L`évolution du marché des fonds à fin octobre Le

Extrait de la Note Mensuelle Octobre 2016

L’évolution du marché des fonds à fin octobre

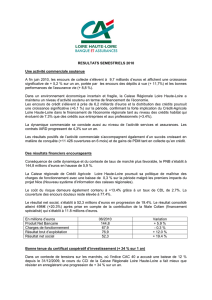

Le marché des fonds de droit de français rebondit très fortement en octobre : sa progression sur un

mois atteint +3,3%, l’équivalent de 27,1 milliards d’euros supplémentaires. Ce sont désormais 856,2

milliards d’euros qui composent l’encours du marché de la gestion collective. (1)

Beaucoup plus qu’à l’accoutumée pour un mois d’octobre, les allocations pourvues au segment

monétaire ont été très fournies. En parallèle, certaines gestions de long terme ont profité de flux

d’achats un peu plus consistants que le mois dernier, notamment les gestions obligataires et d’actions.

Cette dernière classe d’actifs renoue d’ailleurs avec un score de collecte positif dont profitent

pleinement les ETFs. Toutes classes d’actifs confondues, le marché des fonds aura bénéficié d’une

formidable collecte de +27,9 milliards d’euros. (2)

En revanche, l’effet induit par les performances ressort une nouvelle fois très contenu, avec un gain

de +388 millions d’euros. (3) Les résultats des gestions sont restés très étroits, en attendant d’y voir

un peu plus clair sur les politiques monétaires, tant en zone euro qu’aux Etats-Unis.

Les fonds de Trésorerie

En octobre, le segment des fonds monétaires enregistre une très forte progression d’encours : les

actifs sous gestion sont en hausse de +8,6% par rapport à fin septembre, et totalisent 326 milliards

d’euros.

La classe d’actifs aura bénéficié d’un formidable afflux de souscription là où, de manière historique,

les flux entrants sont traditionnellement peu fournis au lendemain d’opérations de rachats de fin de

3ème trimestre. Sur le mois, ce sont +25,3 milliards d’euros que les investisseurs auront alloués aux

fonds de la classe d’actifs, dont +22,1 milliards d’euros sur le seul segment Trésorerie (longue). La

catégorie Trésorerie Court Terme ne s’est vue confier que +3,7 milliards d’euros de flux, tandis que

les catégories Trésorerie PEA, Internationales et Autres enregistraient quelques rachats.

A l’image de sa précédente réunion, le rendez-vous qui était fixé en octobre par la Banque Centrale

Européenne n’aura fourni que peu d’indices aux investisseurs. Si la Banque a laissé ses taux d’intérêt

inchangés, elle ne s’est toujours pas exprimée sur la poursuite, ou l’arrêt, de son programme de

rachats d’actifs. Mario Draghi a toutefois soutenu que les conditions actuelles de taux perdureraient

bien au-delà de la fin du QE prévue en mars prochain.

Sur le marché monétaire, les taux d’intérêt sont demeurés relativement stables, ne refluant que de -1

point de base. L’EONIA affiche ainsi une moyenne mensuelle de -0,35% ; les maturités EURIBOR se

situent autour de -0,37% pour le 1 mois, et -0,07% jusqu’à 12 mois.

Sans surprise, les résultats des gestions restent très étroits. En catégorie Trésorerie Court Terme,

c’est toujours près de 9 fonds sur 10 qui délivrent une performance négative sur le mois ; dans la

majorité des cas, celle-ci demeure toutefois supérieure à l’EONIA. Du côté des fonds de catégorie

Trésorerie, il est encore possible de trouver des rendements positifs, bien que 6 fonds sur 10 aient

enregistré un recul de leur valeur liquidative sur le mois. Du côté de l’obligataire Très Court Terme, les

opportunités sont encore un peu plus vastes, la proportion de fonds en négatif sur le mois retrouvant

un niveau contenu, de l’ordre de 4 fonds sur 10.

Extrait de la Note Mensuelle Octobre 2016

Les fonds Obligations

Les gestions obligataires continuent de voir leur encours progresser et ce, avec un peu plus de

consistance que le mois dernier. En hausse de +0,6% par rapport à fin septembre, l’encours

rassemble 119,4 milliards d’euros.

En l’absence d’annonce claire de la part de la BCE, les rumeurs d’extinction progressive de son

programme de rachats vont bon train. Ces dernières, également soutenues par un rebond des

perspectives d’inflation en zone euro, ont déclenché divers mouvements de vente qui ont animé les

marchés obligataires, lors de ce mois d’octobre. Ainsi, le rendement du Bund à 10 ans affiche une

progression d’une trentaine de points sur le mois, fixant désormais en positif, autour de 0,16%. Les

titres français (+30pb), espagnols (+40pb) et italiens (+53pb) progressent également.

Aux Etats-Unis, il semble désormais acquis par le marché que la Fed attendra sa réunion de

décembre pour agir, soit après l’élection du nouveau président américain.

Dans ce contexte, les primes de risque des marchés de crédit ont naturellement progressé durant le

mois, avant de revenir toutefois sur leur niveau : les segments Investissement et Crossover finissent

quasi inchangés.

Assez peu de portefeuilles ont réussi à s’affranchir de la tendance des marchés et délivrer une

performance positive sur le mois. Hormis les fonds Haut Rendement (+0,7%) et Obligations USD

(+1%), les compartiments euro (-0,5%), Europe (-1%), Pays Emergents (-0,4%) et Obligations

Internationales (-0,1%) délivrent des résultats négatifs. L’effet marché induit est une perte contenue de

-183 millions d’euros.

En revanche, la collecte est restée bien orientée avec des flux d’achats qui ont eu tendance à

s’étoffer, la classe d’actifs se voyant allouer +1,5 milliard d’euros de souscriptions nettes en octobre.

Etant donné le contexte actuel de marché, certaines stratégies sont recherchées et attirent en effet

des flux significatifs. C’est notamment le cas des portefeuilles Inflation qui cumulent +588 millions

d’euros de demandes sur les segments euro et international. Sur le compartiment des fonds euro,

dont la collecte totalise +888 millions d’euros, les résultats se complètent essentiellement des

allocations aux catégories Court Terme et Très Court Terme (+685 millions d’euros). Sur les autres

compartiments, on retiendra l’allocation de +311 millions d’euros faite aux Obligations USD (même si

les flux ont surtout été dévolus à un ETF), et la demande en repli pour les fonds Haut Rendement

(+37 millions d’euros) et Pays Emergents (+12 millions d’euros). Le compartiment Obligations Europe

enregistre, lui, une décollecte de -23 millions d’euros.

Les fonds Actions

Une nouvelle fois, les actifs gérés en fonds Actions progressent de manière limitée, avec une

évolution de +0,3% par rapport à fin septembre. La classe d’actifs rassemble un encours de 214

milliards d’euros.

Les marchés peinent en effet à trouver une tendance solide, évoluant au gré des annonces, tantôt à la

baisse, tantôt à la hausse. Si les chiffres publiés en début de mois ont pu instiller le doute sur un

prochain relèvement des taux de la Fed, ceux publiés un peu plus tard ont redonné confiance dans ce

scénario. Les Etats-Unis ont en effet publié un PIB de +2,9% (en première estimation pour le compte

du 3ème trimestre), redonnant ainsi de la vigueur au dollar. En Europe, Mario Draghi a dû s’exprimer

afin de modérer les rumeurs de tapering, faisant ainsi reculer l’euro. Egalement, les publications des

résultats d’entreprise ont animé les séances boursières.

Ainsi, en Europe, les fonds Actions offrent des performances assez disparates. D’un côté, les gestions

de valeurs euro (+0,4%) et France (+0,4%) sont en hausse, tandis que les fonds Actions Europe ont

délivré des résultats en baisse (-1,1%). En catégorie Amérique du Nord, l’indice des fonds est quasi

stable sur le mois. En Asie, certains résultats restent solides : +0,9% pour les fonds Actions Chine,

+1,9% pour les Actions Inde et +3,5% pour les fonds Japon. Les gestions d’Actions Pays Emergents

rebondissent (+2,1%) et apportent leur soutien aux portefeuilles d’Actions Internationales (+0,1%).

L’ensemble de ces résultats induit un gain limité de +364 millions d’euros.

Du côté de la collecte, les fonds de catégorie Actions Marchés Emergents ont eu une nouvelle fois la

faveur des allocataires, ces derniers leur octroyant +492 millions d’euros supplémentaires. En

Extrait de la Note Mensuelle Octobre 2016

parallèle, la pression vendeuse qui s’exerçait jusqu’à présent sur le compartiment Europe s’est

quelque peu relâchée : les fonds Large Caps des catégories Actions France, euro et Europe

demeurent vendus (-507 millions d’euros) mais les allocations dans les catégories PMC se sont

renforcées (+349 millions d’euros). De même, la catégorie Actions Royaume-Uni aura attiré +149

millions d’euros de flux supplémentaires.

Sur les autres compartiments, la catégorie Actions Amérique du Nord reste en situation de décollecte

(-146 millions d’euros), tandis qu’en Asie les flux s’étoffent (+251 millions d’euros) avec le retour de

quelques investisseurs sur les Actions Japon (+103 millions d’euros). L’allocation géographique des

investisseurs se complète de +119 millions d’euros dévolus aux fonds de la catégorie Actions

Internationales ; l’allocation en fonds Thèmes et Secteurs aura rassemblé +115 millions d’euros.

Au final, le mois d’octobre se solde par une collecte des fonds Actions de +957 millions d’euros.

Les fonds Obligations Convertibles

L’encours de la classe d’actifs reste soumis à la pression vendeuse des investisseurs, ces derniers

ayant retiré -219 millions d’euros supplémentaires en octobre. Plus en détail, ce sont -255 millions

d’euros qui ont quitté la catégorie Convertibles Europe et -41 millions d’euros qui ont été retirés des

fonds Convertibles Internationales. La catégorie Convertibles euro renoue avec un score de collecte

positif (+77 millions d’euros).

Dans le même temps, les résultats des gestions ont induit une perte d’encours de -14 millions d’euros,

principalement emmené par les fonds euro (-0,3%). A l’inverse, les gestions Europe (+0,2%) et

Internationales (+0,2%) sont parvenues à maintenir des résultats positifs.

Avec un encours de 14,2 milliards d’euros en fin de mois, la classe d’actifs enregistre un repli mensuel

de -1,5%.

Les fonds Diversifiés

C’est à nouveau un repli qui affecte l’encours des fonds Diversifiés en octobre : les actifs sous gestion

rassemblent 90 milliards d’euros, en baisse de -0,1%.

Comme le mois dernier, les résultats des gestions sont restés extrêmement contenus, avec un gain

limité de +5 millions d’euros. Les portefeuilles à dominante Actions et ceux d’allocation Mixte ont en

effet délivré des performances moyennes négatives (autour de -0,1%), et seuls les fonds à dominante

Taux sont parvenus à progresser (+0,1%).

Quant aux opérations menées par les investisseurs, elles s’articulent essentiellement autour des

rachats (-117 millions d’euros pour l’ensemble de la gestion Diversifiés) et seule la catégorie

International à dominante Taux est en situation de collecte (+156 millions d’euros). Selon les

stratégies, les investisseurs ont procédé à -90 millions d’euros de retraits sur les fonds à dominante

Actions et à -147 millions d’euros de rachats sur les portefeuilles Mixtes. Les fonds à dominante Taux

rassemblent une collecte nette de +124 millions d’euros. En marge, les fonds à Horizon enregistrent -

5 millions d’euros de rachats nets.

Les fonds Performance Absolue

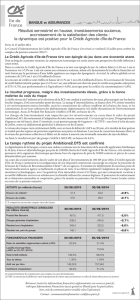

En progression de +0,7% sur le mois, l’encours des fonds Performance Absolue atteint 52,8 milliards

d’euros.

La plupart des gestions restent en effet soutenues par la demande des investisseurs, en particulier les

stratégies d’arbitrages de Crédit, de Taux et d’Actions, qui recueillent +120 millions d’euros

supplémentaires. La demande est également solide pour les fonds des catégories Multi-Stratégies

(+102 millions d’euros) et Autres Stratégies (+35 millions d’euros). En revanche, la gestion Flexible

enregistre ce mois-ci quelques sorties nettes (-43 millions d’euros).

Du côté des performances, celles-ci sont demeurées étroites mais relativement bien orientées. C’est

tout du moins le cas des gestions Flexible (+0,2%) et d’Arbitrages de Crédit (+0,2%) et Taux. En

revanche, le Long/Short Actions abandonne un peu moins de -0,1%, de même que les fonds Multi-

Stratégies. L’effet marché induit un gain de +139 millions d’euros.

Extrait de la Note Mensuelle Octobre 2016

Les fonds Alternatifs

En septembre, l’encours des fonds Alternatifs passait sous la barre (symbolique) de 1 milliard d’euros

sous gestion. Comme à l’accoutumée, le segment restait soumis aux demandes de sorties des

investisseurs, ces derniers retirant -40 millions d’euros durant le mois. En parallèle, les résultats des

gestions restaient bien orientés, procurant un gain de près de +4 millions d’euros.

Les fonds Garantis ou à Formule

Le segment des fonds assortis d’une Garantie Totale en capital continue de voir son encours

s’éroder : ce mois-ci, il est amputé de -6,3% par rapport à fin septembre, et rassemble 14,7 milliards

d’euros. En cause, les sorties anticipées des investisseurs (-155 millions d’euros) et l’arrivée à

échéance de quelques fonds. Dans le même temps, la demande pour les fonds ouverts à la

souscription est toujours aussi limitée (+2 millions d’euros).

Le segment Garantie Partielle est, lui, toujours animé par de faibles volumes d’opérations (-28 millions

d’euros de décollecte), tandis que la catégorie Fonds à Formule continue d’attirer des flux significatifs.

Cette dernière enregistre une allocation mensuelle de +262 millions d’euros et voit son encours

atteindre 10 milliards d’euros.

Les fonds Matières Premières

En repli de -0,8% sur le mois, les actifs gérés en Fonds Premières rassemblent 280 millions d’euros.

Les opérations des investisseurs sont restées sans grande ampleur, débouchant sur une collecte de

+2 millions d’euros, tandis que les performances des gestions ont fait perdre -4 millions d’euros.

L’indice EuroPerformance des fonds Matières Premières enregistre ce mois-ci un repli de -0,5%.

Les fonds Immobilier

En septembre, c’est à un rythme comparable à celui d’août que se sont poursuivies les allocations en

fonds Immobilier. La classe d’actifs enregistre +254 millions d’euros de souscriptions nettes et affiche

un encours en hausse de +3,7%, à 7,6 milliards d’euros. Depuis le début de l’année, ce sont +3

milliards d’euros de flux d’investissement qui ont alimenté la collecte des fonds Immobilier.

La gestion Passive

Sur les Actions, les ETFs renouent avec un volume significatif de collecte, pour un score net de +868

millions d’euros en octobre. Les arbitrages qui pesaient sur les produits d’indices européens ont en

effet laissé place à +215 millions d’euros de flux d’achats, et la collecte des ETFs sur indices des Pays

Emergents s’est poursuivie à un rythme soutenu (+414 millions d’euros). Egalement, le retour sur les

indices asiatiques, avec +279 millions d’euros, explique ce résultat.

Du côté des ETFs des marchés obligataires, là aussi la collecte s’est étoffée avec un score de +697

millions d’euros de souscriptions nettes. Si +387 millions d’euros ont été dévolus aux ETFs des

marchés euro, +321 millions d’euros sont venus se loger en catégorie Obligations USD.

Toutes classes d’actifs confondues, les ETFs réalisent une collecte mensuelle de +1,5 milliard

d’euros ; leur encours progresse de +2% pour atteindre 63,5 milliards d’euros.

Quant aux fonds indiciels de type « gestion traditionnelle », on enregistre -58 millions d’euros de

rachats nets que compense l’effet performance. Ces fonds rassemblent un peu moins de 8,2 milliards

d’euros d’actifs sous gestion.

L’Investissement Socialement Responsable

Les actifs gérés avec une approche ISR rebondissent de manière très vive (+5,2%) pour atteindre

85,4 milliards d’euros. En cela, les allocations faites aux fonds du segment monétaire auront apporté

une forte contribution (+4,2 milliards d’euros), alors que les classes d’actifs de long terme demeuraient

sur un rythme de collecte nettement moindre. Les gestions Actions ISR profitent néanmoins de +104

millions d’euros de flux d’achats et +96 millions d’euros étaient engrangés par les fonds Immobilier. En

revanche, la gestion obligataire ISR enregistrait des rachats (-78 millions d’euros).

Extrait de la Note Mensuelle Octobre 2016

Les fonds Profilés

Avec 41,6 milliards d’euros sous gestion, les fonds Profilés ont enregistré une baisse de -0,3% en

octobre. Les demandes de rachats (-46 millions d’euros) ont continué de l’emporter, si ce n’est sur les

fonds au profil Prudent qui demeurent alimentés en collecte (+94 millions d’euros). Par ailleurs, et

malgré des résultats positifs pour les fonds du profil Offensif, l’effet des performances aura fait perdre

-42 millions d’euros.

(1) Les encours des OPCVM Trésorerie, Obligations, Actions, Obligations Convertibles, Diversifiés, Performance Absolue,

Garantis et Matières Premières sont arrêtés au titre du mois M. L’encours des OPCVM de fonds Alternatifs et des fonds

Immobilier est à M-1.

(2) Les souscriptions nettes sont évaluées à partir de la variation du nombre de parts multipliée par la valeur liquidative

moyenne. Les souscriptions nettes des OPCVM de fonds Alternatifs et des fonds Immobilier sont arrêtées à M-1.

(3) La performance est évaluée en milliards d’euros à partir de la variation des valeurs liquidatives multipliée par le nombre de

parts moyen. L’effet performance des OPCVM de fonds Alternatifs et des fonds Immobilier est arrêté à M-1.

Alexandre CASSAN Béatrice Viaggio-Maccarrone

Chargé d’études Communication

Tel : + 33 1 70 72 44 68 Tel : + 33 1 53 00 01 18

alexandre.cassan@six-group.com beatrice.viaggio-maccarrone@six-group.com

www.six-financial-information.com

1

/

5

100%