Marchés Immobiliers - Analyse 4T2016 et perspectives 2017

MARCHES – T4 – 2016 ET PERSPECTIVES 2017

Point marché par Thomas Baron 1

2016 a été une année globalement active pour les principaux marchés immobiliers européens,

même si le Royaume-Uni, en raison du Brexit, est sur une autre tendance.

Marché des bureaux en 2016

Malgré un contexte économique fragile, les locations sont en hausse annuelle en Ile-de-France.

Cela a favorisé une baisse du taux de vacance, à 6,2 %. Les situations demeurent cependant

très hétérogènes d’un secteur à l’autre et, rareté de l’offre oblige, seuls les meilleurs immeubles

parisiens sont actuellement en mesure d’acter des hausses modérées de loyer.

En Allemagne, les locations sur les 5 grands marchés ont affiché un niveau record. Ce résultat

est en partie dû à Berlin qui affiche une activité supérieure de plus de 50 % à sa moyenne

décennale. Malgré des différences notables, le taux de vacance a baissé en 1 an dans chacune

des 5 villes pour afficher les niveaux les plus bas des 10 dernières années ce qui a favorisé une

hausse des loyers notamment à Berlin.

A Londres, si la demande placée s’est reprise au 4ème trimestre 2016, son niveau pour

l’ensemble de l’année est légèrement inférieur à la moyenne décennale. Le taux de vacance

augmente, tout en restant relativement faible, à 4,3%. Dans certains quartiers, les loyers se

distinguent aussi par une baisse modérée y compris sur les meilleurs immeubles.

Plus de 250 milliards d’euros ont été investis en Europe soit la 3ème meilleure année en 10

ans. Bien qu’en recul annuel, l’Allemagne et la France ont connu une année active. Dans les

principales villes, les taux de rendement des immeubles de qualité et bien localisés ont diminué

en 2016 car la compétition entre investisseurs est forte sur ce type de produit.

Le Royaume-Uni est là aussi dans une situation différente. Comme au trimestre précédent, le

Royaume-Uni s’est fait dépasser par l’Allemagne au 4ème trimestre en termes de volumes

investis, même si ce n’est pas le cas sur l’ensemble de l’année.

Les investisseurs demeurent prudents suite au référendum sur le Brexit, mais cela ne les

empêche pas de franchir le pas, à l’image des investisseurs asiatiques. Sur 1 an, les taux de

rendement pour les bureaux les plus recherchés ont augmenté, offrant une prime plus

importante qu’à Paris.

MARCHES – T4 – 2016 ET PERSPECTIVES 2017

Point marché par Thomas Baron 2

Perspectives 2017

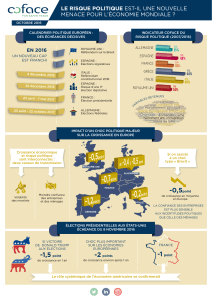

Au niveau économique, le scenario central est celui de la poursuite de la reprise économique

modérée en Europe continentale et d’un ralentissement plus marqué au Royaume-Uni. Les taux à

10 ans devraient augmenter légèrement en 2017 par rapport à 2016, ce qui est par exemple déjà le

cas pour la France depuis le 4ème trimestre. Notons aussi que l’environnement reste pavé

d’incertitudes, avec notamment le début des négociations du Brexit et un calendrier électoral chargé

avec des élections aux Pays-Bas, en France et en Allemagne, et potentiellement en Italie.

Pour les marchés immobiliers, suivant le scénario central, 2017 devrait voir se proroger la baisse de

la vacance dans les secteurs centraux d’Ile-de-France et des principales villes allemandes avec des

perspectives de hausse modérées des loyers des meilleurs actifs. Ces augmentations sont

contraintes par la croissance économique modeste et sont hétérogènes selon les localisations. Au

Royaume-Uni, la vacance devrait augmenter en 2017 et les loyers des immeubles les plus

recherchés modérément baisser, ce qui à ce stade ne touchera pas directement les actifs déjà

loués.

Sur le marché de l’investissement, l’intérêt des investisseurs devrait très marqué pour les

immeubles loués et bien placés. Cela devrait maintenir les taux prime à un niveau bas avec encore

de légères marges de compression sur certains secteurs et dans les principales villes allemandes.

Au Royaume-Uni, l’intérêt des investisseurs devrait éviter une hausse marquée des taux de

rendement immobilier. Dans une perspective de hausse modérée des taux longs en France et en

Allemagne en 2017, l’écart avec les taux de rendements immobiliers devrait diminuer et il faudra

rester attentif à la vitesse de réduction de cet écart.

À bientôt pour le bilan du 1er trimestre 2017.

Les recherches et analyses fournies ont toutes été produites par des salariés d’Amundi Immobilier

et vous sont fournies au nom d’Amundi Immobilier. Cette analyse est destinée à l’usage exclusif des

investisseurs personnes morales ou physiques pour lesquels Amundi Immobilier la met à

disposition. Les informations contenues dans le script de cette vidéo n’ont pas vocation à être

distribuées ou utilisées dans un pays où la règlementation applicable l’interdit. Le script de cette

vidéo est fourni à titre d’information uniquement et ne constitue pas une offre d’achat ou de vente.

Elle est basée sur des sources que nous considérons comme fiables mais nous ne pouvons en

garantir l’exactitude et nous nous réservons la possibilité d’en modifier à tout moment le contenu.

Les performances passées ne préjugent en rien des résultats futurs, elles ne sont pas non plus des

garanties sur les rendements à venir. Les valeurs des actions ou parts sont soumises aux

fluctuations du marché, les investissements réalisés peuvent donc varier tant à la baisse qu’à la

hausse. Amundi Immobilier et les auteurs du script de cette vidéo ne peuvent en aucun cas être

tenus responsables pour toute décision prise sur la base d’une information contenue dans ce script.

Toute copie, redistribution, retransmission, publication ou exploitation commerciale du script de cette

vidéo est interdite sans le consentement exprès d’Amundi Immobilier - Société Anonyme au capital

de 16 684 660 euros - Société de Gestion de Portefeuille agréée par l’AMF sous le n° GP

07000033. Siren : 315 429 837 RCS Paris Siège social : 91-93 boulevard Pasteur, 75015 Paris

1

/

2

100%