Version abrégée: Qu`arrivera-T-Il Après l`essor du Crédit en Chine

L’économie de la Chine a fait preuve d’une résistance enviable tout au long de la crise financière mondiale,

surpassant le reste du monde. Ce résultat a donné du poids à l’opinion selon laquelle le capitalisme d’État

unique de la Chine est d’une certaine façon plus robuste que le capitalisme de libre marché qui a cours en

Occident. Nous sommes d’avis que cette explication est beaucoup trop simpliste. Nous croyons que deux

autres facteurs contribuent bien davantage au succès relatif de la Chine.

Repères économiques

JUIN 2013

Premièrement, le fait que le système financier de la Chine soit

encore à l’étape de l’adolescence lui a été profitable. Quand

le système financier mondial s’est enrayé à la fin de 2008, la

Chine a été moins touchée que d’autres pays parce que son

système financier est relativement plus petit, moins élaboré

et moins mondialisé. Deuxièmement, la Chine a lutté contre la

crise mondiale en déclenchant un véritable tsunami de crédit.

Il est très difficile d’évaluer l’effet de ces mesures, mais nous

estimons que sans elles, la progression de l’économie chinoise

aurait pu se limiter à 2 % en 2009, comparativement au taux de

7 % réellement atteint.

Dans ce rapport, nous examinons les répercussions éventuelles

de l’essor du crédit en Chine. Nous ferons une première

évaluation du poids global du crédit là-bas, puis un examen du

marché du logement de la Chine, de son financement

parallèle, et de l’endettement des collectivités locales et du

gouvernement central.

Crédit privé en Chine

Nous commençons cette analyse par un aperçu de la situation

globale du crédit dans le secteur privé chinois. La tâche n’est

pas aisée : les données sont difficiles à obtenir, car elles sont

scindées de façon peu pratique et correspondent peu à celles

des autres pays.

Selon les données de la Banque des règlements internationaux

(BRI), le niveau du crédit privé en Chine a maintenant atteint

celui du monde développé – ce qui est un signe inquiétant

puisque les pays pauvres sont généralement beaucoup moins

endettés. À 161 % du PIB, ce degré d’endettement de la Chine

dépasse désormais celui des autres pays d’Asie et présente

une ressemblance inquiétante avec les excès de 1997, qui ont

contribué à déclencher la crise financière asiatique.

Une définition plus large du crédit privé est ce que la Chine

appelle le « financement social total ». Plus librement, cette

mesure ajoute le financement parallèle (y compris les actions) à

la définition précédente du crédit privé. D’après cette mesure,

le financement social total de la Chine est de 183 % du PIB.

Bien que supérieur à celui de la première définition, ce résultat

semble en fait assez faible par rapport à celui d’autres pays

comme les États-Unis et le Royaume-Uni, dont les chiffres sont

deux fois plus élevés.

Une question de croissance, et non

de nombre

Malgré leur contradiction, les deux mesures du crédit

convergent vers un même point essentiel : la Chine a connu une

croissance du crédit considérable depuis la crise financière.

Le crédit est monté en flèche, passant de 47 à 70 % du PIB

au cours des cinq dernières années. Ce rythme effréné est

supérieur à celui de tout autre pays que nous avons étudié.

Le crédit a mauvaise presse

Précisons qu’un levier modeste – quand la croissance du crédit

est à peine supérieure à la croissance économique – est normal.

Lorsque les pays s’enrichissent, ils peuvent généralement

soutenir un élargissement des marchés financiers et octroyer

davantage de crédit.

Contrepoids propres à la Chine

Certains facteurs importants réduisent aussi le risque de

crédit en Chine. Premièrement, on note peu de signes de

tensions évidentes dans les marchés du crédit chinois. Les

prêts bancaires non rentables ont beaucoup diminué pendant

la période même où la croissance du crédit s’est accélérée.

QU’ARRIVERA-T-IL APRÈS L’ESSOR DU CRÉDIT EN CHINE?

2

REPÈRES ÉCONOMIQUES • June 2013

qu’encore faible par rapport au PIB, n’est pas de beaucoup

inférieur à celui des États-Unis en matière de part de la mesure

la plus pertinente : le revenu disponible.

Tapis dans l’ombre

En Chine, l’industrie du financement parallèle a pris son essor

pratiquement du jour au lendemain, créant une source de

financement considérable et croissante pour l’économie. Selon

une estimation prudente, le financement parallèle a bondi à un

niveau colossal de 23 billions de yuans (3,8 billions de dollars

US), l’équivalent de 43 % du PIB de la Chine. Une définition plus

large lui attribue jusqu’à 63 % du PIB. Après un départ au pied

levé il y a quelques années seulement, le financement parallèle

représente maintenant près d’un tiers du crédit privé total et

plus de la moitié du récent afflux. On peut comprendre que cette

croissance ininterrompue suscite des doutes.

Les diverses formes de

financement parallèle

L’expression « financement parallèle » ratisse large et comprend

à peu près toute forme de prêt autre que le prêt bancaire

conventionnel. La définition inclut donc des instruments assez

rudimentaires (mais non sans risque) jusqu’aux véhicules de

placement plus dangereux, comme les produits de gestion de

patrimoine (PGP). Les PGP apparient un groupe d’investisseurs

avec des occasions d’investissement précises. En très grande

majorité, ils sont assortis d’un taux de rendement fixe et d’une

échéance de moins d’un an.

L’agence de notation Fitch estime que les PGP ont gonflé d’un

niveau presque nul au début de 2009 à près de

12 billions de yuans à la fin de 2012, ce qui constitue une

part impressionnante de 50 % du financement parallèle

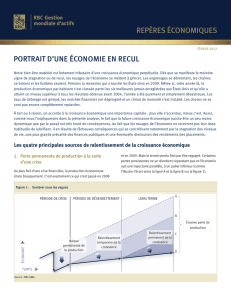

Deuxièmement, en raison de moyens de contrôle efficaces sur

les mouvements de capitaux, la majeure partie des emprunts de

la Chine sont libellés dans sa propre monnaie et sont financés

au pays. Troisièmement, la Chine est un épargnant net, et

non un emprunteur (figure 1). Grâce à des années d’excédent

du compte courant, le pays affiche une position extérieure

globale positive de 1,8 billion de dollars US. Quatrièmement,

les banques chinoises et les sociétés d’État sont extrêmement

malléables. Si le crédit venait à subir un gel soudain, le

gouvernement pourrait en atténuer l’impact en ordonnant aux

institutions financières de poursuivre les prêts, de rééchelonner

la dette et d’acheter plus d’obligations gouvernementales.

Prudence à l’égard du crédit

Au final, chose étonnante, il n’est pas certain que la dette privée

de la Chine soit trop élevée, mais sa croissance a manifestement

été trop rapide. Même si plusieurs facteurs atténuaient le coup

porté par un ralentissement du crédit, les risques de recul

sont anormalement élevés et le fait est que le crédit ne peut

continuer d’augmenter au rythme actuel en Chine. Afin de mieux

comprendre ces risques, nous examinons maintenant plusieurs

des principales composantes du marché chinois du crédit.

Surchauffe du logement

Le marché chinois du logement a progressé par bonds,

contribuant considérablement à la croissance du crédit

en fournissant du financement aux constructeurs et des

hypothèques. Un examen sommaire laisse croire qu’il y

a matière à s’inquiéter. Nous estimons la construction de

logements en zone urbaine à environ 20 millions de nouvelles

unités par année, ce qui dépasse de loin la demande

démographique, qui est de l’ordre de 9 à 16 millions d’unités.

La construction a augmenté de façon considérable par rapport

au PIB et les prix des maisons sont de nouveau en hausse.

Ainsi, l’essor du secteur du logement en Chine présente bel et

bien deux facettes. La demande pourrait se révéler durablement

plus élevée qu’on ne l’estime de façon conventionnelle à cause

d’un déplorable sous-investissement dans les logements

existants. L’accès au logement pourrait également être moins

inquiétant qu’il n’y paraît si l’on examine les coûts de logement

des ménages. Par conséquent, nous restons profondément

incertains quant à l’ampleur d’un excès quel qu’il soit. Il

semble plus prudent de dire que l’investissement immobilier

ne peut continuer de croître à son rythme récent. Il est passé

de 2 % du PIB dans les années 1980 à 14 % aujourd’hui.

Le taux d’inoccupation est peut-être bas, mais il augmente

manifestement. La façon qu’ont les constructeurs de se financer

eux-mêmes sur le marché des produits de gestion de patrimoine

n’est pas durable. En outre, l’endettement des ménages, bien

Nota : Graphique fondé sur la dernière année pour laquelle des données

existent. Sources : Haver Analytics, FMI, RBC GMA

60

21

-9

-11

-12

-28

-30

-36

-38

-40

-52

-60 -40 -20 0 20 40 60

Japon

Chine

Corée du Sud

Inde

Zone euro

É.-U.

Brésil

R.-U.

Indonésie

Mexique

Turquie

Position extérieure globale nette en % du PIB

Épargnant

net

Emprunteur

net

Figure 1 : Globalement, l’économie chinoise affiche une épargne

(et non une dette) nette

3

Repères économiques

actuellement en cours (figure 2). Mais tout n’est pas si sombre –

le financement parallèle représente une branche de capitalisme

de libre marché dans le système autrement géré de la Chine et il

a le pouvoir de distribuer des capitaux plus efficacement que ne

peut le faire l’État. Cependant, en pratique, on peut s’inquiéter

du peu de surveillance du secteur et les excès sont légion. Le

gouvernement a récemment commencé à sévir contre les PGP et

on peut raisonnablement s’attendre à de la turbulence au cours

de l’année qui vient et une croissance beaucoup moindre du

crédit provenant de cette source par la suite.

Endettement des collectivités locales

Jusqu’à tout récemment, les collectivités locales chinoises

n’avaient pas le droit d’émettre de titres de créance. Il peut donc

sembler étrange qu’elles aient réussi à accumuler une dette

aussi importante. Les ratios d’endettement des collectivités

locales ont doublé au cours des six dernières années pour

atteindre un niveau considérable de 30 à 40 % du PIB. Ce chiffre

est supérieur aux statistiques du gouvernement central. La

principale menace n’est toutefois pas tant le niveau actuel de

la dette – qui est quand même assez bas selon diverses

mesures – que le fait qu’elle continue de croître aussi

rapidement.

Comment les collectivités locales ont-elles réussi cet exploit

malheureux ? C’est le fruit d’un vide juridique, qui leur

permet de créer des sociétés indépendantes qu’on appelle

« mécanismes de financement des collectivités locales ». En

revanche, ces mécanismes peuvent permettre l’emprunt auprès

des banques, au moyen de PGP et sur le marché obligataire.

L’inadéquation persistante découle du fait que les collectivités

locales ont des obligations de dépenses structurelles qui

dépassent de loin leur accès aux recettes fiscales. Ce problème

a été en partie corrigé par le gouvernement central, qui a

effectué d’importants transferts représentant près de la moitié

des revenus des collectivités locales, mais même ces sommes

additionnelles ont été insuffisantes. L’écart restant a été financé

au moyen de créances.

Éviter un désastre parmi les

collectivités locales

Heureusement, il existe quelques moyens pour les collectivités

locales d’éviter la catastrophe. Premièrement, une part massive

de leur dette qui devait échoir à la fin de 2012 a été refinancée

de force sur l’ordre du gouvernement central, ce qui a repoussé

l’échéance au moins jusqu’en 2016. Deuxièmement, il est

modérément réconfortant qu’une part aussi importante des

dépenses publiques locales vise les infrastructures. Celles-

ci offrent au moins un certain avantage tangible et durable.

Troisièmement, et plus important encore, le gouvernement

central appuie implicitement les collectivités locales, en

particulier depuis que la majeure partie de cette dette a été

relevée sur ordre du gouvernement central dans le but de

relancer la demande au cœur de la crise financière.

Perspectives locales

Certes, la situation des collectivités locales est inquiétante et

pourrait finir par nécessiter l’aide du gouvernement central à

mesure que les profits du marché du logement diminuent et que

les prêts s’approchent de l’échéance. De nouveaux systèmes

pour surveiller la dette des collectivités locales et de nouvelles

limites de prêts bancaires pour les sociétés indépendantes de

financement sont mis en place. Même si ces mesures atténuent

les risques à long terme, elles les accentuent vraisemblablement

à court terme. Par conséquent, comme c’est le cas pour les PGP,

la prochaine année sera possiblement une période de risque

maximal. Néanmoins, la catastrophe est loin d’être assurée,

et l’important est que le gouvernement central reste prêt et

disposé à agir.

Dette du gouvernement central

Le salut de la Chine dans le contexte de tous ces excès de crédit

tient à la situation financière de son gouvernement central.

Même si apparemment tout le monde semble avoir fait le plein

de crédit au buffet à volonté, le gouvernement central s’est

prudemment abstenu, affichant un très faible ratio dette/PIB d’à

peine 15 % en 2012. En toute franchise, une comptabilisation

exhaustive inclurait aussi la dette des collectivités locales

et quelques autres garanties implicites (comme la dette des

sociétés ferroviaires et les obligations de sociétés financières

politiques), ce qui porterait la dette à un niveau plus élevé de

Sources : CASS, Haver Analytics, RBC GMA

0

400

800

1200

1600

2000

2400

2800

3200

200920102011 2012 2013

Produits de gestion de patrimoine

émis par les banques (nombre par mois)

Figure 2 : Les produits de gestion de patrimoine affichent une

forte croissance depuis quelques années

4

REPÈRES ÉCONOMIQUES • June 2013

En ce qui concerne la dette des collectivités locales et

les produits de gestion de patrimoine, la réponse est

vraisemblablement « oui », même s’il y a des circonstances

atténuantes. Quant au marché du logement, il est plus prudent

de répondre « peut-être ».

Jusqu’à maintenant, la Chine s’est montrée très habile à

surmonter les embûches. On peut encore supposer qu’il en

demeurera ainsi. Toutefois, la Chine a maintenant devant elle

une route anormalement parsemée d’embûches. Déjà, le taux

de croissance de l’économie ralentit, malgré une accélération

du taux de croissance du crédit. Si la croissance du crédit devait

retomber au niveau de celle du PIB, l’économie pourrait perdre

jusqu’à 4 points de pourcentage de croissance annuelle.

Il est immensément important d’évaluer ce risque de façon

précise, non seulement pour la Chine, mais aussi pour le reste

du monde. La Chine est désormais la deuxième économie du

globe, ce qui signifie qu’un ralentissement marqué dans ce

pays aurait des répercussions mondiales. C’est pourquoi les

excès de crédit de la Chine restent pour nous le deuxième plus

grand risque pour l’économie mondiale, devancé seulement par

l’instabilité fondamentale dans la zone euro.

72 % du PIB. Ce chiffre est encore inférieur à celui de la plupart

des pays développés, mais n’est plus véritablement bas.

Les actifs comptent également

En revanche, la plupart des gouvernements détiennent

peu d’actifs vendables en leur nom, alors que la Chine en a

littéralement une multitude. Le gouvernement chinois possède

des réserves de devises de quelque 3 billions de dollars US –

ou 40 % du PIB – qui suffiraient à éliminer toute la dette des

collectivités locales s’il le désirait. Par ailleurs, la participation

du gouvernement central dans de nombreuses sociétés d’État

s’élève, selon une estimation très prudente, à près de 5 billions

de dollars US.

En conclusion

En conclusion, la situation du crédit de la Chine n’est pas aussi

mauvaise qu’il y paraît à première vue et pas aussi mauvaise

que nous l’avions craint. Mais elle n’est pas bonne non plus.

L’Empire du Milieu a manifestement été propulsé dans une

certaine mesure par des excès de crédit au cours des dernières

années. Maintenant que les responsables de la réglementation

répriment les excès et que, par conséquent, la marée redescend,

nous verrons si – pour paraphraser Warren Buffett – la Chine

nageait toute nue.

Pour obtenir la version complète de la présente publication, veuillez vous visiter notre site Web, au

www.rbcgma.com/information-sur-les-placements/recherche-publications.

5

Repères économiques

Le présent rapport a été préparé par RBC Gestion mondiale d’actifs Inc. (RBC GMA Inc.) à titre d’information seulement et ne doit pas être

reproduit, distribué ou publié sans le consentement écrit préalable de RBC GMA Inc. Aux États-Unis, ce rapport est fourni par RBC Global

Asset Management (U.S.) Inc., un conseiller en placement agréé par le gouvernement fédéral et fondé en 1983. RBC Gestion mondiale d’actifs

(RBC GMA), division de gestion d’actifs de la Banque Royale du Canada (RBC), regroupe RBC Gestion mondiale d’actifs Inc., RBC Global Asset

Management (U.S.) Inc., RBC Alternative Asset Management Inc. et BlueBay Asset Management LLP, qui sont des entités juridiques distinctes

et affiliées.

Le présent rapport n’a pas pour objectif de fournir des conseils juridiques, comptables, fiscaux, financiers, liés aux placements ou autres, et

ne doit pas servir de fondement à de tels conseils. RBC GMA prend des mesures raisonnables pour fournir des renseignements à jour, exacts

et fiables, et croit qu’ils le sont au moment de leur impression. En raison de la possibilité que survienne une erreur humaine ou mécanique

ainsi que d’autres facteurs, notamment des inexactitudes techniques et des erreurs ou omissions typographiques, RBC GMA décline toute

responsabilité à l’égard des erreurs ou des omissions que pourrait contenir le présent document. RBC GMA se réserve le droit, à tout moment

et sans préavis, de corriger ou de modifier les renseignements, ou de cesser de les publier.

Tout renseignement prospectif sur les placements ou l’économie contenu dans le présent rapport a été obtenu par RBC GMA auprès de

plusieurs sources. Les renseignements obtenus de tiers sont jugés fiables, mais ni RBC GMA ni ses sociétés affiliées ni aucune autre personne

n’en garantit explicitement ou implicitement l’exactitude, l’intégralité ou la pertinence. RBC GMA et ses sociétés affiliées n’assument pas la

responsabilité des erreurs ou omissions.

Les opinions et les estimations que renferme ce document représentent notre jugement à la date indiquée et peuvent être modifiées sans

préavis ; elles sont fournies de bonne foi, mais n’impliquent aucune responsabilité légale. Dans la mesure autorisée par la loi, ni RBC GMA

ni ses sociétés affiliées ni aucune autre personne n’assument une responsabilité quelconque à l’égard de toute perte découlant directement

ou indirectement de l’utilisation des renseignements prospectifs que contient ce document. Les taux d’intérêt et les conditions du marché

peuvent changer.

Note sur les énoncés prospectifs

L

e présent rapport peut contenir des déclarations prospectives au sujet des rendements futurs, stratégies ou perspectives, ainsi que sur

les mesures qui pourraient être prises. L’emploi des modes conditionnel ou futur et des termes « pouvoir », « se pouvoir », « devoir »,

« s’attendre à », « soupçonner », « prévoir », « croire », « planifier », « anticiper », « évaluer », « avoir l’intention de », « objectif » ou

d’expressions similaires permet de repérer les déclarations prospectives. Les déclarations prospectives ne garantissent pas le rendement

futur. Les déclarations prospectives comportent des incertitudes et des risques inhérents quant aux facteurs économiques généraux, de

sorte qu’il se peut que les prédictions, les prévisions, les projections et les autres déclarations prospectives ne se réalisent pas. Nous vous

recommandons de ne pas vous fier indûment à ces déclarations, puisqu’un certain nombre de facteurs importants pourraient faire en sorte

que les événements ou les résultats réels diffèrent considérablement de ceux qui sont mentionnés, explicitement ou implicitement, dans les

déclarations prospectives. Ces facteurs comprennent notamment les facteurs généraux d’ordre économique et politique ou liés au marché

du Canada, des États-Unis et du monde entier, les taux d’intérêt et les taux de change, les marchés mondiaux des actions et des capitaux, la

concurrence, les évolutions technologiques, les changements législatifs et réglementaires, les décisions judiciaires et administratives, les

actions en justice et les catastrophes. La liste de facteurs essentiels ci-dessus, qui peut avoir une incidence sur les résultats futurs, n’est pas

exhaustive. Avant de prendre une décision de placement, nous vous invitons à prendre en compte attentivement ces facteurs et les autres

facteurs pertinents. Toutes les opinions contenues dans les déclarations prospectives sont sujettes à changement sans préavis et sont

fournies de bonne foi, mais sans responsabilité légale.

®

/ MC

Marque(s) de commerce de la Banque Royale du Canada, utilisée(s) sous licence.

© RBC Gestion mondiale d’actifs Inc. 2013.

1

/

5

100%