mesurer le potentiel économique

Repères économiques

Quels sont les objectifs à moyen terme des décideurs ? En

termes simples, ils visent à équilibrer leur budget, à réduire

au minimum toute inadéquation entre l’offre et la demande, à

ramener l’économie à son plein potentiel, à entreprendre des

réformes qui améliorent le potentiel de l’économie et à mener

leur devise vers une évaluation raisonnable. Qu’arrive-t-il si

l’on supprime l’étape intermédiaire pour plutôt mettre l’accent

sur ces objectifs naux ? Ce raisonnement a inspiré la création

de l’indice de potentiel économique, une nouvelle mesure qui

part de l’idée que les décideurs parviendront à leurs ns1 et qui

offre ainsi le luxe d’évaluer les conséquences économiques de

ces victoires ultimes. Le résultat nal est une mesure qui évalue

lesquels des 19 pays de l’OCDE sont susceptibles de connaître

une croissance de la demande économique particulièrement

robuste pour les cinq prochaines années, par rapport à leur

trajectoire habituelle.

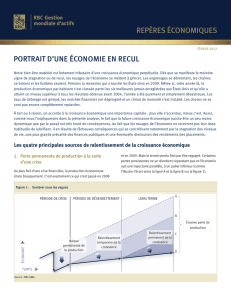

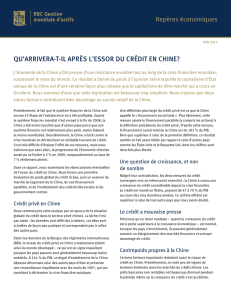

De façon générale (bien qu’imprécise), l’indice de potentiel

économique révèle que les pays qui ont le mieux traversé la

crise nancière – comme le Canada et l’Australie – afchent

maintenant le potentiel d’expansion économique le plus faible,

alors que ceux qui ont beaucoup souffert – comme la Grèce et

l’Irlande – sont susceptibles de connaître un essor (gure 1).

Méthodologie

L’indice de potentiel économique combine sept variables qui,

ensemble, évaluent à quel point la demande économique d’un

1 Et qui reconnaît des facteurs inéluctables comme les changements

démographiques.

JUIN 2014

Habituellement, les projections économiques à moyen terme sont générées à partir de l’évolution

anticipée des politiques monétaires et budgétaires. Les actions des décideurs sont sufsamment

prévisibles et leurs effets d’assez longue durée pour permettre l’établissement de prévisions plausibles

concernant des variables comme l’emploi, les salaires, les dépenses et les investissements, qui forment

en n de compte une prévision du PIB. Il s’agit là d’une composante habituelle de notre propre coffre

d’outils prévisionnels. Néanmoins, nous sommes toujours à l’affût de nouvelles perspectives. Récemment,

nous avons commencé à nous demander si dans cette approche courante l’arbre ne cache pas la forêt ;

l’attention est axée si étroitement sur les actions quotidiennes des décideurs que ce qu’ils tentent de

réaliser n’est pas pris en compte.

pays (au dernier échelon plein de l’échelle à la gure 2) pourra

croître davantage.

Une croissance améliorée, et non la plus élevée

Précisons que le pays dont le potentiel est le meilleur ne

connaîtra pas nécessairement la croissance économique la

plus élevée. En général, les pays émergents continueront de

surpasser les pays développés, et les populations les plus

MESURER LE POTENTIEL ÉCONOMIQUE

Nota : Ces mesures estiment, pour les cinq prochaines années, le potentiel

cumulatif d’expansion de la demande au-delà de la tendance d’expansion

habituelle de chaque pays. On suppose que l’expansion découlera de la

résorption de déséquilibres de comptes courants, de décits budgétaires,

d’écarts de production et d’écarts d’investissement résidentiel, et qu’elle tiendra

compte de l’incidence des tendances démographiques, des uctuations des

devises et des réformes structurelles sur la capacité. L’indice élargi comprend

une variable supplémentaire qui prend en considération le poids du service de la

dette publique. Sources : Haver Analytics, RBC GMA

Figure 1 : Indice de potentiel économique

-5

0

5

10

15

Grèce

Irlande

Pays-Bas

Portugal

Suisse

Italie

Espagne

Suède

Corée

Allemagne

Japon

Mexique

France

É.-U.

Australie

R.-U.

Chili

Canada

Turquie

Potentiel cumulatif d'expansion de la

demande au-delà de la tendance

d'expansion (p. p.)

Indice primaire

Indice élargi

Baisse latente

Hausse latente

2

REPÈRES ÉCONOMIQUES • Juin 2014

jeunes surpasseront normalement les plus vieilles. Les gagnants

de l’indice de potentiel économique sont plutôt les pays les

mieux placés pour dépasser leur taux de croissance normal

historique, quel qu’il soit. Cette considération n’est pas aussi

obscure qu’il n’y paraît au départ. Les marchés nanciers sont

inexorablement tournés vers l’avenir et tiennent compte des

bénéces prévus et de la croissance économique anticipée.

Dans un pays où une croissance élevée est la norme, le maintien

de cette tendance ne garantit pas de feux d’artice pour

les marchés nanciers. La clé pour obtenir des rendements

boursiers démesurés est de repérer les pays qui devraient

connaître une croissance plus forte que d’habitude, et non une

croissance simplement élevée. C’est précisément ce que l’indice

de potentiel économique permet de déceler.

Compilation

L’avantage des variables économiques utilisées

(à l’exception d’une seule) est qu’elles sont déjà compatibles

avec le PIB. Notre tâche est donc simple : additionner les effets

de chaque variable pour arriver à un potentiel d’expansion

économique global.

1) Solde du compte courant

Les soldes des comptes courants donnent une idée claire des

pays qui vivent au-dessus (ou au-dessous) de leurs moyens.

Un décit du compte courant indique que la demande d’un

pays surpasse de façon excessive sa production et qu’elle

est nancée par des emprunts à l’étranger toujours plus

importants. En revanche, un excédent du compte courant révèle

qu’un pays consomme moins que ce qu’il peut se payer. Dans

le jargon de la gure 2, la demande peut augmenter de façon

durable au niveau de la production.

Présomption d’un retour à la moyenne

L’hypothèse selon laquelle cette demande additionnelle nira

par se matérialiser est inhérente au modèle de potentiel

économique. Il est juste de dire que les déséquilibres des

comptes courants semblent converger vers des niveaux

désirables à un rythme beaucoup plus lent que plusieurs

autres des variables, de sorte qu’il n’est pas garanti qu’ils

auront disparu d’ici cinq ans. Heureusement, il y a lieu

de croire que les déséquilibres des comptes courants

progresseront au moins dans une certaine mesure vers

cet idéal : après la crise nancière, les décideurs ont

travaillé fort pour réduire la soi-disant surabondance

d’épargne mondiale ayant contribué aux excès de crédit.

Ils ont connu beaucoup de succès jusqu’à maintenant.

Conclusions

Cette mesure augure particulièrement bien pour les pays

afchant d’importants excédents du compte courant, comme

la Suisse, les Pays-Bas, l’Allemagne, l’Irlande et la Suède. Elle

Des coûts moindres du

service de la dette

publique sont de nature à

favoriser la consommation

discrétionnaire

La suppression d'un

excédent du compte

courant porte la demande

au niveau de la production

L'élimination des

écarts de production

ramène la production

à son potentiel

L'amélioration de la

situation démographique

augmente le potentiel

économique

L'affaiblissement d'une

devise peut accroître le

potentiel économique

Les réformes structurelles

stimulent la productivité et

augmentent le potentiel

économique

Demande

discrétionnaire

Demande

Production

Production

potentielle

Situation

démographique

Taux de change

structurel

Réformes

structurelles

Taille de l'économie

Figure 2 : Échelle de potentiel économique

Source : RBC GMA

n’augure rien de bon pour la Turquie, le Royaume-Uni, le Chili, le

Canada et l’Australie.

2) Solde budgétaire

Le solde budgétaire structurel indique à quel point un pays est

loin d’avoir un budget d’État équilibré2. On peut considérer

qu’un gouvernement présentant un décit budgétaire vit

au-dessus de ses moyens, et un objectif normal à moyen

terme pour les décideurs est d’éliminer ce décit au moyen de

mesures d’austérité. Il en résulte un coût économique d’une

ampleur à peu près égale à la taille du décit initial. Le solde

budgétaire structurel révèle plusieurs éléments intéressants.

La Grèce a opéré un renversement de situation remarquable et

se trouve dans la meilleure position qui soit, car elle afche un

excédent budgétaire structurel. La Corée du Sud, la Suisse et

l’Allemagne obtiennent aussi de très bons résultats. À l’autre

extrémité, le Japon présente un décit budgétaire structurel

colossal. Les décits des États-Unis, de l’Espagne, de la Turquie

2 Parfois, un décit budgétaire est simplement de nature cyclique, ce qui signie

qu’il disparaîtra sans efforts particuliers des décideurs lorsque la prochaine

reprise économique s’installera. Nous ne cherchons à déceler que la part

structurelle restante d’un décit budgétaire, soit la part dont l’élimination exige

un travail ardu et des sacrices économiques.

Repères économiques

3

et du Mexique sont également de taille, nécessitant d’autres

mesures d’austérité.

3) Écart de production

L’écart de production mesure les capacités inutilisées présentes

dans l’économie. Toujours dans la logique de la gure 2, la

disparition de l’écart de production fait augmenter la production

à son plein potentiel (et, ce faisant, fait croître la demande).

Ainsi, les pays dont les écarts de production négatifs sont les

plus importants ont certaines des perspectives de croissance

les plus démesurées pour les prochaines années, alors qu’ils

convergeront vers leur pleine capacité. Parmi les pays les

mieux placés se trouvent les suspects européens habituels :

Grèce, Irlande, Portugal, Turquie, Italie et Espagne. Ceux dont

le potentiel d’expansion lié à l’écart de production est le plus

faible sont le Japon, le Chili, l’Allemagne et le Canada.

4) Investissement résidentiel

La part de l’investissement résidentiel dans le PIB est un

indicateur pratique de la mesure dans laquelle l’activité

résidentielle est anormalement élevée ou anémique. Quand elle

est trop faible, on s’attend à ce qu’elle retourne vers les normes

historiques, stimulant ainsi la production économique.

Le calcul de l’écart de l’investissement résidentiel révèle que

plusieurs pays européens gurent parmi ceux qui offrent le

plus grand potentiel, dont la Grèce, le Portugal, l’Irlande et

l’Espagne, vu la dévastation précédente de leurs marchés

résidentiels. Ceux dont le potentiel d’expansion est le plus

faible ont des marchés résidentiels qui n’ont jamais réellement

connu de difcultés, notamment le Chili, la Turquie, le Canada,

l’Allemagne et le Mexique.

5) Évolution démographique

Nous abordons maintenant un trio de variables qui modient le

taux de croissance potentielle durable lui-même, plutôt que de

simplement pousser la demande vers un potentiel préexistant.

De façon très simpliste, le taux de croissance économique

durable est dérivé du taux de croissance des travailleurs

additionné du degré d’amélioration de leur productivité.

L’évolution démographique joue bien sûr un rôle central

dans l’anticipation des tendances du premier élément. Nous

comparons la croissance cumulée de la population de chaque

pays3 au cours des cinq dernières années à l’accroissement

de la population prévu pour les cinq prochaines années. Il se

trouve que l’évolution démographique devrait assombrir le taux

de croissance potentielle de tous les pays examinés au cours

des cinq prochaines années, mais cette incidence est variable.

3 Nous pondérons à parts égales le taux de croissance de l’ensemble de la

population (un indicateur de la demande) et le taux de croissance de la

population en âge de travailler (un indicateur de la production).

Les pires effets se feront sentir en Corée du Sud, en Espagne, en

Turquie, en Australie et au Chili. Les meilleurs effets (ou, dans

ce cas-ci, les moins mauvais) seront observables en Suède, au

Royaume-Uni, au Japon et aux Pays-Bas.

6) Évaluation de la devise

Nous considérons ensuite le niveau de la devise de chaque

pays par rapport à sa juste valeur. Contrairement à ce que

l’on pourrait d’abord croire, nous estimons que les pays

afchant les taux de change les plus sous-évalués sont les

plus désavantagés. La raison en est que les pays ayant une

devise sous-évaluée ont proté d’un avantage concurrentiel

articiel (et donc temporaire), et qu’un frein s’exercera sur leur

croissance lorsqu’à moyen terme, l’évaluation de leur devise

reviendra à sa juste valeur. L’inverse est vrai pour les pays dont

les taux de change sont surévalués.

Contrairement aux autres variables, les évaluations inadéquates

des devises ne s’incorporent pas directement dans le portrait

de la croissance économique. Nous devons calculer l’impact

sur le PIB de chaque point de pourcentage de variation prévue

de la devise. Le calcul révèle que les pays dont la situation est

la plus prometteuse en matière de devises (c’est-à-dire qui ont

les taux de change les plus surévalués, capables de échir et de

stimuler la croissance) sont l’Australie, la Suisse, le Canada et le

Chili. Les pays dont la situation est la moins prometteuse sont le

Japon4, les États-Unis et le Royaume-Uni.

7) Réformes structurelles

Une autre avenue possible pour stimuler la croissance

économique potentielle est de recourir à des réformes

structurelles. Il n’y a pas de moyen simple d’évaluer

globalement les progrès de telles réformes, de prévoir leur

trajectoire future ou de les incorporer dans le portrait de la

croissance potentielle du PIB5. Nous utilisons donc notre

propre jugement pour évaluer la portée et l’efcacité probables

des réformes structurelles des différents pays, fondant cette

évaluation sur une combinaison d’engagements politiques

récents, d’efforts déployés sur le plan législatif et d’ententes

commerciales anticipées.

4 Même si le yen en valeur nominale semble encore solide en regard du dollar

US d’un point de vue historique, il ressort que le taux d’ination du Japon a

été bien inférieur à celui des autres pays, de sorte que le taux de change réel

est considérablement plus faible que le taux nominal. Et quand la devise du

Japon est comparée à celles de ses partenaires commerciaux (dans une mesure

disproportionnée les marchés émergents dont les devises se sont appréciées

ces dernières années), elle semble à nouveau beaucoup plus faible que selon

l’analyse classique. Nous avouons croire que le yen pourrait encore s’affaiblir

au cours des prochaines années, mais comme l’un des objectifs de l’indice

de potentiel économique est d’exclure le jugement humain du processus

d’évaluation, nous laissons l’interprétation telle quelle.

5 Des mesures telles que l’indice de la facilité à faire des affaires de la Banque

mondiale et l’indice de la compétitivité mondiale du Forum économique

mondial constituent un effort héroïque pour quantier partiellement le contexte

structurel.

4

REPÈRES ÉCONOMIQUES • Juin 2014

D’après nous, les pays qui ont entrepris (ou qui sont sur le

point d’entreprendre) les réformes économiques les plus

porteuses sont le Japon, la Grèce, le Mexique, l’Irlande, l’Italie et

l’Espagne. Les pays les moins actifs à cet égard sont la Suisse,

l’Allemagne, la Turquie et la Suède.

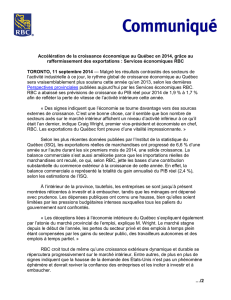

8) Service de la dette publique

Enn, nous tenons compte du fardeau du service de la dette

publique. Cette mesure est en fait exclue de notre indice de

potentiel primaire, mais incluse dans l’indice élargi (se reporter

aux traits bleus à la gure 1).

Choisir une mesure de la dette publique

Il y a plusieurs façons d’incorporer une mesure de la dette

publique dans l’indice de potentiel économique. À l’extrême, on

pourrait soutenir que les pays devraient rembourser le montant

de la dette qui dépasse un niveau « normal », par exemple,

60 % du PIB. Il est plus réaliste de reconnaître (comme nous le

faisons) qu’un remboursement considérable de la dette est peu

probable, et que le véritable fardeau peut plutôt être déterminé

par le coût du service de la dette additionnelle globale.

Résultats

Les conclusions sont présentées à la gure 3. La Turquie,

l’Allemagne, la Suisse et la Suède sont représentées sous un

jour favorable. En revanche, et comme prévu, la Grèce, l’Irlande,

l’Espagne, le Japon, le Royaume-Uni et les États-Unis sont

perçus de manière plus négative.

Résultats de l’indice de potentiel

économique

Dans l’ensemble, l’indice de potentiel économique contient

certaines conclusions fascinantes. Globalement, la plupart

des pays – 13 sur 19 – peuvent s’attendre à une expansion

économique positive (c’est-à-dire une croissance supérieure à

la normale) au cours des cinq prochaines années. Cette

hypothèse cadre bien avec notre prévision d’une reprise

économique mondiale.

Potentiel d’expansion

Les pays présentant le plus fort potentiel économique sont tous

situés en Europe ; il s’agit de la Grèce, de l’Irlande, des Pays-

Bas, du Portugal, de la Suisse et de l’Italie. L’Espagne se classe

tout juste derrière, en septième position.

Nota : Écart entre le paiement des intérêts sur la dette publique en % du PIB en

2019 et avant la crise. Sources : FMI, OCDE Haver Analytics, RBC GMA

-3

-2

-1

0

1

2

3

Turquie

Allemagne

Suisse

Suède

Italie

France

Pays-Bas

Canada

Corée

Mexique

Chili

Australie

É.-U.

R.-U.

Portugal

Japon

Espagne

Irlande

Grèce

Variation du paiement des intérêts

(% du PIB)

Hausse latente

Baisse latente

Figure 3 : Fardeau du service de la dette publique

Potentiel de recul

Les six pays qui devraient connaître les pires résultats sont la

Turquie, le Canada, le Chili, le Royaume-Uni, l’Australie et les

États-Unis. Ces six pays vivent techniquement au-dessus de

leurs moyens, ce qui signie que, pour eux, l’indice de potentiel

économique est en fait davantage un indice de

recul économique.

Interprétation appropriée

Nous admettons que certains résultats de l’indice de potentiel

économique ne cadrent pas avec plusieurs de nos opinions

préexistantes. Faut-il en déduire que cet indice est inutile ? Non,

il offre une constance et une prévoyance à toute épreuve que

l’analyse qualitative humaine peine à égaler. Nous avons

besoin de plus de mesures comme celle-là. Cependant, du fait

de sa construction rigide, il doit compléter d’autres outils et non

les remplacer.

En dénitive, nous croyons qu’il fait actuellement un rappel

utile au sujet du potentiel élevé d’expansion économique en

périphérie de l’Europe, tout comme son message au sujet du

potentiel limité de pays comme la Turquie et le Canada pourrait

aussi mériter une attention particulière.

Le présent rapport a été préparé par RBC Gestion mondiale d’actifs Inc. (RBC GMA Inc.) à titre d’information seulement et ne doit pas être

reproduit, distribué ou publié sans le consentement écrit préalable de RBC GMA Inc. Aux États-Unis, ce rapport est fourni par RBC Global

Asset Management (U.S.) Inc., un conseiller en placement agréé par le gouvernement fédéral et fondé en 1983. RBC Gestion mondiale d’actifs

(RBC GMA), division de gestion d’actifs de la Banque Royale du Canada (RBC), regroupe RBC Gestion mondiale d’actifs Inc., RBC Global Asset

Management (U.S.) Inc., RBC Alternative Asset Management Inc. et BlueBay Asset Management LLP, qui sont des entités juridiques distinctes

et afliées.

Le présent rapport n’a pas pour objectif de fournir des conseils juridiques, comptables, scaux, nanciers, liés aux placements ou autres, et

ne doit pas servir de fondement à de tels conseils. RBC GMA prend des mesures raisonnables pour fournir des renseignements à jour, exacts

et ables, et croit qu’ils le sont au moment de leur impression. En raison de la possibilité que survienne une erreur humaine ou mécanique

ainsi que d’autres facteurs, notamment des inexactitudes techniques et des erreurs ou omissions typographiques, RBC GMA décline toute

responsabilité à l’égard des erreurs ou des omissions que pourrait contenir le présent document. RBC GMA se réserve le droit, à tout moment

et sans préavis, de corriger ou de modier les renseignements, ou de cesser de les publier.

Tout renseignement prospectif sur les placements ou l’économie contenu dans le présent rapport a été obtenu par RBC GMA auprès de

plusieurs sources. Les renseignements obtenus de tiers sont jugés ables, mais ni RBC GMA ni ses sociétés afliées ni aucune autre personne

n’en garantit explicitement ou implicitement l’exactitude, l’intégralité ou la pertinence. RBC GMA et ses sociétés afliées n’assument pas la

responsabilité des erreurs ou omissions.

Les opinions et les estimations que renferme ce document représentent notre jugement à la date indiquée et peuvent être modiées sans

préavis ; elles sont fournies de bonne foi, mais n’impliquent aucune responsabilité légale. Dans la mesure autorisée par la loi, ni RBC GMA

ni ses sociétés afliées ni aucune autre personne n’assument une responsabilité quelconque à l’égard de toute perte découlant directement

ou indirectement de l’utilisation des renseignements prospectifs que contient ce document. Les taux d’intérêt et les conditions du marché

peuvent changer.

Note sur les énoncés prospectifs

L

e présent rapport peut contenir des déclarations prospectives au sujet des rendements futurs, stratégies ou perspectives, ainsi que sur

les mesures qui pourraient être prises. L’emploi des modes conditionnel ou futur et des termes « pouvoir », « se pouvoir », « devoir »,

« s’attendre à », « soupçonner », « prévoir », « croire », « planier », « anticiper », « évaluer », « avoir l’intention de », « objectif » ou

d’expressions similaires permet de repérer les déclarations prospectives. Les déclarations prospectives ne garantissent pas le rendement

futur. Les déclarations prospectives comportent des incertitudes et des risques inhérents quant aux facteurs économiques généraux, de

sorte qu’il se peut que les prédictions, les prévisions, les projections et les autres déclarations prospectives ne se réalisent pas. Nous vous

recommandons de ne pas vous er indûment à ces déclarations, puisqu’un certain nombre de facteurs importants pourraient faire en sorte

que les événements ou les résultats réels diffèrent considérablement de ceux qui sont mentionnés, explicitement ou implicitement, dans les

déclarations prospectives. Ces facteurs comprennent notamment les facteurs généraux d’ordre économique et politique ou liés au marché

du Canada, des États-Unis et du monde entier, les taux d’intérêt et les taux de change, les marchés mondiaux des actions et des capitaux, la

concurrence, les évolutions technologiques, les changements législatifs et réglementaires, les décisions judiciaires et administratives, les

actions en justice et les catastrophes. La liste de facteurs essentiels ci-dessus, qui peut avoir une incidence sur les résultats futurs, n’est pas

exhaustive. Avant de prendre une décision de placement, nous vous invitons à prendre en compte attentivement ces facteurs et les autres

facteurs pertinents. Toutes les opinions contenues dans les déclarations prospectives sont sujettes à changement sans préavis et sont

fournies de bonne foi, mais sans responsabilité légale.

®

/ MC

Marque(s) de commerce de la Banque Royale du Canada, utilisée(s) sous licence.

© RBC Gestion mondiale d’actifs Inc. 2014

EC-c (30/2014)/F

Pour obtenir la version complète de la présente publication, veuillez vous visiter notre site Web, au

www.rbcgma.com/information-sur-les-placements/recherche-publications.

Repères économiques

1

/

5

100%