Économie et marchés

Quatrième trimestre de 2014

Économie et marchés

Marchés boursiers

Les marchés nanciers sont redevenus volatils au cours du trimestre, en raison des troubles géopolitiques au Moyen-

Orient, de l’épidémie d’Ebola, du ralentissement de la croissance mondiale et de la chute des prix des produits de base

qui ont alimenté les craintes des investisseurs. Les actions mondiales ont néanmoins dégagé des rendements positifs,

en dollars canadiens, au cours du trimestre.

Canada

Les actions canadiennes ont reculé au cours du dernier trimestre de 2014. L’indice composé S&P/TSX a enregistré

une perte trimestrielle de 1,47 %, entraîné par le repli de trois des dix secteurs – l’énergie, les matériaux et les produits

industriels. La majorité des secteurs de l’indice ont fait des gains mais insufsants pour effacer les pertes des secteurs

de l’énergie et des matériaux; ces secteurs occupent une place importante dans l’indice et ont souffert de la chute des

prix des produits de base provoquée par le ralentissement de la croissance économique mondiale. En revanche, les

secteurs des biens de consommation de base et de la consommation discrétionnaire ont fait bonne gure pendant le

trimestre, stimulés par l’embellie de l’emploi et la diminution du prix de l’essence.

États-Unis

Les actions américaines ont enregistré des rendements positifs malgré la recrudescence de la volatilité. L’indice

S&P 500 a grimpé de 4,9 % en monnaie locale, soit de 8,6 % en dollars canadiens, pendant le trimestre. Sept

des dix secteurs ont progressé, notamment les services publics, la consommation discrétionnaire et les biens de

consommation de base. L’indice a atteint de nouveaux sommets pendant le trimestre; les actions ont été soutenues

par la vigueur des bénéces déclarés par les sociétés et par des facteurs macro-économiques favorables, comme

une solide croissance du PIB au troisième trimestre et l’amélioration des données sur l’emploi, les salaires et l’activité

manufacturière.

Les autres indices américains ont eux aussi enregistré des résultats positifs. Ainsi, le Nasdaq 100 a crû de 4,6 %

(8,2 % en $ CA), la moyenne Dow Jones des industrielles, de 4,6 % (8,2 % en $ CA), et l’indice S&P 400 des actions

à moyenne capitalisation, de 5,9 % (9,6 % en $ CA).

Marchés internationaux

Dans l’ensemble, les marchés boursiers internationaux ont enregistré des rendements contrastés en monnaie locale

et en dollars canadiens. L’indice MSCI EAFE a chuté de 3,9 % en $ US (0,5 % en $ CA). En France, l’indice CAC 40

a baissé de 3,2 % (3,3 % en $ CA), l’indice allemand DAX a crû de 3,5 % (3,4 % en $ CA) et l’indice FTSE 100 du

Royaume-Uni a diminué de 0,8 % (1,6 % en $ CA). Au Japon, l’indice Nikkei 225 a grimpé de 7,9 % (1,6 % en $ CA).

Marchés des titres à revenu xe

Dans l’ensemble, les obligations ont dégagé des rendements positifs pour le trimestre, et les taux ont diminué pour

toutes les échéances. La recrudescence de la volatilité a provoqué une ruée vers les titres de qualité pour le bénéce

des obligations d’État qui ont ainsi surpassé les obligations de sociétés. Les obligations ont également proté de

la chute rapide des prix du pétrole; celle-ci a eu pour effet de réduire les primes d’ination et

d’abaisser les taux de rendement.

2

Canada

Les obligations canadiennes, représentées par l’indice obligataire universel

FTSE TMX Canada1, ont augmenté de 2,70 % durant le trimestre. Les

obligations à long terme ont produit les meilleurs rendements, soit un gain

de 5,25 %, alors que les obligations à moyen et à court terme ont avancé

respectivement de 2,69 % et 0,92 %. Les obligations d’État et de sociétés ont

gagné du terrain, mais les titres du gouvernement du Canada ont enregistré

des rendements supérieurs à ceux des obligations d’entreprises.

Dans l’ensemble, les taux obligataires ont reculé de 20 points de base, et le

taux moyen de l’indice FTSE TMX Canada a clôturé le trimestre à 2,23 %. Les

taux à court terme ont perdu 9 points de base, s’établissant à 1,55 %, tandis

que ceux à moyen terme ont cédé 30 points de base, se xant à 2,26 %, et

ceux à long terme ont reculé de 32 points de base, à 3,15 %.

La Banque du Canada a annoncé le maintien du taux du nancement à un

jour à 1 % dans son communiqué de politique monétaire du 3 décembre

2014. L’ination a enregistré une hausse supérieure à ce qui était attendu par

la Banque, surtout à cause de facteurs temporaires comme la dépréciation

du dollar, mais le taux d’ination reste dans sa fourchette cible de 1-3 %. La

Banque a indiqué que l’augmentation des exportations a eu une incidence

positive sur les investissements des entreprises et l’emploi, ce qui est bon

pour l’économie, même si cela devrait être en partie neutralisé par la baisse

des prix du pétrole et des produits de base.

États-Unis

Les obligations américaines ont progressé au cours du trimestre. Les

obligations d’État et de sociétés ont gagné du terrain, les premières surpassant

les secondes. Les taux demeurent faibles en chiffres absolus. Soulignant que

la patience est de mise dans les conditions actuelles, la Réserve fédérale

américaine (la Fed) a récemment réitéré qu’elle maintiendra probablement le

taux des fonds fédéraux à un faible niveau pendant une période « considérable

» et que le taux restera probablement inférieur à la normale même lorsque

les chiffres sur l’emploi et l’ination seront proches de ses cibles. Dans son

communiqué de politique monétaire du 17 décembre 2014, la Fed a gardé les

taux dans la fourchette de 0 % à 0,25 %; elle a noté que l’économie poursuit

son expansion et que les données sur le marché du travail, les dépenses des

ménages et l’investissement en capital xe des entreprises ne cessent de

s’améliorer. L’ination a été plus faible que prévu, mais cela est attribuable en

partie à la diminution des prix de l’énergie; la Fed estime toutefois que l’effet sur

l’ination ne sera que temporaire.

Portrait économique

Canada

Le PIB canadien a progressé à un taux annualisé de 2,8 % au troisième

trimestre, ce qui a dépassé les attentes. Les exportations et les dépenses des

ménages ont contribué à la croissance économique. Les données sur l’emploi

Graphiques et tableaux au 30 décembre 2014

1Les indices obligataires « DEX » ont été renommés

« FTSE TMX Canada ».

Source: GPTDSource: GPTD

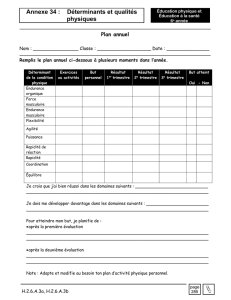

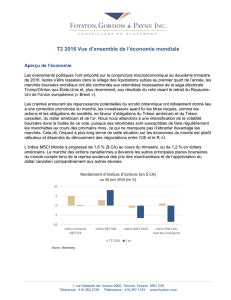

Indice composé de rendement global

S&P/TSX (dividendes compris)

Indice composé S&P/TSX

Performance sectorielle: 4etrimestre 2014

Source: Valeurs mobilières TD

Source: GPTD

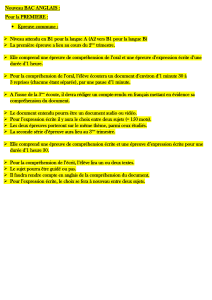

Indice de rendement global

S&P 500 (USD) (dividendes compris)

Source: Valeurs mobilières TD

Indice S&P 500 (USD)

Performance sectorielle: 4etrimestre 2014

3

ont été solides au Canada pendant le trimestre. Après

un mois de septembre robuste, l’emploi a continué

de s’améliorer en octobre, avec la création de 43 000

emplois et la baisse du taux de chômage à 6,5 %, son

plus bas niveau depuis novembre 2008. Les 10 700

emplois perdus en novembre étaient des emplois à

temps partiel; les emplois à plein temps ont augmenté

pour un troisième mois d’aflée. Le taux de chômage

s’est établi à 6,6 % en novembre, en hausse de 0,1 %

par rapport à octobre.

En novembre, l’ination a diminué de 0,4 % sur une

base mensuelle dans la foulée de la chute des prix

de l’énergie. Sur 12 mois, l’ination globale a été de

2 %, soit à l’intérieur de la fourchette cible de 1 % à

3 % xée par la Banque du Canada. En novembre,

l’ination de base, qui exclut l’énergie et l’alimentation,

a été stable d’un mois à l’autre et en hausse de 2,1 %

d’une année à l’autre.

États-Unis

La croissance économique a été vigoureuse au

troisième trimestre. Grâce à un PIB en hausse de

5,0 % sur une base annualisée, les États-Unis ont fait

relativement bonne gure dans un contexte mondial

de faible croissance. Plusieurs facteurs ont contribué à

la croissance américaine, notamment les dépenses de

consommation personnelle, les investissements dans

des immobilisations résidentielles et non résidentielles,

les dépenses publiques et les exportations.

L’emploi a continué de s’améliorer au cours du

trimestre. Le nombre d’emplois non agricoles a

augmenté de 321 000 en novembre, surpassant les

attentes. Il s’agit du dixième mois de suite au cours

duquel on a enregistré des gains supérieurs à 200

000. Le taux de chômage a baissé à 5,8 % en octobre

et s’y est maintenu en novembre.

L’ination globale a diminué de 0,3 % en novembre,

soit plus que prévu, alors que les prix de l’énergie

continuaient de chuter. Sur 12 mois, elle a augmenté

de 1,3 %. L’ination de base a augmenté de 0,1 %

en novembre et de 1,7 % sur 12 mois.

Marchés internationaux

La zone euro demeure fragile, afchant une

croissance modeste de 0,2 % au troisième trimestre

selon la deuxième estimation (les chiffres du PIB ne

Aperçu du Comité de répartition des actifs

de Gestion de patrimoine TD

Dans les années qui ont suivi la crise nancière, les actions

ont enregistré de très solides rendements, soutenues par les

politiques expansionnistes mises en œuvre à l’échelle mondiale,

la robuste croissance des bénéces et l’accroissement des ratios

de valorisation. Les fondements de cette conjoncture deviennent

toutefois moins convaincants. Les mesures d’assouplissement

quantitatif ont pris n aux États-Unis, et la politique monétaire prend

une orientation plus neutre. Le Comité de répartition des actifs de

Gestion de patrimoine TD (« nous ») croit que la croissance des

bénéces sera plus lente au cours des prochaines années; leur

progression est revenue à un rythme tendanciel et aux États-Unis, la

vigueur du dollar constituera probablement un obstacle. En dernier

lieu, les valorisations boursières sont désormais raisonnables, après

avoir été intéressantes durant la période qui a suivi la crise nancière.

Nous croyons, par conséquent, que les rendements seront plus

timides à l’avenir que lors des cinq dernières années. Selon nous, il

faut aussi s’attendre à une recrudescence de la volatilité.

Titres à revenu xe

Les politiques expansionnistes des banques centrales, jumelées

à une forte demande des investisseurs, ont fait chuter les taux

des obligations à de très faibles niveaux. Nous estimons que,

compte tenu de l’impôt et de l’ination, les perspectives des titres à

revenu xe sont modestes, et nous prévoyons que les obligations

procureront des rendements à peu près équivalents aux coupons.

Nous continuons de privilégier les obligations de sociétés de

première qualité puisque les obligations de sociétés continuent

d’offrir un rendement supérieur aux obligations gouvernementales.

Actions

Les évaluations ont redescendu à leurs niveaux historiques, le

chômage diminue, le taux d’utilisation des capacités s’accroît et le

dollar américain monte. Ces facteurs nous portent à penser que

les rendements seront plus modestes à l’avenir que lors des cinq

dernières années et qu’il faut s’attendre à une recrudescence de

la volatilité. Dans ce contexte, les dividendes constitueront un

élément plus important du rendement. Nous continuons de préférer

les actions nord-américaines à grande capitalisation de qualité

supérieure dont les dividendes procurent un revenu en hausse

progressive et constante.

Résumé

En dépit de nos perspectives plus prudentes, nous continuons à

préférer les actions aux titres à revenu xe, car nous estimons que

le rendement réel des obligations sera faible. Cependant, nous nous

attendons à ce que l’écart entre le rendement des titres à revenu

xe et celui des actions soit inférieur à ce qu’il a été au cours des

dernières années.

Nous sommes toujours attentifs aux facteurs macroéconomiques,

notamment à la faible croissance économique mondiale,

aux niveaux élevés des dettes souveraines et aux pressions

inationnistes et déationnistes. Bien que le risque ait augmenté

récemment, l’amélioration de l’économie américaine et le maintien

de liquidités abondantes par les banques centrales dans le monde

contribuent à réduire la probabilité de scénarios extrêmes, et nous

prévoyons que les banques centrales maintiendront leur politique

expansionniste encore quelque temps.

...suite à la page 4

4

Atteignez vos objectifs les plus importants

Gestion de Placements TD Inc. est l’une des plus importantes sociétés de gestion de placements au Canada

et offre une gamme complète de solutions de gestion de placements aux sociétés, aux caisses de retraite, aux

institutions, aux fonds de dotation, aux fondations et aux particuliers à valeur nette élevée.

Téléphone : 1-888-834-6339

Courriel : [email protected]

Site Web : gptdinstitutionnel.com

Source : Bloomberg Finance L.P., FTSE TMX Global Debt Capital Markets Inc., GPTD

Les énoncés du présent document sont fondés sur des sources jugées ables. Lorsque de tels énoncés sont fondés en partie ou en totalité sur des renseignements provenant de tiers,

leur exactitude et leur exhaustivité ne sont pas garanties. Le présent document n’a pas pour but de fournir des conseils personnels nanciers, juridiques, scaux ou de placement; il

ne sert qu’à des ns d’information. Les graphiques et tableaux sont présentés uniquement à titre d’illustration; ils n’ont pas pour but de reéter des valeurs ou uctuations futures.

Les rendements antérieurs ne sont pas garants du rendement futur. Gestion de Placements TD Inc., La Banque Toronto-Dominion et les membres de son groupe et ses entités liées ne

sont pas responsables des erreurs ou omissions dans les renseignements ni des pertes ou dommages subis. Certains énoncés du présent document pourraient renfermer des énoncés

prospectifs qui sont de nature prédictive et qui incluent des mots et des expressions comme « croire », « prévoir », « anticiper », « avoir l’intention de », « estimer », « planier »

et « pouvoir », et des verbes au futur ou au conditionnel. Les énoncés prospectifs sont fondés sur les attentes et prévisions actuelles relatives aux facteurs économiques, politiques et

nanciers généraux futurs pertinents, comme les taux d’intérêt et de change, les marchés des actions et des capitaux et le contexte commercial général, et s’appuient sur l’hypothèse

qu’il n’y aura pas de changements aux lois scales ni aux autres lois ou règlements gouvernementaux et qu’il ne se produira pas de catastrophes. Les attentes et prévisions relatives

à des événements futurs sont assujetties à des risques et incertitudes inhérents, qui pourraient être imprévisibles. Ces attentes et prévisions pourraient se révéler incorrectes. Les

énoncés prospectifs ne sont pas garants des résultats futurs. Les événements réels pourraient différer considérablement de ceux mentionnés de façon expresse ou implicite dans les

énoncés prospectifs. Un grand nombre de facteurs de risque, notamment les facteurs mentionnés ci-dessus, pourraient contribuer à de tels écarts. Le lecteur ne doit pas se er indûment

aux énoncés prospectifs.Le Comité de répartition des actifs de Gestion de patrimoine TD est composé d’un groupe diversié de spécialistes des placements de la TD. Le Comité de

répartition des actifs de Gestion de patrimoine TD a pour mandat de publier des perspectives trimestrielles des marchés qui donnent un point de vue concis de la situation des marchés

pour les 6 à 18 prochains mois. Les indications prévisionnelles du Comité de répartition des actifs ne sont pas une garantie de résultats futurs, et l’évolution réelle des marchés peut

être considérablement différente de celle qui est expressément ou implicitement indiquée dans les perspectives trimestrielles des marchés du Comité de répartition des actifs. Les

perspectives des marchés du Comité de répartition des actifs de Gestion de patrimoine TD ne remplacent pas les conseils de placement. FTSE TMX Global Debt Capital Markets Inc.

(« FTDCM »), FTSE International Limited (« FTSE »), le groupe d’entreprises London Stock Exchange (la « Bourse ») ou TSX Inc. (« TSX » et conjointement avec FTDCM, FTSE et la

Bourse, les « concédants de licence »). Les concédants de licence ne donnent de garantie ni ne font de déclaration quelconque expressément ou explicitement que ce soit concernant

les résultats susceptibles d’être obtenus à la suite de l’utilisation d’un ou de plusieurs des indices (l’« indice » ou les « indices ») et/ou à la valeur qu’afchent à un moment donné

lesdits indices, un jour particulier ou autre. Les indices sont compilés et calculés par FTDCM et tous les droits sur les valeurs et les composantes sont dévolus à FTDCM. Aucun des

concédants de licence ne saurait être responsable (par suite de négligence ou autrement) envers une personne quelconque à l’égard d’une erreur touchant les indices et aucun des

concédants de licence n’est tenu à une obligation d’aviser toute personne d’une erreur qui s’y trouve. « TMX » est une marque de commerce de TSX Inc. et est utilisée sous licence.

« FTSE® » est une marque de commerce des sociétés membres du London Stock Exchange que FTDCM utilise sous licence. Bloomberg et Bloomberg.com sont des marques de

commerce et des marques de service de Bloomberg Finance L.P., une société en commandite dont le siège social est situé au Delaware, ou de ses liales. Tous droits réservés. Gestion

de Placements TD Inc. est une liale en propriété exclusive de La Banque Toronto-Dominion. Gestion de Placements TD exerce ses activités par l’intermédiaire de Gestion de Placements

TD Inc. au Canada et de TDAM USA Inc. aux États-Unis, toutes deux étant des liales en propriété exclusive de La Banque Toronto-Dominion.

sont pas annualisés dans la zone euro). L’emploi a été stable en zone euro, augmentant de 0,2 % par rapport au

trimestre précédent et de 0,6 % sur un an. Le chômage demeure toutefois très élevé dans la région; il était de 11,5

% en octobre, soit le même taux qu’en septembre. L’ination est restée faible, le taux annuel estimatif ayant été de

0,3 % en novembre, contre 0,4 % en octobre.

L’économie japonaise continue d’être malmenée par la hausse de la taxe de vente. En forte baisse au deuxième

trimestre, le PIB a chuté de 1,6 % au troisième trimestre, précipitant le Japon dans une récession technique. À la

suite de la réélection récente du premier ministre Abe, le gouvernement a approuvé la réduction de l’impôt des

sociétés pour avril 2015; on s’attend en outre à ce qu’il mette en œuvre des réformes structurelles dans les années

à venir pour accroître la rentabilité et stimuler la croissance économique.

...suite de la page 3

1

/

4

100%