T2 2016 Vue d`ensemble de l`économie mondiale

1, rue Adelaide est, bureau 2600, Toronto, Ontario M5C 2V9

Téléphone : 416.362.4725 Télécopieur : 416.367.1183 www.foyston.com

T2 2016 Vue d’ensemble de l’économie mondiale

Aperçu de l’économie

Les événements politiques l’ont emporté sur la conjoncture macroéconomique au deuxième trimestre

de 2016. Après s’être ressaisis dans le sillage des liquidations subies au premier quart de l’année, les

marchés boursiers mondiaux ont été confrontés aux retombées incessantes de la saga électorale

Trump/Clinton aux États-Unis et, plus récemment, aux résultats du vote visant le retrait du Royaume-

Uni de l’Union européenne (« Brexit »).

Les craintes entourant les répercussions potentielles du scrutin britannique ont initialement donné lieu

à une correction prononcée du marché, les investisseurs ayant fui les titres risqués, comme les

actions et les obligations de sociétés, en faveur d’obligations du Trésor américain et du Trésor

canadien, du dollar américain et de l’or. Nous nous attendons à une intensification de la volatilité

boursière dans la foulée de ce vote, puisque ses retombées sont susceptibles de faire régulièrement

les manchettes au cours des prochains mois, ce qui ne manquera pas d’ébranler davantage les

marchés. Cela dit, l’impact à plus long terme de cette situation sur les économies du monde est plutôt

nébuleux et dépendra du dénouement des négociations entre l’UE et le R.-U.

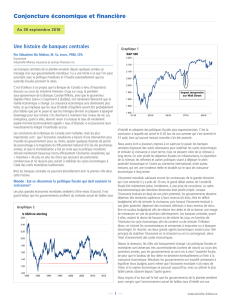

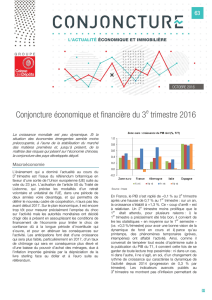

L’indice MSCI Monde a progressé de 1,6 % ($ CA) au cours du trimestre, ou de 1,2 % en dollars

américains. Le marché des actions canadiennes a devancé les autres principales places boursières

du monde compte tenu de la reprise soutenue des prix des marchandises et de l’appréciation du

dollar canadien comparativement aux autres devises.

Source : Bloomberg

-10

-5

0

5

10

Indice composé

S&P/TSX

Indice S&P 500 Indice MSCI EAEO Indice MSCI des

marchés émergents

Rendement d'indices d'actions (en $ CA)

au 30 juin 2016 (en %)

T2 2016 1 an

Inflation et croissance du PIB au 31 mars 2016

Canada

É.-U.

EAEO

MÉ

IPC (sur 12 mois)

1,70 %*

2,20 %*

0,46 %

3,36 %

PIB réel (sur 12 mois)

1,10 %

2,10 %

1,38 %

2,91 %

* Inflation de base

Ratios d’évaluation au 30 juin 2016

S&P/TSX

S&P 500

EAEO

MÉ

C/VC

1,77x

2,80x

1,51x

1,52x

C/B (prévisionnel)

19,1x

17,3x

14,8x

13,8x

Sources : Banque du Canada, Statistique Canada, Bureau of Labor Statistics, Bloomberg, BNY Mellon

Canada

Après le déclassement de la notation du R.-U., il n’y a plus que douze pays développés, dont le

Canada, qui comportent la note AAA. Cela devrait donner du tonus aux capitaux étrangers qui seront

déversés au pays pendant la période d’incertitude économique actuelle à l’échelle mondiale. Certes,

le pays sera confronté à certains obstacles à court terme, puisque la croissance économique a subi

les contrecoups des feux de végétation en Alberta ainsi que du ralentissement des exportations dans

le sillage de la remontée du huard par rapport aux creux touchés au début de l’année. Les prévisions

de croissance liées au marché ont été révisées à la baisse, le PIB réel étant appelé à s’accroître de

seulement 1 % pour l’ensemble de l’année. L’exposition globale du Canada aux enjeux liés au Brexit

est relativement mineure par rapport à celle d’autres marchés développés, puisque le R.-U. compte

pour moins de 4 % des échanges commerciaux totaux du pays. Cela dit, le Canada ne sera pas

entièrement à l’abri de ces retombées si les États-Unis et d’autres économies mondiales en sont

durement touchés. Les taux d’intérêt sont appelés à demeurer bas, mais positifs, au Canada.

États-Unis

L’économie des États-Unis demeure la plus robuste de tous les pays du G7, et ce, malgré

l’affaiblissement de certains indicateurs de croissance. Les dépenses à la consommation et la

construction continuent d’y donner le ton. Les revirements politiques sont appelés à dominer

l’actualité boursière au cours des prochains mois, les électeurs américains demeurant inquiets et

perplexes face aux plateformes électorales et à la rhétorique émanant des campagnes présidentielles

de Clinton et de Trump. Le dollar américain demeure le principal bénéficiaire du scrutin britannique

puisque le marché demeure réfractaire au risque.

Europe

Malgré certains signes de reprise économique en Europe plus tôt cette année, lesquels se

manifestaient dans l’accroissement de la production industrielle et la stabilisation des niveaux

d’emploi, le Brexit a jeté de l’ombre sur les perspectives de croissance du PIB réel au sein de la zone

euro. Le Brexit ne se concrétisera pas du jour au lendemain, les règles de l’UE imposant une période

de deux ans pour négocier un départ. Cette période pourrait être prolongée lorsque Bruxelles recevra

l’avis de départ officiel du Royaume-Uni.

R.-U.

Le vote sans précédent du 23 juin en faveur du retrait du R.-U. de l’Union européenne a soulevé des

craintes concernant l’avenir de l’économie britannique. Bien que les marchés aient initialement subi

des liquidations massives, ce scrutin a, de façon générale, eu des retombées variables sur les

marchés. L’indice FTSE 100 de Londres a tiré parti de la dégringolade de la livre sterling, puisque ses

composantes tirent la majorité de leurs revenus de pays étrangers. À la fin du trimestre, le FTSE 250,

qui regroupe surtout des entreprises du pays, demeurait à un niveau environ 10 % inférieur à celui

qu’il occupait avant le référendum. Le rendement des obligations d’État britanniques a poursuivi sa

chute, touchant des creux sans précédent. Ces titres pourraient continuer d’écoper si l’affaiblissement

de la livre sterling attise l’inflation. La Banque d’Angleterre demeure accommodante, prévoyant mettre

en œuvre d’autres mesures de relance si les « conditions le justifient ». Certains penseurs à contre-

courant estiment que le résultat du vote pourrait être avantageux pour le Royaume-Uni à long terme

compte tenu de la robustesse de son économie structurelle sous-jacente. Par le passé, les

compromis intergouvernementaux qui ont pu être négociés ont représenté une influence apaisante

sur les attentes à long terme du marché.

Japon

La croissance économique du Japon a seulement démontré une légère amélioration, sous l’impulsion

de l’augmentation des dépenses à la consommation des ménages. Le gouvernement Abe a décidé

de mettre en veilleuse sa décision de hausser de 2 % sa taxe de vente controversée pour éviter de

faire dérailler la reprise économique chancelante du pays. Or, les tremblements de terre d’avril et la

vigueur du yen font obstacle, à court terme, à une amélioration soutenue de la croissance. À plus

longue échéance, le Japon doit continuer de se pencher sur la nécessité de procéder à des réformes

structurelles, de remédier à son endettement excessif et d’aborder les enjeux démographiques.

Marchés émergents

Après avoir fait un bond au premier trimestre de 2016, les indicateurs économiques de la Chine ont

modéré leur allure au deuxième quart de l’année. Les signes de plus en plus nombreux démontrant

que la Chine pourrait hésiter à mettre en œuvre des mesures de stimulation additionnelles ont porté

le marché à croire que la croissance continuera de décélérer en Asie. La diminution prolongée des

rentrées de capitaux au sein des marchés émergents appuie davantage cette thèse de croissance

lente.

Dans l’ensemble, la conjoncture macroéconomique demeure morose en Chine, où le système

financier croule sous le poids des mauvaises créances et le secteur industriel est aux prises avec une

capacité excédentaire. De même, le gouvernement continue de faire périodiquement appel à de

courtes périodes de stimulation pour éperonner l’activité économique.

Le principal événement du trimestre n’est pas survenu au sein des marchés émergents, mais plutôt

au Royaume-Uni. Il s’agit bien entendu du Brexit, dont les retombées sur les marchés émergents

demeurent incertaines, mais pourraient se manifester sous forme du resserrement possible de la

liquidité financière mondiale. Pour faire échec à cette situation, les banques centrales des marchés

développés, notamment la Réserve fédérale américaine, pourraient adopter des mesures de

relâchement monétaire additionnelles.

Obligations

La déflation est demeurée un thème dominant pour les marchés obligataires pendant le trimestre,

surtout au sein des économies étrangères. Plus de 12 milliards de dollars d’obligations souveraines

se négocient maintenant en fonction d’un taux d’intérêt négatif. En fait, après la fin du trimestre, une

obligation d’État suisse à 50 ans affichait un taux d’intérêt légèrement négatif. L’engouement des

investisseurs pour des titres sécuritaires, lequel s’est accentué dans le sillage du référendum

britannique, a donné plus de tonus à cette tendance. En Amérique du Nord, les rendements

obligataires sont demeurés positifs, si bien qu’ils suscitent l’intérêt d’investisseurs étrangers. Par

conséquent, les opinions consensuelles prévoient le maintien de taux d’intérêt faibles encore plus

longtemps au Canada. Cela dit, comme les rendements frôlent des creux de tous les temps, les

évaluations des obligations à plus long terme sont extrêmement élevées, situation à laquelle les

mesures excessives d’assouplissement quantitatif des banques centrales ont nettement contribué.

Comme le rapport risque-rendement des obligations est peu avantageux par rapport aux normes

antérieures, il incite à la prudence en ce qui concerne les placements à long terme.

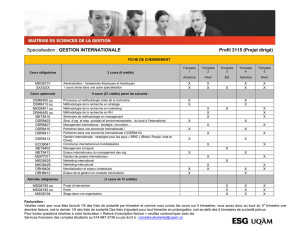

Rendement du marché obligataire canadien

Deuxième trimestre

1 an

Indice obligataire universel TMX

2,6 %

5,2 %

Indice obligataire à court terme TMX

0,7 %

1,6 %

Indice obligataire à long terme TMX

5,5 %

9,9 %

Obligations du gouvernement du Canada

1,7 %

4,4 %

Provinces

3,6 %

6,7 %

Sociétés de catégorie investissement

2,5 %

4,5 %

Sociétés à rendement élevé

5,8 %

-1,3 %

Source : FTSE TMX

À moins d’indication contraire, tous les rendements des placements de l’Aperçu de l’économie sont présentés en dollars canadiens.

1

/

4

100%