Lettre financière - Financière des professionnels

LETTRE FINANCIÈRE

HIVER 2016

Par l’équipe de Financière des professionnels — Gestion privée

SURVOL RAPIDE DE

L’ÉCONOMIE MONDIALE

La progression de l’économie mondiale a été plus faible que prévu

en 2015, affichant un niveau tout au plus modeste. À elle seule, la

baisse marquée du prix du pétrole a fortement retranché la croissance

de l’économie à l’échelle de la planète. Voici un bref tour d’horizon de

la situation de quelques pays et régions d’importance.

LES ÉTATS-UNIS TIENNENT BON

Après un premier trimestre sous le signe du repli, l’économie

américaine a enregistré une progression supérieure aux attentes

durant les trois mois suivants. Le produit intérieur brut (PIB) du pays

a par la suite baissé entre juillet et septembre, mais le mois d’août a

marqué le début d’une remontée. L’augmentation de l’emploi observée

en octobre, les bas taux d’intérêt et le faible prix de l’essence ont

contribué à redonner un peu de vigueur à l’économie de nos voisins

du sud au deuxième semestre.

LA CHINE INQUIÈTE

L’année 2015 a très bien commencé en Chine, mais une décélération

de la croissance économique du pays s’est amorcée vers la fin du

premier semestre. La faiblesse de l’économie mondiale a eu un

impact négatif sur la croissance des exportations. De plus, le niveau

élevé des capacités excédentaires a entraîné un recul prononcé du

cours des denrées. Le niveau des investissements par rapport à la

taille de l’économie chinoise est encore trop élevé. En bout de ligne,

les Chinois ont tout de même vu leur PIB croître de près de 6,9 %1

durant la dernière année.

RALENTISSEMENT AU CANADA

La diminution du prix du pétrole et des matières premières a eu des

conséquences néfastes sur l’économie canadienne, tout comme la

faiblesse du secteur manufacturier et des exportations.

Dans ce contexte, le pays s’est retrouvé en récession technique durant

les deux premiers trimestres, la croissance économique ayant été

négative sans pour autant générer de pertes d’emplois. L’activité a

légèrement repris par la suite au deuxième semestre.

L’EUROPE EN DEMI-TON

La baisse de l’euro, des taux d’intérêt et du prix du pétrole a entraîné

une brève revitalisation de l’économie européenne au premier

trimestre. Les importantes mesures d’assouplissement mises en

place en 2015 par la Banque centrale européenne n’ont toutefois

pas réussi à maintenir le rythme et la zone euro a finalement terminé

l’année avec une croissance économique modeste, en deça de son

PIB potentiel.

INCERTITUDE DANS LES PAYS ÉMERGENTS

Les contrecoups de l’appréciation soutenue du dollar américain

ont freiné les perspectives d’expansion de certains pays émergents.

Plusieurs d’entre eux ont à composer avec une réduction du prix

des denrées, une dévaluation de leur devise et une augmentation

du niveau de leur dette, les sommes empruntées étant fixées en

dollar américain. Le Brésil apparaît pour le moment en récession et

la tenue des Jeux olympiques à Rio en 2016 a de quoi inquiéter.

L’Inde est l’un des pays asiatiques qui a connu la meilleure

croissance en 2015.

FAITS SAILLANTS

/ Poursuite de la baisse du prix du pétrole

/ Ralentissement de la croissance en Chine

/ Hausse du taux directeur de la Réserve fédérale américaine

/ Appréciation soutenue du dollar américain

RISQUES DE RÉCESSION - QUELQUES FACTEURS FONDAMENTAUX ET LEURS EFFETS

/ Indice précurseur de l’activité économique aux États-Unis

/ Premières prestations de chômage aux États-Unis

/ Création d’emplois aux États-Unis

/ Différentiel des taux d’intérêt de 2-10 ans

/ Prime de risque des taux Italie-Espagne

/ Évaluation du marché boursier américain

/ Indice global des directeurs d’achats

/ Expansion de la masse monétaire aux États-Unis

/ Niveau du taux directeur de la banque centrale américaine

/ Prime de risque des obligations corporatives

/ Commandes manufacturières aux États-Unis

/ Indice manufacturier aux États-Unis

EFFET POSITIF (+) EFFET NEUTRE (+/-)

EFFET NÉGATIF (-)

1

Source : Bloomberg

POLITIQUE MONDIALE

Un accord entre l’Union européenne et le

gouvernement grec a finalement été conclu

en août, mettant fin à une saga qui a eu des

répercussions sur tous les marchés boursiers

de la planète depuis trop longtemps.

Cette bonne nouvelle réduit légèrement

l’incertitude qui prévalait dans les bourses

européennes.

En octobre, le Parti libéral du Canada a

été élu avec une confortable majorité et les

dépenses en infrastructures promises lors

de la campagne électorale pourraient bien

stimuler la croissance économique du pays.

En contrepartie, celles-ci engendreront

vraisemblablement un déficit budgétaire.

Avec la signature du Partenariat

transpacifique en novembre, le Canada a

maintenant accès à la plus grande zone de

libre-échange au monde, qui regroupe 12

pays, incluant le Japon, la Thaïlande et la

Corée du Sud.

Aux États-Unis, le Congrès américain

a adopté en décembre un compromis

budgétaire qui relève le plafond de la dette

et permet au gouvernement de fonctionner

jusqu’en 2017.

POLITIQUE

MONÉTAIRE

En procédant en

décembre à une première

augmentation de son

taux directeur depuis

sept ans et en précisant

que d’autres hausses

graduelles pourraient

suivre en 2016, la

Réserve fédérale

américaine s’engage sur

la voie du resserrement.

Pendant ce temps, la Banque centrale

européenne emprunte le chemin

inverse en renforçant son programme

d’assouplissement quantitatif.

Ces divergences entre les politiques

monétaires des deux principales banques

centrales mondiales s’expliquent par le

fait que les régions qu’elles représentent

n’en sont pas à la même étape du cycle

économique. Bien que naturel, un tel

phénomène pourrait bien entraîner

des remous sur les marchés en 2016,

notamment sur le plan des mouvements

de change.

Chez nous, la Banque du Canada a réduit

son taux directeur de 25 points de base

à la mi-juillet dans le but de stimuler

l’économie et l’inflation. La banque centrale

de Chine se trouve également en mode

d’assouplissement monétaire.

PRODUITS DE BASE ET DEVISES

Si le prix du pétrole a chuté de 30,5 %2

en 2015, notamment en raison d’une

production largement supérieure à la

demande, celui des produits de base non

énergétiques a aussi été durement touché.

C’est le cas notamment de plusieurs

métaux, grains, viandes et autres denrées.

L’expansion des capacités de production

de certains de ces produits à l’échelle du

globe, rendue possible grâce au bas prix

du carburant, exerce en effet beaucoup de

pression sur la baisse de leur prix.

Pour ce qui est des devises, le dollar

américain s’est apprécié par rapport aux

monnaies des pays émergents et de celles

tributaires des produits de base, comme le

dollar canadien, qui a d’ailleurs terminé

l’année à 72,23 $ US2. L’euro a également

perdu de la valeur en comparaison avec

la monnaie des États-Unis et les autorités

chinoises ont pour leur part surpris les

marchés en dévaluant leur yuan par rapport

au dollar américain en août dernier.

ZOOM SEMESTRIEL

REVOYONS QUELQUES ÉVÉNEMENTS MARQUANTS QUI SE SONT PRODUITS EN 2015 DANS TROIS DOMAINES PRÉCIS.

2

Source : Financière des professionnels

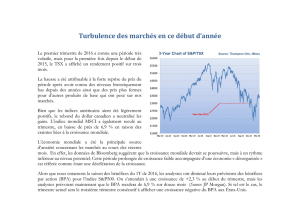

RENDEMENT DES MARCHÉS : VUE D’ENSEMBLE

VOLATILITÉ ÉLEVÉE DES BOURSES MONDIALES ET FAIBLES TAUX D’INTÉRÊT

OBLIGATAIRES : VOILÀ QUI RÉSUME BIEN LA TENUE DES MARCHÉS FINANCIERS EN

2015. MAIS POUSSONS L’ANALYSE UN PEU PLUS LOIN.

/ Titres à revenu fixe

Après un début d’année prometteur découlant d’une baisse inattendue des taux d’intérêt, les

obligations ont offert des rendements modestes, enregistrés principalement durant le premier

trimestre et concluant la période avec un faible rendement courant de 2 %1. C’est ce qui

explique pourquoi nos portefeuilles sont actuellement sous-pondérés en titres obligataires.

/ Actions canadiennes

Les actions canadiennes ont connu une dernière séance en bourse à l’image de leur année

2015, l’indice S&P/TSX clôturant la journée du 31 décembre sur une baisse d’un peu plus

de 1 %1. Pour l’année entière, une réduction de 11 %3 de l’indice a été enregistrée. Sans

surprise, c’est l’effondrement du prix du pétrole qui a le plus nui aux titres boursiers canadiens

durant cette période, ceux-ci étant fortement représentés au sein de l’indice. L’indice de

référence de la Bourse de Toronto aura fait moins bien que l’indice S&P 500 pour une

cinquième année consécutive.

L’action de Valeant a largement contribué à la performance de la Bourse canadienne jusqu’au

début d’août, différentes circonstances ayant par la suite propulsé le titre vers le bas. Nos

portefeuilles ont pu profiter de la hausse des actions de cette société pharmaceutique

canadienne sans trop souffrir de la diminution qui a suivi, puisque nous avions décidé

entretemps de nous en départir.

/ Actions globales

Les États-Unis ont connu en 2015 leur première véritable correction boursière depuis 2011,

l’indice S&P 500 ayant reculé de 12,5 %4 entre la mi-mai et la mi-août. Le secteur manufacturier

a eu un impact particulièrement négatif sur les bourses américaines et pourrait même être en

récession, bien que l’économie des États-Unis ne le soit pas. Le secteur des services (non

manufacturier) a permis à Wall Street de finir l’année avec des résultats mitigés, notamment

grâce à la performance de quelques entreprises vedettes du secteur des technologies.

La Bourse du Japon a enregistré un rendement acceptable, tout comme les places boursières

européennes, bien que l’Allemagne ait souffert des difficultés de la compagnie Volkswagen. Les

marchés boursiers des pays émergents ont connu une année difficile. À la fin de 2015, nos

portefeuilles montraient une légère surpondération en actions, due principalement au poids des

titres mondiaux. Pour ce qui est de la répartition sectorielle, les technologies et les services

financiers ont été favorisés au détriment de l’énergie et des produits de base.

ACQUISITION D’ACTIONS DANS

LE SECTEUR DU PÉTROLE

Le prix du pétrole ne pourra continuer à

baisser sans que plusieurs producteurs

marginaux, dont les coûts d’exploitation

sont élevés, ne soient obligés d’abandonner

leurs puits. La réduction des dépenses

en capital devrait avoir pour effet de

réduire le niveau de production et de

stabiliser le marché. De bonnes occasions

d’achat apparaîtront éventuellement dans

ce secteur.

AUGMENTATION DE LA

PONDÉRATION EN ACTIONS

CANADIENNES

Dans la foulée d’une reprise de vigueur

du prix des ressources, notamment du

pétrole, la Bourse canadienne devrait

se ressaisir et il sera payant d’évaluer

le meilleur moment de renforcer nos

positions en titres boursiers canadiens.

DEUX DÉCISIONS QUI POURRAIENT RAPPORTER EN 2016!

Source : 1

Bloomberg - 4 Yardeni Research Inc.-

3 http://www.lesaffaires.com/bourse/revue-des-marches/bourse-fortes-baisses-a-toronto-et-a-new-york-a-l-ouverture/584338

MÉLI-MÉLO PERSPECTIVES ET STRATÉGIE DE PLACEMENT

Un consensus semble se dessiner à l’effet

que la croissance économique globale sera

encore faible en 2016 et probablement

même inférieure à celle observée en 2015.

La décélération du taux de croissance en

Chine continuera vraisemblablement d’avoir

un impact négatif sur l’état de l’économie

mondiale. Les États-Unis devraient tout de

même continuer de bien faire, et l’Europe

pourrait nous réserver d’agréables surprises.

Les taux d’intérêt devraient

rester bas et l’inflation modérée,

particulièrement dans l’ensemble

des pays développés, en raison des

capacités excédentaires du côté des

produits de base et de la faiblesse de

leur prix. Par ailleurs, les divergences

entre les politiques monétaires des banquiers

centraux des principales régions devraient

s’accentuer davantage durant la prochaine

année, alors que le niveau de croissance des

économies des pays développés devrait être

encore plus synchronisé.

En ce qui concerne les diverses classes d’actif,

le rendement anémique des obligations

devrait se maintenir, alors que les actions

devraient s’apprécier modérément sur un

horizon de court terme. À plus long terme,

les titres boursiers pourraient offrir de

meilleures performances, leur évaluation étant

présentement en ligne avec la moyenne.

Après avoir été malmenée en 2015, la devise

canadienne devrait continuer à perdre de

la valeur par rapport au dollar américain.

Enfin, la volatilité sera fort probablement de

nouveau au rendez-vous en 2016,

mais cette situation pourrait créer

des opportunités en investissement

et des occasions d’achat. La clé de

la reprise pour le dollar canadien

demeure le niveau du prix du pétrole.

À la lumière de ces précisions,

nous entendons conserver le positionnement

actuel dans nos portefeuilles, qui favorise les

actions globales. Nous resterons également

à l’affût des occasions qui pourraient se

présenter dans le secteur du pétrole et des

actions canadiennes, tout en cherchant

à protéger nos portefeuilles de la baisse

soutenue du dollar canadien.

UN PEU DE MÉNAGE

DANS LE PÉTROLE!

La diminution du prix du pétrole contribuera

à assainir l’industrie et à la renforcer. À

l’heure actuelle, l’offre d’or noir est à la

hausse en Amérique du Nord, malgré la

faiblesse de son prix, et l’OPEP refuse de

réduire sa production, ce qui aurait pourtant

pour effet d’en augmenter le prix. Certaines

entreprises énergétiques commencent à

subir d’importantes tensions financières,

alors que des projets de sables bitumineux

sont annulés et que des rumeurs de fusion

et acquisition circulent. Inévitablement, des

joueurs importants devront mettre la clé sur

la porte, ce qui contribuera à stabiliser le

marché et donnera éventuellement le signal

d’un retour vers un prix plus élevé.

EL NIÑO POURRAIT FAIRE

FONDRE L’EFFET SAISONNIER

DE DÉBUT D’ANNÉE!

Au premier trimestre de 2015, l’économie

nord-américaine a été passablement ralentie

par la température hivernale rigoureuse,

une situation bien documentée qui porte le

nom d’effet saisonnier de début d’année.

Heureusement, nous n’aurons pas à revivre

un tel épisode en 2016 grâce au deuxième

El Niño le plus intense depuis 1997. En

effet, les températures plus chaudes qui

sont prévues ne devraient pas engourdir

les économies du Canada et des États-Unis

pendant les mois d’hiver.

LES GAFA ET LEUR INFLUENCE

SUR LA BOURSE AMÉRICAINE!

Si la Bourse américaine a été la plus

performante durant les cinq ou six dernières

années et s’en tire relativement bien en

2015, les entreprises du secteur des

technologies regroupées sous l’acronyme

GAFA (Google, Amazon, Facebook et Apple)

y sont pour beaucoup. Mais attention, un

nouveau groupe monte rapidement : NATU.

Celui-ci réunit les quatre grandes nouvelles

entreprises innovatrices du numérique, soit

Netflix, Airbnb, Telsa et Uber. Sauront-elles

à leur tour hausser le rythme des marchés

boursiers américains?

Les opinions exprimées ici ne reflètent pas nécessairement celles de la Financière des professionnels. Les informations contenues aux présentes proviennent de sources que nous jugeons fiables; toutefois, nous n’offrons aucune garantie à l’égard

de ces informations et elles pourraient s’avérer incomplètes. Les opinions exprimées sont basées sur notre analyse et interprétation de ces renseignements et ne devraient en aucun cas être considérés comme une recommandation. Veuillez

consulter votre conseiller.

Financière des professionnels inc. détient la propriété exclusive de Financière des professionnels – Fonds d’investissement inc. et de Financière des professionnels – Gestion privée inc. Financière des professionnels – Fonds d’investissement inc.

est un gestionnaire de portefeuille et un gestionnaire de fonds d’investissement, qui gère les fonds de sa famille de fonds et offre des services-conseils en planification financière. Financière des professionnels – Gestion privée inc. est un courtier

en placement, membre de l’Organisme canadien de réglementation du commerce des valeurs mobilières (OCRCVM) et du Fonds canadien de protection des épargnants (FCPE), qui offre des services de gestion de portefeuille.

NIVEAU ACTUEL

VARIATION

31 déc. 2015

1

er

trimestre

2e trimestre 6 mois

Taux d’intérêt

CAD 10 ans 1,39 -0,43 0,32 -0,11

USD 10 ans 2,27 -0,25 0,43 0,18

Devises

CAD -> USD 0,723 -8,17 %1,35 %-6,93 %

EUR -> USD 1,0866 -11,33 %3,96 %-7,82 %

Denrées

WTI pétrole 37,04 -10,12 %24,21 % 11,64 %

OR 1 061,42 -0,08 % -0,97 % -1,05 %

INDICES BOURSIERS

Amérique du Nord ($ CA)

S&P/TSX (R.T.) 13 010 2,58 %-1,63 %0,91 %

S&P 500 (R.T.) 2 044 9,94 %-1,06 %8,77 %

International ($ CA)

MSCI Monde (R.T.) 4 505 11,42 %-1,03 %10,27 %

MSCI Europe (R.T.) 5 449 12,66 %-0,99 %11,55 %

MSCI AC Asie/Pacifique (R.T.) 283 16,22 %-0,71 %15,40 %

NIKKEI Japon 19 034 19,86 % 1,89 % 22,12 %

MSCI Marchés émergents (R.T.) 342 11,34 %-0,66 %10,61 %

Obligataire

FTSE/TMX Univers 994,85 4,15 %-1,71 %2,37 %

Source : Bloomberg

LES TAUX

D’INTÉRÊT

DEVRAIENT

RESTER BAS

ET L’INFLATION

MODÉRÉE ...

1

/

4

100%