Notre point de vue – Mai 2017

LE COMMENTAIRE FINANCIER

DE GESTION PRIVÉE DESJARDINS

1 – POLITIQUE MONÉTAIRE ET CONFIANCE1 – POLITIQUE MONÉTAIRE ET CONFIANCE

C’est le cas notamment des sondages

régionaux ISM (Institute of Supply

Management), qui mesurent sur une base

mensuelle l’humeur des gens d’aaires

partout au pays.

Comme les rendements boursiers sont

étroitement liés au cycle économique, le

repli actuel de ces indicateurs nous incite

à être plus prudents pour les mois à venir.

ÉLECTIONS EN FRANCE

Les Bourses sont sujettes à diérents

mouvements à court terme et le premier

tour des élections françaises en est une

preuve de plus. Emmanuel Macron,

le candidat de centre gauche, a pris

la tête devant sa rivale de droite, Marine

Le Pen, ce qui a atténué le risque d’éclatement de la zone euro

et entraîné une hausse des marchés boursiers.

TENSIONS GÉOPOLITIQUES

Pendant ce temps aux États-Unis, la bulle Trump semble se

dégonfler en raison de l’incapacité du nouveau président à

concrétiser ses nombreuses promesses électorales.

L’autre élément marquant des dernières semaines est sans

aucun doute la montée de la tension entre les États-Unis et la

Corée du Nord, la Syrie, la Russie et la Chine. Avec la nouvelle

administration américaine, les risques de conflits armés sont

MAI 2017

FAITS MARQUANTS

Les dernières statistiques économiques ont déçu les analystes.

Celles-ci sont toutefois tributaires des politiques monétaires

passées, qui génèrent de moins en moins de bonnes surprises et

de gains appréciables des Bourses.

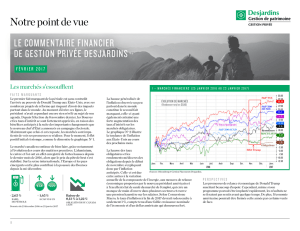

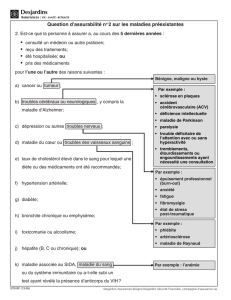

Le graphique No 1 illustre l’étroite relation entre l’évolution des

politiques monétaires (taux d’intérêt) et de deux indicateurs

de confiance, soit ceux des consommateurs et des dirigeants

d’entreprises américaines. Les diagrammes laissent voir

que la politique monétaire devance l’indice de confiance des

consommateurs de 12 mois et celui des chefs d’entreprises

de 18 mois, en plus d’annoncer un revirement de tendance

des indicateurs de confiance au cours des prochains mois.

Rappelons que la mesure de la confiance n’est cependant qu’un

des facteurs précurseurs de l’évolution du cycle économique et

des marchés financiers.

Les autres enquêtes réalisées en avril auprès des entreprises

aux États-Unis indiquent toutes une certaine détérioration. plus réels qu’auparavant. De plus, Donald Trump apparaît

déterminé à renégocier toutes les ententes commerciales qui lui

semblent défavorables, notamment celles avec le Canada.

PERSPECTIVES

Si la France porte au pouvoir Emmanuel Macron, les craintes

de démembrement de la zone euro diminueront, comme le

laisse entrevoir la réaction des marchés dans la foulée des

résultats du premier tour des élections. Cependant, le risque

que l’administration Trump s’engage dans un conflit armé ou

commercial ne cesse de s’accroître.

Sources : Cornerstone Macro

Complaisance sur les marchés

+1,30 %, à 51,15 $

BARIL

DE PÉTROLE

-1,10 %, 0,7407

$ CA VS $US

-0,095 %, à 1,03 %

OBLIGATIONS DU CANADA

5 ANS

Données du 24 mars au 23 avril 2017

-2

3

8

13

18

23

28

33

3,5 %

3,0 %

2,5 %

2,0 %

1,5 %

40

30

20

10

0

-10

-20

1,8

1,3

0,8

0,3

-0,2

-0,7

-1,2

Confiance des consommateurs (Variation A/A, G)

Écarts des taux swaps

(inversés, devancés 12 mois, D)

Optimisme des dirigeants d’entreprises (A/A,G)

Masse monétaire mondiale

(A/A, devancée 18 mois, D)

2013 2014 2015 2016 2017 2018 2013 2014 2015 2016 2017 2018 2019

Confiance des consommateurs Optimisme des dirigeants d’entreprises

Notre point de vue

1

RENDEMENTS DES INDICES DE RÉFÉRENCE

au 30 avril 2017*

CATÉGORIES D’ACTIFS

(Indices de référence) Un

mois*Année

à date*12

mois

Marché monétaire

Indice FTSE TMX - Bons du Trésor 30 jours 0,04 % 0,17 % 0,50 %

Obligations canadiennes

Indice FTSE TMX Univers court-moyen terme10,90 % 1,98 % 2,64 %

Obligations canadiennes gouvernementales

Indice FTSE TMX Gouvernemental court-

moyen terme10,84 % 1,69 % 1,89 %

Obligations canadiennes corporatives

Indice FTSE TMX Corp court-moyen terme11,07 % 2,77 % 4,59 %

Actions canadiennes –

grande capitalisation

Indice S&P/TSX composé - rendement total 0,44 % 2,86 % 14,92 %

Actions canadiennes –

grande capitalisation | Indice S&P/TSX

Dividende composé − rendement total 0,57 % 3,25 % 16,44 %

Actions canadiennes à revenu élevé

Combinaison de sous-indices20,77 % 5,03 % 15,23 %

Actions canadiennes –

petite capitalisation | Indice S&P/TSX

petite capitalisation action - RT3-2,06 % -0,63 % 12,87 %

Marché boursier américain

Indice S&P 500 - rendement total en $CA43,62 % 9,06 % 28,41 %

Marché boursier américain

Indice S&P 500 - RT en $ US 1,03 % 7,16 % 17,92 %

Marchés boursiers étrangers

95 % Indice MSCI EAEO + 5 % MSCI Europe

RT $ CA55,37 % 11,93 % 21,58 %

Stratégie complémentaire

Combinaison d’indices des FNB sous-jacents,

en $ CA 3,13 % 5,51 % 10,43 %

Source : Bloomberg

ANDRÉ BERBERI

VICE-PRÉSIDENT

ET GESTIONNAIRE PRINCIPAL

GESTION PRIVÉE DESJARDINS

La gestion discrétionnaire de portefeuille de Desjardins Gestion

de patrimoine Gestion privée, est oerte par Gestion Placements

Desjardins inc., filiale détenue en propriété exclusive par la Fédération

des caisses Desjardins du Québec. Gestion Placements Desjardins inc.

est inscrite à titre de gestionnaire de portefeuille et de gestionnaire

de fonds d’investissement.

Bien que les renseignements fournis dans le présent bulletin proviennent

de sources que nous croyons fiables, Gestion Placements Desjardins inc.

ne peut toutefois garantir qu’ils sont exacts ou complets. Les opinions

que nous exprimons sont basées sur nos analyses et interprétations de

ces renseignements, et ne constituent d’aucune façon une sollicitation

en vue d’acheter ou de vendre les valeurs mentionnées dans ce bulletin.

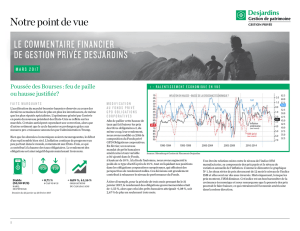

2 – BAISSE DE RENTABILITÉ DES ENTREPRISES AMÉRICAINES

Sources : Bloomberg et Gestion Placements Desjardins.

Dans ce contexte, il est important de bien analyser les

données fondamentales des économies et des sociétés. Les

récents indicateurs économiques sont plutôt décevants et

si cette tendance se maintenait, les marchés réagiront. En

ce qui concerne les profits des sociétés américaines, ils sont

très satisfaisants jusqu’ici pour le premier trimestre de 2017,

achant une augmentation de 13 % par rapport à la même

période l’an passé. Seulement 20 % des entreprises ont publié

leurs résultats à ce jour et celles œuvrant dans les secteurs

des matériaux, des institutions financières et de la technologie

obtiennent les plus forts taux de croissance.

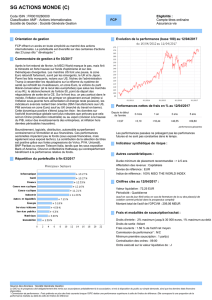

Selon l’analyse de Cornerstone Macro, la hausse des coûts

de main-d’œuvre et l’augmentation des taux d’intérêt liés

aux conditions de financement mettront une pression à la

baisse sur les marges bénéficiaires. Comme le démontre le

graphique No 2, celles-ci ont déjà amorcé leur repli et si la

situation se poursuivait, les performances boursières fléchiront

éventuellement.

STRATÉGIE

Vers la fin du mois de mars, nous

avons commencé à réduire la sous-

pondération en obligations en utilisant

le surplus de liquidité pour acquérir

des titres obligataires. Les analystes

prévoyaient une hausse des taux

obligataires depuis le début de l’année,

mais c’est l’inverse qui s’est produit.

Si un ralentissement de l’économie et

des Bourses était observé en route vers

2018, les taux obligataires pourraient

encore diminuer.

Dernièrement, nous avons aussi décidé

de réduire le poids des actions jusqu’à

la cible, le revirement des indicateurs

précurseurs de l’économie incitant à

la prudence. Selon les analystes, aux

États-Unis, les profits des entreprises

du S&P 500 devraient croître de 18 %

pour les douze prochains mois, pendant

qu’au Canada, les sociétés du S&P/TSX

verraient leurs bénéfices s’apprécier

de 32 %. Ces attentes par rapport aux profits sont trop élevées

selon nous, ce qui pourrait engendrer de la déception. À la suite

des ajustements apportés récemment, toutes les classes d’actif

des portefeuilles achent maintenant leur pondération cible.

1 Du 1er février 2015 au 31 mars 2016, l’indice iBoxx corp. 3-5 ans a été ajouté aux mandats

obligataire et obligataire corporatif à un poids respectif de 5 % et 12,5 %. À partir du

1er avril 2016, le poids du iBoxx a été réduit à 10 % dans le fonds d’obligations corporatives.

A partir du 1er janvier 2017, l’indice iBoxx a été complètement enlevé.

2 Depuis le 1er janvier 2017 : S&P/TSX Actions privilégiées (25 %), S&P/TSX REITS

(15 %), S&P/TSX Utilités (11,25 %), S&P/TSX Consommation discrétionnaire (6 %),

S&P/TSX Consommation courante (5,25 %), S&P/TSX Financières (18,75 %),

S&P/TSX Énergie (11,25 %), Industriels (3,75 %), Télécommunication (3,75 %);

Avant le 1er janvier 2017 : S&P/TSX Actions privilégiées (30 %), S&P/TSX REITS

(25 %), S&P/TSX Utilités (15 %), S&P/TSX Consommation discrétionnaire (10 %),

S&P/TSX Financières (10 %), S&P/TSX Énergie (10 %).

3 Depuis le 1er février 2015 : 100 % S&P/TSX Petite capitalisation; Avant le 1er février 2015,

75 % S&P/TSX Petite capitalisation et 25 % MSCI Monde petite capitalisation.

4 Les rendements avant le 9 janvier 2014 : en $US, après en $ CA.

5 Depuis le 1er avril 2015 : 95 % MSCI EAEO, 5 % MSCI Europe; Avant le 1er avril 2015,

70 % MSCI EAEO, 25 % MSCI Marchés émergents et 5 % du MSCI Europe tous en RT

et en $CA.

16,00

14,00

12,00

10,00

8,00

6,00

60

40

20

0

-20

-40

Variation annuelle % S&P 500

Marge bénéficiaire (%) (excl. serv. fin.)

1997 - 1999 2000 - 2004 2005 - 2009 2010 - 2014 2015 - 2019

Variation annuelle (%) : S&P 500

(axe de gauche)

Marge bénéficiaires

excl. serv. financiers

(axe de droite)

Récession

américaine

(zone ombragée)

NOTRE POINT DE VUE

2

1

/

2

100%