pas remplir - Conseiller

Dean T. Smith, Ph.D., CA, CFP, PFA,

CPA, est à la tête du cabinet

Expatriate Tax Solutions s.r.l. au sein

de Grant Thornton à Toronto.

dsmith@grantthornton.ca.

UNCLIENT POTENTIEL entre

dans votre bureau, et au moment

des présentations vous notez qu’il

a un fort accent anglais. Quand

vous lui demandez s’il vient de

Montréal ou d’ailleurs, il vous

répond qu’il est né à Dallas en 1963

et qu’il est déménagé au Canada en

1985 après avoir obtenu son

diplôme universitaire. En posant

d’autres questions, vous découvrez

que, depuis son arrivée au pays, il

Guide-conseil REER – novembre 2003

4

n’a jamais rempli de déclaration de

revenus américaine. «Pourquoi

aurais-je besoin de le faire?

s’étonne-t-il. Tout l’argent que je

gagne est au Canada.»

Peut-être avez-vous également

déjà entendu cette phrase: «Je

déclare tous mes revenus cana-

diens dans ma déclaration cana-

dienne et tous mes revenus améri-

cains dans ma déclaration

américaine.» Beaucoup de gens ne

savent pas qu’ils doivent remplir

une déclaration de revenus améri-

caine, et même ceux qui le savent

ne sont pas au courant de tout ce

qu’ils sont tenus d’y faire apparaître.

Un individu est défini par le

Guide-conseil REER – novembre 2003 5

DEAN T. SMITH

AVEC LA COLLABORATION DE MICHEL MAILLOUX

Pour certains,

la question

de la déclaration

de revenus aux

États-Unis ne se

pose même pas.

REMPLIR

ou ne pas remplir

une déclaration

REMPLIR

ou ne pas remplir

une déclaration

Internal Revenue Code comme un

résident américain s’il est citoyen

ou résident des États-Unis.

Contrairement à la loi canadienne,

la loi fiscale américaine est très spé-

cifique quand vient le temps de

déterminer si un individu est rési-

dent des États-Unis d’un point de

vue fiscal. Il y a trois tests pour éta-

blir si une personne est résidente

américaine. Pour les besoins de cet

article, un seul d’entre eux nous

intéresse : le test de résident per-

manent légal. Un individu qui est

résident permanent (c.-à-d. qui a sa

«carte verte») aux yeux de la Loi

américaine sur l’immigration est

considéré comme un résident amé-

ricain l’année entière aux fins de la

loi fiscale. Ce test est basé sur l’au-

torisation légale concernant la pré-

sence d’un étranger aux États-Unis,

et non sur sa présence physique.

Par conséquent, le détenteur d’une

carte verte continuera à être vu

comme un résident américain aux

fins fiscales, peu importe s’il est

physiquement présent ou non aux

États-Unis, jusqu’à ce que son sta-

tut d’étranger résident permanent,

selon la Loi américaine sur l’immi-

gration, soit officiellement abrogé

ou abandonné. Car on ne peut pas

simplement se débarrasser d’une

carte verte : il faut la restituer par

un processus officiel.

La carte verte est importante

pour deux raisons. D’abord, le

détenteur d’une carte verte est

dans l’obligation de fournir une

déclaration de revenus aux autori-

tés fiscales américaines même s’il

réside maintenant au Canada.

Ensuite, si un Canadien d’origine

qui est détenteur revenait vivre au

Canada, il risquerait de violer l’une

des conditions inhérentes à cette

carte verte et, de ce fait, de la voir

devenir invalide pour l’immigra-

tion américaine. Cette personne

vivrait alors une situation pénible :

une obligation de remplir une

déclaration de revenus améri-

caine, mais aucun droit légal de

retourner vivre chez l’oncle Sam.

Si vous avez des clients qui détien-

nent une carte verte américaine

mais qui ne résident plus aux

États-Unis, vous devriez forte-

ment leur recommander de ren-

contrer un avocat spécialisé en

immigration américaine.

La règle générale est que tous

les citoyens américains ou les déten-

teurs de carte verte doivent remplir

une déclaration de revenus améri-

caine, et ce, même si leurs gains ne

sont pas réalisés en sol américain

(Voir Au-delà du seuil, page 7).

Certaines exceptions à cette

règle existent. Par exemple, un tra-

vailleur autonome qui a touché

400 $US ou plus en gains nets

doit remplir une déclaration

même si son revenu brut annuel

est moins élevé que le seuil.

NON-RÉSIDENTS

Un étranger non résident est défini

comme un individu qui n’est ni

citoyen des États-Unis ni résident

de ce pays selon l’un des trois tests

de résidence. Au contraire d’un

Américain, un étranger non rési-

dent ne sera assujetti à l’impôt amé-

ricain que sur les revenus gagnés

aux États-Unis. Pour déterminer si

un étranger non résident doit four-

nir une déclaration fiscale, il faut

examiner quel type de revenus il a

gagnés. Les revenus sont en effet

divisés en deux catégories, et cha-

cune est imposée séparément. Le

revenu est soit fixe, déterminable et

périodique (RFDP), soit effective-

ment rattaché (RER).

Le RFDP comprend générale-

ment des revenus passifs, comme

les intérêts, les dividendes, les

loyers bruts, les redevances, cer-

taines prestations de régimes de

retraite, certains gains en capital et

les prestations du régime de sécu-

rité sociale des États-Unis. Cette

catégorie de revenus est assujettie à

des retenues à la source de non-

résident qui doivent être déduites

et versées au Internal Revenue Ser-

vice (IRS) par le contribuable. Le

montant d’impôt à s’acquitter est

déterminé par le Internal Revenue

Code en accord avec la Convention

fiscale entre le Canada et les États-

Unis. Si le montant approprié

d’impôt de non-résident a été

retenu, il n’y a pas d’obligation pour

l’étranger non résident de complé-

ter une déclaration fiscale améri-

caine. Sinon, l’individu devrait

remplir le formulaire 1040NR et,

selon le cas, payer son dû ou récla-

mer son remboursement.

Le RER, quant à lui, est

imposé selon les taux réguliers

d’impôt progressif sur le revenu.

Ce genre de revenu inclut habituel-

lement les compensations pour des

services rendus aux États-Unis, les

bénéfices provenant d’une entre-

prise exploitée dans ce pays, les

revenus d’un partenariat de socié-

tés œuvrant dans le commerce

américaines, les revenus d’un

immeuble d’affaires dont l’empla-

cement est en sol américain, les

revenus d’investissement en biens

immobiliers (si une entente visant

à traiter ce revenu comme effecti-

vement rattaché a été prise) et les

revenus provenant de la vente d’im-

meubles américains.

Un individu est toute l’année

soit un citoyen américain, soit un

étranger non résident. Il est néan-

moins possible pour un individu

d’être les deux à la fois pendant un

an. Cet individu est considéré

comme un contribuable à double

statut. La question des exigences

fiscales envers les personnes ayant

ce genre de statut ne sera pas abor-

dée dans cet article.

DOUBLE

IMPOSITION?

Il pourrait sembler que certaines

Guide-conseil REER – novembre 2003

6

personnes ont à payer de l’impôt

dans les deux pays pour le même

revenu. Ce n’est pas le cas. L’obli-

gation est de remplir une déclara-

tion, mais cela ne veut pas néces-

sairement dire que l’individu

payera de l’impôt additionnel.

Chaque élément du revenu est

soumis à une juridiction particu-

lière. Cela veut dire que c’est soit le

Canada, soit les États-Unis qui

auront le privilège essentiel d’im-

poser un élément particulier du

revenu. L’autre pays a alors un

droit résiduel d’imposition et peut

accorder un crédit pour impôt

étranger. Quand les lois fiscales

des deux pays ne s’entendent pas,

c’est la Convention fiscale entre le

Canada et les États-Unis qui pré-

vaut et détermine quel pays a le

privilège essentiel.

La plupart des individus n’en-

courront pas de frais additionnels

en mettant à jour leur déclaration

américaine. Les individus à revenu

élevé, par contre, pourraient être

assujettis à l’impôt minimal de

remplacement américain. L’impôt

ainsi dû est exposé à des pénalités

pour production tardive et paie-

ment en retard.

L’IRS peut demander que

toutes les déclarations fiscales en

instance soient remplies. Actuelle-

ment, l’IRS requiert que les décla-

rations des six dernières années

soient complétées pour remettre

un contribuable dans le système.

Toutefois, nous avons souvent

rempli des déclarations pour seu-

lement trois années à de nom-

breux clients et nous n’avons

jamais reçu de demande pour des

déclarations additionnelles. Nos

honoraires sont basés sur les mon-

tants épargnés. Même si le revenu

brut d’un client est moindre que le

seuil applicable, il devrait penser à

remplir la déclaration et à fermer

l’année d’imposition.

Cet article expose, bien que

brièvement, les exigences fiscales

pour les résidents américains et les

étrangers non résidents. Si votre

client à l’accent étranger appartient

à l’une de ces catégories, consultez

un fiscaliste américain pour déter-

miner les exigences spécifiques

des déclarations de revenus. ■

Guide-conseil REER – novembre 2003 7

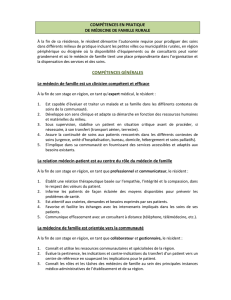

Au-delà du seuil

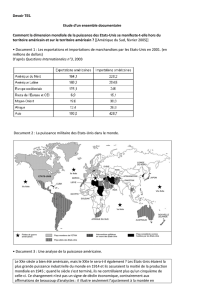

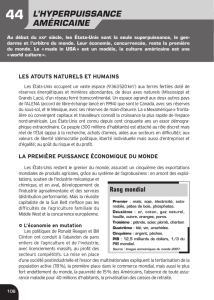

Un résident des États-Unis qui excède annuellement le seuil auquel il se rapporte ci-dessous

doit compléter une déclaration fiscale américaine, peu importe où il vit dans le monde.

Voici les seuils applicables en 2003 en dollars américains.

7800$

8950$

10050$

11200$

14050$

15000$

15950$

3050$

3050$

11000$

11950$

CÉLIBATAIRE,moins de 65 ans

CÉLIBATAIRE, plus de 65 ans

CHEF DE MÉNAGE, moins de 65 ans

CHEF DE MÉNAGE, plus de 65 ans

MARIÉS, DÉCLARATION CONJOINTE,

moins de 65 ans tous les deux

MARIÉS, DÉCLARATION CONJOINTE,

un époux de 65 ans et plus

MARIÉS, DÉCLARATION CONJOINTE,

65 ans et plus tous les deux

MARIÉS, DÉCLARATION CONJOINTE,

ne vivant pas avec l’époux à la fin de l’année

MARIÉS, DÉCLARATION DISTINCTE, les deux

VEUF(VE) ADMISSIBLE AVEC ENFANT(S) À CHARGE,

moins de 65 ans

VEUF(VE) ADMISSIBLE AVEC ENFANT(S) À CHARGE,

plus de 65 ans

1

/

4

100%