Équilibre épargne-investissement au niveau mondial

Analyses Économiques

DP N° 42 – Juin 2004

Équilibre épargne-investissement au niveau mondial1

Depuis la récession de 2001 aux États-Unis, le problème des «twin deficits» (déficits jumeaux) est revenu

sur le devant de la scène internationale. Le creusement du déficit de la balance courante américaine

absorbe toujours davantage l’épargne mondiale et affecte l’équilibre des marchés financiers internatio-

naux. Dans cette étude, une approche historique permet d'identifier les grandes étapes qui ont mené à

la constitution du marché financier international actuel ainsi que les transformations ayant affecté les

pôles d'alimentation et d'attraction de l'épargne mondiale.

• Jusqu'à la fin des années soixante, les flux de capitaux internationaux sont essentiellement des flux

de financement public des déséquilibres des paiements internationaux.

• Ensuite, ce dispositif subit la concurrence du marché privé des eurodollars, marché qui devient dans

les années soixante-dix le foyer de la finance mondiale avec le recyclage des pétrodollars (qualifié de

finance «Sud-Sud»), via les banques du «Nord».

• Il faut toutefois attendre les années quatre-vingt pour que le marché financier international tel que

nous le connaissons aujourd'hui voie le jour avec le triple mouvement de décloisonnement, dérégle-

mentation et désintermédiation. Parallèlement, après la crise de la dette des PED, la finance interna-

tionale se recentre durant les années quatre-vingt sur les flux financiers «Nord-Nord»,

principalement entre les États-Unis d'une part, et l'Allemagne Fédérale et le Japon d'autre part.

• Depuis les années quatre-vingt-dix, on assiste au retour des pays du Sud sur le marché international,

et plus particulièrement des banques centrales asiatiques qui sont aujourd’hui les principaux créan-

ciers de l’État Fédéral américain.

Une autre approche consiste à s'intéresser non plus aux flux financiers mais aux prix qui révèlent les

désajustements du marché de l'épargne. Il est ainsi possible de construire un taux d'intérêt mondial,

composante commune aux taux nationaux, qui reflète les déséquilibres entre épargne et investissement

à l'échelle de la planète. L'étude de variations de ce taux permet de caractériser la période récente et

soulève le paradoxe suivant : pourquoi les taux sont-ils aujourd'hui si bas alors que l'évolution de l'épar-

gne et de l'investissement aurait dû les tendre ? On propose ici quelques explications possibles : fac-

teurs structurels (gains de crédibilité des politiques monétaires et réduction du risque inflationniste,

progrès de l'ingénierie financière) ou plus conjoncturels (politiques monétaires accommodantes dans

les pays du G7, comportement des banques centrales asiatiques, désendettement des entreprises).

1. Ce document a été élaboré sous la responsabilité de la Direction de la Prévision et de l’analyse économique et ne reflète pas nécessairement la posi-

tion du Ministère de l’Économie, des Finances et de l’Industrie.

2

1. Y a-t-il un marché mondial de l’épargne?

1.1 L’émergence d’un marché de financement

mondial des années soixante aux années qua-

tre-vingt dix

Après la seconde guerre mondiale, le marché financier

international s'est constitué lors d'un processus assez

long d'intégration financière. Il a eu un précurseur

dans les années soixante et soixante-dix avec le mar-

ché des eurodollars mais il ne se reconstitue véritable-

ment qu'au cours des années quatre-vingt, renouant

en quelque sorte avec la situation qui prévalait avant

1914 sous une autre forme.

Jusqu'à la fin des années soixante, les flux de capitaux

internationaux sont essentiellement des flux de finan-

cement public des déséquilibres des paiements inter-

nationaux. En l'absence d'un marché international de

capitaux de taille significative, les possibilités de finan-

cement extérieur sont limitées et les déficits courants

ne peuvent prendre des proportions importantes, res-

tant généralement inférieurs à 1% du PIB. Ce disposi-

tif subit à partir des années soixante la concurrence du

marché privé des eurodollars2, marché qui devient

dans les années soixante-dix le foyer de la finance

mondiale (sa taille passe de 160 milliards de dollars en

1973 à 730 milliards en 1980).

L'ajustement de l'épargne et de l'investissement au

niveau mondial prend alors la forme originale du

«recyclage des pétrodollars» et la finance est qualifiée

de «Sud-Sud» : après les chocs pétroliers, les pays

exportateurs de pétrole placent leur épargne dans les

eurobanques occidentales, qui transforment ces

dépôts liquides en crédits aux pays en développement.

Entre 1974 et 1981, 40% des excédents courants des

pays de l'OPEP sont recyclés par le marché des euro-

dollars.

Il faut toutefois attendre les années quatre-vingt pour

que voie le jour le marché financier international tel

que nous le connaissons aujourd'hui. Le triple mouve-

ment de décloisonnement, déréglementation et désin-

termédiation donne naissance au marché actuel avec

les innovations financières, la suppression de la

majeure partie des contrôles de change, la déspéciali-

sation des activités des agents financiers, la titrisation

des créances bancaires… Mais c'est surtout le déve-

loppement de la finance directe qui caractérise les

années quatre-vingt : aux eurocrédits bancaires des

années soixante-dix succède un financement par émis-

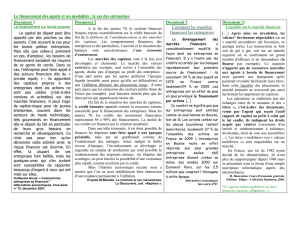

sion de titres sur les marchés financiers (cf. tableau 1).

Parallèlement, après la crise de la dette des pays en

voie de développement (PVD), la finance internatio-

nale se recentre durant les années quatre-vingt sur les

flux financiers «Nord-Nord» : les États-Unis voient

leur déficit courant se creuser et se substituent aux

économies en développement comme premier pôle

débiteur sur les marchés financiers mondiaux, tandis

que l'Allemagne de l'Ouest et le Japon, qui dégagent

des excédents courant élevés, prennent la place de

l'OPEP comme pourvoyeurs de fonds (cf.

graphique 1). Durant cette décennie, les transferts de

capitaux entre pays industrialisés et pays en dévelop-

pement s'inversent même, le paiement au titre du ser-

vice de la dette étant supérieur aux entrées de capitaux

dans les PVD.

Graphique 1 : soldes courants des États-Unis,

de l’Allemagne et du Japon (% du PIB).

Au total, trois grandes évolutions de l'équilibre épar-

gne-investissement mondial des années soixante au

début des années quatre-vingt-dix caractérisent

l'émergence d'un marché financier mondial :

• la finance publique laisse place à la finance privée ;

• à la finance Sud-Sud succède la finance Nord-

Nord ;

• la finance réglementée et intermédiée perd son rôle

central au profit de la finance directe et dérégle-

mentée.

Tableau 1 : poids des transactions internationales sur titres (en % du PIB)

Total des achats et ventes d’actions et d’obligations entre résidents et non résidents. Source : FMI : pour chaque pays, on additionne les achats de titres

par les résidents aux non-résidents et les ventes de titres par les résidents aux non-résidents, et l’on rapporte ces flux en pourcentage du PIB ; ces

données sont issues de la balance des paiements.

2. Avoirs en dollars déposés dans les banques extérieures aux États-

Unis.

-4%

-3%

-2%

-1%

0%

1%

2%

3%

4%

5%

6%

1979 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990

% du PIB

Etats-Unis Allemagne Japon

1975 1980 1985 1990

Etats-Unis 4,2 9 35 89

Japon 1,5 7,7 63 120

Allemagne 5,1 7,5 33 57

France 3,3 8,4 21 54

3

1.2 Le paradoxe de Feldstein-Horioka

L'existence d'un marché financier intégré au niveau

mondial a été mis en doute au début des années qua-

tre-vingt par une étude3 de Feldstein et Horioka. Les

deux auteurs mettent en évidence une corrélation de

90% entre le taux d'épargne brute et le taux d'investis-

sement domestique dans les pays industrialisés. Des

études relatives aux pays en développement ont égale-

ment établi des corrélations fortes (quoique moins éle-

vées)4. L'interprétation qu'ont donnée les auteurs à

cette forte corrélation est celle d'une insuffisante

mobilité internationale du capital. En l'absence de

mouvements internationaux de capitaux, l'investisse-

ment domestique serait largement contraint par l'épar-

gne nationale. Feldstein a par la suite montré que

même en l'absence de barrières à la mobilité du capital,

des épargnants averses ou neutres au risque préfèrent

investir leur épargne sur le marché national, toutes

choses égales par ailleurs.

Pourtant le débat n'est pas clos. L'interprétation que

donnent les auteurs de la corrélation en termes de

mobilité réduite des capitaux a été contestée. La cor-

rélation peut s'expliquer de manière différente, par

l'effet des politiques économiques ou par l'existence

d'un troisième facteur caché expliquant à la fois l'épar-

gne et l'investissement et qui les ferait bouger parallè-

lement dans le long terme. De nombreux mécanismes

ont été proposés pour expliquer la corrélation en pré-

sence d'une forte mobilité des capitaux. En tout état

de cause, même si le marché mondial de l'épargne

n'est pas parfait, d'importants ajustements entre capa-

cités et besoins de financement nationaux passent par

les marchés mondiaux de capitaux.

2. Les formes actuelles de l’ajustement

entre épargne et investissement

Dans les années quatre-vingt-dix, un nouveau type

d'ajustement financier voit le jour, qui marque des

continuités avec le passé (poursuite de la ponction

américaine sur l'épargne mondiale) ainsi que des rup-

tures (retour des pays du Sud sur le marché internatio-

nal).

2.1 Le creusement du déficit courant américain

Les États-Unis ont connu une sensible dégradation de

leur compte courant au début des années quatre-vingt

puis, après une période de rétablissement, un creuse-

ment encore plus marqué depuis le début 1992. Bien

plus, la tendance baissière qui s'est amorcée depuis

douze ans n’a qu’à peine été interrompue par le ralen-

tissement conjoncturel des années 2001-2002. L’ana-

lyse des causes internes de ce déficit a fait l’objet du

DP-AE numéro 38 : «États-Unis : les origines inter-

nes du déficit courant» (avril 2004). Notamment, on y

montrait que la dégradation de la situation depuis

2000 résultait en partie du creusement puis de la per-

sistence d’un déficit public élevé, largement responsa-

ble de l’insuffisance d’épargne dans un contexte de

vigueur de l’investissement, ce phénomène étant

encore aggravé par la faiblesse du taux d’épargne des

ménages. Le taux d’épargne net dans l’ensemble de

l’économie qui était de 4% en 1991 est tombé à 2,4%

en 2002, tandis que dans le même temps le taux

d’investissement net passait de 5% à 6,1%. Le déficit

courant est financé par des apports massifs de capi-

taux du reste du monde, les entrées brutes de capitaux

étrangers aux États-Unis ont été multipliées par

7 durant les années quatre-vingt-dix pour atteindre

1000 milliards de dollars en 2000.

Durant les années quatre-vingt dix, ces entrées ont

surtout été constituées d'achats de titres privés par des

agents non résidents privés, notamment européens

(l'Europe de l'Ouest a contribué pour plus de 70% aux

achats d'obligations, actions et IDE). Les investisseurs

de la zone euro se sont tournés vers des actifs risqués

(actions et IDE), alors que les investisseurs japonais

ont continué d'acheter des titres du Trésor. Le déve-

loppement du marché obligataire privé américain dans

la seconde moitié des années quatre-vingt et de ses

produits dérivés, offrant des espérances de rendement

élevés au prix d’un risque accru, explique enfin que les

institutions financières de la place de Londres se sont

davantage portées sur les obligations du secteur privé.

L'année 2000 a marqué une rupture. Depuis 2001, le

déficit courant n'est plus couvert par les entrées de

capitaux privés à long terme : les entrées de capitaux

sur des actifs risqués, qui représentaient en 2000 la

moitié des capitaux investis aux États-Unis par les

non-résidents, se sont effondrées, n'en représentant

plus que 13% en 2002. Cette chute des flux d'IDE,

d'actions et d’obligations privées s'explique du côté de

l’offre de titres par le processus de désendettement

des entreprises américaines, et du côté de la demande

par le revirement des investisseurs européens, notam-

ment après la forte augmentation des défauts sur les

obligations du secteur privé au moment de la réces-

sion. Néanmoins, le creusement du déficit budgétaire

a conduit à une reprise des émissions d’obligations du

Trésor qui ont trouvé preneur auprès des agents

publics non résidents asiatiques (le Japon a réalisé

48% et la Chine 18% des achats nets de titres du Tré-

sor entre 2001 et 2003). Le dollar en tant que monnaie

de réserve a joué ici un rôle primordial. Les banques

centrales asiatiques ont encore dans la plupart des cas

un objectif de taux de change vis-à-vis du dollar, du

moins au sens large : les fluctuations du taux de

change yen/dollar ont par exemple fortement

influencé les achats de titres en dollars par la Banque

du Japon.

3. Feldstein, M. and Horioka, C. (1980) : «Domestic Saving and Inter-

national Capital Flows», Economic Journal.

4. Pour une revue de cette littérature, voir Obstfeld (1994) : «Interna-

tional Capital Mobility in the 1990’s».

4

Graphique 2 : balance courante et entrée nette

de capitaux en % du PIB.

2.2 La Finance Nord-Sud

Parallèlement, un nouveau cycle de financement

Nord-Sud s'est ouvert. Ce cycle s'est amorcé au début

des années quatre-vingt-dix dans un contexte de

récession des pays industrialisés. L'excès de l'épargne

privée et la détente des taux d'intérêt ont encouragé la

recherche de placements mieux rémunérés dans

d'autres parties du monde, d'autant que les obstacles à

la mobilité des capitaux avaient été fortement réduits

dans les années quatre-vingt.

La croissance exceptionnelle des pays d'Extrême

Orient, et tout particulièrement de la Chine, et les ren-

dements élevés des placements à court terme en Amé-

rique Latine, où les programmes de stabilisation ont

porté les taux d'intérêt réels à des niveaux très élevés,

ont fortement contribué à une inversion spectaculaire

des transferts financiers entre le Nord et le Sud. À elles

seules, ces deux régions ont absorbé les trois quarts

des apports nets de capitaux privés aux pays en déve-

loppement de 1990 à 1996. Plus du tiers de ce flux est

concentré sur deux pays : la Chine et le Mexique.

L'une des caractéristiques du nouveau cycle financier

Nord-Sud est la place limitée prise par l'intermédiation

bancaire (en comparaison des investissements directs

et des investissements de portefeuille). Ce phéno-

mène, qui marque un changement radical avec les

années soixante-dix a été stimulé par les mesures de

libéralisation des changes et d'ouverture des marchés

financiers prises par un nombre croissant de pays

émergents.

La seconde moitié des années quatre-vingt-dix a été

caractérisée par une instabilité financière accrue dans

les pays en développement, comme en témoignent les

crises financières ayant touché les pays émergents

depuis 1995 (crise mexicaine, crise asiatique, crise

argentine…). Ces crises ont engendré d'importants

reflux des capitaux vers les pays occidentaux moins

risqués (phénomène dit de «fuite vers la qualité»).

Depuis ces crises, les économies émergentes sont

devenues pourvoyeuses nets d'épargne, le change-

ment étant particulièrement spectaculaire en Asie.

Après la crise de 1997-1998, la balance des paiements

courants de cette région a affiché une forte améliora-

tion et l'Asie participe désormais à la couverture des

besoins de financement des États-Unis (cf.

graphique 3).

3. Déséquilibre du marché de l’épargne et

évolution du taux d’intérêt mondial

Avec l'émergence d'un marché mondial de l'épargne,

les taux d'intérêt nationaux devraient converger en

terme réel vers un taux mondial, dont les évolutions

révèlent les tensions entre épargne et investissement à

l'échelle de la planète.

Graphique 3a : balance des paiements

de l’Asie du Sud-Est

source : CHELEM, en Mds de dollars.

Graphique 3b : balance des paiements

de l’Amérique Latine

source : CHELEM, en Mds de dollars.

3.1 La convergence des taux nationaux au cours

des années quatre-vingt-dix

Le taux qui équilibre le marché de l'épargne et l'inves-

tissement est le taux d'intérêt réel ex ante, c'est-à-dire

celui qui intègre les anticipations d'inflation prises en

compte par l'épargnant. Dans le graphique 4, on a

porté l'évolution pour les principaux acteurs sur les

marchés financiers internationaux des taux nominaux

à 10 ans diminués des anticipations d'inflation

approximées par l'inflation courante nationale (ce qui

tend probablement à surestimer l'inflation anticipée

dans les années soixante-dix et à sous-estimer le

niveau des taux d'intérêt réels sur cette période).

% du PIB

-6

-5

-4

-3

-2

-1

0

1

2

3

4

5

6

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003

capitaux privés entrants non risqués : titres du Trésor

capitaux publics entrants : titres sur le gouvernement

américain (dont titres du Trésor)

balance courante

capitaux privés entrants risqués : actions et IDE

-60

-40

-20

0

20

40

60

80

100

120

1967 1969 1971 1973 1975 1977 1979 1981 1983 1985 1987 1989 1991 1993 1995 1997 1999

Solde transactions courantes

Solde des investis. directs

Solde des inv. de portefeuille

-100

-80

-60

-40

-20

0

20

40

60

80

100

1967 1969 1971 1973 1975 1977 1979 1981 1983 1985 1987 1989 1991 1993 1995 1997 1999

Solde transactions courantes Solde des investis. directs

Solde des inv. de portefeuille

5

On observe des écarts parfois considérables entre les

taux longs réels nationaux, notamment au cours des

années soixante-dix pour les taux américains et japo-

nais. Ces écarts sont liés à l'existence de primes de ris-

que pays, aux primes sur l'inflation (quand la politique

monétaire est peu crédible, l'incertitude sur les tendan-

ces inflationnistes augmente et les agents exigent un

rendement nominal de l'épargne élevé) et aux anticipa-

tions de variation de change (phénomène dit de parité

des taux d'intérêt non couverte). La préférence pour

les actifs nationaux, notamment dans les pays où

l’épargne est excédentaire comme au Japon, joue aussi

un rôle important.

Ces écarts semblent se réduire avec le temps et durant

les années quatre-vingt-dix on observe une nette con-

vergence des taux (à l'exception du taux japonais).

L'écart entre le taux maximal et le taux minimal qui

était de 4 à 5 points au début des années quatre-vingt

dix est passé de 1 à 2 points en fin de décennie. Le fac-

teur principal de convergence a été le déclin des taux

italien, espagnol et suédois. La forte réduction des

écarts de taux entre les pays européens résulte princi-

palement de la convergence des taux d’inflation qui a

précédé la mise en place de l’euro puis de la disparition

du risque de change, qui a affecté ausi les pays restés

en dehors de la zone euro pour lesquels la stabilisation

du taux de change a été néanmoins renforcée (exem-

ple de la Suède).

Graphique 4 : taux longs réels nationaux

Taux des obligations à 10 ans déflatés par l’inflation. source : DMI,

DP.

3.2 Le taux mondial depuis les années soixante-

dix

À partir de ces taux nationaux, il est possible de cons-

truire un taux d'intérêt mondial, qui en est la compo-

sante commune ; deux méthodes sont utilisées : une

méthode de pondération par les PIB en parité des

pouvoir d'achat5 et une méthode d'analyse factorielle.

Les résultats de ces constructions sont portés sur le

graphique 5 ; on y retrouve largement les évolutions

qui transparaissent dans le graphique 4.

Graphique 5 : taux d’intérêt réel mondial

de long terme.

source : Datastream, DP.

Durant les années quatre-vingt et quatre-vingt-dix, les

taux ont été beaucoup plus élevés qu'au cours des

années soixante et soixante-dix. On a pu y voir la mar-

que d'une tension sur le marché mondial de l'épargne,

tension qui pourrait se transformer à l'avenir en une

«pénurie d'épargne» (c'est la thèse du «capital shor-

tage»). En effet, les pays du Sud auront des besoins en

capital croissants tandis que les pays du Nord, où les

déficits publics sont importants et où les populations

vieillissent, pourraient voir leurs taux d'épargne bais-

ser.

Mais, si on observe uniquement les 20 dernières

années, les taux longs réels sont en décroissance et le

niveau actuel semble bas au regard des pics atteints au

début des années quatre-vingt. Cette baisse peut

s'expliquer à la fois par l'évolution des anticipations

d'inflation (mouvement de désinflation, crédibilité des

politiques monétaires), et par des comportements de

fuite vers la qualité après le dégonflement de la bulle

sur les marchés actions. Depuis le début des années

deux mille, les taux sont descendus en dessous du seuil

de 3% et ont rejoint leur niveau du début des années

soixante.

3.3 Déterminants du taux d’intérêt mondial

Pour expliquer ces évolutions, deux cadres explicatifs

peuvent être mobilisés : soit le taux d'intérêt réel est vu

comme le prix qui équilibre le marché des biens

(vision néoclassique) et dans ce cas son évolution

dépend des comportements d'épargne et d'investisse-

ment, soit le taux d'intérêt est fixé sur les marchés

financiers par l'équilibre entre offre et demande de

monnaie (vision keynesienne), et dans ce cas la politi-

que monétaire est un déterminant des taux longs réels.

–Barro6, dans un travail précurseur, s'inscrit dans la

première approche. Son modèle comporte deux équa-

tions, une équation de taux d'investissement et une

équation de taux d'épargne ; Barro en déduit une for-

mule du taux d'intérêt mondial, qui est estimée écono-

5. La méthode des pondérations prend en compte l’Allemagne, les

États-Unis, la France, l’Italie, la Grande-Bretagne et le Japon.

-15

-10

-5

0

5

10

1960 1963 1966 1969 1972 1975 1978 1981 1984 1987 1990 1993 1996 1999 200

2

France

Etats-Unis

Italie

Japon

Royaume-Uni

Allemagne

6. «World real interest rates» Barro-Martin et «World interest rates

and investment» Barro (NBER working papers 1990 et 1991).

95

96

97

98

99

100

101

102

1967 1970 1973 1976 1979 1982 1985 1988 1991 1994 1997 2000

-6

-4

-2

0

2

4

6

8

Analyse factorielle (à gauche) Pondération (à droite)

6

6

7

7

1

/

7

100%