Marchés émergents AGF – Où est donc la croissance?

À L’USAGE DES CONSEILLERS

Le 1er décembre 2011

FUND339 09-09-E

Marchés émergents AGF – Où est donc la croissance?

Les marchés boursiers du monde continuent d’évoluer sous le signe de l’inquiétude liée aux

dettes souveraines et à la croissance, ce qui complique la vie des investisseurs en quête de

nouvelles occasions de croissance. Alors que les marchés industrialisés de l’Europe et des

États-Unis tentent de remonter la pente malgré les sévères mesures d’austérité imposées

et un fardeau d’endettement de plus en plus lourd à porter, tous s’accordent à dire que les

marchés émergents seront le seul créneau de croissance de l’économie mondiale au cours

des prochaines années.

Il a été démontré dans le passé que le rendement des marchés boursiers ne traduit pas

toujours la réalité économique. Dans l’optique du rendement cumulatif de l’année, l’indice

repère MSCI Marchés émergents a fléchi de 11,3 % (données en $US au 31 octobre 2011),

contre le MSCI Marchés industrialisés (-2,7 %), incluant l’Europe (-7,3 %) et les É.-U.

(+1,31 %). Ces résultats prouveraient-ils simplement les vieilles perceptions que les pays

émergents sont des exportateurs de biens de consommation qui dépendent de la

croissance mondiale? Les investisseurs auraient-ils sous-estimé les facteurs économiques

fondamentaux positifs et le potentiel de croissance des ME?

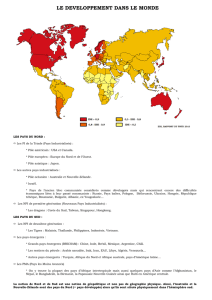

La croissance des ME continue de dépasser celle des autres régions

Source : FMI, Perspectives de l’économie mondiale, septembre 2011; les données pour 2011 et 2015 sont des estimations.

Même si les taux de croissance économique ont été revus à la baisse à cause du récent

resserrement monétaire et du recul de la croissance économique mondiale, les marchés

émergents continuent d’offrir des possibilités convaincantes de croissance à long terme.

Les craintes d’une récession mondiale semblent non fondées. La Chine, principale

responsable de la croissance mondiale depuis la crise financière, devrait elle-même

connaître une croissance annuelle très respectable d’au moins 8,0 % à 8,5 %, légèrement

inférieure à son progrès de 10 % l’an dernier1. Au Brésil, le solide contexte intérieur l’an

dernier a permis au pays d’atteindre des recettes fiscales excédentaires encore inégalées,

1 Crédit Suisse, septembre 2011

Europe,

2009, -4.1

Europe,

2010, 1.7

Europe,

2011, 1.6

Europe,

2015, 2.1

Major

Advanced

Economies,

2009, -3.4

Major

Advanced

Economies,

2010, 3.0

Major

Advanced

Economies,

2011, 2.2

Major

Advanced

Economies,

2015, 2.3

World, 2009,

-0.5

World, 2010,

5.0

World, 2011,

3.2

World, 2015,

4.6

EM &

Developing

Economies,

2009, 2.7

EM &

Developing

Economies,

2010, 7.3

EM &

Developing

Economies,

2011, 6.3

EM &

Developing

Economies,

2015, 6.7

Europe

Major Advanced Economies

2015

2010

% GDP

2009 2011

À L’USAGE DES CONSEILLERS

2

dépassant les prévisions dans une mesure de plus de 6,25 milliards $US2, et de baisser

les taux d’intérêt. Des pays comme la Turquie et l’Indonésie ont également commencé à

réduire les coûts d’emprunt pour compenser l’affaiblissement externe. En revanche, en

Europe, aux É.-U. et au Japon, où la croissance est malmenée par le repli fiscal, les

politiques monétaires demeurent conciliantes et les taux d’intérêt plus faibles que jamais.

La seule préoccupation inflationniste actuelle s’articule autour des coûts d’emprunt, car

l’ascension fulgurante des taux obligataires en Italie, en Espagne et en France traduit

fidèlement une aversion au risque grandissante.

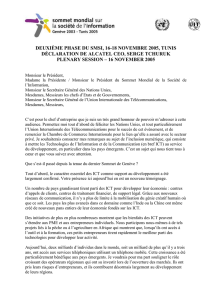

Évaluation : la croissance coûte déjà moins cher

La récente contre-performance des titres des ME offre des évaluations convaincantes aux

investisseurs cherchant à élargir leur participation. D’abord alimentées par la peur et

l’incertitude plutôt qu’une détérioration réelle des données fondamentales, les sorties de

fonds des ME représentent presque -18 % de l’actif total, comparativement à la moyenne

historique de -16 %, mais quand même très loin des quelque -40 % atteints au début des

années 2009.3 La corrélation de six mois des marchés émergents frôle également les

sommets atteints en 1998, ce qui signifie que les titres ne sont pas négociés selon leurs

données fondamentales mais bien selon les humeurs du marché. Si on interprète cette

conjoncture comme un signe de capitulation, tous les éléments sont en place pour une

reprise nette semblable à celle de 2009, où les cours ont fini par rattraper les données

fondamentales. C’est aussi le moment idéal de rehausser la valeur (alpha) en ajoutant

des titres de qualité au portefeuille.

Ratios de titres par région

Sources : Service d’analyse des portefeuilles AGF, Bloomberg, au 30 septembre 2011.

2 The Economist, septembre 2011

3 EPFR, Crédit Suisse Research, octobre 2011

C-B

C-B

prévus

C-B en

trésorerie

C-

VC

RCP

REND.

BOURSIER

Canada

14,6

11,1

8,4

1,8

12,0

2,8

MSCI Monde

12,2

9,8

7,3

1,5

12,3

3,1

Amérique du

Nord

12,9

10,1

8,2

1,9

14,3

2,4

Europe

10,3

8,7

6,3

1,3

12,6

4,4

Asie sauf Japon

10,8

9,6

6,9

1,5

14,1

3,0

Amérique latine

10,4

9,1

7,0

1,6

15,3

3,1

Marchés

émergents

10,2

8,6

6,5

1,6

15,2

3,0

À L’USAGE DES CONSEILLERS

3

Dans une optique relative, les ME se négocient à un escompte de 16 % sous la moyenne

mondiale des C-B, et 12 % sous la moyenne des c-b prévus. Y a-t-il un argument crédible

pour expliquer pourquoi les ME se négocient au même niveau qu’en Europe, compte tenu

que l’épineuse question des dettes souveraines régionales demeure sans réponse? Après

tout, les sociétés des ME offrent un rendement des capitaux propres supérieur de 19 %, et

un rendement boursier comparable. Conformément aux statistiques passées, les c-b et les

c-vc historiques et prévus se situent sous les moyennes de cinq et dix ans, et à presque

40 % sous les sommets.4

Conséquences et perspectives des devises

La dévaluation des devises est un facteur important de la récente contre-performance des

ME (exprimés en dollars américains), mais il faut aussi tenir compte de l’aversion au risque

à court terme et d’une ruée vers le refuge relatif du billet vert plutôt que d’une réelle

détérioration des données fondamentales. Certaines devises importantes des ME ont

reculé de presque 40 %, malgré le surclassement de la dette souveraine de pays comme le

Brésil et la Turquie. On estime que chaque augmentation de 10 % du billet vert équivaut à

une contre-performance relative de 4 % des actions des ME.5

Sur quoi les devises des ME s’appuient-elles? Tout d’abord, le plafonnement des réserves

des devises étrangères. Les pays des marchés émergents détiennent près de 80 % des

réserves étrangères totales des gouvernements, lesquelles ne représentent que 17 % de la

leur dette globale. À elle seule, la Chine possède des réserves officielles de l’ordre de plus

de 3 billions $US.

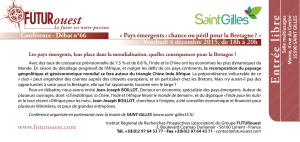

Un mot sur la Chine et son importance

Au début de la semaine, la Chine annonçait un assouplissement de 50 pdb du ratio des

réserves bancaires exigées de ses prêteurs pour la première fois depuis 2008.6 Au cours

des dernières années, les autorités chinoises ont démontré leur volonté et leur capacité

d’exercer une vigilance rigoureuse sur la conservation de la croissance. Tout nous porte à

croire que cette dynamique se maintiendra avec l’allégement de la menace de la croissance

externe sur l’économie la plus prospère du monde.

L’intensification des pressions inflationnistes liée à l’injection massive d’incitatifs en 2008 a

entraîné la mise en œuvre d’une approche pluraliste comportant l’augmentation des taux

d’intérêt, des resserrements du crédit, des négociations sur le marché ouvert et

l’accélération indirecte de l’appréciation du renminbi. Les réserves bancaires ont triplé

depuis 2005 pour atteindre près de 3 billions $US, avec un resserrement de-facto de

l’économie sans précédent (voir ci-dessous).

4 Bloomberg, au 30 septembre 2011.

5 Thomson Reuters, Credit Suisse Research, octobre 2011.

6 Bloomberg, au 30 novembre 2011.

À L’USAGE DES CONSEILLERS

4

Réserves bancaires de la Chine

Source : JPMorgan, 2e trimestre 2011

La conjoncture pénible annoncée pour la Chine ne s’est pas matérialisée. Les

investissement en immobilisations urbaines ont ralenti de 24,9 % sur douze mois jusqu’en

septembre, tandis que la croissance des investissements dans les secteurs primaires a

augmenté de 25,5 % sur douze mois.7 Malgré l’instauration de mesures de resserrement, la

croissance des placements immobiliers a ralenti, se maintenant à 32,0 % sur douze mois,

et l’investissement dans des projets de construction demeure solide à 19,8 % depuis le

début de l’année.8 La croissance des ventes au détail continue de surprendre bien des

gens avec une augmentation de plus de 17 % depuis douze mois, tandis que les

exportations totales ont progressé de 16 % sur la période d’un an terminée en octobre.9

La croissance mondiale demeure préoccupante mais la Chine a l’avantage de pouvoir offrir

les mesures incitatives nécessaires. Les prêts en souffrance des entreprises de petite et

moyenne envergure, les plus durement touchées par les restrictions du crédit, se sont

accrus de 29,3 % et 17,8 % respectivement, beaucoup plus rapidement que dans les

sociétés plus importantes.10 Comme c’est souvent le cas dans les économies qui

connaissent un développement rapide, des déséquilibres qu’il faut rectifier se produisent,

notamment au niveau de la dette des gouvernements à l’échelle locale et l’inégalité du

marché immobilier, mais les décideurs amorcent avec prudence la rectification de ces

situations.

Le 12e plan quinquennal proposé cette année vise à calmer les inquiétudes liées à la

croissance externe en misant sur l’économie interne, l’augmentation de la consommation

domestique et l’utilisation des importantes épargnes des citoyens pour constituer près de

50 % du PIB. Les dépenses de sécurité sociale pour la santé et l’éducation libéreront un

revenu disponible; près de 36 millions unités de logement social au cours des cinq

7 Morgan Stanley, octobre 2011.

8 Morgan Stanley, octobre 2011.

9 Morgan Stanley, octobre 2011 et BCA Research – China Investment Strategy, novembre 2011.

10 BCA Research, octobre 2011.

À L’USAGE DES CONSEILLERS

5

prochaines années assureront que les travailleurs puissent habiter dans les régions

où il y a du travail.

Investissements judicieux

Chez AGF, notre équipe primée de recherche sur les titres mondiaux et les marchés

émergents s’est bâtie une réputation enviable au sein de l’industrie, tel qu’en témoigne la

croissance de l’actif des investisseurs particuliers et de notre clientèle institutionnelle depuis

2003. Notre approche d’investissement rigoureuse et exclusive nous a permis d’obtenir une

performance qui saisit le potentiel de croissance et gère le risque de volatilité. Nous

mettons l’accent sur le concept de VEA (valeur économique ajoutée), qui mène selon nous

à des sociétés de meilleure qualité qui ont fait leurs preuves et réalisé des rendements

supérieurs au coût du capital (rendement minimum de l’investissement en termes de flux de

trésorerie ou CFROI d’au moins 10 %).

Nous investissons uniquement dans des sociétés qui respectent nos normes minimales de

liquidité et de capitalisation, afin de pouvoir composer avec les fluctuations parfois difficiles

des marchés. Nous nous efforçons de conserver des hypothèses conservatrices dans tous

les facteurs appliqués à nos modèles d’établissement des cours pour estimer la valeur

intrinsèque des valeurs et cours visés. Nous investissons dans une société seulement

après avoir effectué une analyse détaillée de ses données fondamentales qualitatives et

quantitatives incluant l’accès à la direction afin de comprendre précisément tous les aspects

de l’investissement considéré et son potentiel de croissance.

Bien qu’il nous soit impossible de prédire la durée de l’instabilité actuelle, ou la portée

globale du repli des évaluations, les investisseurs prudents qui privilégient l’horizon à long

terme et qui savent voir au-delà de la volatilité actuelle peuvent trouver dans la conjoncture

actuelle une occasion de réévaluer la répartition en titres et en régions de leur portefeuille.

La mondialisation ne cesse d’élargir l’éventail de possibilités d’investissement dans les

marchés du monde; il n’y a jamais eu de meilleur moment de profiter des aubaines qui se

présentent dans les sociétés de qualité des marchés émergents.

Visitez AGF.com pour connaître les données normales de rendement et en savoir plus sur

vos options de placement.

Codes du fonds

FA

FR

FM

F

D

Fonds des marchés émergents AGF ($CAN)

791

691

254

806

-

Fonds des marchés émergents AGF ($US)

491

591

618

706

-

Codes du fonds

FA

FR

FM

F

D

Catégorie Marchés émergents AGF ($CAN)

4211

4311

4411

5006

-

Catégorie Marchés émergents AGF ($US)

4212

4312

4412

5106

-

6

6

1

/

6

100%