Chapitre 1 - Synthèses

1

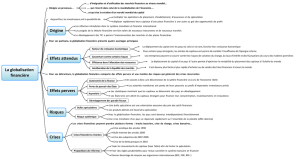

CHAPITRE 19 LES RISQUES DE LA GLOBALISATION FINANCIERE SYNTHESE

Les marchés financiers génèrent des risques spécifiques qui se trouvent renforcés avec la globalisation financière.

L’instabilité qui en résulte sur les marchés aboutit parfois à des crises qui peuvent se généraliser à l’économie mondiale

et perturber durablement l’activité économique.

I. LES RISQUES FINANCIERS

A. Les risques liés aux échanges sur les marchés

1. Les risques de contrepartie

Le risque de contrepartie (ou risque de crédit) repose sur l’éventuelle défection du débiteur.

Tout créancier (banque accordant un crédit, agent achetant une obligation ou une action sur le marché financier), dès lors qu’il a une créance sur

un agent, se trouve exposé au risque que son débiteur ne rembourse pas sa dette à l’échéance. C’est donc le risque que la

partie avec laquelle un contrat a été conclu ne tienne pas ses engagements. Exemple : Un actionnaire individuel peut craindre que la

société dans laquelle il investit fasse faillite et soit insolvable, ou enregistre des mauvais résultats qui mettent en péril sa pérennité.

2. Les risques de marché liés à la variation des cours boursiers

Le risque de marché peut se définir comme le risque financier dû à l’incertitude quant à la valeur future d’une action

ou d’un portefeuille d’actions. Il peut conduire à des gains (plus-values) ou à des pertes (moins-values) et correspond ainsi à un

aléa de marché. Ce risque peut résulter :

D’une détérioration de la situation de l’émetteur (risque de contrepartie). Pour diminuer ce type de risque, il est préfé-

rable de diversifier ses placements au sein d’un portefeuille d’actions, de manière à ce que les fluctuations affectant

un titre soient compensées par les autres titres ;

D’une dégradation du marché des actions, c’est-à-dire de l’ensemble des valeurs (mesurable par des indices boursiers

comme le CAC 40 en France).

Les risques de marché ne sont pas toujours facilement identifiables par un observateur externe car les informations pu-

bliées sont rares et presque toujours incomplètes.

B. Des risques renforcés par les comportements des agents

Les comportements des agents économiques conduisent à une augmentation de ces risques.

1. Les comportements de mimétisme

Une certaine conception de la finance, d’inspiration keynésienne, montre que les marchés financiers se caractérisent par

d’importantes imperfections qui conduisent à leur instabilité et à leur incapacité à procéder à une allocation optimale des

ressources.

En effet, l’information imparfaite amène les opérateurs à suivre un comportement grégaire et mimétique : les agents

économiques imitent leurs voisins, espérant qu’ils soient mieux informés. Au lieu d’adopter un comportement rationnel, les

investisseurs individuels, comme les investisseurs institutionnels (sociétés d’investissement, fonds de pension et sociétés d’assurance), se

fondent sur les opinions partagées des autres agents et se contentent de suivre la tendance, renforçant ainsi les excès

du marché, à la hausse comme à la baisse.

Le principal risque des marchés financiers vient alors de la déconnexion entre la valeur réelle des actifs et leur valeur

marchande, suite à ces comportements moutonniers, qui font grimper anormalement les cours de titres finan-

ciers, aboutissant à la formation de bulles financières. Ce comportement mimétique explique également l’éclatement de ces

bulles financières.

2

2. Le phénomène d’aléa moral

Le phénomène d’aléa moral désigne une situation de risque née de la perspective qu’un agent qui se sait garanti

contre le risque se comporte différemment que s’il était totalement exposé au risque, et donc prêt à en prendre da-

vantage.

Les opérations de sauvetage opérées par les Banques centrales et/ou les États en cas de crise financière peuvent amener

les banques à se sentir protégées contre leurs propres imprudences et à prendre dans le futur plus de risques lors de l’octroi

de crédits ou de l’exécution d’opérations de marché.

L’exemple de la crise financière de 2008 a montré que les banques américaines ont accordé des crédits « subprimes »

avec peu de rigueur, car les risques sur ces crédits ont été massivement transférés à d’autres agents économiques par le

bais de la titrisation. C’est ce risque moral qui a accru le nombre de titres défaillants sur les marchés financiers.

II. L’ACCROISSEMENT DES RISQUES DE CRISE

A. L’instabilité croissante des marchés financiers

1. Une instabilité inhérente au fonctionnement des marchés

Le développement des marchés de capitaux a permis de dégager de nouvelles sources de financement mais il a produit

une forte instabilité.

En effet, les marchés financiers ne sont pas efficients dans le sens où le comportement des agents n’est pas régi par la loi

de l’offre et de la demande, mais par des comportements de mimétisme. L’ensemble des agents, acheteurs ou vendeurs,

adoptent le même comportement, favorisant les amplitudes de cours et l’instabilité des marchés.

Ainsi, la hausse des prix devient une incitation à acheter car elle est le signe d’une augmentation future des cours des titres

financiers dont les investisseurs ne veulent pas rester à l’écart. Les marchés financiers n’ont pas les vertus autorégulatrices

des autres marchés qui sont régis par la loi de l’offre et de la demande mais fonctionnent de manière inverse : lorsque les

cours montent, la demande augmente au lieu de se contracter.

2. Le rôle des innovations financières

La multiplication des innovations financières depuis la fin des années 1980 a favorisé le développement de la spéculation.

Cette activité consiste à acheter ou à vendre un titre financier (action, obligation, contrat dérivé) et, par extension, monétaire (devise,

taux d’intérêt…) dans l’objectif d’en tirer une plus-value relativement rapide grâce à la variation de son cours, tout en pre-

nant le risque d’une variation inverse. Ces comportements spéculatifs ont accru la volatilité des marchés, qui se mani-

feste par une forte instabilité des indices boursiers, des taux d’intérêt et des taux de change.

La diminution de la durée moyenne de détention des actions à 7 mois témoigne de l’importance de la spéculation sur les

marchés, où une logique de court terme l’emporte sur la logique économique de long terme, censée favoriser le dé-

veloppement économique.

B. La multiplication des crises financières

Depuis le début des années 1970, l’économie mondiale connaît une multiplication de crises financières, dont la dernière en

date a trouvé son origine sur le marché des prêts hypothécaires (« subprimes ») aux États-Unis en 2007.

Les crises financières sont très diverses selon qu’elles affectent les marchés financiers ou les institutions financières. On

distingue :

Les crises boursières, qui se manifestent par un retournement de la tendance haussière et aboutissent à un effon-

drement brutal des cours des titres financiers. On parle de « dégonflement » de la bulle financière (Exemple : la crise de

1929) ;

Les crises bancaires, durant lesquelles les banques connaissent une situation financière très dégradée : elles

doivent rembourser des créanciers mais n’ont pas l’argent à leur disposition immédiate pour le faire. Ces crises

peuvent aboutir à une crise de liquidité, qui rend difficile le financement de l’activité économique et entrave les

perspectives de croissance (Exemple : la crise de liquidités à la suite de la crise des « subprimes » de 2007) ;

Les crises de change, qui se produisent lorsque les investisseurs perdent confiance dans la monnaie d’un pays

en particulier et retirent leurs capitaux, générant une forte dépréciation de la monnaie du pays considéré. Ces

crises ont souvent pour origine des comportements de spéculation (Exemple : la crise asiatique de 1997).

3

III. LA PROPAGATION DES CRISES FINANCIERES

A. L’interdépendance entre sphères financière et réelle

Une crise d’origine financière peut se répercuter sur l’activité économique par une série de trois effets :

Un effet psychologique : Une crise de confiance gagne l’ensemble des agents économiques et modifie leurs an-

ticipations. Les entreprises stoppent leurs investissements et diminuent leurs volumes de production, faute

d’anticipations économiques optimistes, freinant ainsi la croissance, les revenus et l’emploi. Les ménages res-

treignent leur consommation et épargnent davantage par précaution (Exemple : La panique des petits épargnants suite au krach

boursier de 1929 a entraîné un retrait massif de leurs liquidités auprès des banques en qui ils n’avaient plus confiance et, parallèlement, à une restriction

de la consommation et de l’investissement).

Un effet de trésorerie pour les entreprises et les banques ayant enregistré des pertes importantes sur les marchés

financiers, allant parfois jusqu’à des faillites, fragilisant les perspectives d’emploi et d’activité. La transmission des

crises par le canal bancaire provient de la raréfaction du crédit (credit crunch) qui freine l’investissement et la con-

sommation, et ainsi la croissance et l’emploi (Exemple : de nombreuses banques, américaines notamment, ont fait faillite suite à la

crise des subprimes de 2007 suite aux pertes réalisées sur les marchés boursiers et à la panique des épargnants qui ont retiré leurs économies, les pré-

cipitant ainsi dans des difficultés de trésorerie).

Des effets de richesse négatifs lorsque la baisse de valeur du patrimoine des agents économiques ayant réali-

sé de fortes pertes sur les marchés financiers a pour conséquence une baisse de la demande globale, et donc

de la production. Ainsi, le développement des marchés financiers n’est pas sans conséquence sur l’économie

réelle car la consommation des agents dépend de leur patrimoine. Une hausse des marchés aboutit souvent à une

hausse de la consommation par un effet de richesse positif. Inversement, leur baisse favorise la reconstitution de

l’épargne, et donc la baisse de la consommation (effet de richesse négatif) ; (Exemple : la chute des indices boursiers suite à

l’éclatement de la « bulle Internet » de 2001 a déprécié le patrimoine des ménages qui ont freiné leur consommation).

Aussi, toutes les crises financières (crises de change, crises bancaires, crises boursières) sont susceptibles de provoquer une récession

dans la sphère réelle, celle des activités de production, de consommation et d’investissement, ainsi que celle de l’emploi. Il

existe donc une réelle interdépendance entre la sphère de la finance et la sphère réelle.

B. L’interdépendance croissante entre les pays

Par un effet de domino, les chocs financiers se répercutent également entre les différents pays. On distingue deux types de

canaux de transmission.

1. La transmission par le canal du commerce international

Le commerce international joue un rôle prépondérant dans la transmission d’une crise d’un pays ou d’une zone géogra-

phique à l’autre. En effet, une baisse de l’activité dans un pays diminue, par le canal de la contraction de ses impor-

tations, les exportations et donc l’activité de ses partenaires commerciaux. Les importations de ces pays baissent

à leur tour, ce qui réduit les débouchés des autres pays et alimente une spirale baissière. Par ce mécanisme, les

pays à l’origine de la crise exportent la crise.

Conjuguée à un renforcement des comportements protectionnistes destinés à protéger la production nationale au détri-

ment des importations, cette situation peut aboutir à un effondrement du commerce mondial.

A la suite de la crise des subprimes, les pays les plus touchés par la contraction du commerce international sont

l’Allemagne et le Japon, du fait de la contribution prépondérante des exportations à leur croissance.

4

2. La transmission par le canal financier

Avec la globalisation, une crise financière dans un pays se propage à l’ensemble des pays du fait de l’interconnexion des

marchés financiers au niveau mondial. Les investisseurs peuvent aujourd’hui investir leur épargne sur l’ensemble des

places financières du monde, qui peut dès lors être affectée par l’effondrement des places financières des autres pays. Il

s’agit d’un effet de contamination.

Ainsi, une crise financière dans un pays conduit les investisseurs à modifier leur portefeuille pour réduire leur exposition au

risque. Ils chercheront à vendre leurs titres.

Leur comportement peut également se manifester à travers le processus de fuite vers la qualité : les investisseurs reti-

rent massivement leurs capitaux, de peur que les marchés ne s’effondrent davantage, pour investir sur des places

financières jugées plus sûres, renforçant, dans un premier temps, la chute des cours dans le pays d’origine. Dans un

second temps, ce comportement entretient un mouvement de hausse des cours sur ces marchés jugés plus performants,

alimentant des bulles financières qui ne tardent pas à se dégonfler, pour aboutir elles-mêmes à des retournements de

marché.

Ainsi, les variables financières et la réaction des investisseurs ont pu assurer la transmission des difficultés écono-

miques, dans une économie de plus en plus mondiale. C’est le cas de la vague de crises internationales de 1997-1998

qui ont frappé plusieurs pays émergents dans le Sud-est asiatique : la crise monétaire qui affecte d’abord la Thaïlande en

1997 a provoqué un changement de comportement des investisseurs qui se manifeste par un retrait des capitaux des mar-

chés émergents jugés trop risqués devant la perte de confiance dans les monnaies asiatiques, les précipitant tous dans la

crise (Corée du Sud, Taiwan, Singapour, Hong-Kong, etc.).

1

/

4

100%