Les donations entre vifs bénéficient d`une réduction des droits de

01-2015 COPYRIGHT CHAMBRE DE COMMERCE DE LYON 2015 DECP

1-22

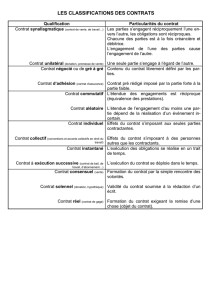

LA DONATION D’ENTREPRISE OU DES TITRES D’UNE ENTREPRISE

I) La donation résiduelle et graduelle 2

II) La donation simple 3

III) La donation partage 4

IV) L’indivision 6

V) L’attribution préférentielle 7

VI) Le pacte successoral 8

VII) Le régime fiscal des donations 8

VIII) La donation d’une entreprise individuelle 9

VIII-1) Conséquences en matière d’impôt sur le revenu 9

a) La donation directe de l’entreprise individuelle 10

b) Apport de l’entreprise à une société puis donation des titres 10

VIII-2) Conséquences en matière de droit d’enregistrement 11

VIII-3) Conséquences en matière du droit de donation 11

IX) La donation des titres d’une entreprise,

des droits sociaux représentatifs des biens mixtes 12

X) La donation d’entreprise aux salariés 14

01-2015 COPYRIGHT CHAMBRE DE COMMERCE DE LYON 2015 DECP

2-22

LA DONATION D’ENTREPRISE OU DES TITRES D’UNE ENTREPRISE

Si les candidats à la reprise sont ses héritiers, l’exploitant peut opérer la transmission de son

entreprise par voie de donation (solution qui ne lui interdit pas, en vue de se ménager une

source de revenus, de conserver la propriété des immeubles affectés à l’exploitation qu’il

donnera en location à son ou ses successeurs).

I) LA DONATION RESIDUELLE ET GRADUELLE

A compter du 1er janvier 2007, les donateurs pourront consentir :

- des donations «résiduelles», clause prévoyant le transfert au deuxième décès, à une

autre personne, du bien donné s’il n’a pas été aliéné,

- des donations «graduelles», clause prévoyant l’interdiction d’aliéner même à titre gratuit

le bien donné et l’obligation de le transmettre à une autre personne, au deuxième décès.

Ces nouvelles libéralités trouveront en matière de transmission d’entreprises des

applications multiples.

La fiscalité applicable au deuxième décès dépendra du lien de parenté entre le donateur et

le second bénéficiaire, et les droits payés au premier décès seront imputables sur ceux dus

au second.

Un certain nombre d’autres conditions peuvent être stipulées à l’occasion de la donation.

Citons notamment :

- l’absence de garantie de la part des donateurs,

- l’exclusion de la communauté, les donateurs stipulant que le bien restera propre même si le

donataire adopte un régime de communauté universelle ou de communauté meubles et

acquêts,

- la clause d’apport à la communauté stipulant au contraire que le bien tombera dans la

communauté existant entre le donataire et son conjoint, clause assez rare mais pouvant

être utilisée lorsque le conjoint du donataire (gendre ou belle-fille) doit reprendre la direction

de l’entreprise,

- le pacte de préférence stipulé le plus souvent au profit des donataires entre eux mais

pouvant l’être également au profit des donateurs,

- dans une donation simple, s’il existe d’autres héritiers, l’obligation du donataire d’incorporer

les biens donnés dans une donation-partage ultérieure, la dispense totale ou partielle de

rapport successoral, ou la stipulation du rapport selon des règles particulières.

01-2015 COPYRIGHT CHAMBRE DE COMMERCE DE LYON 2015 DECP

3-22

II) LA DONATION SIMPLE

La donation simple est un instrument de transmission à titre gratuit de l’entreprise du vivant

de son propriétaire.

Principe de l’égalité entre les héritiers

La réserve héréditaire : une part de la succession est obligatoirement réservée aux héritiers.

La réserve varie selon le nombre d’héritiers. Elle correspond :

- à la moitié de la succession si le donateur n’a qu’un enfant,

- aux 2/3 de la succession si celui-ci a deux enfants,

- aux 3/4 de la succession s’il a trois enfants ou plus.

En conséquence, après le décès du donateur, le notaire chargé de la succession la liquide

en tenant compte des donations antérieures.

Les ascendants en l’absence de descendant sont réservataires dans les successions

ouvertes à compter de juillet 2007.

Le rapport assure l’égalité entre les héritiers : la donation est évaluée au jour du partage. Le

successeur peut donc avoir à verser une somme importante, voire de revendre l’entreprise si

sa valeur a augmenté en raison de certaines circonstances (modification de conjoncture par

exemple).

Cependant, le rapport peut être aménagé, voire exclu par le donateur, soit par :

- une clause de préciput (voir ci-dessous), il y a alors dispense de rapport,

- des clauses prévoyant le rapport pour une somme forfaitaire au jour de la donation.

La réduction : si la valeur de l’entreprise qui a été donnée, calculée au jour de la succession

excède la part réservée aux héritiers, le successeur devra verser une indemnité aux héritiers

pour les remplir de leurs droits.

Dans les successions ouvertes à compter de janvier 2007, elle ne peut être exigée en

nature, c'est-à-dire par une restitution de propriété des biens ou une quote part de la

propriété des biens.

De même, à compter du 15 janvier 2007, un héritier peut du vivant et avec l’accord du futur

défunt renoncer totalement ou partiellement à son action en réduction en faveur d’un autre

héritier ou d’un tiers. La renonciation intervient par acte notarié. Cette mesure permet de

faciliter et de sécuriser la transmission d’entreprise.

Le mécanisme de la donation simple

Le chef d’entreprise transmet gratuitement un bien à un bénéficiaire, le donataire, qui doit

accepter l’opération. L’opération s’effectue devant notaire. Elle est en principe irrévocable à

l’exception de cas particuliers, comme l’inexécution des modalités prévues dans l’acte de

donation.

01-2015 COPYRIGHT CHAMBRE DE COMMERCE DE LYON 2015 DECP

4-22

La donation peut s’effectuer :

«Par préciput et hors part» Le donateur avantage un héritier ou un tiers sur la

partie de la succession dite «quotité disponible», c’est à dire qui ne revient pas de droit aux

héritiers réservataires (enfants, petits enfants, parents). Au décès du donateur, cette

donation n’est pas «rapportable» dans la masse successorale.

«En avancement d’Hoirie»

Il s’agit là au contraire d’une avance sur la succession. Cette avance est réintégrée au jour

du décès du donateur dans la masse successorale. Elle ne peut être consentie qu’aux

héritiers réservataires.

III) LA DONATION PARTAGE

La donation-partage permet au dirigeant d’organiser de son vivant et à l’avance sa

succession. Mais la donation partage est dispensée du rapport successoral.

Les biens transmis ne sont pas réévalués pour le calcul de la réserve. Les attributions faites

au jour de la donation sont définitives. En matière de donation d’entreprise la donation

partage est le seul moyen fiable de transmission.

Le mécanisme

C’est une anticipation sur la succession. Elle peut être totale ou partielle, avec réserve

d’usufruit. Il est toujours recommandé de limiter la donation à la nue-propriété et de se

réserver l’usufruit.

Cette situation limite le montant de la donation, donc des droits (usufruit de 10% par

décade), et oblige le donataire -celui qui reçoit- à conserver le bien donner jusqu’au décès

du dernier survivant des donateurs.

La donation d’un bien grevé d’un prêt limite le montant de la donation à l’actif net (parts de

SCI).

Les droits de donation qui sont en principe à la charge du donataire, peuvent être mis en

charge par le donateur, ce qui se fait couramment.

Dans la donation-partage, il est important que le partage soit équitable et que chacun des

bénéficiaires reçoive une valeur identique le même jour. Nécessité de ne pas faire de

donation trop jeune car le nombre d’héritiers, en augmentant, pourrait remettre en cause la

donation effectuée antérieurement.

A compter du 1er janvier 2007, les donations-partages peuvent concerner des enfants de lits

différents et des descendants de plusieurs générations.

Depuis le 1er janvier 2007 la donation-partage faite conjointement par deux époux en

présence d’enfants de lits différents est possible, les enfants non communs ne pouvant être

gratifiés que par leur auteur et ne devant être allotis qu’en biens propres de ce dernier ou en

biens communs.

S’agissant de biens communs, le conjoint doit consentir à la donation mais sans se porteur

codonateur.

01-2015 COPYRIGHT CHAMBRE DE COMMERCE DE LYON 2015 DECP

5-22

Conformément aux précisions données en cas de donations de biens communs par un

époux avec le consentement de l’autre, il n’est effectué qu’un seul abattement et la réduction

de droits de donation est déterminée selon l’âge de l’époux donateur.

A compter du 1er janvier 2007 (date d’entrée en vigueur de la loi 2006-728 du 23 juin 2006),

une donation-partage peut être faite au profit de descendants de générations différentes et

associer enfants et petits-enfants du vivant même des enfants.

Mais les enfants doivent consentir dans l’acte de donation-partage à ce que leurs propres

descendants soient allotis en leur lieu et place, que ce soit totalement ou en partie

seulement.

En cas de donation-partage faite à des descendants de degrés différents, les droits dont

liquidés en fonction du lien de parenté entre l’ascendant donateur et les descendants allotis.

Ainsi en cas de donation-partage faite en faveur d’enfants et de petits-enfants dont les

parents ont consenti qu’ils soient allotis en lieu et place, les droits sont dus uniquement en

fonction du lien de parenté existant entre l’aïeul et les descendants gratifiés.

Les donations-partages transgénérationnelles incorporant des donations antérieures sont

soumises au droit de partage et non aux droits de mutation, y compris lorsque la convention

prévoit la réattribution du bien initialement donné au profit d’un descendant du premier

donataire.

Depuis le 17 aout 2012 (seconde loi de finances rectificative pour 2012) ils s'appliquent par

période de 15 ans, la réattribution du bien à un descendant du donataire est soumise aux

droits de mutation à titre gratuit.

En matière d’entreprise et en présence de plusieurs enfants, la donation-partage est donc le

seul moyen fiable de transmission gratuite, pour éviter les difficultés liées à la réévaluation

au décès du donateur. Elle permet :

- de réunir dans une même masse les biens donnés par les deux parents à leurs enfants

communs ou non, chacun pouvant alors n’être alloti que de biens de son ascendant,

- en procédant à un partage définitif, et d’attribuer au(x) repreneur(s) les plus ou moins-

values futures de l’entreprise qu’i(s) gère(nt),

- de créer, en accord avec tous les héritiers, des lots inégaux pour tenir compte notamment

des contraintes et des risques propres à l’entreprise,

- de fixer, le cas échéant, le montant et les conditions de paiement des soultes incombant

au(x) repreneur(s),

- d’éviter toutes indivisions entre les enfants, le partage étant fait sous l’autorité et la

médiation du donateur,

- de procéder à une transmission du capital dans de bonnes conditions fiscales tout en

conservant un certain contrôle.

A partir du 1er janvier 2007, la donation partage est élargie à de nouvelles personnes : la

donation-partage quelle que soit la nature des actifs transmis, pourra être

«transgénérationnelle» et permettra d’accueillir un petit-enfant si son père ou sa mère y

consent.

Ainsi, un grand parent pourra désigner un petit-enfant compétent et motivé comme

successeur et lui donner en toute sécurité son entreprise autrement que par une donation

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

1

/

22

100%