Reporting fiscal international applicable au fonds d`investissement

REPORTING FISCAL INTERNATIONAL

ET

FONDS D’INVESTISSEMENT IMMOBILIERS

Retour sur une année d’application de la doctrine fiscale relative à FATCA

et

Point sur le projet de BOFIP CRS

Mardi 5 juillet 2016

AVERTISSEMENT

La présente présentation a été réalisée pour servir de support au titre d’une réunion

d’information, au bénéfice exclusif des adhérents de l’ASPIM.

Elle repose sur les différents textes en vigueur à leur date de présentation.

La présente présentation ne saurait être conçue ni comme une consultation, ni

comme une opinion juridique ou fiscale.

Les éléments d’information qu’elle contient ne sauraient être en aucun cas considérés

comme engageant l’ASPIM.

REPORTING FISCAL INTERNATIONAL

ET

FONDS D’INVESTISSEMENT IMMOBILIERS

Agenda

1ère PARTIE :RETOUR SUR UNE ANNEE D’APPLICATION DE LA DOCTRINE FISCALE RELATIVE A

FATCA

•Qu’est-ce-que FATCA ?

•Les SCPI et les OPCI sont-ils soumis à FATCA ?

•Quels sont les statuts FATCA applicables à une SCPI et à un OPCI ?

•Cas d’une SCPI ou d’un OPCI classifié comme EENF

•Cas d’une SCPI ou d’un OPCI classifié comme FFI

•Quel est le reporting à mettre en place ? et selon quel calendrier ?

•Quelles sont les sanctions applicables ?

2NDE PARTIE :POINT SUR LE PROJET DE BOFIP CRS

•Le « FATCA de l’OCDE » : la norme CRS

•FATCA, CRS, DAC 2 : un environnement réglementaire convergent

•De FATCA au CRS/DAC 2 : vision des principales différences

•Définition des entités d’investissement

•Les SCPI et les OPCI sont-ils soumis à CRS ?

•Quels sont les statuts CRS applicables à une SCPI et à un OPCI ?

•Le régime d’exception «Organisme de placement collectif dispensé »

1ère PARTIE :RETOUR SUR UNE ANNEE D’APPLICATION DE LA

DOCTRINE FISCALE RELATIVE A FATCA

Qu’est-ce-que FATCA ?

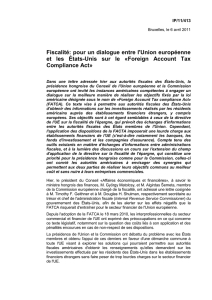

«Foreign Account Tax Compliance Act » :

•Loi américaine à portée extraterritoriale visant à « détecter, dissuader et décourager la fraude fiscale » des

contribuables américains à l’étranger ;

•Dispositif anti-évasion fiscale permettant d’imposer l’ensemble des revenus mondiaux des contribuables

américains sur la base des renseignements fournis par les institutions financières localisées en dehors du

territoire américain et dans lesquels lesdits contribuables ont ouverts des comptes.

Mécanisme FATCA :

•Les institutions financières françaises doivent :

os’enregistrer sur le portail Internet de l’administration fiscale américaine (l’IRS),

omettre en place des procédures visant à identifier l’ensemble de leurs clients et à déposer des

déclarations sur une base annuelle,

oprocéder à un reporting annuel aux autorités fiscales françaises qui transmettront à l’administration

fiscale américaine.

•Sanction des institutions financières et/ou de leurs clients récalcitrants : prélèvement d’une retenue à la source

de 30% sur certains paiements de source US.

Transposition en droit français :

•14 novembre 2013 : signature d’un accord de réciprocité des échanges d’informations (I.G.A.) entre la France

et les USA (dispositif applicable depuis le 1er juillet 2014) ;

•Code général des impôts des articles 1649 AC (obligation déclarative pour les institutions financières

concernées), 1729 B et 1736 (amendes en cas de manquements) ;

•Doctrine administrative afférente au sein du BOFIP (BOI-INT-AEA-10 du 5 août 2015).

IMPORTANT : l’exclusion de clients US ne dispense pas une institution financière française de respecter la

réglementation FATCA. 1

1ère PARTIE :RETOUR SUR UNE ANNEE D’APPLICATION DE LA

DOCTRINE FISCALE RELATIVE A FATCA

Les SCPI et les OPCI sont-ils soumis à FATCA ?

•Le BOFIP classifie les FIA immobiliers, sous certaines conditions, en tant que catégorie spécifique

d’entité d’investissement (BOI-INT-AEA-10-20-10-20150805, n°130) :

oPrincipe : SCPI / OPCI n’est pas une FFI si détention en direct de ses actifs immobiliers ;

omais si SCPI / OPCI détient ses actifs immobiliers en indirect (via des entités intermédiaires) = FFI

si « plus de 50 % de son revenu brut provient de l’investissement, du réinvestissement ou

d’opérations sur des valeurs mobilières » (le « Ratio de 50% »).

o«investissement, réinvestissement ou opérations sur des valeurs mobilières » = opérations de

négociation qui consistent en une rotation du portefeuille du fonds par des achetés/vendus ou

toute opération d’arbitrage

o«valeurs mobilières » au sens du C. Com. (cf. art. L. 228-1) = « titres financiers » au sens du

CoMoFi (art. L. 211-1) :

-titres de capital émis par les sociétés par action (SA, SCA et SAS, mais non les SCI) ;

-titres de créances (à l’exclusion des effets de commerce et des bons de caisse) ; et

-parts ou actions d’OPC (dont les SCPI et les OPCI en tant que FIA).

2

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

1

/

21

100%