Le financement de l`économie mondiale

FICHE DE SYNTHESE : CHAPITRE 103 – LA FINANCEMENT DE L’ECONOMIE

MONDIALE

1 – LES NOTIONS

Balance des paiements = Document comptable retraçant, pour une période donnée, l'ensemble des opérations

entre les agents « résidents » (tous ceux qui résident pendant au moins un an sur le territoire national quelque

soit leur nationalité) et les agents « non-résidents ». La balance des paiements est toujours équilibrée grâce à

la ligne erreurs ou omissions.

Balance des transactions courantes = Balance qui enregistre les importations et les exportations de biens

(balance commerciale), de services, de revenus et de transferts (balance des invisibles). Elle permet de savoir

si un pays vis au dessus (déficit de la balance courante) ou au dessous (excédent de la balance courante) de

ses moyens.

Balance financière = Balance qui enregistre les importations ou les exportations de capitaux qui sont investis

(Investissement direct à l’étranger), placés (investissement en portefeuille), prêtés (autres investissements) ou

mis en réserve (réserves de change de la Banque centrale). Un pays qui vit au dessus de ses moyens aura une

balance financière positive (il doit financer le déficit de la balance courante) et inversement pour le pays qui vit

au dessus de ses moyens (il financera le reste du monde avec ses excédents).

Flux internationaux de capitaux = Somme des investissements directs à l’étranger dans le but de contrôler des

entreprises (création d’une filiale, prise de participation d’au moins 10% du capital dans une société à l'étranger,

réinvestissement de la filiale sur place et prêt de la maison-mère aux filiales à l’étranger), des investissements

de portefeuille dans un but de placement (moins de 10% des actions d’une société, obligations, bons du trésor)

et des autres investissements (crédits commerciaux lors des exportations ou importations + prêts, crédits à long

terme autres que commerciaux).

Transfert net de capitaux = Entrées de capitaux – Sorties de capitaux + (Rapatriement des revenus + Service

de la dette. Il permet de savoir si le pays bénéficie d’un apport net de capitaux ou si, au contraire, il connaît une

sortie nette de capitaux.

Paradoxe de Lucas = En théorie ce sont les pays en développement qui devraient recevoir un apport net de

capitaux et les pays développés une sortie nette. Or, on observe, depuis les années 1980, l’inverse ce qui est

paradoxal car ce sont les pays pauvres qui financent les pays riches.

Déréglementation financière = Abaissement des barrières à l’entrée dans les activités bancaires et les marchés

financiers (monétaire à court terme et financier à long terme). Les capitaux vont pouvoir passer librement d’un

marché à l’autre, d’une banque à l’autre (fin du contrôle des changes et limitation du contrôle des activités

bancaires).

Désintermédiation = Les agents économiques vont pouvoir accéder rapidement aux margés financiers en

émettant des titres de propriété (actions) ou de créances (obligations…) sans passer par l’intermédiaire des

banques.

Décloisonnement = Création d’un marché mondial des capitaux qui fonctionne en continu parce qu’ils sont

reliés avec des moyens modernes de communications.

Devise = monnaie convertible en monnaie étrangère qui s’échange sur le marché des change.

Fonctions de la monnaie = Actif liquide qui sert d’unité de compte pour fixer les prix (les prix sont libellés en

dollar, par exemple. C’est la monnaie de facturation), de moyen de paiement pour les échanges et d’instrument

de réserve (elle prend la forme d’une épargne liquide en devises ou en monnaie nationale).

Marché des changes = Marché sur lequel s’échange une devise contre une autre devise et se fixe le taux de

change nominal à la rencontre de l’offre et de la demande d’une devise. On le nomme Forex.

Taux de change = Prix relatif d’une monnaie par rapport à une autre ou quantité de devises que l’on peut

obtenir avec la monnaie nationale (1,3 dollar avec un euro, par exemple).

Taux de change en PPA = taux de change réel qui égalise la valeur de deux paniers de biens et de services

identiques dans deux pays différents.

Taux de change effectif = Taux de change d'une zone monétaire, mesuré comme une somme pondérée des

taux de change avec les différents partenaires commerciaux et concurrents. Le taux de change effectif est réel

lorsqu’on retire la hausse des prix.

Un système monétaire = Il correspond à l’ensemble des règles et des institutions qui facilitent la circulation et la

conversion des devises (SMI, SME).

Changes fixes = Système de change entre devises dans lequel les Etats déterminent une parité fixe entre leurs

monnaies (en général avec des marges de fluctuations plus ou moins grandes autour de cette parité : +/- 1%

par exemple, d’où le tunnel). Les banques centrales s'engagent à intervenir sur le marché des changes si l'offre

et la demande de ces devises conduisent à s'écarter de cette parité.

Changes flottants = Système de change entre devises dans lequel le taux de change se détermine librement

par le jeu de l'offre et de la demande sur le marché des changes. Les banques centrales ne sont aucunement

tenues d'intervenir pour contrôler l'évolution de leur monnaie ce qui ne les empêche pas de le faire si elles le

souhaitent.

Changes administrés = Système de change dans lequel la Banque centrale n’hésite pas intervenir pour faire

évoluer le taux de change sur le marché des changes en fonction de sa politique de change.

Politique de change = Interventions de la Banque centrale qui manipule le taux de change afin d’en tirer un

avantage comparatif.

Banque centrale = Institution financière qui met en place la politique monétaire et qui alimente le marché

monétaire en monnaie banque centrale. Elle peut agir sur le taux de change en achetant ou en vendant des

devises contre de la monnaie nationale et en augmentant ou en diminuant ses taux d’intérêt directeurs pour

attirer ou repousser des capitaux étrangers.

Dévaluation = Diminution de la parité officielle décidée par l’Etat (6 FF = 1$ => 7 FF = 1$ = dévaluation du

Franc vis-à-vis du dollar).

Dépréciation = Baisse du taux de change fixée par le marché des changes.

Réévaluation = Hausse de la parité officielle décidée par l’Etat (6 FF = 1$ => 5 FF = 1$ = réévaluation du

France par rapport au dollar).

Appréciation = Hausse du taux de change fixé par le marché des changes.

Variation du taux de change = Hausse ou baisse du taux de change à moyen ou long terme.

Volatilité du taux de change = Hausse ou baisse journalière du taux de change.

Taux d’intérêt = Prix de la monnaie fixé sur le marché monétaire (à court terme) ou sur le marché financier (à

long terme) en fonction de l’offre et de la demande de capitaux. Il s’agit d’un revenu financier pour le prêteur et

du coût financier pour l’emprunteur.

Spéculation = Activité qui consiste à effectuer des actes d'achat et de vente sur tout type de marché de manière

à retirer une plus-value à l'occasion de ces opérations. Il arrive toutefois que le spéculateur se trompe dans ses

prévisions d'évolution des marchés, dans ce cas il réalise une moins-value.

2 – LES INDICATEURS

Solde de la balance commerciale = Exportations – Importations

Taux de couverture = Exportations/Importations x 100

3 – LES FAITS

1 – Depuis le milieu des années 1980, les Etats-Unis vivent au dessus de leurs moyens et sont financés par le Japon,

l’Europe, les pays pétroliers et la Chine qui dégagent des excédents de leur balance courante.

Pays ou Zones vivant… Mouvements de capitaux

Années

Au dessus de leurs

moyens

Au dessous de leurs

moyens Origine Destination

1960-1980 Pays en développement Pays développés Nord Sud

1980-1990 Etats-Unis Japon, Europe Nord Nord

1990-2000 Etats-Unis/Emergents Japon, Europe Nord Nord/Sud

2000-2012 Etats-Unis Japon, Chine, OPEP Sud Nord

2 – En conséquence, le dollar a tendance à se déprécier vis-à-vis des autres monnaies à long terme tout en connaissant des

variations importantes en fonction de la politique monétaire de la Fed (hausse du dollar lorsque la politique monétaire est

restrictive et baisse lorsqu’elle est expansive).

3 – Enfin, les flux de capitaux sont de plus en plus déterminés par des mouvements de spéculation ou d’arbitrage sur les

devises que par le règlement des échanges de marchandises.

Déficit de la

balance courante

Endettement =

émission de

titres de créance

Placement =

achat de titres de

créance

Epargne et

entrée de

capitaux (IDE…)

Excédent de la

balance courante

Déficit du budget

de l’Etat

Pays développés

qui vivent au

dessus de leurs

moyens

Pays émergents

qui vivent en

dessous de

leurs moyens

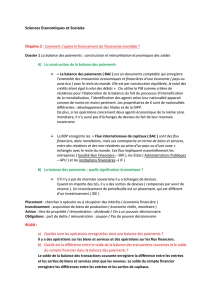

4 – LES CAUSES

Le circuit de financement

Les déterminants du taux de change

La politique de change

Compétitivité-prix

Compétitivité

hors-prix

Différentiel des

taux d’intérêt

Spéculation

Politique de

change

Déficit ou excédent

de la balance

courante

Apport net ou sortie

nette de capitaux

Déterminant réel

Déterminant

financier

Variation du taux

de change

Politique de change

Achat/vente de

devises

Variation du taux

d’intérêt

Annonce des

interventions

Hausse du taux de

change

Baisse du taux de

change

Importations moins

chères = baisse des

prix internes

Exportations moins

chères = compétitivité

accrue

5 – LES CONSEQUENCES

Effets immédiats d'une dépréciation de l'euro (effets prix > effets volume)

Effets d'une dépréciation de l'euro après un laps de temps (effets volume > effets prix) :

Effets à moyen terme d’une dévaluation ou d’une dépréciation de la monnaie : la courbe en J

Effets à moyen terme d’une appréciation

Taux de change fort et

stable

Faible compétitivité-

prix

Stabilité ou baisse des

prix à l’importation

Efforts des firmes pour

améliorer leur compétitivité

hors

-

prix

Baisse de l’inflation

Baisse des coûts de

production

Conquête de nouveaux

marchés

Confiance dans la

stabilité du pays

Baisse de la prime de

risque et du taux d’intérêt

Croissance du PIB et

baisse du chômage

1

/

4

100%