Biais comportementaux, aléa moral et juste régulation

© Mikael PETITJEAN 1

Biais comportementaux,

aléa moral et juste régulation

Mikael PETITJEANg

(Revue Bancaire et Financière, vol.1, 2009, pp. 63-71)

Résumé

Au lieu de se focaliser sur le court terme au risque d'hypothéquer l'équilibre des finances

publiques et de détériorer le fonctionnement des marchés financiers sur le moyen terme, le

régulateur doit prendre des mesures structurelles visant à donner aux intermédiaires financiers

des incitants suffisamment forts pour qu'ils cessent de prendre des décisions qu'ils ne prendraient

pas s'ils devaient en subir pleinement les conséquences. Tel est le fondement d'une régulation

financière `juste'. La seule manière d'éviter une nouvelle crise d’une telle ampleur est de créer un

environnement qui internalise les externalités négatives que les intermédiaires financiers

peuvent générer.

Behavioral biases, moral hazard, and fair regulation

Summary

Instead of focusing on short-term issues at the risk of jeopardizing the financial sustainability of

public finances and impairing the functioning of financial markets over the medium term, the

regulator must take structural measures aiming at giving financial institutions sufficiently

strong financial incentives to stop making decisions they would not make if they were to bear the

full consequences of their decisions. This is the foundation of a `fair ' financial regulation. The

only way to avoid another crisis of such a magnitude is to create an environment that internalizes

the negative externalities that financial intermediaries may generate.

Introduction

Si Francisco Orellana et Gonzalo Pizarro avaient vécu au 21ème siècle, ils ne vogueraient

pas sur les mers du bout du monde à la recherche d’une contrée mythique d'Amérique du

Sud supposée regorger d'or. Ils se contenteraient de scruter l’horizon sur leurs écrans

d’ordinateur en quête d’opportunités financières. De la crise des bulbes de tulipes aux

Pays-Bas en 1637 à la crise actuelle des subprimes, le scénario est toujours le même :

l’appât du gain, puis la peur de perdre. La finance moderne n’y a rien changé. Elle ne

nous gouverne pas. C’est l’être humain qui l’a modelée à son image. C’est lui qui ne

parvient pas à se gouverner. Les bulles spéculatives et les crises financières

disparaîtront le jour où l’homme ne sera plus l’homme. Jamais il n’existera d’antidote à

ce « syndrome de l’Eldorado ». Cette affirmation semble fataliste. Elle ne nous condamne

pourtant pas à la passivité. La crise financière actuelle, qui est la plus grave depuis celle

de 1929, offre l’opportunité unique de renforcer de manière structurelle les défenses

immunitaires de notre économie de marché mondialisée.

Des biais comportementaux

L’être humain doit tout d’abord apprendre à se connaître lui-même. Il est un ‘animal

social’, un ‘survivant’ certes habile mais qui mesure mal les risques réels présents dans

son environnement immédiat. En tant que survivant, il perçoit le monde plus stable et

plus linéaire qu’il ne l’est fondamentalement. Il sous-estime le rôle du hasard et pense

g Professeur de Finance, Louvain School of Management et Facultés Universitaires Catholiques de Mons (151 Chaussée de

Binche, 7000 Mons, Belgique).

© Mikael PETITJEAN 2

maîtriser son environnement davantage qu’il ne le peut réellement. Face au danger, son

héritage génétique le pousse à réagir le plus rapidement possible. Il n’est pas disposé, de

par sa nature, à prendre le temps de la réflexion ou à douter de son pouvoir d’action.

Tel est l’enseignement de base de la finance comportementale. Le comportement

grégaire, le mimétisme et le désir de conformité expliquent les bulles et les crashs

boursiers qui secouent l’histoire humaine depuis plusieurs siècles. La convoitise des

investisseurs est attisée par l’expansion soutenue d’un marché. La réalisation de gains

financiers apporte un sentiment de confiance, accentue le mimétisme et conduit à une

sous-évaluation des risques d’autant plus marquée que l’aléa moral est grand.1 L’histoire

économique nous enseigne que cette mauvaise estimation du risque est au cœur de tout

‘échec de marché’. Elle entraîne une augmentation rapide de l’endettement (ou degré de

leverage), un ‘trop plein’ de liquidité dans un marché où le taux de rendement attendu

retourne à la normale, une inflation rapide du prix des actifs, un marché surévalué qui

ne connaît plus qu’une faible croissance, la peur d’un retournement brusque, voire une

panique généralisée lorsque le risque a été sous-évalué de manière significative par le

plus grand nombre. Ces liens de ‘cause à effet’ sont connus depuis longtemps et,

pourtant, ni aucune personne ni aucun modèle ne sera jamais capable de déterminer le

moment exact de l’éclatement des bulles financières.2

Du court-termisme macroéconomique

Les investisseurs ne sont pas les seuls à souffrir de biais comportementaux. En période

de crise, le réflexe comportemental le plus fréquent chez les décideurs politiques est la

propension à agir le plus rapidement possible en utilisant l’outil budgétaire comme outil

de relance de l’activité. Or, il existe de nombreuses objections à son utilisation. En

supposant même que l’effet multiplicateur des dépenses publiques d’infrastructure soit

significativement supérieur à l’unité en période de crise, les effets à court terme d’une

augmentation de ces dépenses sont extrêmement faibles sur l’activité économique étant

donné le temps nécessaire à leur mise en application. Une réduction des taxes ou une

augmentation des transferts aux ménages est plus rapide et permet de cibler les

ménages dont la propension marginale à épargner est nulle ou faible. Cependant,

l’impact global de ces mesures budgétaires est d’autant plus limité que les biens de

consommation sont importés et que les ménages sont avant tout des épargnants nets. En

outre, si les anticipations des acteurs ne sont pas totalement irrationnelles, ils

s’attendent à ce qu’une augmentation de la valeur des transferts au secteur privé soit

compensée, au moins en partie, par une augmentation de la valeur présente des revenus

futurs du secteur public nécessaires au financement de l’opération. Enfin, les

gouvernements ne parviennent de toute manière pas à corriger les déficits budgétaires

suffisamment vite pour que les politiques budgétaires expansionnistes n’aient pas de

conséquences fâcheuses à moyen terme. Un financement par la dette conduit

invariablement à une combinaison indésirable de facteurs : une augmentation de la

prime de risque, des taux d’intérêt nominaux à la hausse, de nouvelles taxes et/ou des

coupes dans les dépenses publiques. Les déficits budgétaires vont déjà largement se

creuser via le jeu des stabilisateurs automatiques. Tout dérapage budgétaire risquerait

non seulement de mettre en péril la stabilité de la zone Euro mais conduirait une

1 L’aléa moral provient du fait qu’un individu ou une institution, qui ne supporte pas pleinement les conséquences de ses

propres actions, adapte son comportement et prend plus de risque qu’il ou elle ne le ferait autrement.

2 Le 5 décembre 1996, Alan Greenspan tenait un discours dans lequel il parlait d’exubérance irrationnelle, terme qu’il

avait emprunté à Robert Shiller, Professeur à Yale, pour caractériser l’évolution des marchés boursiers depuis le début des

années 90. Il aura fallu attendre trois ans et demi avant que la bulle liée aux valeurs technologiques éclate. Nouriel

Roubini, Professeur à la Stern School of Business de l’Université de New York, était un des rares spécialistes à avoir agité,

dès la fin 2005, le spectre d’une surchauffe inconsidérée du marché immobilier, mais il n’avait prédit ni le timing ni

l’ampleur de la crise.

© Mikael PETITJEAN 3

nouvelle fois à faire payer les erreurs du passé par les générations futures qui doivent

déjà supporter les coûts liés à la dégradation de l’environnement et au vieillissement de

la population.

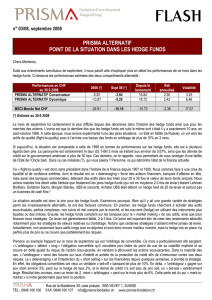

Les macroéconomistes ont également pointé du doigt l’excès de confiance affiché par la

‘Federal Reserve’. Certes, la banque centrale américaine est toujours intervenue avec

force pour injecter des liquidités dans le marché, que ce soit lors de la crise asiatique en

1997, de la crise russe et de la faillite du hedge fund LTCM en 1998, de la ‘dotcom mania’

en 2000, ou des attentats du 11 septembre 2001. La période de mai 2000 à juin 2006 s’est

néanmoins singularisée par une volatilité extrême du taux de la Fed. De 6,5% en mai

2000, il passe, en juin 2003, à 1%, taux historiquement bas, pour remonter à 5,25% trois

ans plus tard. Suite à l’explosion de la bulle des valeurs technologiques et aux attentats

de septembre 2001, la Fed s’est manifestement préoccupée avant tout du risque d’un

ralentissement économique. Au niveau du risque systémique et de la menace

déflationniste, rien ne justifiait une politique monétaire aussi expansionniste, politique

qui a poussé encore davantage les investisseurs vers des sources plus attractives de

rendements. La politique monétaire ‘traditionnelle’ de gestion du taux directeur se révèle

être une arme de création massive de liquidité ‘superflue’ lorsque son objectif porte sur la

croissance économique. Puisse la BCE ne pas suivre le modèle américain. Cette politique

de gestion du taux directeur a un autre talon d’Achille : elle perd son efficacité en période

de chute brutale des prix et du PIB.3 Au moment où elle pourrait être la plus utile, sa

capacité à favoriser l’expansion du crédit disparaît. Cela se révèle d’autant plus vrai que

cette « trappe de liquidité » n’est pas classique : elle s’accompagne d’un processus de

deleveraging dans le secteur financier, qui risque d’être lent et inévitable.4

Dans une « trappe de liquidité » traditionnelle, l’option macroéconomique ultime consiste

à monétiser la dette publique des Etats. Ces opérations de monétisation effectuées par la

banque centrale peuvent être utilisées dans le but de transférer indirectement des

liquidités aux ménages (par exemple, sous la forme de réduction forfaitaire d’impôt).

L’article 21 du protocole sur le statut du système européen des banque centrales et de la

banque centrale européenne ne l’interdit pas. Une option plus directe consiste à ‘larguer

du cash par hélicoptère’, selon la célèbre expression de Friedman. Cette méthode plus

directe d’expansion de la base monétaire consiste en un transfert direct de liquidités aux

ménages via un gonflement du bilan de la banque centrale. Elle serait sans doute plus

efficace que les opérations d’open market. La banque centrale conserverait son

indépendance en contrôlant le timing et l’amplitude des transferts de liquidité afin de

respecter son objectif d’inflation. Bien entendu, le gouvernement aurait le droit de

définir les règles de distribution : il pourrait, par exemple, décider de privilégier les

ménages à faible revenu dont la propension marginale à consommer est plus élevée.

Cependant, pour que ce type de monétisation de la dette soit efficace et crée

effectivement des anticipations d’inflation, les autorités monétaires doivent s’engager à

favoriser l’inflation de manière structurelle afin qu’une baisse suffisamment forte des

taux d’intérêt réels ait lieu. En d’autres termes, le succès d’une telle stratégie dépend de

la crédibilité des autorités monétaires à agir de manière totalement opposée à leur

principale raison d’être. Or, les banques centrales ne s’auto-décapitent pas. Les liquidités

injectées doivent, à un moment donné, être réabsorbées. A terme, la banque centrale doit

3 Le taux d’inflation aux Etats-Unis a chuté de 1% en octobre, sa chute la plus brutale depuis février 1947, date à laquelle

la méthode actuellement utilisée pour le calcul de l’inflation a été mise au point.

4 Ce processus intervient généralement dans un environnement où l’aversion pour le risque est forte ; il implique que les

institutions financières cherchent avant tout à réduire leur niveau d’endettement, parfois au prix de la vente précipitée

d’actifs peu liquides.

© Mikael PETITJEAN 4

démonétiser la dette publique par des opérations d’open market de vente d’obligations

gouvernementales au secteur ‘privé’ et au ‘reste du monde’. Or, si les agents économiques

doutent de la capacité des autorités gouvernementales à générer demain des surplus

budgétaires structurels, ils exigeront une prime de risque plus élevée, poussant à la

hausse les taux nominaux à long terme. Couplée à la politique budgétaire

discrétionnaire de relance de l’activité, la monétisation de la dette est la voie royale qui

mène à un déséquilibre majeur des finances publiques.

Les politiques macroéconomiques sont fondamentalement inadéquates, voire

dangereuses, dans le type de crise que traverse actuellement l’économie mondiale.

L’activisme macroéconomique de court terme ne changera rien, bien au contraire, au

processus d’épuration du système bancaire et financier qu’il faut accomplir le plus

rapidement possible. Il pourrait même conduire à l’apparition de la prochaine crise

mondiale liée non plus à l’endettement du secteur privé mais à celui du secteur public.

Du court-termisme microéconomique

Plusieurs mesures de nature ‘microéconomique’ ont été prises en 2008. Aucune ne

s’attaque à l’aléa moral qui est au cœur de la crise ou à la nature malsaine des incitants

qui en découlent. Ces mesures ont permis de stabiliser la situation mais elles pourraient

bien augmenter la probabilité d’occurrence d’une prochaine crise.

Une garantie plus élevée des dépôts, de 20000 euros à 100000 euros, a permis de

modérer les retraits de liquidité, mais elle augmente l’aléa moral des intermédiaires

financiers qui sont en charge de la gestion de l’épargne. Face à l’impuissance d’une

politique monétaire de baisse du taux directeur et dans l’espoir de dégeler le marché

interbancaire, la garantie offerte sur les prêts interbancaires était nécessaire, mais si

cette garantie n’est pas levée dans les années qui viennent, elle augmentera fortement le

risque de voir les banques et autres intermédiaires financiers adopter des stratégies plus

risquées.

Le sauvetage des grandes institutions financières était fondamentalement inévitable,

même si, encore une fois, cette mesure accentue l’aléa moral. Certes, des mesures

structurelles doivent être prises à l’égard des institutions qui sont ‘too big to fail’ (voir ci-

dessous), mais refuser, pour des raisons dogmatiques, de sauver une banque comme

Lehman Brothers a été une grave erreur. Lehman Brothers était la quatrième banque

d’investissement la plus importante aux Etats-Unis. Sa faillite représente la plus grande

banqueroute de toute l'histoire financière des Etats-Unis. L’idéologie a joué un rôle

désastreux dans la décision du gouvernement américain d’éviter à tout prix l’injection de

capital public dans les banques privées. Un mois après la faillite de Lehman, le

gouvernement a d’ailleurs effectué une volte-face qui révèle l’échec total de sa politique.

Le gouvernement américain avait deux grands espoirs. En premier lieu, il misait sur les

fusions et acquisitions pour assainir le secteur bancaire, à l’image du mariage arrangé en

mars 2008 entre deux monstres de la finance, Bear Stearns et JP Morgan. Ensuite, il

comptait sur l’opportunisme dont ont fait preuve certains grands investisseurs privés, à

l’instar de Warren Buffet qui a injecté 5 milliards de dollars dans Goldman Sachs. Les

autorités du pays le plus puissant au monde n’avaient pas consciencieusement établi un

plan de sauvetage au cas où la situation empirerait. Le plan ‘Paulson’ a été conçu dans la

précipitation car le gouvernement n’en voulait pas. Il aura fallu attendre 4 semaines

pour que les Etats-Unis s’accordent tant bien que mal sur une série de mesures qui ne

s’attaquent plus au cœur du problème. En dépit de son inadéquation, le plan Paulson

semble ressusciter sous la forme du projet plus récent d’une gigantesque « aggregator

© Mikael PETITJEAN 5

bank », c.à.d. d’une banque qui collecterait l’ensemble des titres pourris dans le but de

nettoyer le bilan des institutions financières. Même en ignorant le problème de leur

valorisation, la « nationalisation » de ces ‘titres toxiques’ sera insuffisante. La crise

financière n’est plus une « simple » crise de liquidités qui peut se résoudre par le rachat

de titres « pourris » dont plus personne ne veut. Elle s’est transformée en une crise

d’accès au crédit, dont les conséquences pour l’économie réelle sont redoutables.

Les modifications qui ont été apportées aux règles de ‘marked-to-market’ par

l’International Accounting Standard Board (IASB), puis entérinées par la Commission

Européenne, doivent être annulées car elles aggravent considérablement le risque

structurel d’aléa moral. Certes, la règle IFRS 39 doit être assouplie. Il est cependant

irresponsable d’autoriser les institutions financières à changer de méthode d’évaluation

de leurs actifs après que ceux-ci aient été enregistrés dans les Etats Financiers, même

dans des circonstances ‘rares’, qui ne sont d’ailleurs pas définies de manière claire et

précise. La ‘nouvelle’ règle IFRS 39 définit dorénavant trois catégories : une catégorie

‘held for trading’, qui regroupe des actifs évalués à leur ‘valeur juste’ et dont les

changements de valeur impactent le compte de résultat, une catégorie ‘available for

sales’, qui regroupe également des actifs évalués à leur ‘valeur juste’ mais qui n’affectent

que le bilan, et une catégorie ‘held to maturity’ dont les actifs sont évalués à leur ‘coût

historique’. La raison principale qui poussera une banque à passer des deux premières

catégories à la troisième sera la volonté de dissimuler une lourde perte financière en

réévaluant l’actif à son coût historique. Ce genre de pratiques douteuses accentue

considérablement l’asymétrie d’information et, par conséquent, l’aléa moral. Toute

reclassification doit être interdite le plus rapidement possible. Une solution alternative

consisterait à obliger l’institution à effectuer, au moment de l’acquisition de l’actif, un

choix entre deux catégories : une qui applique le principe de ‘fair value’ et l’autre qui se

base sur la valeur historique. Tout actif financier s’échangeant sur des bourses

organisées ou sur des marchés ouverts en continu, qu’ils soient dirigés par les prix ou

par les ordres, ne devrait pas échapper au principe de la ‘valeur juste’. Le choix entre les

deux catégories ne devrait s’effectuer qu’au moment de l’acquisition de produits plus

complexes et moins standardisés, qui ne s’échangent que sur des marchés ‘over the

counter’ tenus par une poignée de teneurs de marché et dont la liquidité est plus réduite.

Afin d’obtenir une cotation rapide de ces produits moins standardisés sur une bourse

organisée ou sur un marché ouvert en continu, les autorités de contrôle devraient

encourager la création d’indices de référence, à l’image de l’indice ABX pour le marché

des subprimes. Dès qu’une cotation sur une bourse organisée ou sur un marché ouvert en

continu est disponible pour un produit non-standardisé, jusque-là évalué à sa valeur

historique, un transfert de la catégorie ‘valeur historique’ à la catégorie ‘valeur juste’

devrait être obligatoire. Le marché est inefficient mais il reste imbattable,

particulièrement lorsqu’il s’agit de réduire l’asymétrie d’information en collectant et

transmettant l’information au plus grand nombre.

Dans le meilleur des cas, la suspension des ventes à découvert ne permet que de déplacer

la volatilité dans le temps. Lorsque la suspension est levée, elle peut même conduire à

une aggravation de la volatilité, les agents redoutant d’autres suspensions et accélérant

l’ajustement de leurs positions. La suppression des ventes à découvert serait une

absurdité majeure. Les ventes à découvert sont utilisées à la fois pour spéculer et pour se

protéger du risque. Les gestionnaires de portefeuille utilisent fréquemment les ventes à

découvert pour se couvrir contre, par exemple, le risque sectoriel. Interdire ces stratégies

classiques de protection reviendrait à rendre les marchés plus inefficients et plus volatils

sur le long terme. Même la vente à découvert ‘nue’, dite de ‘spéculation’, utilisée par

certains hedge funds, est souhaitable. L’interdiction de la vente à découvert ‘nue’

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%