Sociétés de marchés financiers, sociétés d’aléa moral total

1

Sociétés de marchés financiers, sociétés d’aléa moral total

Jean-Paul Karsenty, le 5 janvier 2014

En tendance, les pratiques actuelles de l’innovation financière sont

génératrices d’un excès de risques à l’origine de lourds effets indésirables.

Elles continuent pourtant de prospérer parce qu’elles ont installé un radical

principe de précaution qui protège globalement cette activité de ces effets.

Mais le problème est qu’elles les transfèrent ailleurs, y compris sur tout autre

type d’innovations dont l’émergence – donc, la prise de risques qui la permet -

est ainsi découragée !

Par diffusion, ces pratiques inspirent le cours de nos sociétés où la promesse

de progrès cède insensiblement devant des dynamiques d’aléa moral total.

*

* *

Le journal « Le Monde », dans sa livraison du mercredi 1er janvier 2014, titrait :

« 2014, année à hauts risques financiers ». Les sous-titres, longs et réfléchis,

explicitaient ce ton sentencieux : « Cinq ans après la crise financière, les risques

pesant sur l’économie mondiale demeurent élevés. Les pays occidentaux se

redressent. Mais tout dépendra du pilotage assuré par la banque centrale

américaine. Les pays émergents ont subi en 2013 une grave fuite des capitaux. Ils

cherchent un nouveau modèle de croissance. Leur endettement augmente

dangereusement. En Chine, la dette des collectivités locales vient d’atteindre un tiers

du PIB. La zone euro sort de la récession, mais la croissance reste faible et

l’endettement continue de croître dans de nombreux pays. La Grèce envisage

toutefois de revenir sur les marchés en 2014 ».

Cette trame narrative prospective, substantielle, est composée d’éléments qui

renvoient à l’état du monde en 2014 envisagé dans sa dimension économique et

financière, c’est-à-dire dans une dimension unique qui, de plus, pour prendre forme,

rapproche les logiques économiques et les logiques financières plus qu’elle ne les

distingue. Il reste que certains éléments seraient à ranger plutôt dans un ordre

(macro)économique (économie mondiale, nouveau modèle de croissance, PIB, zone

euro, récession), d’autres seraient à ranger plutôt dans un ordre (macro)financier

(crise financière, risques, fuite des capitaux, marchés [financiers]), d’autres, enfin,

concernent les deux ordres économique et financier dans leur nécessaire

coopération (banque centrale américaine, endettement).

2

La finance est distincte de l’économie, nous devons le rappeler ici. Elle relève de

cultures, de concepts, de savoirs, de techniques, de pratiques, d’enseignements et

de recherches distincts de ceux de l’économie. La finance de marché et l’économie

de marché ne sauraient être assimilées. Les marchés financiers ne sont pas les

marchés économiques. La crise financière n’est pas la crise économique. Les élites,

les régulations, les produits, les systèmes,… financiers ne sont pas les élites, les

régulations, les produits, les systèmes économiques. Ces rappels insistants à une

clarification de nos représentations ont un objectif : mieux comprendre leurs liens

historiques en comprenant mieux leurs logiques distinctes. En effet, à travers toute

l’histoire des hommes, le cours des choses financières a influencé le cours des

choses économiques, plus ou moins, et l’ont mis en branle ou bien mis en crise,…

Aujourd’hui, le cours global que la finance a pris depuis 50 ans influence beaucoup le

cours de l’économie et, aujourd’hui, le met clairement en crise. Il met en crise

l’économie, mais aussi le social et « l’environnemental ». Bref, il met en crise tout

développement, toute modernité désirable et durable.

*

* *

Nous allons brièvement, donc à grands traits, indiquer les logiques et les

mécanismes caractéristiques de ce cours global de la finance, cours dicté par la

seule finance de marché1.

1/ Quand l’industrie financière de marché, en exerçant son rôle spéculatif ou

d’investissement, pèse trop sur les actes économiques - qu’ils soient d’usage ou

d’échange - elle les normalise excessivement : ces actes excèdent une forme

industrielle et se métamorphosent alors en « agenda »,… étymologiquement, en-

choses-devant-être-faites, et ce, quel que soit l’état des marchés économiques. Ces

actes-agenda, dont on verra plus loin (cf point 5) de quelle représentation imaginaire

probable ils sont le fruit recherché, sont vectorisés par des agents en proie à une

démarche idolâtre, c’est-à-dire privés peu ou prou de signaux réflexifs (cette réalité

est confirmée ces dernières années par le remplacement massif des hommes par

des robots dans cette vectorisation). Ils absorbent toute la performativité de

l’activité financière.

1 En effet, la « puissance d’agir » de la finance de marché est de portée mondiale et incomparable

dans sa capacité à provoquer une crise totale du système et ses conséquences sur les « sociétés

réelles » et leurs populations. Pourquoi ? Parce qu’elle émet des produits dits dérivés qui sont le

principal instrument de connexion des banques entre elles, d’une taille d’environ 700 000 milliards de

dollars, soit 12 fois le PIB mondial (source : Finance Watch) ! Or, ce montant excède, et de très loin,

leurs propres besoins de couverture de risque de change, indiquant, par là-même, sa logique

spéculative et non d’investissement.

3

2/ A l’origine de cette logique performative, il y a pour l’essentiel un « aléa moral »

au sens que les sociétés d’assurance contemporaines donnent à cette expression :

un excès de risque pris par des acteurs individuels ou collectifs quand ils

savent (et quelquefois quand ils s’organisent pour) que la couverture de ce

risque ne leur incombe(ra) pas en dernier ressort, en totalité ou en partie. Il

s’agit donc à la fois d’un report de risques sur d’autres acteurs, lesquels

affaiblissent ipso facto leur capacité d’engagement, et de la désignation implicite d’un

« lieu d’assurance de dernier ressort », une sorte de lieu garant, non explicitement

consentant !

3/ Ces acteurs-là installent de fait une logique de responsabilité limitée (puisque leur

propre engagement initial devient relatif) qui se transforme alors en une logique

de pari où le « jeu » les conduit à s’in-vulnérabiliser (engagement restreint et

constitution d’une rente privative vont de pair) aux dépends d’autres acteurs,

vulnérabilisés, eux, dans leur condition de lieu d’assurance de couverture du risque,

de dernier ressort ou non. La logique du pari, dégagée de l’engagement, construit

alors une puissante économie de rente autocentrée, séparée, donc en situation

régulière de prédation.

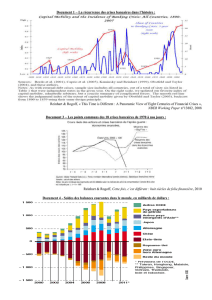

4/ Depuis 150 ans, le risque de généralisation de cet aléa moral en « aléa moral

total » était en gros maîtrisé par convention sociale (dans une sorte d’équilibre entre

le progrès partagé d’un côté, et ses effets indésirables couverts par des assurances

plus ou moins collectives ou bien combattus par des luttes sociales et politiques, d’un

autre). Tendues entre promesses et progrès, les sociétés fabriquaient « du monde

commun ». Depuis 50 ans, en revanche, une dynamique se développe au sein des

« corps sociaux », et entre sociétés, où des stratégies non coopératives répondent à

des stratégies non coopératives, confirmant logiques de pari et de prédation de ses

acteurs les plus puissants. Se construisent alors des sociétés - voire des espaces -

financiarisées, « d’aléa moral total ». De manière plus générale, tendues entre

promesses et paris, entre progrès essoufflé et mal partagé et effets indésirables

désormais aussi mal pris en charge par des systèmes assurantiels en crise assez

profonde que par des régulations sociales et politiques impuissantes, ces sociétés

ne fabriquent plus « du monde commun » ; elles manifestent au contraire des

appels non-dits à des mondes séparés.

5/ Cet aléa moral porté emblématiquement par l’industrie financière de marché est

soutenu par un modèle imaginaire, de type quasi-anthropologique (cf point 1). En

effet, le risque excessif qui le caractérise (lieu d’un mélange - intentionnel ou non au

niveau individuel, mais caractérisable au niveau collectif de cette industrie – entre

risque pour compte propre et risque pour compte d’autrui) est inspiré à ses auteurs

par une démarche idolâtre majeure : le fantasme de la possibilité d’une

4

dissolution radicale et définitive du risque par la globalisation universelle de sa

couverture. La méthode classique qui les conduit concrètement à formaliser le

risque pour le normaliser, puis à le diviser à l’infini tout en le faisant circuler à très

grande vitesse par le recours à des technologies ultrarapides et robotisées, et ce,

après l’avoir « anonymisé » et recombiné en d’innombrables produits opacifiés donc

intraçables, atteste chez eux au moins d’un déni de réalité et au plus d’une

irresponsabilité plus ou moins consciente ! De fait, elle finit de leur interdire toute

appréciation distanciée, toute capacité ou toute obligation fonctionnelle à répondre

d’un acte. Les auteurs de la communauté financière de marché se sentent ainsi

dégagés de toute responsabilité les liant à une situation externe dont ils sont

pourtant « partie prenante »2.

6/ En résumé, si modèle de l’« individualisme ultra libéral » il y a, il est caractérisé

par la prétention non explicite et sans légitimité particulière à un droit

inconditionnel, non solidaire et excessif aux bénéfices de la performance qui

procède d’un radical « principe de précaution » imposé par les pratiques

actuelles de la communauté globalisée de l’industrie financière de marché.

Il consiste ab initio à s’auto-persuader de pouvoir prendre un risque excessif, puis à

transférer une partie de ce risque en fantasmant sa dissolution de manière à dégager

sa responsabilité, sans convention sociale préalable. Le résultat attendu et atteint est

la privatisation, restreinte à cette communauté, des effets désirables du risque

excessif par transfert sur d’autres acteurs, collectifs si nécessaire, des effets

indésirables.

En outre, ce modèle installe une logique de pari qui inspire aux sociétés dans

leur ensemble et à ses acteurs des conduites d’aléa moral total, charriant des

dangers de très lourde portée, sociaux et moraux.

Enfin, il décourage in fine tout… risque d’engagement, et les dynamiques de

création, de recherche et d’innovation non financières qui lui sont attachées.

------------

2 De plus, même si au sein des collectifs de ses auteurs, la concurrence est de règle et si l’on y

procède « naturellement » par élimination darwinienne, on sait pactiser lorsque se dessine un intérêt

commun légitime ou non et réduire considérablement le risque d’assumer la responsabilité de sa

poursuite.

1

/

4

100%