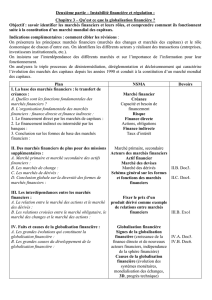

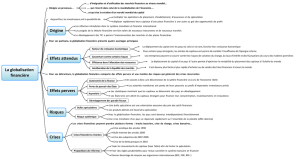

PARTIE 2 : INSTABILITE FINANCIERE et REGULATION

TES/EA 2012-2013 Chap3 Globalisation financière 1

PARTIE 2 : INSTABILITE FINANCIERE et REGULATION

Chapitre 3 : De la Finance à la Globalisation Financière

Introduction

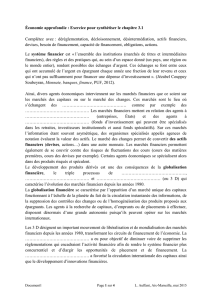

1/ A quoi sert la finance ?

11- Finance directe et finance indirecte

12- Les fonctions du système financier

Document 1

« Il est /…/ possible de récapituler ce que sont les différentes fonctions de la finance :

- Une fonction de transfert de richesse dans le temps. En se privant d’utiliser une partie de son

[argent] à l’achat de biens lui procurant une jouissance immédiate, un individu, qui devient

ainsi un épargnant, peut, grâce à la finance, placer cet [argent] en instruments financiers :

dépôts rémunérés, obligations, actions, voire instruments dérivés, et le récupérer plus tard

normalement augmenté du rendement de ce placement.

- Une fonction de gestion des risques. Il s’agit de risques pris par un acteur individuel dans un

dans une opération de transferts de la richesse dans le temps. La finance permet de réduire les

risques individuels en les divisant et de les transférer à d’autres individus, moins adverses au

risque. Soit que le risque en question est pour eux de moindre importance, soit qu’ils

souhaitent en prendre dans l’espoir de profits élevés. Elle permet ainsi à chacun de choisir le

couple rendement/risque qui lui convient.

- Une fonction de mise en commun de richesse. Elle permet de financer des projets dont

l’ampleur dépasserait la richesse d’un seul individu. D’autant qu’un individu, même très

riche, préfèrera, par souci de réduction des risques, diversifier ses placements.

- Une fonction d’information. Certains institutions financières, en particulier les marchés

organisés, produisent une information publique (généralement des prix) utile aux individus

pour orienter leur choix non seulement financiers, mais productifs au sens strict.

- Une fonction de règlements, c’est-à-dire d’organisation du système des paiements. »

Pierre-Noël Giraud, Le commerce des promesses. Petit traité sur la finance moderne, Points,

Seuil, 2009, p 66-67.

Document 2

« Un système financier fournit les moyens de paiement facilitant les échanges de biens, de

services, d’actifs. Pour que cette fonction soit remplie efficacement, il est nécessaire que les

transactions entre agents se réalisent le plus rapidement possible et au moindre coût. Un

système de paiement différencie une économie monétaire d’une économie de troc.

L’existence à elle seule de la monnaie (c’est-à-dire d’un bien accepté par tous pour l’échange)

ne garantit pas obligatoirement son efficacité pour tout utilisateur potentiel. Il est clair que les

systèmes financiers ont largement évolué pour accroître l’efficacité du système de paiements.

Des espèces ou des lingots d’or que l’on devait transporter de lieu en lieu à la simple carte de

paiement internationale, un grand pas a été franchi. »

Daniel Goyeau, Amine Tarazi, La bourse, Repères, La Découverte, 2006, p 57-58

La finance a-t-elle un lien avec le temps ?

Comment peut-elle faciliter les échanges ?

Expliquez la notion de risque.

Que signifie le passage souligné ?

TES/EA 2012-2013 Chap3 Globalisation financière 2

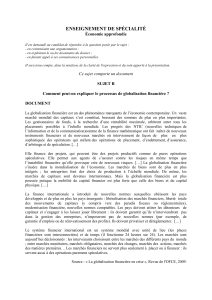

2/ Un panorama des différents marchés financiers

Document 3 Les différents marchés financiers

Marché

des

Capitaux

Marché des capitaux à

court et moyen terme

(inférieur à 7 ans)

Marché interbancaire : échange de monnaie centrale entre

banques

Marché des titres de créances négociables : titres de

créances qui peuvent être vendus sur le marché monétaire

Exemples : bons du Trésor, certificats de dépôts, billets de

trésorerie

Marché des capitaux à

long terme

Marché des actions : titres de propriété d’une entreprise qui

donnent droit au versement de dividendes

Marché des obligations : titre de dette rémunérée par un

intérêt

Marché de formes hybrides d’obligations : obligations qui

l’on peut convertir en actions.

Marché des changes

Remarque : Traditionnellement, l’expression française « marchés financiers » désigne au sens

strict les marchés des capitaux à long terme. Mais en anglais, l’expression financial markets

correspond aux marchés de capitaux au sens large. La traduction mot à mot a ainsi diffusé

l’usage du terme « marchés financiers » pour désigner plus largement l’ensemble des marchés

de capitaux.

D’après Manuel d’économie approfondie, Hatier, 2012, p 97.

21- La bourse

211- Le fonctionnement de la bourse en France

Document 4

« La bourse est le marché des valeurs financières (actions, obligations,…), c'est-à-dire le lieu

de la rencontre des demandes d’achat et des offres de vente de ces titres, et de leur

négociation./…/

Le bâtiment de la Bourse (le Palais Brongniart) est toujours situé place de la Bourse, dans le

IIème arrondissement, mais cela fait aujourd'hui plus de 20 ans qu'il n'est plus le lieu où

s'échangent les titres boursiers en France. Fini la corbeille ! Les transactions sur actions ont

été dématérialisées en 1987, suivies ensuite de celles sur les produits dérivés. Le dernier

marché à avoir quitté le Palais Brongniart a été celui de l'or en 2004.

Concrètement, cela veut dire que tout se passe de façon informatisée d'ordinateur à

ordinateur : tous les ordres de bourse, qu'ils soient directement saisis sur internet, passés

physiquement dans une agence bancaire, par téléphone, fax ou tout autre moyen sont in fine

transmis, selon un circuit totalement automatisé, au système électronique de transaction qui

remplace l'ancien marché "à la criée". La confrontation des ordres d'achat et de vente et la

détermination des cours correspondants s'y font automatiquement. Les intermédiaires

financiers qui y ont directement accès et peuvent effectuer les transactions sont appelés

membres de marché. Après la transaction, les informations relatives aux transactions

effectuées leur sont en retour transmises de façon informatisée pour qu'ils puissent en

effectuer le traitement financier et informer leurs clients.

Comme auparavant, l'organisation du marché et sa gestion sont assurés pour l’essentiel par

une "entreprise de marché" dénommée NYSE Euronext, héritière de la Société des Bourses

Françaises. /…/

La gestion de la Bourse de Paris n’est plus assurée par la Compagnie des agents de change

qui bénéficiaient du monopole de la cotation jusqu’en 1988. Progressivement, la société qui

l’a remplacée pour gérer les marchés boursiers français est devenue une entreprise

commerciale, dite "entreprise de marché", elle-même cotée en bourse et un mouvement de

TES/EA 2012-2013 Chap3 Globalisation financière 3

concentration et de fusion s’est opéré. Il a abouti à la naissance en 2007 de NYSE Euronext

issue de la fusion entre le NYSE gestionnaire du New York Stock Exchange et d'Euronext

issue elle-même de la fusion des bourses de Paris, d’Amsterdam, de Bruxelles, de Lisbonne,

et du marché LIFFE de Londres. Sous le contrôle des autorités de marché (en France,

l’Autorité des marchés financiers), l'entreprise de marché fixe les règles :

d’adhésion des prestataires de services d’investissement qui souhaitent être membres de ses

marchés,

d’admission des sociétés à la cote, de fonctionnement des marchés qu’elle organise. »

http://www.lafinancepourtous.com/Questions-Reponses/Ou-se-situe-la-Bourse-de-Paris

Quelles sont les caractéristiques du marché boursier ? Est-il « matériel » ?

Expliquez le passage souligné. Pourquoi parler d’un marché primaire et d’un marché

secondaire ?

Qui le gère ?

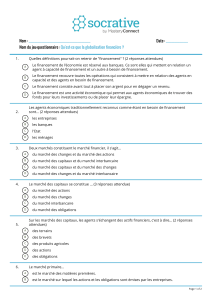

212- Quelques données du marché français des actions

Document 5 quelques données en milliards d’€

Echanges

d’actions

Emission d’actions (décennie)

Décennie

Décennie

Société

cotés

Privatisations

Introductions

Rachat*

d’actions

Dividende

1971-

1980

45,4

3,5

0

0,2

10,1

1981-

1990

485,7

63,8

8,7

2,9

29,4

1991-

2000

3620,0

138,3

37,3

19,4

21,9

94,7

2001-

2008

10401,1

195,0

17,3

30,3

111,0

243,0

1970-

2008

401,1

63,3

52,9

132,9

377,2

Remarques : Il y a 738 sociétés cotées en 2008

* la loi de 1998 autorise les sociétés à racheter et revendre leur propre titre sur le marché dans

la limite de 10 % de leur capital.

D’après Jacques Hamon, Bertrand Jacquillat, La bourse, Que-sais-Je ?, PUF, 2009, p 5.

Etudiez le développement de la bourse.

Toutes les entreprises sont-elles cotées en bourse ?

Combien les entreprises ont-elles levé sur le marché primaire ?

Quel est le montant net obtenu ?

22- Le marché des dérivés

221- Qu’est-ce qu’un produit dérivé ?

Document 6

« Les produits dérivés sont appelés de la sorte car leurs prix « dérivent » de la valeur d’autres

actifs (actions, obligations, matières premières, immobilier…), mais aussi de variables

monétaires, financières ou réelles (taux de change, taux d’intérêt, indices boursiers, indices

climatiques) que l’on appelle le « sous jacent ». Ils ont pour ambition de fournir à tout agent

économique une protection conte un risque qui naît de la nécessité de l’agent de réaliser dans

le futur une opération commerciale ou financière, à un prix ou, d’une façon plus générale, à

des conditions qu’il ne maîtrise pas. Un gestionnaire de portefeuille pourra ainsi craindre la

baisse des cours du dollar s’il doit honorer à plus ou moins brève échéance une facture

TES/EA 2012-2013 Chap3 Globalisation financière 4

libellée dans cette monnaie, tandis qu’un débiteur pourra légitimement s’inquiéter d’une

possible hausse des taux d’intérêt s’il est endetté à taux variable. Les produits dérivés sont un

moyen permettant, selon différents mécanismes, de fixer dès à présent un prix pour ces actifs

et ce, pour une date ultérieure. /…/ Un produit dérivé, dans son acception générale, n’est donc

ni plus ni moins qu’une police d’assurance reposant sur le principe de la définition d’un prix à

terme, fixe ou optionnel, et dont la particularité est d’être négocié /…/ sur un marché

financier. »

Yves Jégourel, « Les produits dérivés : outils d’assurance ou instrument dangereux de

spéculation ? », Cahiers français, n°361, mars-avril, 2011, p 40-41.

Pourquoi parler de produits « dérivés » ? Qu’est-ce que le « sous-jacent » ?

Quelle est la fonction des produits dérivés ?

222- Un exemple : les options d’achat

Document 7 une assurance contre les variations du taux de change

« Un contrat d’option est un droit, et non une obligation, d’acheter (contrat call) ou de vendre

(contrat put) une certaine quantité d’un actif financier ou monétaire (appelé un sous-jacent) à

un prix et une date définis à l’avance./…/

Par exemple, le marché des options permet de se protéger contre toute forme de fluctuations

du cours de titres ou de matières premières. Si un exportateur doit recevoir dans trois mois le

paiement de ses ventes aux Etats-Unis, il peut sembler judicieux pour lui de se protéger contre

les éventuelles fluctuations, notamment à la baisse du taux de change euro/dollar. Pour ce

faire, il va se porter acquéreur, moyennant le versement d’une prime (un pourcentage

seulement du montant total), d’un contrat optionnel de vente d’une certaine quantité de dollars

à un taux de change qu’il va déterminer à l’avance et pour une date d’échéance prédéfinie (ici

dans trois mois). Ainsi, indépendamment des fluctuations réelles du taux de change

euro/dollar, grâce à ce contrat d’option de vente, il pourra revendre les dollars perçus au taux

de change préalablement défini./…/

L’avantage des options est que si le taux de change a évolué à la hausse, en sens inverse de

ses prédictions, il a la liberté de ne pas lever cette option. Cette liberté n’est pas possible dans

un contrat à terme ferme où le dénouement du contrat a obligatoirement lieu le jour de la date

d’échéance. »

Nicolas Barbaroux, Gilles Jacoud, « Un panorama des différents marchés de capitaux »,

Cahiers français, n°361, mars-avril, 2011, p 33-34.

Quel est le risque mis en évidence dans le passage souligné ?

Que peut faire un exportateur ? Quel est l’avantage ? Est-ce gratuit ?

Quel est l’avantage d’une « option » comparée à un « contrat à terme » ?

23- Le marché des changes

Document 8

« Le marché des changes, appelé aussi marché Forex (en référence à l’anglicisme Foreign

Exchange), est le marché qui réunit les agents économiques désirant transformer leurs actifs

financiers libellé dans une devise en un actif financier libellé dans une autre devise. /…/

Ce marché Forex est donc particulier à double titre. Non seulement, le marché des changes

n’assure pas le financement des agents, mais surtout, c’est un marché de gros réservés aux

opérateurs professionnel, appelé cambistes, qui jouent sur des montants très importants. Sur

ce marché, les cambistes subissent un risque de change, lié aux variations des valeurs des

monnaies les unes par rapport aux autres./…/

L’accélération de la mondialisation des échanges réels ainsi que des flux financiers a donné

un rôle prépondérant au marché des devises. »

TES/EA 2012-2013 Chap3 Globalisation financière 5

Nicolas Barbaroux, Gilles Jacoud, « Le marché des changes : un marché à part », Cahiers

français, n°361, mars-avril, 2011, p 34.

Document 9

« En dix ans, les transactions sur les marchés des changes ont été multipliées par six. Le dollar

américain reste la devise la plus échangée, avec 83% des transactions (sur un total de 200%

puisque chaque échange implique deux devises), loin devant l'euro (39%). Seuls 37% des

transactions portent sur des échanges directs de devises, tout le reste concerne des produits

dérivés sur les taux de change, c'est-à-dire des produits financiers qui permettent soit de se

protéger, soit de spéculer sur les variations de change.

Alternatives économiques, « Un marché des changes spéculatifs », in : « Les marchés

financiers », Hors série, n°87, 1er trimestre 2011, p 8.

Qu’est-ce qu’une devise ? Le taux de change ?

Qu’est-ce qui est échangé sur le marché des changes ?

Vrai ou faux ? Vous et moi avons accès au marché des changes.

Que signifie la donnée de 2010 ?

Décrivez l’évolution des transactions sur le marché des changes.

A quoi sert le marché des changes ?

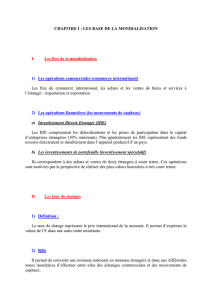

3/ Les acteurs

31- Un panorama des acteurs

Document 10 qui sont les intervenants sur les marchés financiers ?

« Sur les marchés financiers, ceux qui acquièrent des actions ont tous en commun d’espérer

réaliser un bon placement (soit en percevant sous forme de dividendes une partie des profits

de l’entreprise dont ils possèdent des actions, soit en revendant leurs actions avec une plus-

value). Mais au-delà de cette similitude, les acheteurs d’actions (qui deviendront également

vendeurs) peuvent aussi bien être des ménages qui souhaitent placer leur épargne, des sociétés

non financières qui souhaitent faire fructifier leur trésorerie ou contrôler pour des raisons

stratégiques une autre entreprise, ou des sociétés financières qui réalisent des placements pour

leur propre compte ou celui de leurs clients. Ces dernières, parfois appelées « investisseurs

institutionnels » ou « zinzins » comprennent notamment :

- des banques ;

- des compagnies d’assurance ;

6

6

7

7

8

8

9

9

10

10

1

/

10

100%