Schéma financiarisation de l`économie et crise financière les causes

Schéma financiarisation de l’économie et crise financière

les causes : les conséquences :

De la crise financière à la crise économique :

(1)Déflation par mécanisme de déflation par la dette (Irving Fisher) : pour rembourser leurs dettes, les agents

économiques cherchent à revendre ce qu’ils possèdent mais la vente simultanée sur le marché d’un grand nombre

de biens ou de titres financiers entraîne, en vertu de la loi de l’offre et de la demande, une baisse de leur valeur si

bien que les agents économiques ne parviennent pas à réduire leur endettement, ce qui les contraint à encore

réduire leurs dépenses d’investissement et de consommation et accentue les effets du choc de demande négatif.

INFLATION/ DÉSINFLATION/ DÉFLATION

L'inflation désigne un mouvement général et continu de hausse des prix, la déflation correspond à un

mouvement de baisse des prix. Le terme déflation est aussi utilisé pour désigner la baisse de l'activité

économique, consécutive à la spirale baisse des prix baisse des revenus baisse de la demande. On appelle

désinflation le ralentissement de l'inflation.

Globalisation financière =

libéralisation des flux

financiers à l’échelle planétaire

Abondance de liquidités dans le

monde :

Epargne des pays émergents

Epargne retraite

Politiques monétaires souples

Recherche de rentabilités élevées

par les entreprises et les

établissements financiers (banques,

SICAV, caisses de retraites,

compagnies d’assurance…)

Spéculation

Prises de risques

excessives

Excès de crédit

Ex. crédits subprime

aux E-U ; crédits

immobiliers en

Espagne ; endettement

public excessif en

Grèce…

Titrisation des

créances dans des

produits financiers

complexes

Bulles

spéculatives

(immobilière,

boursière)

Surendettement

des agents

Stimulation de

la demande

expansion

Saturation des marchés (difficultés

à vendre au prix souhaité),

Retournement des anticipations, =

Explosion des bulles spéculatives :

Ventes massives Krach

= prix immobilier et actions

appauvrissement des agents (la

valeur de leur patrimoine a

diminué ; « effet de richesse »

négatif) => freinage des dépenses

(1)

Politiques monétaires moins

souples pour freiner les risques

d’inflation = taux d’intérêt

Problèmes de solvabilité (difficultés à faire face

aux dettes) pour les agents surendettés et/ou

ayant pris trop de risques : détention de

créances et de titres dévalorisés par des

banques ayant des difficultés à se refinancer,

voire menacées de faillites

Effet domino : transmission

internationale des difficultés

financières via la titrisation et

la mondialisation des

opérations financières : les

difficultés de remboursement

de certains agents contaminent

les autres…

Freinage de la demande

intérieure et internationale

Récession (3)

Diminution des

crédits (« credit

crunch ») (2)

(2)Aux Etats-Unis, au Royaume-Uni, dans la zone euro hors Allemagne, l'arrêt de la hausse de l'endettement fait

chuter la demande intérieure.

CRÉDIT CRUNCH = Expression anglo-saxonne qui désigne le rationnement du crédit pour les entreprises et les

particuliers, engendré par le durcissement des conditions d'octroi des prêts par les banques, en raison des craintes

d'insolvabilité des emprunteurs.

(3)Dans tous les pays, en particulier en Allemagne et au Japon compte tenu du rôle joué par le commerce

extérieur dans ces deux pays, le recul des exportations dû au recul du commerce mondial (lui-même lié au recul

de la demande intérieure dans les pays où le désendettement a lieu) renforce le recul de l'activité.

La crise actuelle s’explique donc par un choc de demande : recul de la demande privée financée par une hausse

de l’endettement et recul des exportations.

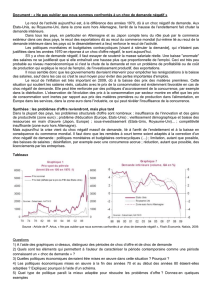

Document 1 : « Le recul de l'activité en 2009 est, à la différence des années 1970, dû à un choc négatif de

demande. Aux Etats-Unis, au Royaume-Uni, dans la zone euro hors Allemagne, l'arrêt de la hausse

de l'endettement fait chuter la demande intérieure.

Dans tous les pays, en particulier en Allemagne et au Japon compte tenu du rôle joué par le commerce

extérieur dans ces deux pays, le recul des exportations dû au recul du commerce mondial (lui-même

lié au recul de la demande intérieure dans les pays où le désendettement a lieu) renforce le recul de

l'activité.

Les politiques monétaires et budgétaires contracycliques [visant à stimuler la demande], qui n'étaient

pas justifiées dans les années 1970 en réponse à un choc d'offre négatif, le sont aujourd'hui.

S'il y a choc de demande négatif, il faut essayer de soutenir la masse salariale réelle. Une baisse

"anormale" des salaires ne se justifierait que si elle entraînait une hausse plus que proportionnelle de

l'emploi. Ceci est très peu probable au niveau macroéconomique si c'est la chute de la demande et non

un problème de profitabilité ou de coût de production qui explique le recul de l'emploi, de

l'investissement productif, des exportations.

Il nous semble donc que les gouvernements devraient intervenir pour empêcher les renégociations à la

baisse des salaires, sauf dans les cas où c'est le seul moyen pour éviter des pertes importantes

d'emplois.

les problèmes d'offre reviendront, mais plus tard

Dans la plupart des pays, les problèmes structurels d'offre sont nombreux : insuffisance de

l'innovation et des gains de productivité (zone euro) ; problème d'éducation (Europe, Etats-Unis) ;

vieillissement démographique et baisse des ressources en main d'œuvre (Japon, Europe) ; sous-

investissement (Etats-Unis, Royaume-Uni)… ; compétitivité insuffisante (zone euro hors Allemagne).

Mais aujourd'hui la crise vient du choc négatif massif de demande, lié à l'arrêt de l'endettement et à

la baisse en conséquence du commerce mondial. Il faut donc que les remèdes à court terme soient

adaptés à la correction d'un choc négatif de demande : politiques monétaires et budgétaires

contracycliques (…) ; limitation, autant que possible, des baisses de salaires ; désinflation, par exemple

avec une concurrence accrue ; réduction, autant que possible, des licenciements par les entreprises ».

Source : Article de P. Artus, « Ne pas oublier que nous sommes confrontés à un choc de demande négatif »,

Flash Economie, Natixis, 2009.

Document 2 : Une évolution majeure du capitalisme dans les années 1980 : la financiarisation des entreprises

et la dynamique du capitalisme financier

Au cours des années 1980, le capitalisme a pris une forme nouvelle, dominée par la finance. Alors que cette

dernière avait joué jusque-là un rôle essentiellement instrumental, elle est en effet devenue déterminante, absolue,

totale. Avec à la clé de lourdes répercussions pour les entreprises et les salariés.

Le contexte a commencé à changer à partir des crises pétrolières de 1973 et 1979 : le cycle de croissance

relativement équilibré des Trente Glorieuses est alors rompu : les profits des entreprises industrielles s'érodent et

des flux d'argent commencent à s'investir dans des opérations plus spéculatives, à la recherche d'une plus

grande rentabilité. La City de Londres devient ainsi une place financière majeure, et le premier paradis fiscal en

quelque sorte, grâce à l'afflux des pétrodollars, ces volumes massifs de capitaux en provenance des pays

producteurs de pétrole.

Même si on ne s'en rend pas véritablement compte à l'époque, c'est aussi une période de rupture technologique

majeure : le début d'une révolution numérique qui va bouleverser nombre de secteurs dans l'économie et générer

de forts gains de productivité. La mondialisation prend également son essor avec l'ouverture des marchés, et

notamment celui des capitaux. Dès lors, les entreprises vont chercher de plus en plus sur ces marchés les moyens

de leur développement.

Les Etats jouent un rôle décisif dans ce processus : le Royaume-Uni de Margaret Thatcher et les Etats-Unis de

Ronald Reagan bien sûr, sous l'influence de l'économiste Milton Friedman et de l'école de Chicago. Mais aussi la

France de François Mitterrand qui, après quelques hésitations, s'engage pleinement dans le processus de

libéralisation et de dérégulation. La traduction majeure de cette situation nouvelle, c'est le changement du

rapport de force entre travail et capital, au profit d'un acteur qui devient dominant : l'actionnaire.

La financiarisation des entreprises a d'abord servi les intérêts des actionnaires. Avec des conséquences parfois

désastreuses pour les entreprises et les salariés

Répartition de la valeur ajoutée dans les sociétés non financières en France

Première conséquence de cette mutation : les grands groupes industriels sont devenus des groupes quasiment

financiers. Ils sont tenus par des exigences de rentabilité et de liquidité difficilement compatibles avec des

stratégies industrielles qui, elles, s'inscrivent par nature dans la durée.

A la fin des années 1970, la stratégie des entreprises consistait encore à investir lourdement pour commercialiser

des produits ou des services dans des secteurs d'activité qu'elles souhaitaient pénétrer ou dans lesquels elles

voulaient accroître leurs parts de marché. Leur activité dégageait des flux financiers positifs - ce qu'on appelle la

capacité d'autofinancement. Mais ces flux n'étant pas suffisants pour couvrir leurs investissements, les entreprises

avaient recours en complément aux banques pour qu'elles leur accordent des prêts, et aux marchés financiers

pour y trouver des actionnaires prêts à investir dans le capital. Les dividendes versés par les entreprises à leurs

actionnaires en rémunération de leur apport restaient mesurés parce qu'on avait affaire à des dirigeants

conscients des besoins de l'entreprise et que la finance gardait un rôle instrumental.

Si on regarde les bilans des grands groupes mondiaux aujourd'hui, la situation est radicalement différente. Les

investissements ont été réduits, en particulier dans l'industrie. En revanche, les flux de financement ont

augmenté : on a délocalisé et les coûts et les salaires ont été comprimés à l'extrême, avec pour objectif de faire

gonfler la rentabilité financière. Grâce à ces flux plus importants, les dividendes distribués aux actionnaires sont

sans commune mesure avec ceux versés dans les années 1970. Alors qu'à l'époque, un dividende représentant de

l'ordre de 10 % ou 20 % des bénéfices était considéré comme tout à fait correct, on dépasse aujourd'hui les 50 %,

voire les 80 %, dans des pays comme les Etats-Unis. Cette logique va jusqu'au buy back, qui consiste, pour une

entreprise, à racheter ses propres actions pour les annuler afin de faire augmenter mécaniquement le cours de

l'action.

S'endetter pour booster sa rentabilité

A l'ère du capitalisme financier, la dette a changé de fonction. Dans les années 1960-1970, elle était un accélérateur

permettant à l'entreprise d'acquérir les moyens de son développement industriel et commercial. Dans la période

récente et particulièrement durant la décennie 2000, elle a été utilisée avant tout par les entreprises pour booster

leur rentabilité financière au service des actionnaires. Les entreprises ont cherché ainsi à exploiter ce qu'on appelle

l'effet de levier : emprunter par exemple à un taux de 4 % pour réaliser un projet qui procurera une rentabilité de

12 % et empocher la différence.

Christian Cauvin -Alternatives Economiques Hors-série n° 097 - avril 2013

1

/

4

100%