La globalisation financière: Depuis le début des années 80, on

La globalisation financière:

Depuis le début des années 80, on assiste à un processus de libéralisation complète des échanges de

capitaux débouchant sur la réalisation d'un marché unique des capitaux au niveau planétaire très peu

contrôlé.

On a d’abord assisté à un processus de mondialisation des économies. Il s’appuie désormais sur une

intégration financière mondiale. Cette intégration financière est fondée sur une règle que l’on

appelle la règle des 3D : désintermédiation, décloisonnement, déréglementation.

Autrefois, les entreprises en besoin d’argent, se tournaient auprès du système bancaire qui leur

accordait les crédits demandés. Aujourd’hui, les grandes entreprises n’ont pratiquement plus recours

à cela ; elles s’adressent plutôt aux marchés des capitaux, où elles peuvent emprunter ou placer de

l’argent sans limite, où elles le souhaitent quand elles le souhaitent. Par exemple par l’émission

d’actions : c’est ce que l’on appelle la désintermédiation.

Le décloisonnement : on distingue encore différents types de marchés : le marché monétaire (le

marché de l’argent à court terme), le marché financier (le marché des actions, des obligations, qui

est le marché des capitaux à long terme), le marché des changes (l’échange de monnaie). En réalité,

dans le quotidien, pour l’acteur économique, celui qui investit, qui emprunte, recherche le meilleur

rendement en passant d’un titre à un autre titre, d’une monnaie à une autre, d’un procédé de

couverture contre le risque de change à un autre procédé de couverture de risque de change ; donc

pour lui, il existe qu’un seul marché.

Les banques sont aujourd’hui interconnectées et ce marché fonctionne 24h/24h en continue sur

l’ensemble des places financières.

La déréglementation : autrefois, lorsqu’une monnaie était attaquée, on mettait en place un contrôle

des changes, pour éviter que les capitaux ne sortent de trop du pays. Aujourd’hui, on est dans un

système de libre circulation des capitaux au niveau international. Cela a commencé aux USA et

s’est développé en Europe à partir de 1990.

Cette grande liberté a été demande par les acteurs, par les acteurs institutionnels (les fonds de

retraite, les fonds de pensions, les entreprises multinationales) dominants du jeu financier. Ils

préfèrent cela plutôt que de se financer auprès des établissements bancaires : cela est plus souple,

moins cher, moins d’intermédiaire bancaire. Cette forme d’organisation a entraîné de nombreux

désordres :

- Les pays riches ont été favorisés par rapports aux pays émergents.

- Les multinationales favorisés au détriment des PME-PMI.

On constate aujourd’hui que la globalisation financière est allé de paire avec une dilatation de la

sphère bancaire : il s’échange dans le monde 50 fois plus d’argent que de marchandises. Il y a

un découpage croissant entre les activités financières et l’économie réelle. Comment

l’expliquer ? Cela s’explique par la multiplication des opérations d’arbitrages entre titres et

monnaies qui se traduisent par des mouvements de capitaux incessants entre les places

financières. Ces mouvements de capitaux sont devenus autonomes ; la sphère financière peut

produire des bulles spéculatives : cette déconnection s’observe chaque année. Cette

globalisation financière est allée de paire avec une montée de l’instabilité des taux d’intérêts et

des taux de change.

On constate aujourd’hui que les innovations financières ont pour objet de protéger les agents

économiques contre l’instabilité des taux d’intérêts et les taux de change mais d’un autre côté,

on constate que ces nouveaux instruments financiers sont eux-mêmes un facteur d’instabilité.

Cette observation s’applique en particulier au marché des produits dérivés. Cette instabilité est

au cœur de la finance.

Par ex : une OPA d’une entreprise → après le rachat, elle la restructure, va faire gagner de

l’argent et revend l’entreprise en effectuant une belle plus-value.

Les fonds de pensions aux Etats-Unis vont placer leur argent à la bourse de Paris. Donc

l’entreprise pour garder l’argent des fonds de pensions vont réduire leurs investissements, vont

réduire leurs effectifs…c’est le court terme-visme.

Une entreprise achète une entreprise, lui demande de rembourser ses dettes ce qui lui permet de

se restructurer.

Le régime de change:

Les échanges internationaux de biens de services ou de capitaux nécessitent un échange de

monnaie, puisque chaque pays (ou ensemble de pays pour les pays de la zone euro, par exemple) a

sa propre monnaie.

Se posent alors trois sortes de questions:

la convertibilité : c'est-à-dire la garantie donnée par les autorités monétaires que l'on peut

échanger de la monnaie nationale contre une autre.Ceci implique que la monnaie soit cotée

sur le marché des changes, marché où se réalise la confrontation Offre/demande de devises.

On appelle "devise" une créance libellée dans une monnaie étrangère (pour un américain, le

dollar est la monnaie nationale, l'euro est une devise)

les liquidités internationales : quels sont les moyens de paiement acceptés par les pays

créanciers des pays débiteurs (en cas de déficit de la balance des paiements) ?

la formation des taux de change (Quantité d'une devise étrangère qui peut être acquise avec

une unité de monnaie) : à quel prix les monnaies s'échangent-elles deux à deux?(sur le

marché des changes)

Un régime de change doit en principe régler ces trois questions. On peut opposer deux types de

régime de change :

Le régime de changes fixes :

La monnaie nationale a une valeur officielle exprimée par rapport à une "monnaie étalon"

(l'or, le dollar ou une combinaison de devises).

La parité est ainsi la valeur officielle d'une monnaie par rapport à une autre, elle est stable

puisque les autorités monétaires (Banque Centrale) ont l'obligation d'intervenir sur le marché

des changes pour défendre le parité de leur monnaie (grâce à des achats ou à des ventes de

devises détenues en réserve).

Lorsque la parité ne peut plus être maintenue, il faut procéder à une modification du taux de

change fixé, par une dévaluation, ou une réévaluation de la valeur officielle de la monnaie.

Le régime de changes flottants :

Il n'y a pas d'étalon, il n'existe pas de parité officielle. Le taux de change d'une monnaie

varie librement sur le marché des changes, en fonction de l'offre et de la demande pour

cette monnaie. On peut demander de la monnaie parce qu'on achète des produits à l'étranger,

parce qu'on veut acheter des titres à l'étranger ou pour des tas d'autres raisons.

Le cours suit la tendance du jour : on parle d'appréciation ou de dépréciation de la

monnaie quand il varie.

La Banque centrale n'a plus d'obligation d'intervention quant à la valeur de sa monnaie par

rapport aux autres (mais elle peut toujours intervenir pour limiter l'ampleur des variations).

C'est le régime de changes en vigueur aujourd'hui.

En régime de changes flottants, la Banque centrale n'a pas à épuiser ses réserves de change en cas

d'attaque spéculative contre la monnaie nationale mais l'incertitude devient la règle (on ne sait

jamais quel sera le taux de change d'une monnaie dans les jours à venir, et encore moins dans les

mois ou les années à venir). Le flottement généralisé des monnaies a comme conséquence

l'instabilité monétaire.

Pour les libéraux (M.Friedman, par exemple), le marché fonctionnant librement devrait

mettre fin aux désordres monétaires, en permettant un équilibrage automatique des balances

des paiements : si un pays a un déficit, il doit acheter des devises pour payer ses achats. Sa

monnaie se déprécie donc, ce qui stimule les exportations (en abaissant le prix de ses

produits sur les marchés étrangers) et décourage les importations (pour la raison inverse),

ramenant les échanges à l'équilibre.

Dans les faits, les taux de change connaissent d'importantes variations, que la situation

économique ne justifie pas toujours, loin de là.

La réalisation de l'Union Economique et Monétaire en Europe,et l'adoption de l'euro comme

"monnaie unique" de la zone constituent des réponses au risque d'instabilité des taux de change.

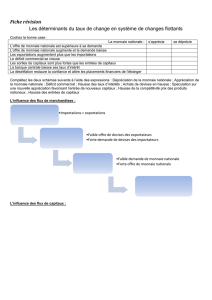

Quels sont les principaux éléments qui déterminent le taux de change d'une monnaie ?

Les explications liées aux marchés des biens et services :

le solde de la balance des transactions courantes : s'il est déficitaire, la monnaie

nationale est plus offerte que demandée sur le marché des changes.Le cours de cette

monnaie tend alors à se déprécier. En cas d'excédent, il tend à s'apprécier.

la théorie des parités de pouvoir d'achat : si deux pays ont des structures de

consommation identiques, le taux de change correct devrait être celui qui permet

l'égalité des pouvoirs d'achat entre les deux pays.

Les explications liées aux mouvements de capitaux :

Les masses de capitaux qui circulent aujourd'hui d'une monnaie à une autre ont fortement

progressé. Le volume de transactions quotidiennes de change est passé de 900 milliards de $

au début des années 1990, à 1800 milliards de $ actuellement (soit 80 fois plus que le

montant des paiements quotidiens associés aux échanges de biens et services).

Ce sont alors les fluctuations de taux d'intérêt et les facteurs financiers qui expliquent surtout

les variations de taux de change.

De plus, les mouvements spéculatifs tendent à accroître l'instabilité des taux de change.

Le taux de change:

Le taux de change est le prix d'une monnaie exprimé en une autre monnaie. Par exemple, le taux

de change de l'euro en dollar est le nombre de dollars que l'on obtient pour un euro : si on dit que le

taux de change de l'euro en dollar est de 1,25, cela veut dire qu'il faut payer 1,25 dollars pour

acheter un euro.

Le marché des changes est le marché où les monnaies (on parle des devises) s'échangent les

unes contre les autres, le change étant précisément l'opération de conversion d'une monnaie

dans une autre monnaie. Comme sur tous les marchés, le prix (le taux de change, ici) se fixe

par confrontation entre l'offre et la demande (de monnaie, ici). Une monnaie est dite

convertible si elle peut librement être échangée sur le marché des changes.

La confrontation de l'offre et de la demande d'une devise sur le marché des changes fait

monter ou baisser son taux de change vis-à-vis des autres devises. Par exemple, si la

demande d'euros augmente, la valeur de l'euro dans les autres monnaies s'accroît. Et,

inversement, si la demande d'euros baisse ou si l'offre augmente. D'où viennent l'offre et la

demande d'une monnaie ? Si un importateur français doit régler son fournisseur américain en

dollars, il va chercher à acheter des dollars en les payant avec ses euros, il y a alors offre

d'euros et demande de dollars. Inversement, un actionnaire français d'une entreprise

américaine qui vendrait ses actions chercherait à se débarrasser des dollars pour obtenir des

euros qu'il peut utiliser chez lui : il y aurait alors offre de dollars et demande d'euros.

Les changes sont dit flottants si les autorités monétaires laissent fluctuer les taux de

change au gré des variations de l'offre et de la demande des agents privés. Si, par contre,

elles passent des accords entre elles leur imposant de maintenir les taux de change à un

niveau choisi par elles, alors les changes sont dits fixes.

Cependant, même en changes flottants, la Banque Centrale Européenne (BCE) et le Federal

Reserve System américain (Fed), par exemple, peuvent s'entendre pour stabiliser le taux de

change euro-dollar : si la valeur de l'euro augmente par rapport au dollar, la BCE crée des

euros qu'elle vend pour acheter des dollars, ce qui fait remonter la valeur de ce dernier ; et si

c'est le dollar qui augmente, le Fed peut créer des dollars avec lesquels il achètera des euros.

Mais ce n'est qu'une éventualité, pas une obligation.

Le principal rôle du taux de change est de permettre les règlements internationaux liés au commerce

international : un exportateur ne veut pas être payé en devises étrangères, parce qu'il a besoin de

monnaie nationale pour payer ses salariés ou ses fournisseurs, tandis que l'importateur ne dispose a

priori que de sa propre monnaie pour payer. A chaque fois qu'il y a une opération commerciale

internationale, il y aura donc une opération de change.

Les variations du taux de change vont affecter les prix des biens à l'exportation. Si, par exemple,

un bien produit en France et vendu aux USA a une valeur de 100 €, avec un taux de change de 1,25

$ pour un euro, il coûtera donc 125 $ (100 x 1,25) aux consommateurs américains. Une baisse du

taux de change à 1,10 $ pour un euro fera chuter le prix à l'exportation à 110 $ (100 x 1,10), tandis

qu'une hausse du taux de change le fera monter. Symétriquement, un bien fabriqué aux USA, vendu

en France et valant 100 $, coûterait 80 € (100/1,25) aux consommateurs français dans le premier cas

et 90,10 € (100/1,10) dans le second cas. Ainsi, toute baisse du taux de change de la monnaie

nationale favorise les exportations et défavorise les importations, et réciproquement pour une

hausse du taux de change. Il y a donc une possibilité pour un pays d'améliorer le solde de son

commerce extérieur (et donc sa croissance) s'il obtient une baisse de la valeur de sa monnaie. Les

pays qui sous-évaluent constamment leur monnaie pour faciliter leurs exportations sont accusés de

faire du protectionnisme monétaire.

C'est pour éviter cette forme de protectionnisme que les pays s'entendent parfois sur un système de

changes fixes – comme par exemple le système de Bretton-Woods (1944-1971) ou le Système

Monétaire Européen (1979-1992). Mais certains économistes soulignent qu'un système de changes

flexibles permet d'équilibrer les échanges commerciaux. Le raisonnement s'appuie sur le

fonctionnement du marché des changes. Si un pays a un déficit de ses paiements courants, cela

siginifie que le pays manque de devises pour régler ses achats au reste du monde ; il doit donc les

demander sur le marché des changes ce qui fait baisser la valeur de sa monnaie par rapport aux

autres monnaies. En conséquence, le taux de change de la monnaie nationale baisse, ce qui favorise

les exportations et limite les importations, ce qui, à terme, rééquilibre les échanges extérieurs. Le

mécanisme est inverse en cas d'excédent des paiements courants.

Cette idée que les fluctuations du taux de change pourraient à elles seules équilibrer les échanges

extérieurs a cependant été très critiquée, ne serait-ce que parce que les mouvements des taux de

change ne dépendent pas que des règlements commerciaux internationaux, et qu'en conséquence, un

déficit extérieur peut s'accompagner d'une hausse du taux de change – comme dans le cas des USA

dans les années 1980 ou à la fin des années 1990.

1

/

5

100%