Noureddine FRIAA Chef de l`Unité du Contrôle National et des

1

Contrôle et contentieux fiscal

Notes de cours établies par :

Noureddine FRIAA

Chef de l’Unité du Contrôle National et des Enquêtes Fiscales

Enseignant à l’ENF, ISG, IHEC

2

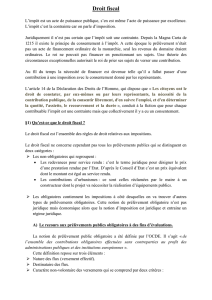

Le système fiscal tunisien est un système déclaratif, caractérisé par le dépôt spontané des

déclarations par les contribuables et basé essentiellement sur le principe de la déclaration contrôlée.

Les déclarations spontanées des contribuables sont présumées exactes mais demeurent soumises

au contrôle de l'administration fiscale conformément à la législation fiscale en vigueur.

En effet, en matière d'impôts directs ou d'impôts indirects mais aussi en matière de droits

d'enregistrement et de timbre, les agents de l'administration fiscale dûment habilités, sont en droit de

contrôler les déclarations d'impôts souscrites par les contribuables, les actes et les contrats enregistrés

ainsi que tout document détenu par ces derniers et servant de base pour la détermination des impôts et

taxes dont ils sont redevables.

L'objectif recherché par l'administration fiscale à travers l'opération de contrôle consiste à

s'assurer de l'exactitude et de la régularité des déclarations fiscales déposées auprès de l'administration et

d'assurer par conséquent la surveillance du système déclaratif par la relance des contribuables n'ayant

pas satisfait à leurs obligations déclaratives et le contrôle formel ou approfondi des déclarations et

dossiers fiscaux.

L'opération de contrôle fiscal constitue également une occasion pour informer le contribuable de

ses droits et obligations tels que prévus par la règlementation fiscale en vigueur.

L'Administration dispose par ailleurs, d'un arsenal de sanctions fiscales et de divers moyens

destinés à réprimer les infractions aux dispositions de la législation fiscale et permettant le recouvrement

des droits non acquittés dans les délais prévus par la législation fiscale en vigueur.

De leur côté, les contribuables peuvent contester les impositions ou sanctions fiscales jugées

arbitraires ou injustifiées ou demander le remboursement d'impôts payés en trop ou indûment payés. Ils

peuvent également s’opposer devant les tribunaux aux décisions de l’administration fiscale en matière

de taxation d’office, de retrait du régime forfaitaire d’imposition ou encore en matière de restitution des

montants d’impôts indument payés.

Le contrôle fiscal doit être exercé dans le stricte respect des garanties du contribuable prévues

par le code des droits et des procédures fiscaux promulgué par la loi n°2000-82 du 9 août 2000 et mis en

application à compter du 1ier janvier 2000.

Le contentieux fiscal résultant des désaccords entre les contribuables et l’administration fiscale

est régit par les dispositions du code de procédure civile et commerciale et les dispositions particulières

prévues par le code des droits et procédures fiscaux.

L’objet de ce cours est de présenter les principales règles de procédures régissant le contrôle

fiscal. A cet effet il a été jugée utile de procéder au préalable au niveau de ce chapitre introductif à un

rappel des obligations fiscales fondamentales du contribuable.

3

Chapitre introductif

Rappel des obligations fondamentales des contribuables

Les contribuables, personnes physiques ou morales, sont soumis à une série d’obligations prévues

par le code de l’IR et de l’IS, le code de la TVA et le code des droits d’enregistrement et de timbre.

Les obligations fondamentales des contribuables comprennent :

-Les obligations déclaratives ;

-Les obligations en matière de comptabilité ;

-Les obligations en matière de factures ;

I- Les obligations déclaratives :

Les obligations déclaratives du contribuable comprennent notamment:

-La déclaration d’existence;

-Les déclarations relatives à la déclaration et au paiement de l’impôt et les documents à joindre à ces

déclarations pour justifier la liquidation de l’impôt.

-La déclaration de l’employeur;

-La déclaration de cessation…

A- La déclaration d’existence :

Toute personne qui s'adonne à l’exercice d’une activité industrielle, commerciale, ou d’une

profession non commerciale ainsi que toute personne morale soumise à l’impôt sur les société est tenue,

avant d’entamer l’exercice de l’activité ou de la profession, de déposer au bureau de contrôle des impôts

du lieu de son imposition

1

une déclaration d’existence, selon un modèle établi par l’administration.

2

B- Les déclarations et les documents relatifs à la déclaration et au paiement de l’impôt:

Les contribuables sont tenus de déposer leurs déclarations fiscales exigibles selon les délais prévus

par la législation en vigueur et de présenter à la formalité de l'enregistrement les contrats et actes

obligatoirement soumis à cette formalité dans les délais prévus par le code des droits de l'enregistrement

1

A définir par référence à l’article 3 du CDPF

2

Article 56 du code de l’IR et de l’IS

4

et de timbre.

Les obligations relatives à la déclaration de l’impôt couvrent notamment:

1-Les déclarations annuelles de revenus ou des bénéfices :

Il s’agit de :

-la déclaration de l’impôt sur les sociétés pour les personnes morales soumises à l’IS.

- la déclaration annuelle des bénéfices des sociétés de personnes, des groupements et sociétés, dont le

régime fiscal est assimilé à celui des sociétés de personnes.

-la déclaration de l’impôt sur le revenu des personnes physiques.

Ces déclarations doivent être déposées auprès de la recette des finances du lieu d’imposition au

titre des revenus réalisés l’année précédente selon les délais prévus à cet effet par la législation fiscale

en vigueur

3

.

Les personnes morales et les personnes physiques soumises au régime réel d’imposition doivent

joindre à la déclaration annuelle les états financiers et les états justifiant la déduction des

amortissements, des provisions, des dons et subventions accordés…

4

2- Les déclarations mensuelles :

Il s’agit d’une déclaration mensuelles unique qui sert pour la déclaration de la TVA et autres

taxes sur le chiffre d’affaires (droit de consommation, TCL, taxe hôtelière, FODEC…), de la retenue à

la source et des taxes sur le salaire (TFP, FOPROLOS) et du droit de timbre.

La déclaration mensuelle doit être déposée avant le 15 du mois suivant pour les personnes

physiques et avant le 28 du mois suivant pour les personnes morales

5

.

3-Les acomptes provisionnels

6

:

Sont soumises aux acomptes provisionnels les personnes physiques soumises à l’impôt sur le

revenu selon le régime réel à raison des bénéfices industriels et commerciaux et des bénéfices des

professions non commerciales ainsi que les personnes morales passibles de l’impôt sur les sociétés.

Les acomptes provisionnels sont acquittés en trois échéances égales s’élevant chacune à 30 % de

l’impôt sur le revenu ou de l’impôt sur les sociétés dû au titre des revenus ou des bénéfices à l’année

précédente.

3

Les délais en question sont fixés par l’article 60 du code de l’IR et de l’IS

4

Article 59 du code de l’IR et de l’IS

5

Articles 18 du code de la TVA et 52- IV du code de l’IR et de l’IS

6

Articles de 51 à 51 quinquies du code de l’IR et de l’IS.

5

C-La déclaration de l’employeur

7

:

Les débiteurs des rémunérations ayant fait l’objet d’une retenue à la source doivent déposer la

déclaration de l’employeur auprès du service fiscal du lieu d’imposition, dans un délai n’excédant pas le

28 février de l’année suivant celle au titre de laquelle les retenues ont été opérées.

La déclaration en question doit comporter les montants des honoraires commissions, courtages,

rémunérations occasionnelles ou accidentelles, ristournes commerciales ou non accordées aux tiers et

l’identité complète des bénéficiaires.

Il s’agit d’un moyen de contrôle qui permet de faire le rapprochement entre les revenus déclarés

par les bénéficiaires des rémunérations et les informations fournies par la déclaration en question.

D- La déclaration de cessation

8

:

Dans le cas de cession ou de cessation totale d’une entreprise industrielle, commerciale,

artisanale ou d’une activité non commerciale, les bénéfices réalisés dans l’exploitation faisant l’objet de

la cession ou de la cessation et qui n’ont pas été imposés ainsi que les provisions non encore employées

doivent être imposés au niveau d’une déclaration à déposer au près de la recette des finances ou du

bureau de contrôle des impôts du lieu d’imposition dans un délai de 15 jours à compter de la date de

cession ou de la fermeture définitive en cas de cessation.

II- Les obligations en matière de comptabilité :

La comptabilité est un procédé décrivant l'activité de l'entreprise et sa situation économique et

financière. Elle constitue à ce titre un moyen de preuve à l'égard des tiers et constitue par ailleurs un

instrument de mesure des richesses et un système de représentation du processus de création des

richesses destiné à protéger les intérêts du trésor, en ce sens qu'elle permet le calcul des différentes bases

d'imposition et de justifier les déclarations fiscales de l'entreprise.

Les obligations en matière de comptabilité portent sur :

-L’obligation de tenue de comptabilité ;

-L’obligation de présenter la comptabilité aux agents de l’administration fiscale ;

-La conservation des documents comptables.

A- L’obligation de tenue de comptabilité

9

:

L’obligation de tenir une comptabilité conformément au système comptable des entreprises et mise à

7

Article 55 du code de l’IR et de l’IS

8

Article 58 du code de l’IR et de l’IS

9

Article 62 du code de l’IR et de l’IS

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%