Télécharger ce fichier

Taux bas pour monde instable

LE MONDE ECONOMIE | 23.09.2015 à 11h39 | Par Martin Wolf (Editorialiste économique)

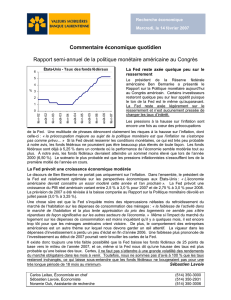

Quand, exactement, la Réserve fédérale (Fed, banque centrale américaine) va-t-elle normaliser sa politique

monétaire ? Sur ce point, on ne peut qu’émettre des hypothèses. La mienne est qu’elle ne le fera pas. Elle n’a,

d’ailleurs, finalement pas augmenté ses taux ce mois-ci. Et voici pourquoi.

Une augmentation d’un quart de point (de 0,25 %, depuis décembre 2008, à 0,5 %) du taux directeur aurait pu

paraître en soi sans importance. Après tout, le taux de base de la Banque d’Angleterre est resté à 0,5 % durant

toute la crise. En fait, tout relèvement est significatif : tout d’abord parce qu’il démontrerait que la Fed estime

que la politique monétaire peut être « normalisée » après quasiment sept années de convalescence post-crise ;

ensuite, parce qu’un tel relèvement marquerait le début d’un cycle de resserrement monétaire. Historiquement, la

Fed procède ainsi : le dernier resserrement a commencé en juin 2004 avec des taux à 1 %, pour finir, en 2006,

avec des taux à 5,25 %.

Amorcer un cycle de resserrement pour la première fois depuis si longtemps serait assurément un moment

significatif. En effet, la trajectoire et la durée d’un tel resserrement seraient totalement imprévisibles, car

l’économie américaine ne se comporte pas de manière « normale » : après presque sept années de taux d’intérêt

nuls, l’inflation, contre laquelle mettent en garde les opposants à la politique d’expansion monétaire actuelle,

demeure invisible. C’est d’ailleurs pour cette raison que la date à laquelle interviendrait un premier relèvement

des taux reste toujours incertaine.

Il est vrai que le taux de chômage américain est redescendu à 5,1 %. Il est vrai que le secteur privé a créé

13,1 millions d’emplois en soixante-six mois. Mais l’inflation sous-jacente est nettement inférieure à 2 %, les

attentes inflationnistes sont sous contrôle et le produit intérieur brut nominal (non corrigé de l’inflation) croît de

manière régulière au rythme d’environ 4 % par an. Rien, dans tout cela, n’exige un urgent besoin de

resserrement.

Retombées asymétriques

Une des conditions nécessaires avant de s’engager dans cette voie est d’être certain qu’on ne devra pas faire

machine arrière à brève échéance. Or, il est impossible aujourd’hui d’avoir cette certitude. Cela est

particulièrement important quand les taux d’intérêt sont proches de zéro. Si la perspective d’un resserrement

prolongé affaiblissait l’économie, la Fed pourrait être contrainte, dans de mauvaises conditions, de revenir au

niveau antérieur. « Le fait de relever la courbe des taux accroîtrait de lui-même la probabilité d’une récession »,

souligne Andy Haldane de la Banque d’Angleterre.

La détermination du moment convenable pour relever les taux doit être considérée comme de la gestion de

risque à retombées asymétriques : si la Fed agit trop tard, l’inflation pourrait augmenter ; si elle agit trop tôt, sa

marge de manœuvre pour l’avenir risque de se restreindre. Au regard de la force du dollar, qui devrait perdurer,

et les récents remous du marché, une chose est claire : il faut être plus confiant qu’aujourd’hui dans la durabilité

de la croissance avant d’entamer un cycle de resserrement.

En outre, le point de vue selon lequel la faiblesse des taux d’intérêt réels est une des caractéristiques à long terme

de l’économie mondiale semble tout à fait plausible. Les événements de l’été en Chine indiquent que la situation

pourrait même empirer. En fait, ces taux ultra-faibles semblent être les plus bas jamais enregistrés.

Pour certains, ces taux faibles ne sont pas « naturels ». « Comme tout bien, le prix de l’emprunt d’argent – les

taux d’intérêt –, souligne, par exemple, William Cohan [auteur de plusieurs ouvrages sur les grandes banques

américaines], devrait être déterminé par l’offre et la demande, pas par la manipulation d’un colosse du

marché. » Beaucoup de gens plaident également pour un resserrement de la politique monétaire.

Si la Fed agit trop tard, l’inflation pourrait augmenter ; si elle agit trop tôt, sa marge de manœuvre pour l’avenir

risque de se restreindre

Ils pensent que l’assouplissement quantitatif finira forcément par entraîner une forte inflation. La Banque des

règlements internationaux, elle, estime que la politique monétaire devrait viser non pas l’équilibre de l’économie

réelle, mais celui du secteur financier. On devrait donc être prêts, selon ces thèses, à tolérer un chômage cyclique

prolongé sur le moyen terme pour éviter l’émergence d’excès financiers néfastes à plus long terme !

Cela soulève deux grandes questions. La première : est-ce que quelqu’un sait alors quelle politique monétaire de

rechange serait susceptible de stabiliser notre casino financier ? La seconde : quel est l’intérêt d’un système

financier dérégulé qui crée ainsi de si profonds dilemmes ? Il serait certainement plus logique de le verrouiller…

En conclusion, les banques centrales doivent continuer à se préoccuper de stabiliser l’économie réelle, et en

même temps faire plus pour empêcher les excès financiers. En attendant, en tant que banque centrale ciblant la

maîtrise de l’inflation, la Fed n’a aucune raison d’initier aujourd’hui un cycle de resserrement. Et lorsqu’elle le

fera, les taux ne retrouveront pas leurs niveaux antérieurs.

Notre monde n’est pas normal. Il faut s’y habituer (Traduit de l’anglais par Gilles Berton. Cette chronique est

publiée en partenariat avec le Financial Times. Copyright FT).

Martin Wolf (Editorialiste économique)

En savoir plus sur http://www.lemonde.fr/economie/article/2015/09/23/taux-bas-pour-monde-

instable_4768222_3234.html#xxUrK4uzhVEjYwAl.99

1

/

2

100%