Télécharger le fichier

Les épargnants forgent-ils des anticipations rationnelles ?

DOCUMENT 1 : L’hypothèse d’anticipations rationnelles

DOCUMENT 2 Modèles standard et non standard de l’épargnant

DOCUMENT 3 : L’endettement des ménages en % du revenu disponible brut

DOCUMENT 4 : Les déterminants des variations du taux d’épargne en France

DOCUMENT 5 : Evolution des anticipations des ménages en France entre 2007 et 2009

DOCUMENT 1 : L’hypothèse d’anticipations rationnelles

Les deux principales conclusions que l’on peut tirer de l’étude des données relatives aux

anticipations sont les suivantes :

1. Dans un secteur, les anticipations sont en moyenne meilleures que celles de modèles

naïfs et le sont autant que celles de systèmes d’équations, bien qu’il existe de considérables

différences d’opinion en coupe instantanée.

2. Les anticipations observées sous-estiment généralement l’ampleur des changements

qui se produisent effectivement.

Afin d’expliquer ces phénomènes, j’aimerais suggérer que les anticipations, étant des

prédictions fondées d’événements futures, sont essentiellement les mêmes que celles de la théorie

économique pertinente. Au risque de mêler cette hypothèse purement descriptive à des opinions sur

ce que les entreprises devraient faire, nous appellerons de telles anticipations « rationnelles ». On

affirme souvent que l’hypothèse de rationalité en économie conduit à des théories incohérentes avec

les phénomènes observés, ou incapables de les expliquer, particulièrement en ce qui concerne leurs

changements au cours du temps. Notre hypothèse est basée sur un point de vue totalement opposé :

les modèles économiques dynamiques ne supposent pas assez de rationalité.

L’hypothèse peut être reformulée un peu plus précisément de la façon suivante : les

anticipations des entreprises (ou, plus généralement la distribution de probabilité subjective des

résultats) tendent à être distribuées, pour un même ensemble d’information, au voisinage de la

prédiction de la théorie (ou de la distribution de probabilité « objective » des résultats).

L’hypothèse affirme trois choses : (1) L’information est rare et généralement le système

économique ne la gaspille pas. (2) La façon dont les anticipations sont formées dépend

spécifiquement de la structure du système pertinent décrivant l’économie. (3) Une « prédiction

publique » dans le sens de de Grunberg et Modigliani (« The Predictability of Social Events »,

Journal of Political Economy, 1954) n’aura pas d’effet substantiel sur le fonctionnement du système

économique (à moins qu’elle soit basée sur de l’information interne). Cela n’est pas tout à fait la

même chose que de poser que le revenu marginal tiré de la science économique est nul car les

anticipations d’une entreprise seule peuvent encore être sujettes à une plus grande erreur que la

théorie.

Elle n’affirme pas que le débroussaillement effectué par les entrepreneurs corresponde de

quelque manière que ce soit au système d’équations ; elle ne pose pas non plus que leur prédictions

sont parfaites ou que leurs anticipations sont toutes les mêmes. Aux fins de l’analyse, nous

utiliserons une forme particulière de l’hypothèse. En particulier, nous supposons que :

1. Les perturbations aléatoires sont normalement distribuées.

2. Des équivalents certains existent pour les variables à prédire.

3. Les équations du système, y compris les formules d’anticipation, sont linéaires.

Ces hypothèses ne sont pas aussi fortes qu’elles pourraient le paraître à première vue, chacune

d’elles implique virtuellement les deux autres.

John MUTH, « Anticipations rationnelles et théorie des mouvements de prix », Econometrica, 1961.

Traduction Gilbert ABRAHAM-FROIS & Françoise LARBRE,

La macroéconomie après Lucas, Economica, 1998, pp.48-49

DOCUMENT 2 Modèles standard et non standard de l’épargnant

Comment la théorie économique de l’épargnant entend-elle rendre compte des disparités multiples

et complexes entre nations ou entre ménages d’un même pays ? La référence est le modèle

« standard » du cycle de vie censé décrire les comportements patrimoniaux au niveau individuel.

En gros, l’épargnant cherche à maximiser la satisfaction procurée par son plan de consommation

présente et future sur le cycle de vie sous contrainte de budget instantanée –fonction de son revenu

courant et de son patrimoine actuel – et de ce qu’il anticipe pour l’avenir – en termes de revenus

professionnels, de risque et de rendement des placements offerts, de risque de chômage ou de santé,

de probabilité de survie, d’évolution de ses goûts et besoins -, quitte à réserver une part de son

patrimoine pour la transmission aux enfants. L’épargnant est donc supposé pleinement « rationnel » :

son plan intertemporel de consommations résulte de la maximisation, sous contraintes diverses,

d’une fonction d’utilité bien spécifiée qui représente ses préférences propres. […]

Aussi simple soit-il, ce modèle standard contribue déjà à rendre compte des comportements

patrimoniaux observés. Ainsi, le rôle pivot qu’il accorde, parmi les déterminants individuels de

l’accumulation patrimoniale, aux effets de cycle de vie et au montant des ressources vitales – revenu

permanent et transferts reçus – est-il corroboré par les faits rappelés à la section précédente : les

facteurs les plus favorables à l’accumulation sont un revenu d’activité ou de retraite élevé, un âge

mûr, l’appartenance à une catégorie sociale favorisée et le fait d’être héritier ou donataire.

Son pouvoir prédictif demeure cependant limité. Le modèle ne peut expliquer l’épargne

insuffisante pour la retraire d’une partie de la population. Et même si l’on tient compte des

imperfections des marchés du capital ainsi que des limites d’accès à l’information, il génère des

portefeuilles beaucoup plus diversifiés que ceux que l’on observe dans la réalité : il ne permet pas de

comprendre la désaffection relative pour la rente viagère

1

, ni la diffusion limités des actions au sein

même de patrimoine (financiers) élevés.

Les modèles « non standard’ » des comportements à l’égard du risque permettent de mieux rendre

compte de la faible diversification du patrimoine. Une première extension, qui contribue à expliquer

les « anomalies » de la demande d’assurance, consiste à doter l’individu d’un degré « d’optimisme »

ou de « pessimisme » selon la manière dont il « transforme » les probabilités des événements risqués.

Mais le modèle le plus connu et le plus performant est celui de l’aversion à la perte : pour juger de la

rentabilité d’une opération financière risquée, les épargnants se déterminent en fonction d’un niveau

de référence – la richesse initiale dans les cas les plus simples – par rapport auquel ils évaluent

différemment les gains et les pertes : la désutilité retirée d’une perte est initialement supérieure (en

valeur absolue) à l’utilité retirée d’un gain équivalent. L’aversion à la perte, qui requiert

l’introduction de nouveaux paramètres de préférence à l’égard du risque, permet de mieux rendre

compte de la diffusion limitée des rentes viagères et des actions. L’explication demeure cependant

partielle. La désaffection pour la rente viagère s’expliquerait encore par « l’aversion à l’ambiguïté »

dont feraient preuve les individus face à un risque de mortalité mal connu : cette nouvelle aversion

les conduirait plutôt à privilégier les situations les moins favorables en termes de probabilités de

survie.

Luc ARRONDEL et André MASSON, L’épargnant dans un monde en crise, ce qui a changé,

Editions Rue d’Ulm, 2011, p.91, pp.30-33

http://www.cepremap.fr/depot/opus/OPUS23.pdf

1

Une rente viagère est une rente versée jusqu’au décès du bénéficiaire.

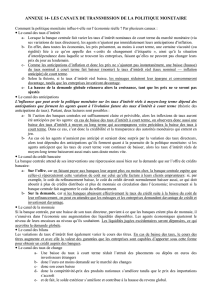

DOCUMENT 3 L’endettement des ménages en % du revenu disponible brut

GBR : Grande-Bretagne JPN : Japon EUZ : Zone €

DEU : Allemagne Xavier TIMBEAU (dir.),

« Le piège de la déflation, perspectives 2014-2015 pour l’économie mondiale »

Revue de l’O.F.C.E. n°136, octobre 2014, p.56-57

http://www.ofce.fr/pdf/revue/136/revue-136.pdf

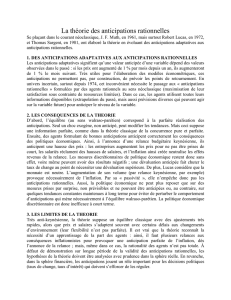

DOCUMENT 4 : Les déterminants des variations du taux d’épargne en France

* Prévisions OFCE

**L’écart critique est la différence entre le taux de croissance du revenu des ménages (g) et le taux d’intérêt à

long terme (r). Cet écart illustre la capacité des ménages à emprunter.

Données INSEE, comptes trimestriels ; prévision OFCE e-mod.fr 2015-2017, septembre 2015.

Note de lecture : Entre 2002 et 2008, le taux d’épargne a diminué de 0,4 points. La modélisation économétrique

permet de dégager l’influence de ses différents déterminants. Ainsi, l’écart critique entre g et r a eu pour impact

d'augmenter de 0,2 point le taux d’épargne, et l’effet richesse immobilière de diminuer de 1 point le taux

d’épargne.

Mathieu PLANE, Bruno DUCOUDRE, Pierre MADEC, Hervé PELERAUX et Raul SANPOGNARO,

« France : retour sur désinvestissment, Perspectives 2015-2017 de l'économie française »,

Revue de l’O.F.C.E. n°144, octobre 2015, p.138

http://www.ofce.sciences-po.fr/pdf/revue/2-144.pdf

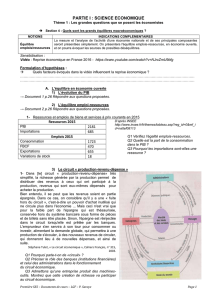

DOCUMENT 5 : Evolution des anticipations des ménages en France en 2007, 2009 et 2011

Rendements moyens anticipés (dans les cinq prochaines années) sur le marché boursier

Croissance moyenne des revenus du travail futurs anticipés (dans les cinq prochaines années)

Lecture : en 2009, 40 % des enquêtés anticipaient une croissance de leurs revenus du travail. Au sein

de la même population, ils n’étaient plus que 34% en 2011.

Champ : population ayant répondu à la question des anticipations à au moins deux vagues successives.

Source : enquêtes Pater 2007, 2009 et 2011 Luc ARRONDEL et André MASSON,

« Mesurer les préférences des épargnants : comment et pourquoi (en temps de crise) ? »,

Economie et Statistique n°467-468, 2014, p.35. http://www.insee.fr/fr/ffc/docs_ffc/ES467A.pdf

1

/

5

100%