L`économie nord-américaine coincée entre l`arbre et

Revue Commerce - Août 2003

L’économie nord-américaine

coincée entre l’arbre

et l’écorce

MAURICE N. MARCHON

Professeur titulaire à l'Institut d'économie appliquée

HEC Montréal

2 juillet 2003

Page - 2 -

L’accélération de la croissance économique prévue pour le 2e semestre de

2003 repose davantage sur l’espoir que sur des signes concrets de rebondissement

de l’activité économique. Examinons d’abord les facteurs qui font croire aux

optimistes qu’une accélération du taux d’expansion du PIB réel américain à 4 %

au deuxième semestre comparativement à 1,4 % au 1er semestre de 2003 est

possible. Nous justifierons par la suite nos prévisions d’une amélioration

beaucoup moins rapide de l’économie américaine. Selon notre évaluation de la

conjoncture économique mondiale, la reprise américaine sera freinée par

d’importants contre-courants. Malgré les nombreux risques de déception qui la

guette, les États-Unis seront toutefois en tête du peloton de la reprise économique

mondiale parce que les autorités gouvernementales de la zone euro et du Japon

piétinent encore et sont incapables d’entreprendre les réformes nécessaires à une

reprise économique durable.

Les optimistes auront-ils raison ?

Ceux qui prévoient une reprise vigoureuse de la demande finale aux États-

Unis tablent sur la nouvelle stimulation fiscale qui entrera en vigueur au cours des

12 prochains mois pour une somme équivalente à près de 1,2 % du PIB. Ils misent

également sur l’impact de la nouvelle baisse de près de 50 points de base des taux

d’intérêt à court et à long terme survenue au cours des six premiers mois de 2003.

Cette diminution des taux d’intérêt facilitera ainsi le financement des entreprises

et soutiendra une nouvelle vague de refinancement des hypothèques. La hausse du

prix des maisons et la baisse des coûts de financement dégageront ainsi un

pouvoir d’achat que les propriétaires de maisons utiliseront pour soutenir leurs

dépenses de consommation. Les conditions financières se sont également

améliorées grâce à la reprise de la bourse au 2e trimestre de 2003. Celle-ci a connu

son meilleur trimestre depuis le 4e trimestre de 2001. Cependant, bien que les

différents indices de confiance s’améliorent par rapport au creux atteint en mars

2003, la valeur de 83,5 atteinte en juin 2003 par l’indice de confiance des

consommateurs américains selon le Conference Board demeurait inférieure à son

niveau moyen de 89,6 observé depuis janvier 2002. Quant à la reprise de

l’investissement des entreprises, les espoirs dépassent largement la réalité parce

que même si les profits des sociétés avant impôts augmentaient au taux annuel de

14 % au 1er trimestre de 2003, en mai 2003, le taux d’utilisation de la capacité

s’établissait à 74,3 comparativement à un taux moyen de 81 au cours des

20 dernières années. Les entreprises n’ont pas accumulé des stocks involontaires,

ce qui devrait entraîner une augmentation de la production au premier signe

d’accélération de la demande finale. Finalement, la dépréciation du dollar

américain par rapport aux principales devises devrait soutenir les exportations

réelles nettes, mais là encore la reprise relativement plus rapide aux États-Unis et

la stagnation de la zone euro et du Japon ne feront rien à court terme pour

améliorer la contribution du secteur extérieur à la croissance du PIB réel

américain.

Page - 3 -

Ne pas conduire en regardant dans le rétroviseur

Même si nous espérons pour le bien-être de tous que l’économie mondiale

connaisse un rebondissement significatif au cours des prochains trimestres, il n’en

demeure pas moins que la baisse des taux d’intérêt observée depuis le début de

l’année ne compense plus la diminution du taux d’inflation excluant les

composantes les plus volatiles que sont la nourriture et l’énergie. Au début de ce

cycle économique postérieur à l’implosion de la bulle spéculative et après trois

ans de croissance du PIB réel des États-Unis inférieure à son potentiel, on assiste

à un phénomène inverse à celui des années 70. Au cours de cette décennie, les

banques centrales augmentaient le taux d’intérêt nominal à court terme, mais elles

étaient toujours en retard par rapport à l’accélération du taux d’inflation.

Autrement dit, le taux d’intérêt réel, qui est le taux d’intérêt nominal corrigé pour

tenir compte du taux d’inflation, diminuait au lieu d’augmenter et les agents

économiques se précipitaient pour acheter avant que les prix futurs ne soient plus

élevés. La demande finale s’accélérait, le taux de croissance du PIB réel excédait

le taux de croissance du PIB potentiel et la spirale inflationniste était lancée. En

2003, le phénomène inverse se produit. Depuis le début de l’année 2003, le taux

d’intérêt réel à court terme a augmenté malgré la diminution de 25 points de base

du taux d’intérêt des fonds fédéraux à 1 % pour la simple et bonne raison que le

taux d’inflation diminue plus rapidement que le taux d’intérêt. De plus, si

l’économie américaine croissait toujours à un taux inférieur à son taux de

croissance potentiel au cours des prochains trimestres, les pressions

déflationnistes ne feraient que s’accumuler. La situation risque ainsi de devenir

particulièrement dangereuse. Comme il ne reste plus que 100 points de base à

Réserve fédérale américaine, on pourrait facilement se trouver dans la situation du

Japon où la Banque centrale ne peut plus diminuer son taux directeur et où le

faible taux d’inflation, qui se transformerait en déflation, entraînerait une

augmentation du taux d’intérêt réel à court terme. C’est donc regrettable que la

Réserve fédérale n’ait pas saisi la décision du 25 juin 2002 pour accélérer le

rythme de diminution du taux d’intérêt des fonds fédéraux.

Il faudra donc surveiller de près la création d’emplois au cours des

prochains mois, puisque la marge de manœuvre des consommateurs américains

s’avère de plus en plus restreinte. Leur dernière bouée de sauvetage réside dans

les baisses d’impôts mais, sans création d’emplois, les sources de croissance de la

demande finale seront rapidement épuisées. N’oublions pas qu’en mai 2003, le

taux d’épargne des Américains s’élevait à 3,5 % comparativement à un taux

moyen de 7,8 % au cours des dix ans qui ont précédé la bulle spéculative (de

janvier 1995 à décembre 1994). Le service de la dette totale des consommateurs

en pourcentage du revenu personnel disponible s’élevait à 14 % comparativement

à une moyenne de 13,2 % de 1980 à nos jours, malgré des taux d’intérêt très bas.

Il faudra donc, que tôt ou tard, l’écart entre le taux de croissance des dépenses de

consommation et la création d’emplois diminue (graphique 1). Il faut donc

Page - 4 -

espérer que la création d’emplois vienne à la rescousse des consommateurs sinon

les risques de déflation s’accentueront considérablement.

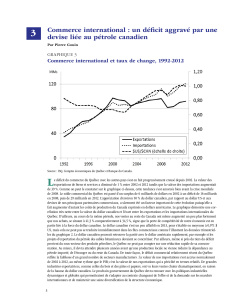

Graphique 1

Dépenses réelles de consommation et emplois – États-Unis

(en taux annuels de variation)

Le Canada sera-t-il pris au piège ?

Au printemps 2003, le discours de la Banque du Canada était toujours

ciblé sur la maîtrise du taux d’inflation et une prévision optimiste à propos de

l’accélération de la croissance économique au 2e semestre de 2003 et en 2004.

Cela se produisait en même temps que plusieurs données économiques signalaient

une décélération de l’économie. Le taux de croissance annuel du PIB réel, aux

prix de base, est passé de 4,4 % en septembre 2002 à 2 % en avril 2003. Par

ailleurs, les augmentations du taux d’intérêt directeur décrétées par la Banque du

Canada ajoutée à l’appréciation rapide du dollar canadien ont entraîné un

resserrement assez considérable des conditions monétaires. Nous sommes

d’ailleurs surpris que la Banque du Canada ait renoncé à accorder de l’importance

à cet indice bien qu’il soit un indicateur avancé d’un an du taux annuel

d’expansion du PIB réel (graphique 2). Cet indicateur annonce un ralentissement

prononcé de l’économie canadienne. Et lorsqu’on met en doute la vigueur de la

reprise économique américaine, il ne reste qu’un pas à faire pour prévoir un

revirement de tendance en ce qui concerne le taux d’intérêt directeur. La Banque

du Canada n’aura donc pas d’autre choix que de suivre la Réserve fédérale

américaine.

-1

0

1

2

3

4

5

6

janv-90 janv-92 janv-94 janv-96 janv-98 janv-00 janv-02

Consommation

-1.5

-1.0

-0.5

0.0

0.5

1.0

1.5

2.0

2.5

3.0

3.5

Emploi

Dépenses réelles de consommation Emploi

Page - 5 -

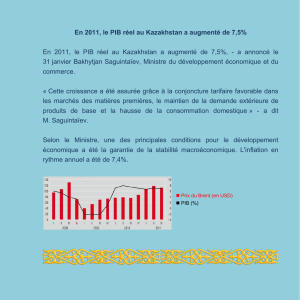

Graphique 2

L’indice des conditions monétaires est un indicateur avancé

d’un an du PIB réel aux prix de base

(en taux annuels de variation)

L’appréciation rapide du dollar canadien freinera la contribution des

exportations réelles nettes au cours des prochains trimestres comme le démontre

clairement la relation entre ces dernières et le taux de change du dollar canadien

(graphique 3). Lorsque le dollar canadien s’apprécie les entreprises exportatrices

sont moins compétitives sur le marché américain et nos importations sont

stimulées par la baisse du prix relatif des biens et services importés. Ces

observations sont confirmées par le graphique 4 qui démontre à quel point la

compétitivité des entreprises canadiennes dépend d’un taux de change faible.

Nous avons normalisé le taux de change du dollar canadien, le coût unitaire de

main-d’œuvre du secteur des entreprises du Canada et des États-Unis en monnaie

nationale et en dollars américains. La dépréciation du dollar canadien au cours des

années 90 a grandement contribué à l’amélioration de la compétitivité des

entreprises canadiennes mesurée en termes de coût unitaire relatif exprimé en

dollar américain. Sans la dépréciation du dollar canadien, on notera que nos coûts

unitaires de main-d’œuvre ont tendance à augmenter plus rapidement qu’aux

États-Unis au cours des deux dernières années. Si, maintenant, on prend en

considération l’appréciation récente du dollar canadien, on voit très bien que nous

avons perdu notre avantage concurrentiel. C’est pourquoi, nous prévoyons que la

Banque du Canada devra relâcher sa gestion monétaire à moins que le taux de

croissance du PIB réel américain s’accélère à un taux de 4 % au 2e semestre de

2003 comme le prévoit les optimistes.

-5

-4

-3

-2

-1

0

1

2

3

4

5

6

janv-94 juil-95 janv-97 juil-98 janv-00 juil-01 janv-03

Variations des cond. monétaires

-1

0

1

2

3

4

5

6

PIB réel

Variation de l'indice des conditions monétaires PIB réel

6

6

1

/

6

100%