INVESTISSEMENT-CHOIX D`INVESTISSEMENT

6. INVESTISSEMENT-CHOIX D’INVESTISSEMENT

I Introduction

1.1- Typologies :

1.2- Origines de l’investissement

1.3- Financements de l’investissement :

1.4- Représentation théorique

II Calcul de l’investissement

2.1- Coût d’investissement

2.2- Valeur résiduelle

2.3- Coûts relatifs à l’investissement

2.4- Temps – Durée de vie de l’investissement

I Introduction

1.1- Typologies :

On a deux types d’investissements selon les économistes :

-L’investissement en capital fixe, par exemple un achat de machines.

-L’investissement en capital variable, par exemple l’embauche.

On a six types d’investissements d’après le but :

-L’investissement de remplacement : on remplace à l’identique.

-L’investissement d’expansion : ceci consiste à viser un meilleur résultat (performance).

-L’investissement de production : diminuer la main d’œuvre.

-L’investissement social, par exemple construction de cantines, crèches…

-L’investissement stratégique : publicité, image de marque de l’entreprise.

-L’investissement obligatoire : ils peuvent concerner différents domaines : social,

juridique,… qui imposent de nouvelles normes, d’où le recours à l’investissement.

-L’investissement d’innovation.

On effectue le choix d’investissement de façon tout à fait subjective.

1.2- Origines de l’investissement

Il y a quatre origines majeures possibles pour l’investissement :

L’entreprise possède des moyens financiers.

Les marchés ont tendance à croître, mais on est obligé de suivre le marché car

c’est vital pour l’entreprise afin de répondre aux besoins de l’entreprise.

Les pouvoirs publics nous obligent des fois à respecter certaines normes.

Modification substantielle sur le marché des facteurs de production.

1.3- Financements de l’investissement :

MBA = marge brut d’autofinancement = capacité d’autofinancement

= bénéfice d’activité après IS (Impôt de la société) + montant des dotations aux

amortissements et aux provisions +/ – cessions d’actifs – dividendes versés aux

actionnaires ou associés.

L’entreprise peut fonctionner au début avec l’autofinancement réel.

Il y a deux possibilités pour les financements externes :

S’adresser aux actionnaires ou au marché boursier.

Demander aux banques de prêter de l’argent.

On peut aussi combiner les différentes méthodes de financements. Ce choix va dépendre de

l’environnement économique.

1.4- Représentation théorique

On peut représenter sur un système d’axes le taux de rentabilité en fonction du volume

d’investissement. Ce type de représentation schématique de l’entreprise est très difficile à

faire parce que :

-Quand on effectue un investissement, on ne peut pas prévoir le taux de rentabilité qui

sera engendré.

-Il y a des investissements interdépendants.

II Calcul de l’investissement

2.1- Coût d’investissement

Il faut prendre en compte les coûts qui sont associés à l’investissement considéré.

Très souvent, on ne prend en compte que les coûts d’achat.

2.2- Valeur résiduelle

La valeur résiduelle d’un produit est une valeur qui dépend de certains paramètres qui

font qu’elle varie selon l’endroit, le temps,….etc.

2.3- Coûts relatifs à l’investissement

Il ne faut pas oublier tous les coûts indirects liés à l’investissement.

2.4- Temps – Durée de vie de l’investissement

On confond souvent la durée de vie réelle de l’investissement et de l’utilisation de

l’investissement. La durée de vie réelle d’un investissement est liée à la dernière opération

financière liée à l’investissement.

III Choix de l’investissement

On veut par exemple acheter un matériel japonais moderne qui coûte 1M€

Ce matériel s’amortit linéairement en cinq ans. Par conséquent, les recettes pour les

années d’activité seront :

1 -> 400 000€

2 -> 900 000€

3 -> 1 500 000€

4 -> 700 000€

5 -> 250 000€

Il faut prendre en compte :

Les coûts opérationnels tels que la formation des employés à l’utilisation de ce

matériel moderne qui découlent de cet achat.

Les délais de paiement : 90 jours.

A partir de ces trois données informationnelles, on évalue l’intérêt de

l’investissement.

Pour caractériser un investissement, on a plusieurs méthodes :

En se basant sur ces informations, on déduit :

- la logique de trésorerie.

Dans la logique de trésorerie, on prend en compte :

Les entrées d’argent payées par les clients telles que les délais de paiement, on

a donc ¾ qui seront payées durant l’année n et ¼ qui seront payées lors de

l’année n+1.

N N+1

1 -> 300.000€ -

2 -> 675.000€ 100.000

3 -> 1.125.000€ 225.000

4 -> 325.000€ 375.000

5 -> 187.500€ 175.000

6 -> - 62.500

Les sorties d’argent : on prend en compte toutes les dépenses liées à

l’investissement. Certaines seront faites lors de l’année 1 et d’autres pendant

l’année n+1.

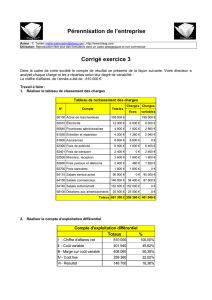

Année N N+1 Δ IS CASH FLOW

1 1000000 250.000 - -950.000

2 - 250.000 -25000 +555.000

3 - 400.000 +225000 +725.000

4 - 150.000 +450000 +300.000

5 - 150.000 +175000 +37.500

6 - - -50000 -50.000

On prend en compte aussi le ΔIS qui représente l’impact fiscal ainsi que le cash

flow qui est le flux de liquidités = entrées - sorties.

- La logique comptable :

En général on favorise toujours la logique comptable, on se base sur le compte de

résultats :

Produits

1

2

3

4

5

CA

400.000

900.000

1.500.000

700.000

250.000

Charges/coûts

opérationnels

250.000

250.000

400.000

150.000

150.000

Dotation

d’amortissements

200.000

200.000

200.000

200.000

200.000

Résultat

d’activité

-50.000

450.000

900.000

350.000

-100000

Impact fiscal

(ΔIS)=5%

-25.000

225.000

450.000

175.000

-50.000

Donc, on ne peut savoir si un investissement est intéressant ou pas qu’en le

caractérisant en se basant sur la logique comptable et la logique de trésorerie.

La méthode du PAY BACK :

On met par exemple 29 à 30 mois pour rembourser les dépenses qui ont été faites. On

compare alors l’investissement par rapport à d’autres investissements. Et cette méthode

privilégie le temps, le temps au bout duquel on rembourse les dépenses liées à

l’investissement.

La valeur actuelle VA : VA=I0 + ∑ (CxFt/(1+i)^t t=1..n)

CF : flux de liquidités.

I0 : investissement initial.

i : taux d’inflation.

En France, le taux d’inflation actuel est 2%.

Le taux de rentabilité r :

On a la relation suivante :

VA=0.

I0=∑ (CxFt/(1+r)^t,t=1..n)

Et bien sûr on choisit l’investissement dont le taux de rentabilité est le plus élevé.

Avec les différentes méthodes de caractérisation de l’investissement qu’on vient de

citer, on peut ainsi déterminer l’avenir de l’investissement.

On a deux types d’avenirs :

L’avenir certain.

L’avenir incertain.

L’avenir incertain : Celui-ci peut être de deux types :

- Probabilisable : dans ce cas on étudie toutes les probabilités liées à

l’investissement pour évaluer son intérêt.

- Non probabilisable : dans ce cas on fonctionne selon trois scénarii différents

correspondant à trois visions de l’investissement :

o Le scénario favorable.

o Le scénario moyen.

o Le scénario défavorable.

6

6

1

/

6

100%