I) Risque et incertitude modifient le comportement des individus

Dans quelle mesure le risque et l'incertitude

modifient-ils le comportement des agents économiques ?

Distinguer en introduction :

- le risque : des probabilités objectives sont associées à différents états de la nature.

- l'incertitude : des probabilités subjectives sont associées à différents états de la nature.

- L'incertitude radicale : les états de la nature potentiels sont eux même mal connus.

Problématique : Le risque et l'incertitude s'intègrent-ils à l'analyse économique en perfectionnant, développant le

paradigme de l'homo oeconomicus ou appellent-ils à un changement de paradigme ?

I) Risque et incertitude modifient le comportement des individus

A) L'aversion pour le risque : un déterminant incontournable du comportement des agents.

- Le paradoxe de Saint-Petersbourg dégagé par Bernoulli en 1738 met en évidence l'aversion pour le risque :

l'individu n'est prêt à parier qu'une somme limitée pour une loterie dont l'espérance de gain est pourtant infinie,

et plus généralement préfère obtenir l'espérance mathématique du gain d'une loterie plutôt que de jouer à cette

loterie. Le risque conduit alors à revoir la formalisation du comportement de l'homo oeconomicus.

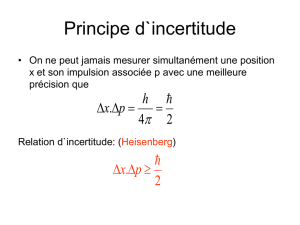

- La théorie de l'utilité espérée de Von Neumann et Morgenstern définit alors le choix en univers risqué comme

un choix entre des loteries, dont sont connues les issues et les probabilités objectives associées : l'individu

préfère alors la loterie dont l'utilité espérée est la plus forte. L'hypothèse usuelle d'utilité marginale décroissante

implique alors l'aversion pour le risque (un schéma est le bienvenu ici). L'intensité de cette aversion est mesurée

par l'indice d'Arrow-Pratt : pour une fonction d'utilité U(x), cet indice vaut –U''(x)/U'(x).

- Savage étend cette axiomatique en univers incertain : c'est alors l'estimation de probabilités subjectives qui

détermine le choix d'une loterie.

B) Les domaines d'application de la théorie de l'utilité espérée :

- La composition optimale des portefeuilles financiers peut réduire le risque en combinant des titres dont le

rendement est négativement corrélé (par exemple, des actions d'un constructeur automobile et d'une compagnie

pétrolière)

- Les choix de placement financier procèdent d'un arbitrage entre le niveau du rendement et l'exposition au

risque. On comprend alors que les crédits plus risqués sont octroyés à des taux plus élevés qui correspondent à

une prime de risque. Ainsi, sur le marché financier les obligations d'Etat bénéficient du taux d'intérêt le plus

faible.

- La bourse peut s'envisager comme un lieu de redistribution des risques inhérents à l'activité économique, qui

sont partagés entre tous les détenteurs de titres.

- La concentration conglomérale permet à un groupe en diversifiant ses activités de réduire son exposition au

risque : les pertes d'une activité en déclin peuvent être compensées par les profits réalisés dans une branche en

essor.

- L'épargne ne résulte pas seulement de l'arbitrage intertemporel du consommateur, mais peut répondre à un

motif de précaution.

- Lorsque l'investissement est irréversible, reporter la décision d'investissement peut permettre de faire de

mauvais choix, en bénéficiant demain d'une information de meilleure qualité qu'aujourd'hui. Cette valeur

d'option du report de la décision d'investissement rend compte d'un délai dans le mécanisme de l'accélérateur.

C) Les variations de l'aversion au risque et leurs effets.

Le degré d'aversion au risque varie selon les individus. Certains phénomènes économiques s'éclairent en

distinguant les agents économiques selon leur "risquophobie".

- Les institutions financières ont un rôle de transformation bancaire. Les épargnants risquophobes ont une

préférence pour les placements peu risqués, liquides et de court terme, alors que les crédits octroyés aux

entreprises sont plutôt risqués, peu liquides et de long terme. La centralisation par la banque des dépôts et des

prêts leur permet d'effectuer cette transformation bancaire.

- Les salaires sont peu sensibles aux variations conjoncturelles de l'activité économique. Cette viscosité du

marché du travail renvoie aux "contrats implicites" (Azariadis) noués entre salariés risquophobes et employeurs

qui acceptent de supporter le coût des aléas de la conjoncture.

- La protection sociale se fonde économiquement sur l'aversion pour le risque des individus et les

imperfections de l'information sur les risques sociaux.

D) Le risque altère plus radicalement encore le comportement des individus lorsqu'il est lié à une

asymétrie d'information.

Les individus ne disposent pas d'une information de qualité identique sur les différents états de la nature. Ces

asymétries d'information amplifient et infléchissent les effets du risque sur leur comportement. Akerlof a initié

ce courant de recherche à partir de l'exemple du marché des voitures d'occasion : l'acheteur est soumis à un

risque de mauvaise qualité du véhicule, dont le vendeur sait s'il est effectif ou non. Akerlof montre que cette

asymétrie peut engendrer l'antisélection et empêcher l'échange.

- Sur le marché des capitaux, le risque ne peut plus simplement être rémunéré par un taux d'intérêt plus élevé,

mais la crainte de l'antisélection entraîne une restriction du crédit (Stiglitz & Weiss)

- Sur le marché du travail, l'éducation peut servir de signal pour réduire le risque lié à la méconnaissance par

l'employeur de la productivité du salarié (Spence).

- Les problèmes d'aléa moral et d'antisélection justifient la prise en charge par les pouvoirs publics de la

protection sociale.

II) Incertitude et risque : des implications divergentes ?

L'information imparfaite sur les événements futurs doit donc bien être prise en compte lorsqu'on cherche à

analyser le comportement de l'homo oeconomicus. Nous avons cependant jusqu'ici passé sous silence la façon

dont l'agent appréhende cette connaissance imparfaite : les différents états de la nature sont-ils soumis à des

calculs de probabilité ? Dans le cas de l'incertitude radicale, c'est le postulat même de rationalité qui est remis en

cause.

A) De l'orthodoxie du risque à l'hétérodoxie de l'incertitude ?

La dichotomie entre risque et incertitude posée par Knight et Keynes est à l'origine d'approches dites hétérodoxes

car elles se démarquent radicalement du postulat de rationalité de l'homo oeconomicus.

- Pour Hayek, la méconnaissance de l'incertitude conduit l'économie à l'erreur scientiste. Ainsi, il réfute la

mathématisation du comportement économique. Par ailleurs, l'efficacité du marché ne se fonde pas selon lui sur

l'ajustement et l'équilibre partiel et général, mais au contraire sur la catallaxie, soit le processus spontané et

chaotique d'adaptation et de sélection qu'il permet.

- Keynes met l'accent dans les chapitres 12 et 15 de la Théorie Générale sur le caractère conventionnel des

prévisions établies par les agents, en particulier sur le marché financier avec la métaphore du concours de beauté.

L'instabilité n'est plus alors un dysfonctionnement épisodique, mais bien une propriété essentielle du marché

financier.

- C'est en partant du constat que l'activité économique est incertaine que Schumpeter prend le contre-pied de

l'hostilité des économistes envers la concurrence imparfaite. La perspective de la rente de monopole, et le goût

pour le risque et l'affrontement propre à l'entrepreneur stimulent l'innovation et la dynamique du capitalisme.

- Prendre en compte l'incertitude conduit Simon à reconstruire la notion de rationalité (imparfaite ≠ limitée /

substantielle ≠ procédurale) et invite les économistes à se pencher sur les rouages internes de la "boîte noire" de

l'entreprise.

B) Des travaux d'économie expérimentale ont remis en cause la théorie de l'utilité espérée, et du même coup

validé la pertinence de la dichotomie entre risque et incertitude :

- Le paradoxe d'Allais montre que les individus sont plutôt risquophobes lorsque la probabilité d'occurrence d'un

événement est faible et risquophile lorsque cette probabilité est élevée. Les individus ont une déformation

subjective des probabilités qui les conduits à accorder plus de poids aux événements les moins probables.

- Le paradoxe d'Ellsberg révèle une altération radicale des choix lorsque l'individu doit estimer des probabilités

subjectives. L'individu préfère une loterie associée à des probabilités connues à une loterie "ambiguë" dont il ne

connaît pas les probabilités.

- Kahneman et Tversky ont montré que la nature de l'enjeu d'une loterie interfère avec l'aversion au risque : les

individus sont plus averses au risque si l'enjeu est un gain que si l'enjeu est une perte.

C) L'incertain est-il soluble dans le paradigme de l'homo oeconomicus ?

Il convient de nuancer l'opposition entre des approches orthodoxes qui négligeraient l'incertain et des

approches hétérodoxes qui seules en tireraient les conséquences. En réalité, les outils d'analyses "découverts" par

les approches dites hétérodoxes ont été incorporées par la recherche orthodoxe.

- L'équilibre général décrit par Arrow & Debreu reste valable lorsque les marchés sont "contingents". Certes, il

est alors nécessaire que les agents puissent attribuer des probabilités subjectives aux différents états de la nature.

Pour autant, l'explosion des marchés à terme corrobore a posteriori l'intuition d'Arrow et Debreu.

- Les économistes keynésiens se réclament aujourd'hui moins souvent de l'héritage post-keynésien qui se

focalise sur l'incertain et les conventions que du néo-keynésianisme qui retient davantage de Keynes l'idée de

rigidité à court terme des prix, dont on cherche à dégager les fondements microéconomiques (la parabole des îles

de Phelps, les menu costs de Mankiw). La connaissance incertaine du prix est alors intégrée au modèle par

l'intermédiaire du coût de l'information.

- L'exploration des rouages de la "boîte noire" de l'entreprise a conduit certes à des analyses rompant

définitivement avec le paradigme de l'homo oeconomicus (économie des conventions), mais aussi à une

réinterprétation dans le cadre d'analyse standard (modèle principal-agent, théorie des contrats, théorie des droits

de propriété)

D) L'Etat : un agent économique singulier face à l'incertitude

La position de surplomb attribuée à l'Etat dans une optique microéconomique tient à sa capacité singulière à

faire face au risque et à l'incertitude, lui permettant de réguler l'instabilité inhérente aux marchés financiers, de

subventionner les investissements potentiellement rentables mais incertains, en particulier l'innovation, ou

encore de prendre en charge la protection sociale.

En même temps, l'analyse macroéconomique a mis en évidence la fragilité de cette position : l'efficacité des

politiques macroéconomiques dépend en dernier ressort de la crédibilité, de la confiance qu'inspirent les

gouvernements et les banques centrales, ce qui infléchit les préconisations de la théorie économique : la banque

centrale doit prioritairement se forger une réputation (Backus & Drifill) et la relance budgétaire keynésienne peut

être contre-productive.

1

/

3

100%