Gestion financière, 978-2-311-40174-5

© Magnard-Vuibert 2017 1

Utiliser la théorie du portefeuille

I. La rentabilité d’un titre financier

Développée à la fin des années 1950 par Harry Markowitz, la théorie du portefeuille constitue

l’un des piliers de la théorie financière. Selon cette théorie, la décision d’investir dans un actif

financier dépend essentiellement du couple rentabilité/risque de cet actif.

A. Le taux de rentabilité passée

La rentabilité d’un titre financier est mesurée à partir des flux générés par cet actif au cours de

sa période de détention. Pour calculer le taux rentabilité passée d’une action, noté Rt, il

convient d’intégrer deux éléments :

la plus-value de cession, calculée à l’issue de la période de détention entre le prix

de cession à la date t, noté Pt, et son prix d’achat du titre à la date t–1, noté Pt-1 ;

le dividende, noté Dt, versé aux actionnaires au cours de cette période.

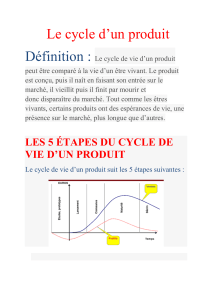

Figure a

Formule de calcul de la rentabilité d’une action entre les dates t et t–1 :

Exemple – Calcul de la rentabilité d’une action

Considérons l’action Bénéteau, société cotée sur le compartiment B d’Euronext Paris, dont les

caractéristiques sont les suivantes :

le prix de l’action à la date t–1 : Pt-1 = 10,0 € ;

le prix de l’action à la date t : Pt = 10,50 € ;

le dividende versé au cours de la période t : Dt = 0,50 €.

La rentabilité de l’action Bénéteau au cours de la période de détention est égale à :

B. Généralisation à n périodes

On peut généraliser cette formule en calculant le taux moyen de la rentabilité passée d’une

action i sur n périodes :

-1

-1

t t t

tt

D P P

RP

1

1

Moy( ) n

i

i it

t

R R R

n

0,5 10,5 10,0 10,0%

10,0

t

R

Pt–1

Pt

t–1

t

Dt

Gestion financière, 978-2-311-40174-5

© Magnard-Vuibert 2017 2

Exemple – Calcul de la rentabilité moyenne d’une action

Reprenons l’exemple de l’action Bénéteau dont les rentabilités trimestrielles passées ont été

observées au cours de l’année 2015.

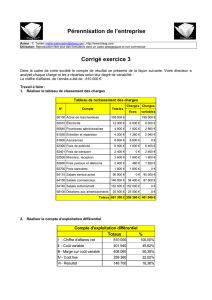

Période

Rentabilité mensuelle Ri

T1

+11,14 %

T2

+8,50 %

T3

–8,39 %

T4

+4,85 %

La rentabilité trimestrielle moyenne (

i

R

) est égale à :

II. Le risque d’un titre financier

A. Les mesures du risque en finance

En finance, le risque d’une action i est généralement évalué par :

la variance de la rentabilité de l’action i sur une durée n :

l’écart-type de la rentabilité de l’action i sur une durée n :

Exemple – Mesures et calculs du risque d’une action

Reprenons l’exemple concernant la rentabilité de l’action Bénéteau, notée Ri, en envisageant

trois états du monde possibles présentés à partir des probabilités correspondantes, notées

P(Ri), dans le tableau suivant.

Période

Rentabilité trim. (Ri)

Ri –

Moy (Ri)

[Ri – Moy (Ri)]²

T1

+11,14 %

7,12 %

50,62 %

T2

+8,50 %

4,48 %

20,03 %

T3

–8,39 %

12,42 %

154,13 %

T4

+4,85 %

0,82 %

0,68 %

Rentabilité moyenne

+4,03 %

Σ = 225,46 %

Variance : Var(Ri)

56,37 %

Écart-type : σ(Ri)

7,51 %

2

2

1

1

Var( ) -

n

i

i i it

t

R R R

n

2

1

1

( ) Var( ) -

n

i

i i i it

t

R R R R

n

1

11

0,1114 0,085-0,0839 0,0485 4,03%

4

n

iit

t

R R x

n

Gestion financière, 978-2-311-40174-5

© Magnard-Vuibert 2017 3

Le risque lié à la détention de deux actifs risqués i et j correspond au degré de dépendance

entre les fluctuations des cours de ces deux actions. Ce risque est mesuré par la covariance des

rentabilités entre ces deux actifs :

B. Les composantes du risque d’une action

Tout investisseur qui acquiert un actif financier risqué est soumis à une incertitude concernant

l’évolution du prix et de la rentabilité future de cet actif. On identifie en général deux

catégories de risque.

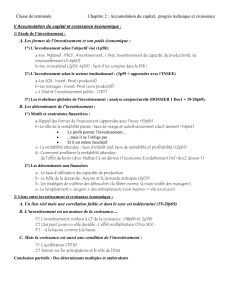

Tableau 1 – La distinction entre risque systématique et risque spécifique

Risque systématique

Risque spécifique

- Ce risque n’est pas diversifiable.

- Il est directement lié aux fluctuations du

marché qui touchent potentiellement

l’ensemble des titres financiers cotés.

Exemples : modification des taux directeurs

de la BCE, baisse du taux de croissance en

Chine, publication de l’indice de créations

d’emplois aux États-Unis, etc.

- Ce risque est diversifiable : il dépend des

caractéristiques de chaque entreprise.

- Exemples : hausse du résultat

opérationnel, diminution du dividende

par action, développement d’une

nouvelle technologie, rachat ou alliance

stratégique avec un concurrent, ouverture

d’une filiale à l’étranger, licenciement du

dirigeant, démission du directeur

financier, etc.

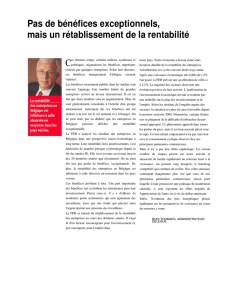

Figure 1 – Diversification, risque systématique et risque spécifique

La figure 1 montre que le niveau de risque est maximal lorsque l’investisseur ne possède

qu’une seule action en portefeuille. Grâce à la diversification, ce niveau de risque peut être

abaissé jusqu’à un niveau « incompressible », qui représente le risque systématique. Ce risque

systématique a donc un effet transversal et affecte l’ensemble des titres du marché, mais pas

de la même façon.

En matière de gestion de portefeuille, le fait d’introduire plusieurs titres financiers risqués au

sein d’un même portefeuille permet de réduire le risque global du portefeuille. Le principe

1

1

Cov( ) - -

n

ij

ij ij it jt

t

R R R R R

n

Niveau de risque

Totalité du marché

Risque spécifique

Risque

syst.

1 action

Gestion financière, 978-2-311-40174-5

© Magnard-Vuibert 2017 4

fondamental reste finalement assez simple : « ne pas mettre tous ses œufs dans le même

panier ».

III. Les caractéristiques d’un portefeuille

A. Rentabilité et risque d’un portefeuille

Considérons un portefeuille P composé de deux actions françaises Accor (A) et Bénéteau (B),

détenues à 50 % chacune au sein du portefeuille, cotées sur Euronext Paris, dont les

caractéristiques sont représentées dans le tableau 6.2.

Tableau 2. Rentabilité et écart-type des groupes Accor et Bénéteau

Accor (A)

Bénéteau (B)

Rentabilité (R)

RA = 8 %

RB = 6 %

Écart-type (σ)

σA = 20 %

σB = 20 %

Pourcentage de détention (x)

xA = 50 %

xB = 50 %

La rentabilité du portefeuille, notée RP, est égale à la rentabilité pondérée de chaque action au

sein du portefeuille :

RP = xA · RA + xB · RB = 0,5 × 0,08 + 0,5 × 0,06 = 7 %

Le risque d’un portefeuille est mesuré par la variance

2

p

ou l’écart-type

p

de la rentabilité

du portefeuille. Le risque dépend lui-même du coefficient de corrélation, noté ρAB, entre la

rentabilité des actifs A et B.

B. L’impact du coefficient de corrélation sur le couple rentabilité/risque

Pour mesurer l’impact sur le risque du portefeuille, il faut donc considérer différents scénarios

en fonction de la valeur du coefficient de corrélation ρAB entre les actions A et B.

1er cas. Corrélation parfaitement positive entre RA et RB : ρAB = +1

La hausse de la rentabilité de l’action A est positivement et parfaitement corrélée avec la

rentabilité de l’action B. Si l’action A progresse de +1 %, alors l’action B doit progresser

exactement dans les mêmes proportions, c’est-à-dire de +1 %.

2e cas. Corrélation parfaitement négative entre entre RA et RB : ρAB = –1

La hausse de la rentabilité de l’action A est négativement corrélée avec la rentabilité de B :

leur combinaison permet d’éliminer tout risque du portefeuille. Autrement dit, si l’action A

progresse de +1 %, alors l’action B doit baisser exactement dans les mêmes proportions de –

1 %, et inversement.

3e cas. Corrélation nulle entre les titres A et B : ρAB = 0

La hausse de la rentabilité de l’action A n’a aucun impact sur celle de l’action B. Les

rentabilités varient de manière totalement indépendante.

4e cas. Cas général où ρAB est compris entre 0 et 1 : 0 < ρAB < 1

2 2 2 2 2

2 2 2 2

Var( ) Var( ) 2

2

P P A A B B A A B B A B AB

A A B B A B A B AB

R x R x R x x x x

x x x x

Gestion financière, 978-2-311-40174-5

© Magnard-Vuibert 2017 5

La rentabilité de l’action A n’est pas parfaitement corrélée à celle de l’action B. Prenons

l’exemple d’un coefficient ρAB égal à 0,6. Dans ce cas, la variance du portefeuille est égale à :

et l’écart-type à :

0,032 17,89 %

P

.

Dans le cas général, le risque du portefeuille est plus faible que le risque de chaque actif

constituant le portefeuille.

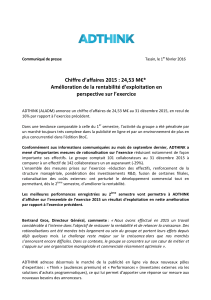

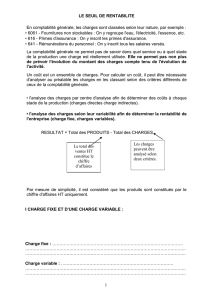

IV. La frontière efficiente

Chaque actif financier peut être représenté dans un graphique par son couple

risque/rendement. Pour chaque niveau de risque, il existe une combinaison d’actifs financiers

qui maximise la rentabilité du portefeuille. Inversement, pour chaque niveau de rentabilité, il

existe une combinaison d’actifs financiers qui minimise le risque du portefeuille. L’ensemble

forme la frontière efficiente.

Exemple

Considérons trois sociétés françaises dont les actions sont cotées sur Euronext Paris avec les

caractéristiques suivantes :

Air France : RAF = 4 %, σAF = 17 % ;

BNP Paribas : RBNPP = 12 %, σBNPP : 23 % ;

Valeo : RVAL = 8 %, σVAL : 15 %.

La frontière efficiente est représentée sur la figure suivante.

Figure b : Frontière efficiente et représentation graphique de trois actions

Si un agent souhaite investir dans un seul actif, il choisira toujours l’action Valeo au détriment

de l’action Air France, car la rentabilité du titre Valeo est plus élevée (8 % contre 4 %), pour

2 2 2 2 2 2 2 2 2

2 0,6 0,5 0,20 0,5 0,2 2 0,5 0,5 0,20 0,20 0,6 0,032

P A A B B A B A B

x x x x

Rentabilité

espérée

Risque

+ BNP Paribas

+ Valeo

+ Air France

8 %

4 %

12 %

17 %

23 %

15 %

Frontière efficiente

de l’ensemble des

actifs cotés

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%