0 Mise à jour

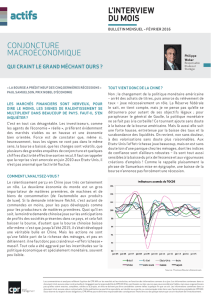

INTERVIEW DU MOIS

BULLETIN MENSUEL – JUILLET 2016

actifs

Voilà maintenant deux ans que la zone euro évolue dans un

contexte de taux négatifs… et que la baisse des rendements

se poursuit sur l’ensemble des actifs obligataires

européens ! Les baisses de taux progressives de la Banque

centrale européenne et la mise en œuvre de sa politique

d’achats (sur les titres souverains, puis plus récemment

sur la dette corporate) ont ainsi graduellement œuvré en

ce sens, et les regains de volatilité récents ont participé

à l’accélération du mouvement. En effet, l’évolution des

actifs risqués a été pour le moins erratique sur la période

2015-2016 et l’appétit des investisseurs pour des

solutions prudentes reste intact. Comme en témoigne le

niveau toujours très élevé de liquidités dans les allocations

d’actifs, alors même que les fonds monétaires court terme

présentent un rendement « structurellement » négatif.

Dans cet environnement, la gestion active de la trésorerie

apparait plus que jamais essentielle. Et les solutions

obligataires court terme proposent une alternative à des

investisseurs qui restent en quête de rendement.

LES FONDS OBLIGATAIRES COURT TERME SONT-ILS MOINS

AFFECTÉS PAR LA CHUTE DES RENDEMENTS ?

Non, la baisse des rendements a affecté l’ensemble de la

sphère obligataire européenne. Et ce du très court terme

jusqu’aux taux longs, à l’image du taux à 10 ans allemand

passé récemment négatif. L’univers des fonds obligataires

court terme n’a donc pas été épargné. Néanmoins, les fonds

obligataires court terme nous paraissent mieux armés

pour faire face au contexte actuel, puisqu’ils disposent

d’un éventail plus complet de moteurs de rendement et

de performance. A titre d’exemple, les niveaux de portage

restent toutefois globalement positifs sur le crédit court,

et notamment sur certains compartiments à hauts bêtas

(titres notés BBB et BB). Ce qui permet aux portefeuilles de

contrebalancer le « prix » de la liquidité, et d’afficher in fine

un rendement positif. De plus, il est intéressant de noter

que l’écart entre obligataire court terme et monétaire reste

significatif. Ainsi, les rendements des fonds obligataires

court terme restent toujours attrayants, en absolu comme

en relatif au monétaire.

AU-DELÀ DU POTENTIEL DE RENDEMENT, QUID DU « GAP » DE RISQUE

PAR RAPPORT AUX FONDS MONÉTAIRES ?

S’il est vrai que le potentiel de rendement plaide nettement

en faveur des fonds obligataires court terme, il convient

de l’ajuster au niveau de risque. En effet, à la différence

du monétaire, les fonds obligataires court terme sont

plus sensibles aux évolutions des marchés. Ces stratégies

pourront donc enregistrer des baisses plus marquées

lors des périodes de tensions, à l’image du regain brutal

de volatilité du début d’année 2016. C’est la logique

contrepartie du surcroît de rendement dont ils bénéficient.

Mais ici encore, le gérant dispose d’un éventail de solutions

plus large pour faire face au risque. Au-delà de l’ajustement

du volant de liquidités et du pilotage de la duration crédit, la

possibilité de mettre en place des stratégies de couverture

(du risque spécifique et du risque à échelle macro) permet

un meilleur pilotage du risque des portefeuilles. Le recours

aux CDS joue dans ce cadre un rôle clef. D’autre part, la

profondeur de l’univers d’investissement permet de mieux

définir la stratégie d’investissement, de privilégier les

axes aux plus forts potentiels mais également de diminuer

l’exposition à certains risques identifiés.

OBLIGATIONS COURT TERME

SORTEZ LA TÊTE DE L’EAU !

Les commentaires et analyses reflètent l’opinion de CPR AM sur les marchés et leur évolution, en fonction des informations connues à ce jour. Les informations contenues dans ce

document n’ont aucune valeur contractuelle et n’engagent pas la responsabilité de CPR AM. Elles sont basées sur des sources que nous considérons fiables, mais nous ne garantissons

pas qu’elles soient exactes, complètes, valides ou à propos, et elles ne doivent pas être considérées comme telles à quelque fin que ce soit. Les informations contenues dans ce

document n’ont aucune valeur contractuelle. Cette publication ne peut être reproduite, en totalité ou en partie, ou communiquée à des tiers sans l’autorisation préalable de CPR AM.

Sous réserve du respect de ses obligations, CPR AM ne pourra être tenu responsable des conséquences financières ou de quelque nature que ce soit résultant de l’investissement.

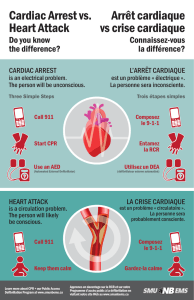

SCR Marché d’un portefeuille composé de 20% d’actions

européennes, 40% d’OAT 7-10 ans et 40% de crédit

corporate A en allocation d’actifs

Sources : Thomson Reuters Datstream, CPRAM au 27/06/016

Fairouz

Yahiaoui

Gérante

court terme

Jean-Thomas

Heissat, CIIA

Spécialiste

produits

INTERVIEW DU MOIS

BULLETIN MENSUEL – JUILLET 2016

actifs

De façon plus générale, il convient de noter que la prise

de risque de ces stratégies paraît bien rémunérée en

comparaison des autres compartiments obligataires court

te rme. A tit re d ’exem ple, CP R Obli g 12 Mo is pr ése nte à fi n ju in

un portage instantané nettement supérieur aux souverains

périphériques 1-3 ans pour une volatilité similaire, ou

encore un portage proche de la dette Corporate BBB 1-3

ans mais avec une volatilité fortement réduite. In fi ne, nous

restons convaincus que la réallocation du monétaire vers

l’obligataire a du sens pour les investisseurs qui peuvent

accéder à ce type d’investissements. Néanmoins, compte

tenu du potentiel de perte à court terme, cet arbitrage ne

peut s’opérer que dans le cadre d’une trésorerie longue

sur laquelle l’investisseur dispose d’une visibilité assez

dégagée.

LE REGAIN RÉCENT DE VOLATILITÉ DES MARCHÉS A-T-IL MODIFIÉ

VOTRE PHILOSOPHIE DE GESTION ?

Non, la philosophie de gestion des fonds CPR Oblig 12

Mois / 24 Mois reste inchangée. A savoir mettre en place

une gestion en performance absolue, fl exible et réactive,

pour élargir les opportunités sur l’univers court terme.

En revanche, nous avons évidemment ajusté notre stratégie

d’investissement et nous privilégions une approche « total

return » à une approche centrée sur le portage (que nous

avions par ailleurs favorisée par le passé). La fl exibilité

reste le mot d’ordre, alors même que le regain de volatilité

devrait s’avérer durable et que la capacité d’absorption

des taux s’est encore réduite. Nous accordons toujours une

grande importance à la liquidité et conservons un poids

élevé de « cash » dans les portefeuilles. Ce qui devrait

permettre notamment de conserver un positionnement

prudent tout en restant opportuniste lors de chocs de

marché ponctuels.

Les commentaires et analyses refl ètent l’opinion de CPR AM sur les marchés et leur évolution, en fonction des informations connues à ce jour. Les informations contenues dans ce

document n’ont aucune valeur contractuelle et n’engagent pas la responsabilité de CPR AM. Elles sont basées sur des sources que nous considérons fi ables, mais nous ne garantissons

pas qu’elles soient exactes, complètes, valides ou à propos, et elles ne doivent pas être considérées comme telles à quelque fi n que ce soit. Les informations contenues dans ce

document n’ont aucune valeur contractuelle. Cette publication ne peut être reproduite, en totalité ou en partie, ou communiquée à des tiers sans l’autorisation préalable de CPR AM.

Sous réserve du respect de ses obligations, CPR AM ne pourra être tenu responsable des conséquences fi nancières ou de quelque nature que ce soit résultant de l’investissement.

(SUITE)

INTERVIEW DU MOIS

BULLETIN MENSUEL – JUILLET 2016

De façon plus générale, il convient de noter que la prise

de risque de ces stratégies paraît bien rémunérée en

comparaison des autres compartiments obligataires court

te rme. A tit re d ’exem ple, CP R Obli g 12 Mo is pr ése nte à fi n ju in

un portage instantané nettement supérieur aux souverains

périphériques 1-3 ans pour une volatilité similaire, ou

Sources : Thomson Reuters Datstream, CPRAM au 28/06/016

Les performances passées ne préjugent pas des performances futures.

* Ces informations doivent être complétées par le prospectus disponible sur le site cpr-

am.fr ou sur simple demande auprès de CPR AM. ** Le DICI (Document d’Information

Clé pour l’Investisseur) comporte les informations essentielles sur l’OPCVM, et doit

être remis à l’investisseur avant toute souscription.

CPR OBLIG 24 MOIS - PROFIL DE RISQUE*

Risque de perte en capital : oui I Risque crédit : oui, dont

compartiment HY I Risque de taux : oui, sensibilité comprise entre

-2 et +3 I Risque de contrepartie : oui I Risque de change : non,

couverture systématique des émissions non libellées en euro I

Échelle de risque selon DICI**: 2 / 7 I Durée minimum de placement

recommandée : 24 mois minimum

CPR OBLIG 12 MOIS - PROFIL DE RISQUE*

Risque de perte en capital : oui I Risque crédit : oui, dont

compartiment HY I Risque de taux : oui, sensibilité comprise entre

-1 et +2 I Risque de contrepartie : oui I Risque de change : non,

couverture systématique des émissions non libellées en euro I

Échelle de risque selon DICI**: 2 / 7 I Durée minimum de placement

recommandée : 12 mois minimum

1

/

2

100%