les ressources necessaires gm2

Les ressources nécessaires

I) Le financement des activités de l'entreprise

1) Les besoins de financement

•Le cycle d'exploitation, à court terme

Prenons une entreprise de production classique, le cycle commence par l'achat de matière première, de

marchandises etc, cet achat va être stocké plus ou moins longtemps, ensuite on va fabriquer, cela va donner

lieu à nouveau à un stockage de produit fini puis la vente des produits.

Achat + Production + Vente = Cycle physique de production ou réel

Il vient se greffer un cycle financier : quand on achète à un fournisseur, on ne paye pas forcément tout de

suite (officine) mais parfois décalage entre le moment où on doit payer et celui où on reçoit l'argent qui est

défavorable. Il faudra parfois prévoir de l'argent pour payer le fournisseur en attendant de recevoir l'argent

de la vente. Si on veut diminuer le besoin, on raccourci le délais de production, on demande à augmenter le

temps de payement des fournisseurs ou plus vite par les clients. C'est ce décalage temporel qui donne

naissance au besoin en fond de roulement BFR +++

C'est le besoin de financement d'exploitation, dans le cadre de l'activité courante qui naît du décalage entre

les décaissements et les encaissements.

10/01/2017

L'entreprise lorsqu'elle a une activité courante, elle va devoir financer cette activité entre le financement et

le payement, c'est le décalage qui fait qu'il y a un besoin (défavorable), favorable en dégagement et fond de

roulement.

Lorsqu'on crée une entreprise, il faut penser à ces besoins, c'est indispensable et ce besoin en fond de

roulement dépend des achats. Cela peut être augmenté ou diminué selon différents facteurs : la durée du

cycle, la négociation avec les fournisseurs (crédit, plus on en a et moins le fond de roulement est élevé), les

créances clients (qui augmentent le besoin).

On va d'un côté s'intéresser aux stocks : l'argent mobilisé pour stocker, c'est de l'argent qu'on utilise, plus

les stocks sont élevés, plus le besoins est élevé. Il y aussi les dettes fournisseurs, on fait la différence entre le

besoins qui contient les stocks et les créances et on soustrait les dettes fournisseurs de l'activité courante.

La différence lorsque les besoins sont > au ressources, on a un besoin en fond de roulement qui émerge. On

peut évaluer dans une entreprise le besoin en fond de roulement en regardant les stocks, les créances

d'exploitation. Le besoin sera financé par la trésorerie qui permet de financer le besoin.

Dans l'hypothèse, où il y a une différence favorable, on a des dettes fournisseurs plus élevées que les stocks

car le délais de paiement des clients est faible. L'activité génère un financement en soi-même.

•Le cycle d'investissement, à long terme

La notion d'investissement est une notion économique qui traduit différentes dimensions.

Investir : on entend quelque chose en retour, investir c'est dépenser des moyens à un instant donné en vue

d'une rentabilité. Il y a une dimension sur le long terme car en investissement on a pas les résultats le

lendemain, souvent plus d'un an. La 3è dimension est l'ampleur des engagements, des investissements,

c'est une décision mûrement réfléchie parce que l'enjeu financier est important.

Investir peut poursuivre différent objectifs où vont transparaître l'idée de retour sur investissement.

On va investir pour remplacer = Remplacement, c'est prévu par la technique de l'amortissement.

L'amortissement est un terme utilisé en comptabilité, cela signifie que l'on va pouvoir constater l'usure du

matériel (durée de vie d'un ordi de 5 ans, on l'amortie sur 5 ans, on va dire que l'entreprise détient un

matériel qui a une certaine valeur, on l'aura au moins d'un an consommé de 1/5 de la valeur de l'ordi, ne

vaut plus que 800 à la fin de l'année si on partait de 1000). Dans le bénéfice, on enlèvera sa consommation

pour tenir compte de l'usure du matériel, cela permet de ne pas les distribuer aux actionnaires, ils resteront

dans l'entreprise, cela permet le replacement futur. Cela permet d'anticiper le remplacement en plus de la

constatation d'usure. L'intérêt est aussi de préserver l'entreprise contre les intérêts des actionnaires qui

sont parfois en opposition.

Il y a l'investissement pour augmenter la Capacité (de production, de vente, de taille...), c'est une stratégie

de croissance interne ou externe.

Il y a l'investissement de productivité : l'objectif est d'être meilleur.

Exemple : Produire le max en prenant le moins de temps, on étudie un résultat par rapport au moyen mis

en œuvre. C'est parvenir à un résultat, être efficace, efficient avec les meilleurs moyens possibles. Quand on

investi, on veut augmenter la productivité. La productivité c'est le rapport Résultats/Moyens : on peut alors

garder les résultats mais avec moins de moyens, ou garder les même moyens mais augmenter le résultat ou

un peu des deux.

On peut investir aussi sur une innovation qui peut se retrouver dans ces 3 objectifs là.

2) Les ressources de financement

→ Cycle d'exploitation :

Habituellement, la première source est la trésorerie ou disponibilité (« cash ») qui est disponible

rapidement sous forme d'argent. Là où peut se poser un problème c'est quand on a un problème de

financement à court terme : pas l'argent en banque.

Il existe des solutions comme des crédits qui permettent d'avancer de l'argent sur le court terme,

moyennant un taux d'intérêt qui est plus élevé quand c'est un court terme. C'est ce qu'on appelle les

facilités de caisse qui permettent d'anticiper les besoins d'exploitation.

Les effets de commerce (lettres de change et billets à ordre)sont des reconnaissances de dettes : on a un

client qui donne l'argent et auprès duquel on a négocié un délai de payement. On peut demander à la

personne de remplir une reconnaissance de dette. Cette reconnaissance de dette peut être refilé à

quelqu'un d'autre. On peut donc continuer à financer ces activités par le biais des créances. C'est

l'endossement des effets de commerces.

Au lieu de les donner à un fournisseur, on peut les donner à la banque qui peut avancer l'argent c'est la

mise à l'escompte des effets de commerce.

→ Cycle d'investissement :

Les besoins sont plus importants et sur le long terme. On va recourir à des emprunts qui vont permettre de

financer ce besoin, parce qu'on pourrait rembourser sur le long terme (ex : achat du fond de commerce

d'une officine).

11/01/2017

Il n'y a pas que les emprunts bancaires, il existe les emprunts obligataires mais il faut s'en méfier : on prête

de l'argent qu'il faut rembourser avec des intérêts mais ce sont des personnes physiques ou des sociétés qui

prêtent. La banque peut parfois jouer l'interface. Ce peut être intéressant quand on a pas d'apport.

Le montant d'apport correspond à la valeur du stock et les frais notariés, d'acquisition.

Le problème c'est qu'il y a 2 limites : on peut facilement détourner cet outil à des fins privées, comme

demander un taux d'intérêt exorbitant, parce que pour les emprunts obligatoires ont peut aller jusqu'à 10%

(contrairement aux banques où c'est régulé). La deuxième source d'abus est que ces emprunts obligataires,

on leur ajoute une caractéristique de « convertible » ce qui veut dire qu'on peut en faire autre chose, on

peut les convertir en action : passer du statut d'emprunteur au statut d'associer. On peut alors payer une

prime de non conversion (mais 100% du montant).

Ce sont 2 moyens de financement externe, ce sont des personnes qui ne sont pas associés dans

l'entreprise. Ils sont tôt ou tard amenés à être remboursés.

On a des financements internes qui proviennent des associés, des propriétaires de l'entreprise :

–l'apport : lorsqu'on crée une entreprise et apporte de l'argent, ça va atterrir dans le compte capital.

On peut apporté en numéraire (argent), en nature (apport de bien : local, propriétés intellectuelles

comme les brevet), le capital est amené à rater toute la vie dans l'entreprise, c'est le financement le

plus durable qui existe. Il est possible exceptionnellement le capital.

–Entre le capital et l'emprunt, il y a une possibilité à mi-chemin : somme prêté par les associés, ça va

aller dans la catégorie compte courant d'associer pour financer un projet par exemple.

–C'est le cas aussi des personnes dans la famille qui peuvent prêter de l'argent.

II) Les outils de gestion financière

1) Bien choisir son investissement

Il y a des paramètres à prendre compte : est-ce que c'est intéressant d'investir, les possibilité

d'investissement, pour cela on va regarder :

–la durée de l'investissement

–le coût d'acquisition

–le coût d'utilisation

–les gains espérés

On va comparer les coups et le gains, on va essayer d'anticiper les coûts (ex : robots dans les officines, gains

espérés ?).

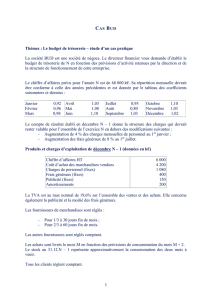

On peut prendre par exemple : la valeur actuelle nette VAN = la VAN d'un investissement, à la date

d'acquisition T0, est égale à la somme des valeurs actuelles nettes des flux nets de trésorerie liés à cet

investissement. Les flux nets sont l'argent entrant (+) et l'argent sortant (-), c'est la comparaison entre les

gains et les dépenses aux quotidien. On va actualiser les fonds, cela permet de tenir compte de l'évolution

de la valeur de l'argent. Le calcul est assez pointilleux, on cherche à être le plus réel possible du retour sur

investissement.

On commence à calculer le VAN par le besoin qu'on a auquel on ajoute la somme nette (recettes –

dépenses) qu'on va actualiser chaque recette annuelle nette, on peut éventuellement dans le calcul ajouter

la valeur du bien que l'on pourra retiré si jamais on revend.

On rejettera tout projet d'investissement dont la VAN est négative.

Si on a à choisir, il faut prendre la VAN la plus élevé.

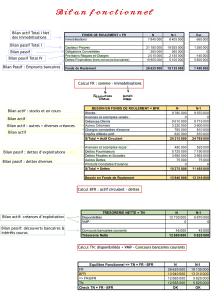

2) Analyser le patrimoine de l'entreprise

•Le bilan de l'entreprise

Un bilan est un document obligatoire pour toutes les sociétés, pour les entreprises qui ont un certain

volume d'affaire, c'est un document incontournable, on va le réclamer (en plus du compte de résultat)

lorsque par exemple on veut acheter une officine (au moins les deux derniers bilans). Cela permet de se

faire une idée de l'entreprise, de la gestion financière. C'est un document comptable obligatoire, officiel qui

obéit à des règles. C'est à un moment donné. Si on veut voir une évolution, on doit comparer deux bilans de

la même société.

On va « prendre en photo » le patrimoine de l'entreprise, le patrimoine est composé de 2 types de choses :

ce que l'on possède, des biens, des droits qui viennent enrichir notre patrimoine mais on peut aussi avoir

des dettes. Une personne physique, morale ont toutes des patrimoines mais n'en ont qu'un seul chacun.

Si on crée une boite, qu'elle est la première chose que l'on fait quand on crée une boite, il faut faire des

statuts, on va s’immatriculer à la chambre de commerce et faire une publication dans les journaux légaux,

on va mettre de l'argent dans la boite, dans le capital. On a forcément des dettes quand on est société, une

société dans son patrimoine est endettée et elle va faire quelque chose de cette dette.

Au départ du côté passif = montant dus par l'entreprise, on aura par exemple 2000euros dont 500 euros de

droit d'exister et 1500 de côté, on a donc 2000 euros en totaux de possession.

Au départ, le passif conditionne l'actif : les dettes sont considérées comme des ressources pour l'entreprise,

avec on va posséder. Et tout ce qu'on possède a pour origine une dette. C'est pour ça qu'un bilan est

équilibré car l'actif est égal au passif. Ce qu'il faut retenir c'est qu'à l'origine il y a une ressources/dettes qui

va permettre de posséder quelque chose.

Quand on regarde un bilan, il y a toujours deux partiee : ce que possède l'entreprise (l'état des stocks, les

machines etc) mais on veut savoir d'où cela vient (capital, argent d'actionnaire). On va voir la composition

de ce qu'on possède, la composition de l'endettement mais surtout le lien entre les deux.

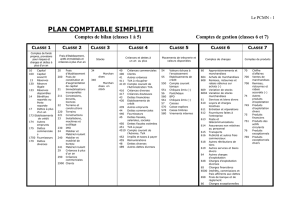

Dans un bilan, on retrouve deux catégories :

–Actif (ce qui est positif, qui possède) :

–Actif immobilisé

–Actif circulant

–Total actif

–Passif (dettes) :

–Capitaux propres

–Dettes à long terme

–Dettes à court terme

–Total passif

Plus on va vers le bas dans ces catégories, plus c'est des montants qui vont varier, c'est le courant,

l'exploitation. Il en est de même au passif.

III) Gestion des ressources humaines

Prochains cours

Les activités de l'entreprise

Les décisions affectant la vie de l'entreprise

1

/

4

100%