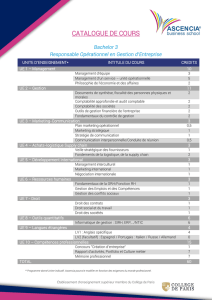

dossier - Supply Chain Magazine

DOSSIER

N°61 ■SUPPLY CHAIN MAGAZINE - JANVIER-FÉVRIER 2012

62

Impact de la crise

La crise financière de l’été 2011 qui se prolonge en

récession économique ne remet pas fondamentalement

en cause les investissements en Supply Chain, avec néan-

moins un objectif financier principal : réduire les coûts et

les stocks pour dégager du cash. Et de leur côté, les

prestataires investissent pour rester compétitif.

Cap sur

l’investissement

malgré la crise

et l’absence

de visibilité

©SOFLOG-TELIS

©FROG 974-FOTOLIA

L

’activité et les investissements des

industriels et des prestataires logis-

tiques se poursuit malgré le manque

de visibilité et la récession attendue en

2012, suite à la crise financière et de la

dette publique qui a éclaté durant l’été

2011. La zone euro devrait en effet être

plongée dans une récession modérée jusqu'à la

seconde moitié 2012 ; une enquête de Reuters

auprès de 50 économistes prévoit une baisse du

produit intérieur brut (PIB) de la région de 0,3%

en 2012 (récession = au moins deux trimestres

consécutifs de baisse du PIB).

Indicateurs français en berne

La France devrait connaître une brève récession

s'étalant sur le dernier trimestre 2011 et le 1er tri-

mestre 2012 ; l'Allemagne serait le seul grand pays

de la zone euro à afficher une croissance cette

année. L’Insee confirme en prévoyant une baisse

de l’activité en France de 0,2 % au 4etrimestre 2011

et de 0,1 % au 1er trimestre 2012. L’Insee anticipe

que l’investissement des entreprises non financières

devrait continuer à s’effriter au 4etrimestre 2011

(-0,5 % après -0,3 % au 3etrimestre 2011) et au

1er trimestre 2012 (-0,6 %), avant de se stabiliser au

JANVIER-FÉVRIER 2012 - SUPPLY CHAIN MAGAZINE ■N°61 63

©C.CALAIS

2etrimestre 2012 (-0,1 %). Les anticipations des

chefs d’entreprise sont mal orientées. Selon la

Banque de France, il y a eu resserrement des cri-

tères d’octroi du crédit bancaire aux entreprises au

3etrimestre 2011, alors que la demande baisse.

Or, les principaux déterminants de l’investissement

sont le taux d’intérêt, la demande anticipée et un

environnement économique stable. Toutefois, ces

indicateurs macroéconomiques ne semblent pas

affecter outre mesure les Directeurs Supply Chain

et prestataires, plus marqués par la crise bancaire et

financière de l’automne 2008. Cette année-là, le

PIB de la France avait reculé de 0,3% en volume,

puis de 2,7 % en 2009, une baisse sans précédent

depuis la seconde guerre mondiale, avant de repar-

tir en 2010 (+1,5 %, Insee). Le taux d’investisse-

ment des sociétés non financières avait chuté à

18,5 % suite à la crise de septembre 2008, ne

remontant qu’à 18,7 % en 2010.

Optimisme vigilant

Les acteurs de la Supply Chain ne veulent pas

qu’on leur joue le coup de la panne deux fois !

Un certain optimisme, certes vigilant, est affiché.

La situation est plus contrastée chez les presta-

taires toutefois, notamment chez les PME. « Que la

crise arrive la même année que les présidentielles,

année traditionnelle d’attentisme, est une bonne

chose », estime Franck Grimonprez, Président de

Logistique Grimonprez.

Trois établissements bancaires n’ont pas donné suite

à nos questions sur les prêts accordés aux entreprises ;

un manque de transparence qui expliquerait en par-

tie leur déficit d’image… Leurs clients remarquent

une sélection plus pointue des meilleurs dossiers de

financement et un crédit plus cher. « Les projets dans

les entreprises ne sont pas gelés comme en 2008-

2009, constate Eric Blandin, Newloop Consulting.

Les circuits de décision d’investissement sont plus

longs. L’arbitrage est en faveur des projets de trans-

formation de la Supply Chain.» Feridun Akpinar,

Sunzi Consulting, préconise : « Dans un contexte

récessif, de baisse de la consommation, il faut pri-

vilégier les investissements de rationalisation de la

Supply Chain indépendants de la croissance et géné-

rateurs d’économies. Ainsi la réduction des fré-

quences de livraisons peut conduire à un gain plus

élevé que la hausse induite du coût de stock dans

certains segments de produits ou la mutualisation

intelligente entre sociétés n'a pas atteint la taille cri-

tique »; Les secteurs luxe et cosmétique restent por-

tés par la croissance asiatique. Le secteur phar-

Franck

Grimonprez,

Président

de Logistique

Grimonprez

Franck

Journo,

Directeur

Commercial

et Marketing

de Crosslog

©C.CALAIS

DOSSIER

N°61 ■SUPPLY CHAIN MAGAZINE - JANVIER-FÉVRIER 2012

64

Impact de la crise

maceutique garde la forme. Celui des produits de

grande consommation résiste, l’automobile plus dif-

ficilement.

Objectifs coûts et stocks

« Le cash est roi » est revenu dans les propos de

divers interlocuteurs. Les principaux objectifs des

Directeurs Supply Chain sont financiers : baisse

des coûts logistiques pour améliorer la profitabi-

lité du compte de résultat, réduction des stocks

pour améliorer le Besoin en Fonds de Roulement

(BFR) et ainsi dégager de la trésorerie afin de sou-

tenir l’activité commerciale et marketing.

La crise ne remet pas en cause les investissements

stratégiques. Jean-Rafaël Garcia, Directeur Sup-

ply Chain de Saupiquet, fabricant de la conserve

de poissons, indique : « Dans un contexte de

réduction des dépenses, nous continuons à inves-

tir pour une Supply Chain plus réactive et agile

qui nous donne un avantage compétitif. Néan-

moins, nous portons d’autant plus attention aux

indicateurs de suivi de type coût total et coûts

détaillés ». En octobre 2011, Saupiquet a rejoint

un nouvel entrepôt multi-clients près d’Orléans,

afin de répondre aux demandes de réduction des

stocks (flux tendus) de la grande distribution. Il

intègre également United Biscuits et le groupe

Mars, ce qui leur permettra, à partir de mars 2012,

de livrer l’ensemble les grands distributeurs. Et

Jean-Rafaël Garcia de remarquer : « Nos presta-

taires investissent eux aussi. Et investir pendant

la crise motive nos équipes, ce qui leur permet

aussi d’avancer et de se projeter ».

De nouveaux outils et de la matière grise

L’un de ses partenaires dans la plate-forme, Alain

Guinouet, Directeur Supply Chain, Mars Petcare

& Food, souligne : « Le secteur alimentaire est

moins volatile, mais ultra-compétitif, les distri-

buteurs se livrant à une guerre des prix. Nous

avons entamé une démarche de réduction des

coûts logistiques et des stocks depuis deux ans et

demi qui a porté ses fruits. Ce ne sont pas de gros

investissements, quoique la mutualisation ait

demandé plusieurs développements importants,

dont un outil de gestion mutualisée des approvi-

sionnements. Mais beaucoup de matière grise, en

particulier un travail collaboratif d’amélioration

des prévisions de vente, Les économies générées

peuvent être réinjectées en soutien des marques et

de leurs parts de marché ». Mars investit aussi

dans le développement durable, avec la récente

mise en place d’un trafic ferroviaire hebdomadaire

entre ses usines allemandes et l’entrepôt mutua-

lisé près d’Orléans, qui réduit l’empreinte carbone.

Pour Jocelyn de Villeneuve, Directeur service

clients et Supply Chain de Pernod, société du

groupe Pernod Ricard distributrice de 13 marques

de vins et spiritueux, « la crise ne remettra pas en

cause nos investissements, d’autant plus que nous

sommes moins touchés, étant sur des marques

haut de gamme. Certes, nous privilégions les pro-

jets à ROI rapide. Nous avons décidé en avril 2011

de prendre un nouvel outil de prévision afin de

diminuer les stocks. Nous démarrons le projet de

mise en place des modules prévision des ventes et

planification de la distribution de n.Skep de Dyna-

sys. Néanmoins, les vrais enjeux sont structurels,

avec la mutualisation des coûts entre industriels à

laquelle nous continuons à travailler ». Pernod

cherche également à diminuer son BFR à travers

le Credit Management (gestion des crédits clients)

et la gestion des encours fournisseurs. Car il s’at-

tend à une contraction du marché, suite au plan

gouvernemental de lutte contre les déficits qui

durcit la taxation sur les alcools.

Les prestataires veulent rester compétitifs

L’état des lieux de Patrick Bouchez, Président de

TLF, issu d’une enquête auprès des adhérents

tranche avec l’avis des logisticiens. Si certains

membres de TLF poursuivent leurs investisse-

ments, dans un souci de productivité et de com-

pétitivité, quand la crise invite le marché à se

concentrer, pour Patrick Bouchez, 2012 s’annonce

sombre. Les contrats sont de plus en plus précaires

et les prestataires cherchent à diversifier leur por-

tefeuille. Deux tiers disent freiner leurs investis-

sements en matériel par rapport à 2011, année

correcte, mais peu dans les systèmes d’informa-

tion. Des PME déclarent avoir des difficultés

croissantes pour obtenir des prêts bancaires. Les

assureurs crédit Coface et Atradius déprécient par

le code NAF les entreprises de transport routier,

indépendamment du bilan de l’entreprise. Et les

mêmes entreprises remontent une dégradation de

deux semaines en moyenne du paiement des

créances clients. Et Patrick Bouchez de prévenir :

« Des logisticiens chinois veulent venir faire leur

marché dans des entreprises européennes fragili-

sées par la crise depuis 2008 ».

©SAUPIQUET

Jean-Rafaël

Garcia,

Directeur

Supply Chain

de Saupiquet

Eric Blandin,

Fondateur

de Newloop

Consulting

©C.CALAIS

SUITE PAGE 66

De nouveaux moyens de financement

Face à un crédit bancaire plus sélectif et plus cher, il existe d’au-

tres moyens de financement. Ainsi le prestataire logistique indus-

triel Soflog-Telis peut proposer dans certains cas un outil de

financement des stocks de ses clients, en partenariat avec un éta-

blissement financier. Industry Capital offre de la location opéra-

tionnelle longue durée, avec des montages financiers de

consolidation hors bilan. « Ce n’est pas du leasing, soulignent

Hervé Zlotykamien et Nicolas Perri, Directeurs d’activité. Nous

achetons des équipements (dans l’entrepôt, logiciels, contenants) pour

les relouer à notre client, ce qui lui dégage du cash et donc une capa-

cité d’investissement supplémentaire. »

Nicolas Perri,

Directeur

d’activité,

Industry Capital

©C.CALAIS

DOSSIER

N°61 ■SUPPLY CHAIN MAGAZINE - JANVIER-FÉVRIER 2012

66

Impact de la crise

Franck Grimonprez prône la prudence : « Pour toute

nouvelle activité, les PME de notre réseau calculent

BFR, plans de financement et de trésorerie et compte

d’exploitation prévisionnel. Les clients doivent s’en-

gager à ce que les investissements en « dur » soient

repris par le prestataire suivant en cas de change-

ment. En cas d’arbitrage entre deux investissements,

je conseille de privilégier les partenariats dans la

durée avec les clients existants ». Valérie Lassalle,

Dirigeante des Transports Lassalle, PME de transport

et logistique adhérente FNTR, favorise les investis-

sements de remplacement. Elle a obtenu un prêt

bancaire de 200.000 €fin 2011 pour rénover sa sta-

tion de lavage de citernes.

Des investissements informatiques…

Dans la catégorie optimiste, la PME Crosslog, spé-

cialisée dans la logistique e-commerce, a le vent

en poupe. Après un C.A. en hausse de 24 % en

201 (17 M€), elle s’attend à +20 % en 2012. « La

croissance viendra du textile, de l’enfant, de la

décoration et des cosmétiques, prévoit Franck

Journo, Directeur Commercial et Marketing. Nous

investissons dans l’aménagement des entrepôts

que nous louons, notamment en informatique.

Leur surface augmente régulièrement. Après

0,7 M€investis en 2011, nous allons améliorer

notre système de gestion d’entrepôt. » Le presta-

taire logistique de taille moyenne spécialisé dans

l’industrie Soflog-Telis paraît plutôt confiant.

Bruno de Chaisemartin, Membre du Conseil de

surveillance, analyse : « Certains clients conti-

nuent à avoir une activité soutenue ; toutefois,

avec la crise, un certain nombre préfèrent ne pas

s’engager à moyen terme et préfèrent des contrats

d’un an difficilement compatibles avec l’activité.

Ils recherchent l’optimisation des coûts et notre

rôle est de leur faire prendre en compte le coût

complet. Les PME industrielles ont déjà beaucoup

serré en termes de coûts. Nous investissons :

ouverture de trois sites en 2011, informatique,

emballages techniques et audit pour devenir Opé-

rateur Economique Agréé. Et la crise pourrait pré-

senter des opportunités de sociétés qui ont souffert

de la baisse de volume ».

… et dans les infrastructures

Les grands groupes gardent aussi le moral. FM

Logistic poursuit les objectifs de son plan straté-

gique et met en service en 2012 une plate-forme

au nord de Paris dont le coût global s’élève à

25 M€et a prévu d’étendre des plates-formes

existantes. Jacky Gervis, Co-président, attend « un

C.A. de 840 M€, en croissance pour l’exercice clô-

turant en mars 2012. L’activité transport a le taux

de croissance le plus élevé. Nous regardons les

quelques dossiers d’acquisitions qui passent, sans

être opportunistes ».

Ayant consacré 8 M€aux infrastructures en 2011,

DHL International Express France maintient son

niveau d’investissement au 1er semestre 2012,

avec notamment 0,8 M€en terminaux mobiles

pour les livreurs et le réaménagement de sept à

huit agences, après 15 en 2011. « Notre activité

repose sur la vigueur des échanges interrégionaux,

notamment avec les Etats-Unis et la Chine, qui se

maintiennent, explique Florence Noblot, PDG.

Nous investissons en lien avec notre engagement

de qualité de service et pour gagner des parts

de marché. »

Réformer la finance,

soutenir l’économie réelle

Tous les acteurs s’accordent sur l’absence totale

de visibilité sur 2012 et après. Rien n’est pire que

l’incertitude. Ceci témoigne d’abord de la forte

volatilité des marchés financiers. Elle désempare

la classe politique, qui multiplie les effets d’an-

nonce. Or, la crédibilité de la politique écono-

mique repose sur l’affichage d’objectifs clairs non

remis en cause à court terme, sous peine d’affoler

les anticipations des agents économiques.

De plus, la vision à court terme qui régente les

décisions économiques et politiques évite de se

pencher sur le passé pour améliorer l’avenir,

quand l’économie est, par définition, cyclique, et

ainsi de regarder la grande crise de 1929, suivie

du New Deal de F.D. Roosevelt qui a sorti les

Etats-Unis de l’ornière. Et la prédominance de la

pensée libérale et monétariste dont la chancelière

allemande Angela Merkel se fait l’apôtre, empêche

des courants économiques moins rigoristes d’être

force de proposition, tel le nouveau keynésia-

nisme de Joseph Stiglitz.

Les plans de rigueur concomitants dans toute

l’Europe présentent un risque auto récessif. Le

ratio Dette publique/PIB s’améliore en faisant

baisser la dette, objectif des plans, si et seulement

si le PIB ne baisse pas… Pourquoi pas des plans de

relance communs au niveau européen par grand

secteur de l’économie réelle (industrie/distribu-

tion/prestations de services) ?

Enfin, regrettons qu’une réforme en profondeur

du système financier mondial ne soit pas à l’ordre

du jour. Réinjecter de la masse monétaire dans le

système financier au lieu d’en penser la réforme,

c’est empêcher le Titanic de couler en écopant à la

petite cuillère…et creuser les déficits publics par la

même occasion, la crise financière de 2008 ayant

entraîné celle de la dette publique de 2011, tout en

oubliant de soutenir l’économie réelle. Appelons

donc à tenter de réduire les déséquilibres actuels

et à plus de constance dans la politique écono-

mique du prochain gouvernement, même si sa

marge de manœuvre restera (très) limitée. Bonne

année 2012 ! ■CHRISTINE CALAIS

Bruno

de

Chaisemartin,

Membre

du Conseil

de surveillance

de Soflog-Telis

©SOFLOG-TELIS

Jacky Gervis,

Co-président

de FM Logistic

SUITE DE LA PAGE 64

Hervé

Zlotykamien,

Directeur

d’activité,

Industry Capital

©C.CALAIS ©C.CALAIS

1

/

4

100%