Télécharger en PDF - La finance pour tous

http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Euribor-ou-Euro-Interbank-Offered-Rate

Euribor ou Euro Interbank Offered Rate

L’Euribor ce n’est pas un seul taux mais 15 taux d’intérêt qui sont utilisés par les banques pour

calculer les taux des livrets bancaires, les taux des comptes à terme et les taux pour les prêts ou

emprunts à taux variables. Mais derrière ce terme technique, que sont les taux Euribor ? Comment

sont-ils fixés ? A quoi servent-ils réellement ?

Le terme Euribor est obtenu par la contraction du nom anglais : Euro Interbank

offered rate que nous pouvons traduire en français de la façon suivante : taux

d’intérêt interbancaire offert entre banques.

L'Euribor est un taux d’intérêt à court terme

Il n’existe pas un seul taux Euribor mais 15 taux d’intérêt euribor qui

correspondent chacun à 15 échéances différentes. Il existe par exemple l’Euribor

à 1 ,2 ou 3 semaines et les taux Euribor portant sur 1, 3… 12 mois. Rappelons

qu’un taux d’intérêt définit le coût du prêt d’une somme d’argent pour une durée donnée. Pour les prêts à

taux variables, les taux d’intérêt sont indexés en général sur les taux Euribor à court terme (maturité trois

mois à un an). L’Euribor 3 mois intervient dans le calcul du taux du livret 1 (de même que l’ et l’indice

des prix). Pour de nombreux autres produits d’épargne, les taux Euribor de termes différents seront choisis

selon la maturité du produit.

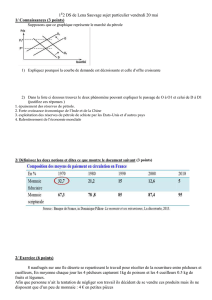

Evolution de l’Euribor à différentes dates d’échéance, sur 18 ans : des hauts… et des bas mais une

tendance générale à la baisse !

Actuellement, les taux d’intérêt à court terme se situent à un plus bas historique, ce qui explique la faible

rémunération des produits d’épargne à court terme, de même que le niveau très peu élevé des taux

proposés pour les prêts immobiliers.

L'Euribor est utilisé sur le marché interbancaire

Eonia

http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Euribor-ou-Euro-Interbank-Offered-Rate

Chaque jour les banques sont obligées de faire des ajustements de trésorerie pour rééquilibrer les avoirs

en liquidité dont elles ont besoin pour poursuivre leur activité. Le marché interbancaire est un marché de

gré à gré, ce qui signifie que les banques en excès de liquidité bancaire prêtent aux banques en demande

de liquidité bancaire. Ces prêts se font à échéances différentes aux taux euribor respectifs (1 semaine…12

mois). Sur le marché interbancaire ne peuvent intervenir que les banques, la banque centrale européenne,

les banques centrales nationales, certaines entreprises de financement et enfin certaines institutions

publiques dont le Trésor public ou la Caisse des dépôts et consignations.

Comment se calcule l’Euribor ?

Il est calculé par un panel de banques : 47 banques européennes de la zone euro, 4 banques européennes

hors zone euro et 6 banques hors Union européenne, ayant toutes une excellente réputation de solvabilité,

proposent chaque jour à la Fédération des banques européennes (FBE), une évaluation individuelle des

taux euribor. Ces évaluations sont calculées en fonction des besoins de liquidité du marché mais aussi en

fonction de données économiques telles que le niveau d’inflation, le taux de croissance, les notations et le

taux de refinancement de la . En effet l’ensemble de ces agrégats

économiques conditionnent l’activité des banques. Quant au taux de refinancement, il donne des

informations sur la de la BCE. La Fédération des banques européennes, par unpolitique monétaire

savant calcul, publie chaque jour ouvré à 11 heures (heure de Paris) une moyenne de ces taux (le fixing).

Eonia, le plus petit taux du marché interbancaire

Le varie selon l’offre et la demande à 1 jour de liquidité bancaire. Il est donc

calculé en faisant la moyenne pondérée de toutes les transactions au jour le jour de prêts non

garantis réalisées sur le marché interbancaire. Seuls les échanges entre les 47 banques

membres du panel des banques sont retenus. Pour mémoire, il faut rappeler que les taux

Euribor sont calculés, non à partir des transactions mais à partir des évaluations, a priori, des

volumes de liquidité à échanger.

Au Royaume-Uni, c’est le Libor

Il existe d’autres taux interbancaires hors de la zone euro. Ainsi sur le marché

interbancaire londonien, le Libor est aussi décliné en 15 taux d’échéance différente. Il

est calculé pour 10 devises différentes.

Un mode de calcul contesté…

Le mode de calcul de l’Euribor est aujourd’hui remis en cause depuis l’affaire du « Libor » : Rappelons que

le 28 juin 2012, la Banque Barclays a été condamnée par la justice américaine à la demande des

régulateurs américains et anglais, pour avoir manipulé le London interbank offered rate (Libor) sur la

période 2005-2009. Cette banque, avec la complicité d’autres banques, s’entendait pour proposer des taux

dont le niveau favorisait des paris spéculatifs. La manipulation de ces taux, aujourd’hui fortement

sanctionnée, a permis à plus d’une quinzaine de banques de s’enrichir frauduleusement aux dépens

notamment du petit épargnant.

Banque centrale européenne

taux EONIA

http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Euribor-ou-Euro-Interbank-Offered-Rate

De la nécessité de réguler

C’est ce qu’a décidé la commission européenne qui présentera au cours du deuxième trimestre 2013, un

nouveau texte législatif sur les taux de référence. « L’intégrité des taux de référence est un élément crucial

pour la fixation des prix de nombreux instruments financiers et contrats commerciaux et non commerciaux

» (Michel Barnier, commissaire européen aux Services financiers). Plusieurs mesures doivent être prises.

Elargir le nombre de banques qui doivent faire partie du panel des banques afin d’éviter les risques d’entente et de distorsion.

Un numerus clausus de banques qui devront obligatoirement faire partie du panel de banques. En effet, devant les menaces de

sanctions en cas de manipulations des taux, certaines banques comme l’allemande Bayern LB, sont sorties du panel. Elles seraient

invitées à le réintégrer. La commission européenne envisage donc d’exercer un pouvoir de contrainte pour obliger les banques à

« des soumissions obligatoires pour les taux de référence d’importance systémique ».

Des questions encore en suspens

La banque centrale européenne, en juillet 2012, avait également proposé la mise en place d’un nouveau

mode de calcul qui se ferait non pas à partir des taux estimés mais à partir des taux effectifs observés sur

le marché interbancaire. Mais est-ce possible sur un marché où la confiance entre les banques est encore

fragile et où les risques d’illiquidité sont toujours présents ?

Quelle autorité assurerait la régulation de cette nouvelle organisation ? La BCE semble la plus compétente

mais sur les rangs se présente aussi la petite autorité de régulation européenne accompagnée de l’

(ABE). Affaire à suivre.

EN SAVOIR PLUS

Les taux Euribor

Le panel de banque

Les recommandations des autorités européennes des marchés (ESMA) et des banques (EBA)

Livrets A

Compte à terme

Le marché interbancaire

Le scandale du Libor

ESMA

Autorité Bancaire Européenne

1

/

3

100%