Modèle RCK, Cédrick Tombola et Michel

Cédrick Tombola & Michel – Ange Lokota

Laboratoire d’Analyse – Recherche en Economie Quantitative

87

Modèle RCK, Cédrick Tombola et Michel – Ange Lokota

Laboratoire

d’

Analyse

–

Recherche

en

Economie Quantitative

One Pager

Février 2013

Vol. 5 – Num. 014

Copyright © Laréq 2013

http://www.lareq.com

Modèle RCK

Une preuve mathématique de l’intuition de Laffer

Cédrick Tombola Muke & Michel – Ange Lokota Ilondo

« Le génie est fait d’un pourcent d’inspiration et quatre – vingt – dix – neuf pourcent de

transpiration. »

Thomas Edison

Résumé

En résolvant le modèle néoclassique de Ramsey – Cass – Koopmans, ce papier fournit une preuve

mathématique de l’intuition de Laffer.

Mots – clé : Modèle RCK, maximum de Pontryagin, intuition de Laffer

Abstract

In this paper, we introduce and solve the Ramsey – Cass – Koopmans model. Then, we suggest a

proof of Laffer’s intuition.

Introduction

Les conclusions issues du modèle de Solow (1956) assument notamment, à titre d’hypothèse, que le

taux d’épargne est exogène. Une telle hypothèse insinue que les ménages sont inconscients du fait que

le niveau auquel ils fixent leur consommation présente influence, à coup sûr, leurs possibilités de

consommation future. Ce défaut vient pour ainsi dire dévoiler un des côtés peu réalistes des hypothèses

encadrant l’architecture du modèle de Solow.

Ainsi, l’objectif de ce papier est de présenter le modèle de croissance de Frank Ramsey (1928) d’après

lequel les décisions d’épargne des agents économiques résultent d’un comportement d’optimisation. Le

problème consiste donc à déterminer le niveau d’épargne qu’une collectivité doit mobiliser dans une

perspective dynamique. Ce qui offre également la possibilité d’étudier les effets des modifications

intervenues dans la politique budgétaire de l’Etat sur le taux d’épargne et sur la croissance économique.

Pour une meilleure présentation, au lieu de la version initiale de ce modèle proposée par Ramsey, nous

présentons, dans ce papier, sa version revue par David Cass et Tjalling Koopmans en 1965. L’intérêt

d’une telle présentation est qu’elle va nous permettre, après avoir présenté le sentier de croissance

optimale, de prouver mathématiquement, en intégrant un dictateur bienveillant (l’Etat en l’occurrence)

dans le modèle, l’intuition de Laffer.

La version du modèle de Ramsey – Cass – Koopmans (RCK) retenue dans ce papier, étant un problème

d’optimisation dynamique non stochastique en temps continu, nous avons invité le principe du maximum

de Pontryagin, présenté en détails dans Tsasa (2012), en vue de sa résolution.

Cédrick Tombola & Michel – Ange Lokota

Laboratoire d’Analyse – Recherche en Economie Quantitative

88

Le papier est structuré comme suit. La première section pose les hypothèses du modèle RCK. A la

deuxième section, nous le résolvons et dérivons, au passage la règle de Keynes – Ramsey. Enfin, la

troisième section fournit une preuve mathématique de l’intuition de Laffer.

Présentation du modèle RCK

Le modèle RCK consiste en l’optimisation d’une fonction d’utilité intertempolle, appelée aussi fonction de

félicité ou de bonheur, sous contrainte d’une fonction d’accumulation. Les hypothèses fondamentales

encadrant le montage de ce modèle sont :

- Toutes les firmes utilisent la technologie ;

- La population croît au taux constant n, soit ;

- L’économie est autarcique et les marchés sont compétitifs ;

- La production évolue d’après l’hypothèse de rendements constants à l’échelle (REC), et les

rendements factoriels sont décroissants ;

- Toutes les conditions de régularité fixées par Inada sont remplies, soit (i) ;

(ii) ;

- Les individus ont un horizon infini dans ce sens qu’ils font les allocations en matière de

consommation dans une solidarité intergénérationnelle. En temps continu et en valeurs

actualisées, la fonction d’utilité totale de la famille représentative est donnée par :

- L’output généré est soit consommé, soit investi. En forme intensive, on a : .

Connaissant la dynamique d’accumulation du capital, en supposant un taux d’amortissement nul

et après réaménagement, il vient :

Le problème du modèle RCK consiste simplement à optimiser la fonction d’utilité de la relation (1) sous

contrainte de l’équation (2).

Supposons à présent un équilibre concurrentiel où le capital et le travail sont rémunérés, respectivement,

aux taux et d’un côté, et de l’autre, on assume que les ménages détiennent une richesse qui

correspond à leur stock de capital, soit (i) et (ii) . Les marchés étant compétitifs, il vient que :

Après manipulation, substitution dans (2) et en imposant la condition de No – Ponzi game afin

d’empêcher que les familles s’endettent indéfiniment, le problème à résoudre devient :

Cédrick Tombola & Michel – Ange Lokota

Laboratoire d’Analyse – Recherche en Economie Quantitative

89

Résolution du modèle par Maximum de Pontryagin

Le hamiltonien et le système hamiltonien correspondant au problème tels que posé ci – dessus sont

respectivement :

En résolvant ce système et après une petite gymnastique mathématique, on obtient :

Pré – multiplions à présent, sans rien changer, les membres de gauche de cette dernière relation par

et

, on obtient successivement :

Connaissant l’expression de l’élasticité de substitution intertemporelle

après substitution et manipulation, la relation (4) devient enfin :

Ainsi dérive – t – on l’équation d’Euler ou la condition de Keynes – Ramsey qui impose une condition

nécessaire pour que soient sur un sentier optimal. D’après cette équation, la consommation

diminue, reste constante ou augmente selon que le produit marginal du capital, net du taux de

croissance démographique, est moins, autant ou plus élevé que le taux d’escompte subjectif . En

d’autres termes, si les familles réduisent leur consommation au temps , il s’ensuit une perte d’utilité au

Cédrick Tombola & Michel – Ange Lokota

Laboratoire d’Analyse – Recherche en Economie Quantitative

90

profit de l’épargne. Mais cette perte d’utilité est compensée par l’augmentation de l’investissement qui,

au temps , accroît les possibilités de consommation en occasionnant une production plus élevée.

L’arbitrage consommation – épargne, l’investissement ainsi que la croissance sont donc fonction de qui

mesure le taux d’impatience ou taux de préférence pour le présent.

Preuve mathématique de l’intuition de Laffer

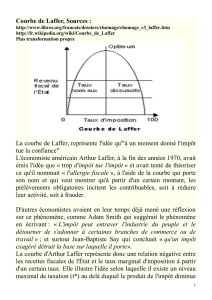

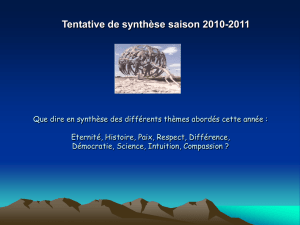

Selon l’intuition établie par Arthur Laffer, en 1974, il existe une relation ayant la forme d’un dôme entre

les recettes fiscales et le taux d’imposition. En d’autres mots, la recette fiscale est nulle pour deux

niveaux de taux d’imposition : 0% et 100%. Cette section en fournit la preuve. La seule réserve que

nous tenons à émettre est qu’il s’agit d’une preuve mathématique et non empirique. Par ailleurs, un

article en cours, au niveau du Laboratoire, revient systématiquement sur la question en l’examinant à la

lumière des faits.

Dans l’équilibre concurrentiel construit ci – dessus, supposons que l’Etat lève une taxe distorsive si bien

que la rémunération du capital, après paiement de l’impôt, devient . La fonction d’utilité étant la

même, le programme de contrôle optimal s’écrit :

La résolution par Maximum de Pontryagin permet d’obtenir l’équation d’équilibre suivante :

Considérons maintenant la technologie Cobb – Douglas suivante en forme intensive

où représente l’élasticité capital. Une gymnastique simple permet d’écrire :

Sachant qu’au steady state

et après un développement assez long, il vient que :

Et la recette fiscale du régime permanent est donnée par , soit, après manipulation :

Cédrick Tombola & Michel – Ange Lokota

Laboratoire d’Analyse – Recherche en Economie Quantitative

91

Si

Si

Enfin, en dérivant la relation (8) par rapport à (conditions du premier ordre

1

) et en annulant la dérivée,

on détermine ainsi le taux d’imposition optimal :

On a ainsi prouvé l’intuition de Laffer.

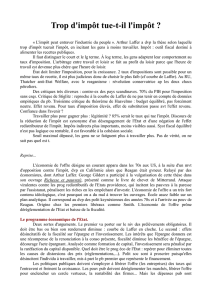

Figure 1 : Courbe de Laffer

Il ressort de ce graphique, en empruntant les mots propres à Arsène Jules Dupuit (1844), que si l'on

augmente graduellement un impôt depuis zéro jusqu'au chiffre qui équivaut à une prohibition (100%),

son produit commence par être nul, puis croît insensiblement, atteint un maximum (τ*), décroît ensuite

successivement puis devient nul. Avec la preuve mathématique fournie ci - haut, on a ainsi corroboré

l’idée selon laquelle « Trop d’impôt tue l’impôt ! ».

In fine, remarquons que l’optique de ce papier, après avoir résolu le modèle RCK, n’était pas de faire une

évaluation empirique de la relation établie par Laffer, mais plutôt de conforter son intuition en montrant

successivement, avec rigueur mathématique : (i) que la recette fiscale s’annule aux taux de 0 et

1

La fonction étant supposée bien définie, les hypothèses du lemme de Rolle sont valides.

τ

RFs

0%

100%

τ*

RFs max

6

6

1

/

6

100%