4.1. Elasticité et répartition de la charge de l`impôt indirect

Gérard ROLAND, Economie politique Chapitre 3

ECON-D-101_A PUB Cours-Librairie, av. P. Héger 42, B-1000 Bruxelles 69

4.1. Elasticité et répartition de la charge de l'impôt indirect

Dans le cas d'un impôt à l'achat, une taxe T est imposée sur le prix d'un bien. Elle est la

différence entre le prix que paie l'acheteur (PA) et le prix que touche le vendeur (PV). T

est une taxe à l'unité ; la totalité des recettes fiscales perçues par l'État est égale à T x Q,

c'est-à-dire l'impôt par unité de bien multiplié par les quantités vendues sur le marché.

En économie, pour comprendre les coûts économiques, on procède toujours en

comparant des situations. Ici, on compare la situation sans taxe à la situation avec taxe

pour en déduire la charge pour l'acheteur et pour le vendeur.

La taxe est payée par l'acheteur lorsque le consommateur achète un bien et paie, ensuite,

un impôt au Ministère des finances ; la taxe est payée par le vendeur lorsque le

consommateur achète un bien et que le vendeur va, ensuite, payer la taxe.

Dans tous les raisonnements qui suivent, faites bien la différence entre "qui paye

physiquement l'impôt" et "qui supporte la charge économique de l'impôt".

On va d'abord voir que du point de vue économique, la charge de l'impôt est équivalente

selon que c'est l'acheteur ou le vendeur qui paie l'impôt.

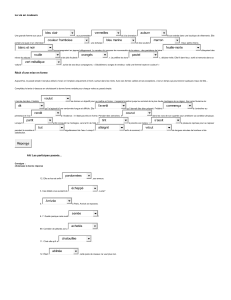

1er cas : La taxe est payée par l'acheteur

Au départ, on a sur ce marché une offre et une demande et un prix d'équilibre pE. La

taxe est payée par l'acheteur, ce qui signifie concrètement que la demande va baisser,

c'est-à-dire se déplacer vers la gauche et vers le bas. Effectivement, pour le vendeur, a

priori, rien ne change dans son comportement d'offre mais, pour l'acheteur, qui sait à

l'avance qu'il devra payer un impôt lorsqu'il va acquérir ce bien, cette information aura

tendance à diminuer sa demande, toutes choses égales par ailleurs. Pour acheter une

même quantité qu'avant, il n'est prêt qu'à payer un prix égal au prix qu'il payait avant

moins la taxe.

La demande se déplace de D en D' et nous avons un nouvel équilibre à la quantité q au

prix PV, à l'intersection entre O et D', étant entendu que la taxe est payée par l'acheteur.

Comment se répartit la charge de l'impôt d'un point de vue économique ?

Les recettes fiscales totales = les quantités x la hauteur de la taxe. Mais la charge

pour l'acheteur, est simplement les quantités vendues x la différence entre le prix taxe

comprise (PA) et le prix sans taxe (PE). Donc, la charge économique pour l'acheteur est

égale à (PA - PE) x Q, représentée par le rectangle :

Gérard ROLAND, Economie politique Chapitre 3

ECON-D-101_A PUB Cours-Librairie, av. P. Héger 42, B-1000 Bruxelles 70

La charge économique pour le vendeur sera égale à (PE - PV) x q, représentée par le

rectangle.

Charge de l'acheteur :

Charge du vendeur :

PE = prix d'équilibre initial, avant taxe ;

q = quantité ;

T = taxe, que représente la hauteur du déplacement vertical de la demande ;

PA = prix d'équilibre, taxe comprise ;

PV = prix net, taxe déduite, pour le vendeur.

Alors que c'est l'acheteur qui paie la taxe (du point de vue comptable), du point de vue

économique, il y a aussi une perte pour le vendeur : du fait que la demande diminue, le

prix qu'il obtient n'est plus PE mais PV et il subit une diminution de prix qui est une

charge, c'est-à-dire une perte économique. Cette perte est multipliée par les quantités

vendues.

Seul l'acheteur paye la taxe, mais la charge économique est répartie entre

l'acheteur et le vendeur.

Q

PA

PE

PV

Q

T

E

P

D’ D

O

Graphique 3.18 : TAXE PAYÉE PAR L’ACHETEUR

Gérard ROLAND, Economie politique Chapitre 3

ECON-D-101_A PUB Cours-Librairie, av. P. Héger 42, B-1000 Bruxelles 71

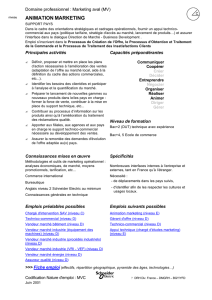

2e cas : La taxe est payée par le vendeur

Le vendeur paie la taxe, donc il doit céder une partie de son prix de vente à son

contrôleur des contributions. Son offre va diminuer puisque payer la taxe équivaut à

augmenter ses coûts de production. L'offre se déplace de O en O', c'est-à-dire vers la

gauche et vers le haut. Il n'est prêt à offrir une même quantité qu'avant que si son prix de

vente était majoré de T.

Quelle sera la répartition de la charge économique de l'impôt ?

Charge de l'acheteur :

Charge du vendeur :

L'équilibre initial avec un prix PE se déplace de la hauteur qui correspond à la hauteur

de la taxe et on procède au même raisonnement que précédemment:

(PA - PE) x q représente la charge pour l'acheteur, et

(PE - PV) x q est la charge pour le vendeur.

L'équilibre qui s'établit sur le marché est un équilibre en PA, soit à l'intersection entre la

demande D et O', puisque c'est le vendeur qui paie la taxe. L'acheteur achète à PA ;

ayant touché PA, le vendeur, lui, va donner (PA - PV) x q à son contrôleur des

contributions. L'équilibre observé est donc bien en PA.

Graphique 3.19: TAXE PAY

É

E PAR LE VENDEUR

P

Q

D

O

Q

T

E

O

'

PA

PE

PV

Gérard ROLAND, Economie politique Chapitre 3

ECON-D-101_A PUB Cours-Librairie, av. P. Héger 42, B-1000 Bruxelles 72

Le vendeur subit une perte car, si avant il avait PE, il n'a plus que PV en net. D'où la

charge pour le vendeur est égale à (PE - PV) x q ; mais l'acheteur subit également une

perte économique, et donc supporte une partie de la charge, car, précédemment, il

pouvait acheter le bien à PE. Comme le comportement d'offre a changé (diminution de

l'offre pour un même prix), le nouvel équilibre est relativement désavantageux pour

l'acheteur qui fait face à PA, c'est-à-dire qu'il paie plus cher qu'auparavant.

Conclusion générale : quelque soit celui qui paye physiquement l'impôt, cela ne

change rien à la charge économique de l'impôt. Les économistes disent en général que

ce n'est pas important de savoir qui paye l'impôt, mais de savoir qui va supporter

économiquement la charge de l'impôt.

Relation entre la répartition de la charge de l'impôt et l'élasticité de l'offre et/ou de la

demande

1) Offre parfaitement inélastique

Hypothèse : l'acheteur paie la taxe.

Charge de l'acheteur :

Charge du vendeur :

Graphique 3.20: LA CHARGE EST ENTI

È

REMENT SUPPORT

É

E PAR LE VENDEU

R

P

Q

D

D'

O

Q

T

E

E'

PV

PE = PA

Gérard ROLAND, Economie politique Chapitre 3

ECON-D-101_A PUB Cours-Librairie, av. P. Héger 42, B-1000 Bruxelles 73

L'impôt induit un déplacement de la demande de D en D' et de l'équilibre de E en E' ; le

prix d'équilibre qui s'établit sur le marché est PV.

La charge de l'impôt (cfr. graphique) est supportée entièrement par le vendeur. En effet,

l'équilibre s'établit sur le marché au prix PV. L'acheteur paie une taxe (égale à PA - PV),

mais ce qui compte, c'est de voir la différence par rapport à l'équilibre. Le prix pour

l'acheteur ne change pas (l'offre est parfaitement inélastique) ; par contre, l'impôt

diminue le prix pour le vendeur, à quantités inchangées, et donc, pour le vendeur, c'est

comme s'il faisait face à une baisse de la demande. Le vendeur supportera entièrement

la charge d'impôt. En quoi ceci est-il en relation avec l'élasticité de l'offre ? La baisse de

la demande occasionnée par la taxe devrait faire baisser les prix. Si ce qui ferait baisser

les quantités vendues et maintiendrait donc un prix suffisamment élevé du côté de la

demande. Ce n'est pas le cas ici, et la baisse de la demande entraîne une baisse du prix

taché par le vendeur.

2) Offre parfaitement élastique

La situation initiale se présente avec une demande D et un équilibre E. L'acheteur paie

un impôt et donc, la demande se déplace en D' ; un nouvel équilibre est déterminé en E',

avec le prix qui s'établit en PV. La différence est payée par l'acheteur, qui supporte ici

entièrement la charge de l'impôt. En effet, le prix de vente ne bouge pas par rapport au

prix d'équilibre, du fait que l'offre est parfaitement élastique. La baisse de la demande

est relayée par une baisse de l'offre laissant le prix du vendeur identique à ce qu'il était

avant.

Graphique 3.21: LA CHARGE EST ENTI

È

REMENT SUPPORT

É

E PAR L’ACHETEUR

P

Q

D

D'

O

Q

T

E

PA

E'

PV = PE

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%