028 . investissement et rentabilite escomptee

1

028

J.DURR 10/2009

Investissement et rentabilité escomptée

!

4 pages

INVESTISSEMENT ET RENTABILITE ESCOMPTEE

1 – CAPITAL ÉCONOMIQUE ET PROFIT

Le sens de l’activité productive de la firme, comme entité marchande, est de couvrir ses charges et de réaliser un profit,

ou bénéfice

On analysera ici les rapports entre le capital économique de l’entreprise (son actif) et le profit qui se dégage de son

exploitation. Ce qui est vrai de l’ensemble de l’actif l’est aussi d’un investissement particulier.

• La production exige l’usage de facteurs de production FDP (au sens large : tout ce qui est nécessaire à l’activité de

la firme) : biens d’équipement BE, biens et services intermédiaires BI et travail L.

Pour en disposer il faut les acquérir sur des marchés. Donc réunir un patrimoine. Ici, pour l’entreprise, ce n’est plus sa

capacité à réaliser techniquement la production qui est en jeu, mais son insertion dans la logique marchande, càd sa

capacité à réunir un patrimoine et à l’engager dans un processus de production en le faisant fructifier. Car la production

a un double effet sur le patrimoine engagé :

- effet négatif : elle réduit sa valeur :

- amortissement des BE (usure – obsolescence)

- consommations intermédiaires

- paiement des salaires

Le montant annuel de cette réduction constitue le coût de production, les charges

- effet positif : produire c’est élaborer un biens ou service BS vendu ou vendable sur le marché. C’est donc

créer de la valeur patrimoniale.

Le patrimoine composé des éléments engagés dans l’activité est l’actif de la firme, ou capital K, au sens éco.

• On peut représenter le rapport du K économique au profit π de deux façons.

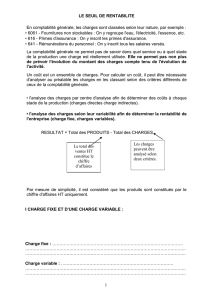

- Approche transversale. Sur une période donnée – l’exercice comptable = 1 an – sont mis en rapport charges et

produits (produits = les valeurs créées, au sens comptable). La différence est le profit dégagé dans la période.

C’est dans le compte de résultat que sont répertoriés l’ensemble des charges et des produits, pour dégager le bénéfice.

On peut, en déterminant des soldes intermédiaires entre produits et charges, donner différentes définitions pertinentes

du profit. [cf. infra]

NB 1 - Charges et produits de la période sont ici opposés sans tenir compte des paiements/règlements réellement

effectués, dans la mesure où on peut espérer que les attentes de règlement (créances/dettes) seront honorées. Mais les

désajustements temporels entre engagements et règlements impliquent des stocks de créances et de disponibilités dans

l’actif, qui sont aussi des investissements économiques.

- Approche longitudinale. L’actif engagé dans la production est un stock de valeurs patrimoniales. Dans le temps il

fait l’objet, dans l’activité de la firme, de flux de sortie – les coûts – et de flux d’entrée – les produits. Du jeu simultané

de ces flux, on peut définir deux types de flux :

- les flux de reproduction de l’actif engagé

- les flux du surplus dégagé, le profit.

2

028

J.DURR 10/2009

Investissement et rentabilité escomptée

!

4 pages

Longitudinalement, on peut donc définir sur la période de l’exercice comptable un cycle dans l’entreprise : ensemble

des flux de reproduction de l’actif engagé dans la production et de dégagement d’un bénéfice. Ce cycle peut être

décomposé en :

- cycle long de la reproduction du capital fixe via l’amortissement

- cycle court du capital circulant - parfois appelé cycle d’exploitation

NB 2 - Comme dans la perspective transversale, les cycles d’exploitation sont indépendants des délais de paiement ou

règlement, si créances et dettes sont honorées.

2 – LE BÉNÉFICE ESCOMPTÉ

a) Détermination du résultat bénéficiaire d’une entreprise.

• Définition générale et hypothèse.

Bénéfice = produits – charges

Produits = produits d’exploitation + autres produits financiers & exceptionnels

Charges = charges d’exploitation + autres charges financières & exceptionnelles

Pour simplifier, on ne retiendra que les produits et charges liés significativement à l’activité productive de la

firme.

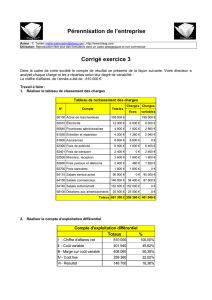

• Les différentes définitions du bénéfice.

- Produits = ventes (CA) + variation de la production stockée (on raisonne hors taxes sur les produits - ex. TVA)

- Produits – consommation intermédiaire = valeur ajoutée

- Valeur ajoutée – charges de personnel – impôts sur la production nets des subventions d’exploitation = EBE

L’excédent brut d’exploitation (EBE) est la définition la plus large du bénéfice.

- EBE – frais financiers – amortissements = résultat brut

- Résultat brut – IS = résultat net

- Résultat net = autofinancement des investissements nets (mis en réserves) + dividendes

- Résultat net + amortissements = marge brute d’auto financement (MBA) (définition simplifiée)

b) L’actualisation du bénéfice. (approche sommaire)

On se restreint ici au bénéfice dégagé par un investissement.

• Un investissement rapporte des flux de bénéfices dans le futur. Or un gain futur n’est pas équivalent à un gain

présent.

Le futur est déprécié par rapport au présent. C’est le taux d’intérêt qui mesure la dépréciation du futur.

En effet pourquoi le prêteur demande-t-il le paiement d’un intérêt ? Parce qu’en prêtant une somme d’argent, il renonce

à la disposition immédiate de cette somme jusqu’au terme de son prêt.

Si l’on veut comparer deux sommes d’argent disponibles à deux dates différentes il faut en calculer la valeur

équivalente à un même moment – généralement le moment actuel - en se servant du taux d’intérêt. On dit qu’on

actualise ces sommes. Leur valeur ainsi calculée est leur valeur actualisée.

• La formule d’actualisation.

- une somme S0 prêtée pendant 1 an au taux r vaudra S1 moment du remboursement (où elle sera de nouveau

disponible pour le prêteur) : S1 = S0 + r×S0 = S0×(1+r)

- Actualiser consiste à partir d’une somme S1 perçue en l’année 1 et à calculer quelle somme S0 (année

précédente) placée au taux r vaudrait S1 l’année suivante. On a évidemment : S0 = S1/(1+r)

S0 est la valeur actualisée de S1

On peut généraliser cette formule à n années.

- Si la somme est prêtée à intérêt composé pendant n années, elle vaudra au moment du remboursement :

si n = 2 ans : S2 = (1+r) +r×S0(1+r) = S0×(1+r)2 , donc par généralisation, au bout de n années :

Sn = S0×(1+r)n

- Donc la valeur actualisée S0 d’une somme disponible dans n années est : S0 = Sn/(1+r)n

3

028

J.DURR 10/2009

Investissement et rentabilité escomptée

!

4 pages

• La valeur actualisée nette (VAN) d’un investissement. On se restreint ici aux bénéfices dégagés par un

investissement I.

- Si un investissement I rapporte des flux monétaires Si pendant n années, alors le total actualisé de ces flux (∑Si)

est :

n

∑Si = ∑ 1/(1+r)i × Si

i=1

- On définit la valeur actualisée nette comme le total actualisé des flux des monétaires rapportés par un

investissement I net de la valeur de cet investissement :

VAN = ∑Si – I L’investisseur investira si VAN > 0

c) Bénéfice escompté et incertitude.

Quand une entreprise investit en vue de réaliser des bénéfices, elle s’appuie sur des prévisions. Elle affronte donc

l’incertitude. Des outils d’aide à la décision permettent d’étayer au mieux la décision d’investir.

Cependant, le futur est toujours incertain, et donc la rentabilité d’un projet l’est aussi.

Devant l’incertain l’orientation du climat des affaires (optimisme ou pessimisme) pèse sur les prévisions. En cas

d’optimisme général les investisseurs peuvent être portés au surinvestissement.

3 – LA RENTABILITE

a) Rentabilité.

• Sur une année, la rentabilité d’un capital se mesure par le rapport entre le profit dégagé π (flux annuel) et le

montant du capital engagé K (stock)

Le profit π peut être défini de différentes manières [cf. supra] : EBE ou résultat brut /net. Chaque définition étant plus

ou moins appropriée à une problématique.

A l’échelle d’une entreprise le capital peut être défini de deux manières :

- le capital économique = l’actif AC

- le capital financier = les fonds propres FP.

• On peut donc mesurer :

- la rentabilité de l’actif = rentabilité économique, mesurée par le taux de rentabilité éco. TRE = π/AC

- la rentabilité des fonds propres = rentabilité financière, mesurée par le taux de rentabilité fi. TRF = π/FP

b) Rentabilité économique.

• Signification du taux de rentabilité économique : C’est le bénéfice dégagé en moyenne par 1€ d’actif.

• Déterminants de la rentabilité économique.

On a la relation : π/AC = VA/AC × π/VA

où : - VA/AC mesure la productivité du capital économique (actif)

- π/VA est le taux de marge (au sens strict si π = EBE, sinon c’en est une autre définition) [

- la productivité du capital économique mesure l’efficacité dans la gestion de l’actif

- le taux de marge mesure le partage de la valeur ajoutée entre le travail et le capital

• On voit qu’on peut augmenter (maximiser) la rentabilité économique de la firme en augmentant :

- la productivité de l’actif

- le taux de marge.

• Comment augmenter la productivité de l’actif ?

4

028

J.DURR 10/2009

Investissement et rentabilité escomptée

!

4 pages

On voit que l’on peut agir sur trois composantes de la chaine qui relie un actif à la valeur ajouté qui en résulte :

- Optimiser les achats de FDP : la firme peut acheter aux meilleurs rapports qualité - prix en

cohérence avec sa stratégie générale. Ex. délocaliser la production là où la main-d’œuvre est bon marché.,

acheter les matières premières au cours le plus bas, substituer des machines au travail, réduire les stocks, etc.

- Optimiser l’efficacité physique et économique (productivité) de la combinaison productive. Ex. méthode de

travail, qualification de la main-d’œuvre, rajeunissement des équipements, flux tendus, etc.

- Maximiser l’efficience de la vente. Ex. politique mercatique, etc.

• Quant au taux de marge, il dépend du rapport salarial environnant et de la politique de rémunération du travail de

la firme.

c) La rentabilité financière. C’est la rentabilité qui intéresse l’actionnaire.

• On a la relation : π/FP = π/AC × AC/FP

Donc TRF = TRE × AC/FP

• Signification du rapport AC/FP : c’est le montant de l’actif pour 1€ de fonds propres. Ce rapport est toujours

supérieur à 1 car l’actif est aussi financé par les emprunts.

Ce rapport est un ratio de financement qui mesure le poids de fonds propres dans le financement de l’actif. Moins ils

pèsent par rapport aux emprunts, plus ce ratio est élevé.

• Effet de levier. Pour un TRE donné, le TRF augmente quand le poids des FP dans le financement de l’actif

diminue.

C’est l’effet de levier. On peut appeler « levier » le ratio AC/FP.

Ce phénomène s’explique aisément. Pour une rentabilité économique donnée, plus la part des fonds propres est

limitée dans le financement de l’actif, plus grande est la part de la rentabilité économique que se partagent chaque euro

de fonds propres. Donc plus grande est la rentabilité financière.

Mais alors la firme doit recourir davantage aux emprunts, pour financer l’actif. Or le recours aux emprunt est coûteux

en intérêts. Les frais financier supplémentaires occasionnés réduisent le bénéfice.

On peut montrer que l’effet de levier n’a lieu que si le taux d’intérêt réel (hors inflation) est inférieur au TRE.

NB – Une forte inflation peut avoir pour effet de réduire les taux d’intérêt réel. Ce qui pousse, par effet de levier les

firmes à s’endetter. Par la suite, une politique monétaire de désinflation fait augmenter les taux d’intérêt réels et conduit

alors les entreprises à privilégier brutalement le désendettement par rapport à l’investissement. Conséquences

récessionnistes.

4 - ROLE DU TAUX D’INTERET

Triple effet possible.

• Le taux d’intérêt est le coût du financement de l’investissement par l’endettement :

- une hausse des taux peut compromettre l’emprunt et probablement le projet d’investissement

- une baisse a généralement un effet opposé plus faible : ce n’est pas parce que le coût des emprunts a baissé

que l’on va investir.

• Le taux d’intérêt est le taux de dépréciation du futur – le prix du temps. Une hausse des taux => baisse des

bénéfices futurs actualisés => baisse probable des investissements dont la rentabilité est compromise.

• Les taux d’intérêt mesurent le rendement des capitaux placés en prêts sur les marchés financiers. Si ces taux

montent et dépassent le rendement des capitaux affectés aux investissement des entreprises, les placements financiers

peuvent être préférés aux investissements. Une logique de placement se substitue à la logique de l’investissement qui,

elle, est directement créatrice d’activité économique.

Notion de profitabilité : profitabilité = rendement des capitaux des entreprises – rendement des placements

financiers

- le rendement des capitaux des entreprises mesure la rentabilité des investissements de l’entreprise en

équivalent taux d’intérêt. C’est le taux d’intérêt d’un prêt fictif qui rapporterait ce que rapportent les

investissements de l’entreprise. (taux de rendement interne TRI)

- le rendements de placements financiers = taux d’intérêt réel sur marchés financiers.

Profitabilité < 0 => baisse des investissements au profit des placements financiers.

On le voit, l’investissement est en relation inverse avec les taux d’intérêt (I est fonction décroissante du taux d’intérêt).

Mais une hausse des taux peut avoir un effet plus déterminant sur les investissements qu’une baisse des taux.

1

/

4

100%