Le risque de liquidité sur les marchés obligataires

Le risque de liquidité sur

les marchés obligataires

Évaluation, analyse des risques, tests de

résistance et construction de portefeuille

Papier de recherche #3

Avec 294 milliards d’euros sous gestion et 633 collaborateurs1, Natixis

Asset Management se place aux tout premiers rangs des gestionnaires

d’actifs européens.

Natixis Asset Management offre à ses clients (investisseurs

institutionnels, entreprises, banques privées, distributeurs et réseaux

bancaires), des solutions sur mesure, innovantes et performantes,

organisées autour de 6 grandes expertises de gestion : Taux, Actions

européennes, Investissement et solutions clients, Structurés et

volatilité développé par Seeyond2, Global émergent et Investissement

responsable développé par Mirova3. L’offre de Natixis Asset

Management est commercialisée par la plateforme de distribution

mondiale de Natixis Global Asset Management qui offre un accès aux

expertises de plus de vingt sociétés de gestion présentes aux États-

Unis, en Asie et en Europe.

Le pôle d’expertise Taux met en œuvre une gestion fondamentale

active, caractérisée par une prise en compte de la dimension risque à

chaque étape du processus d’investissement. Les vues directionnelles

sont élaborées par des comités de spécialistes sous l’égide des

directeurs de gestion. Pour la sélection de titres, les gérants se

fondent sur les recommandations des « sectors teams », réunissant

gérants, analystes, stratégistes, autour d’un thème ou d’une stratégie

de gestion. Au global, le pôle d’expertise Taux s’appuie sur près de

cent spécialistes : gérants, analystes crédit, stratégistes, ingénieurs

financiers, et économistes. Avec 214,6 milliards d’euros d’encours1 et

plus de 30 ans d’historique de gestion, le pôle d’expertise bénéficie

d’une forte expérience.

L’équipe Analyse & Recherche quantitative intervient en support

du pôle d’expertise Taux de Natixis Asset Management en fournissant

des outils de construction de portefeuille, des modèles quantitatifs,

ainsi que des modèles de valorisation pour les produits structurés et

les dérivés. L’équipe contribue également à calibrer le processus de

gestion des portefeuilles et l’approche par budget de risque.

1 - Source : Natixis Asset Management – 31/12/2013.

2 - Seeyond est une marque de Natixis Asset Management.

3 - Mirova est filiale à 100% de Natixis Asset Management.

NATIXIS ASSET MANAGEMENT

Pôle d’expertise Taux

Directeur de la publication :

Ibrahima Kobar

Co-directeur des gestions,

Directeur du pôle d’expertise Taux

Rédigé par l’équipe Analyse & Recherche quantitative - Taux :

Nathalie Pistre, PhD, responsable de l’équipe, directeur adjoint du pôle d’expertise Taux

Chafic Merhy, PhD

Matthieu Garcin

Avec la contribution de :

Philippe Berthelot, Directeur gestion crédit - Taux

Elisabeth Breaden, Responsable product specialists - Taux

3

Le risque de liquidité sur les marchés obligataires

TABLE DES MATIÈRES

SYNTHÈSE

1 /// DÉFINIR ET MESURER LE RISQUE DE LIQUIDITÉ 6

I. LA LIQUIDITÉ : UN CONCEPT HÉTÉROGÈNE 6

II. RISQUE DE LIQUIDITÉ DES ACTIFS 7

III. MESURER LE RISQUE DE LIQUIDITÉ SUR LES MARCHÉS OBLIGATAIRES 9

2 /// LE FACTEUR DE LA LIQUIDITÉ 11

I. QUELS SONT LES FACTEURS À L’ORIGINE DE LA LIQUIDITÉ ? 11

II. LA PRIME DE LIQUIDITÉ 13

III. LE RÔLE DE LA LIQUIDITÉ DANS LA CRISE 14

3 /// IMPACT DE LA LIQUIDITÉ SUR LES PRIX, LES MESURES DU RISQUE

ET LA CONSTRUCTION DU PORTEFEUILLE 16

I. VALORISER LES TITRES ILLIQUIDES : LA VALORISATION AU PRIX DU MARCHÉ

CONTRE LA VALORISATION PAR UN MODÈLE 16

II. CONTRÔLER LE RISQUE DE LIQUIDITÉ : L-VAR PAR RAPPORT À LA VAR 18

III. CONSTRUCTION DU PORTEFEUILLE ET TESTS DE RÉSISTANCE :

LE SCORE D’EFFICACITÉ DE LA LIQUIDITÉ 19

4 /// ANNEXE 23

RÉFÉRENCES 24

4

Le risque de liquidité sur les marchés obligataires

SYNTHÈSE

Le risque de marché et le risque de liquidité sont de loin les princi-

pales sources d’incertitude qui ont une incidence sur les gains ou

les pertes (P&L) futurs d’un portefeuille. Si le premier risque peut

s’expliquer par l’incertitude liée aux fluctuations des prix, le second

est encouru dans le cadre de transactions. L’illiquidité augmente

avec la taille de la position. Ce phénomène se produit à court

terme mais il disparaît à long terme. Ainsi, un titre détenu jusqu’à

l’échéance ne comporte généralement aucun coût de liquidité.

Contrairement aux autres facteurs de risque, le risque de liquidité ne

peut toutefois être diversifié. Il n’est par exemple pas possible de

compenser un niveau d’« exposition » à la liquidité en vendant un

titre illiquide. Plus généralement, aucun produit dérivé connu basé

sur la liquidité ne peut couvrir ce risque spécifique. Sur des marchés

baissiers, c’est le cours acheteur qui prévaut sur le cours médian.

Dans ce document, après une brève étude de la théorie financière

sur le risque de liquidité, nous en analysons les principales caractéris-

tiques, ses mesures et ses facteurs ainsi que son rôle prépondérant

dans l’irruption des crises et l’éclatement des bulles. La liquidité

constitue donc un facteur de risque qui signale les rendements

ex ante et explique la performance ex post, du moins en partie.

Si l’on se réfère à la littérature actuelle, la prime correspondant au

risque de liquidité s’élèverait à environ 0,6 % pour les obligations

classées en catégorie « investment grade » et à 1,5 % pour les

obligations spéculatives.

On ne peut appliquer d’emblée les mesures de la liquidité des

actions au marché obligataire car celles-ci doivent dépendre des

propriétés intrinsèques de l’obligation. Contrairement aux actions,

les obligations s’amortissent. La liquidité d’une obligation à 10 ans

n’est pas identique à celle d’un titre à 3 ans, même si elles ont le

même émetteur. Une mesure de la liquidité basée sur le volume

échangé peut induire en erreur car une obligation négociée n’est pas

nécessairement liquide (ex. : vente forcée et titres de bonne qualité

devenus spéculatifs). Inversement, les obligations non négociées ne

sont pas nécessairement illiquides. Nous utilisons les Liquidity Cost

Scores (LCS) de Barclays pour mesurer la liquidité sur les marchés

du crédit. Le coût de la liquidité baisse généralement à mesure que

les volumes échangés et la taille des émissions augmentent, que

l’option adjusted spread (OAS), le duration times spread (DTS) et

la maturité diminuent.

Nous constatons notamment que l’omission du risque de liquidité

peut amener à sous-estimer de 22 % la VaR (99 %) d’un portefeuille

obligataire. Puis, nous abordons les techniques les plus efficaces

pour récupérer les primes de liquidité et extraire les justes prix,

selon le degré de liquidité du marché. Nous élargissons notre

analyse afin de présenter un cadre général qui englobe le risque

de marché et le risque de liquidité et nous évaluons l’impact de

ces deux risques, à la fois au niveau du titre et au niveau du por-

tefeuille. Enfin, nous soulignons l’importance de tenir compte de

la liquidité dans la construction du portefeuille et nous proposons

une méthode pour le faire.

5

Le risque de liquidité sur les marchés obligataires

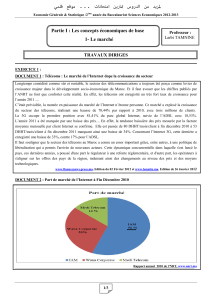

Obligations d’entreprises américaines en circulation (LHS)

2001

0 0

50

100

150

200

250

1 000

2 000

3 000

4 000

5 000

6 000

7 000

8 000

9 000

10 000

2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

Stock d’obligations d’entreprise des courtiers américains (RHS)

Jusqu’à récemment, le paradigme du marché préconisé par la théorie financière

ne tenait pas explicitement compte du risque de liquidité, considérant plutôt que

les investisseurs pouvaient acheter et vendre des positions importantes sans

altérer les prix du marché. Ainsi, les titres sont valorisés et leur risque est mesuré au

cours médian, indépendamment de toute friction liée à la liquidité. Pourtant, sur des

marchés nerveux, la liquidité baisse et le cours acheteur est la seule valeur pertinente.

Ces conditions remettent en question la notion du mark to market ou valorisation au

prix du marché, car elle ne tient plus compte du « juste » prix.

L’histoire des marchés financiers est pleine de crises de liquidité. Pendant la crise de

LTCM en 1998, les positions du hedge fund avaient tellement augmenté qu’il était

devenu impossible de les liquider sans altérer les prix. Plus récemment, lors de la crise

financière de 2007-2008, la pénurie généralisée de liquidité a contraint les banques

à alléger leurs positions en liquidant des actifs. De nombreux gérants d’actifs ont

été forcés de vendre afin de pallier les appels de marge et les décollectes. Les prix

dévissaient à mesure que la liquidité baissait.

La nature des marchés obligataires, qui privilégient les négociations de gré à gré (OTC),

explique qu’il soit plus difficile d’y suivre le risque de liquidité que sur les marchés

actions qui sont plus centralisés et qui utilisent un seul prix. Alors que la crise de

2007-2008 a contraint les marchés obligataires européens à fermer temporairement,

le système « Trace » (indisponible en Europe) a permis aux opérateurs de marché

américains de suivre les obligations qui se négociaient et leur prix d’échange. Les

marchés américains ont pu rester ouverts en dépit d’un faible volume d’échanges.

Cela a incité Barclays à transposer sa méthodologie Liquidity Cost Score (LCS) à

l’Europe au milieu de l’année 2010 après l’avoir lancée aux Etats-Unis en octobre 2009.

A la suite de la crise financière, les politiques et les régulateurs ont cherché à durcir

les règles et les normes imposées aux banques afin de prévenir de nouvelles crises

systémiques. Bâle III a introduit de nouvelles normes de liquidité, à savoir les nou-

veaux ratios de liquidité et des actifs liquides de meilleure qualité. L’objectif de ces

normes peut être toutefois considéré par certains opérateurs de marché comme un

obstacle à la liquidité, ce qui peut dissuader les gérants d’opter pour des stratégies

actives. En Europe et aux Etats-Unis, le durcissement des restrictions sur les RWA1

entraîne une augmentation des coûts pour les teneurs de marché. La réduction de

l’« enveloppe » consacrée au risque pour ces activités nuit à la liquidité disponible

pour le marché secondaire. La conséquence directe, illustrée ci-dessous, est une

diminution importante des stocks d’obligations d’entreprises des courtiers américains

depuis 2007.

Il y a lieu de s’inquiéter de l’évolution du stock d’obligations d’entreprises des courtiers

américains : il baisse de façon spectaculaire depuis 2007 !

Même si le marché des obligations d’entreprise a doublé en taille depuis 2001, les

stocks disponibles restent globalement inchangés !

1 RWA : Actifs pondérés par le risque.

Source: DB, SIMFA, Federal bank of New York

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

1

/

28

100%