vendredi 19 juillet 2013 - Banque Cantonale Neuchâteloise

SUISSE

vendredi 19 juillet 2013 3

SUISSE PAGE

NICOLETTE DE JONCAIRE

La hausse des taux sera, en prin-

cipe, favorable aux marges ban-

caires. Il convient toutefois d’être

nuancé car chaque banque a ses

particularités, un mix de produits

différents et une gestion du risque

de taux qui lui est particulière.

«Depuis trois à quatre ans, les taux

zéro ont sensiblement réduit les

marges sur les passifs bancaires»

confirme Christophe Cherdel,

responsable de l’ALM à la Banque

Cantonale Vaudoise. L’écart en-

tre revenus et charges sur les dé-

pôts de la clientèle est faible et ne

peut être augmenté sauf à impo-

ser des intérêts négatifs - ce qui re-

viendrait à demander aux clients

de payer pour maintenir leur

compte en banque. Si les taux re-

montent, les banques devraient

pouvoir reconstituer une partie

de leurs marges sur le passif. Tou-

tefois, «une hausse trop brutale

peut-être stressante car elle ne

peut être répercutée à la clientèle

qu’au rythme des renouvelle-

ments des crédits.» explique-t-il.

«La vitesse du mouvement des

taux est tout aussi critique que son

amplitude. A la hausse comme à

la baisse».

Une hausse des taux encourage-

rait certains clients à investir une

partie de leurs fonds aujourd’hui

au bilan des banques sur les mar-

chés. Toutefois celles-ci disposent

actuellement de beaucoup de li-

quidités (350 milliards de francs

au passif de la BNS et donc à l’ac-

tif des banques), ce qui leur per-

met de faire face à ces sorties. «Par

ailleurs, les banques suisses ne de-

vraient avoir que peu difficulté à

se refinancer compte tenu de leur

relative solidité financière et du

faible volume d’émissions en

francs suisses» ajoute Christophe

Cherdel.

En dépit des spécificités de cha-

que banque, la pentification de

la courbe des taux (taux courts

bas/taux longs élevés) devrait être

bénéfique aux activités de crédit

à condition que les mouvements

de taux ne soient pas trop abrupts.

Les grandes banques universelles

estiment être mieux protégées des

à-coups par la diversité de leurs

portefeuilles et jugent toutes deux

qu’une hausse des taux impactera

favorablement leurs résultats.

Dans son rapport financier de fin

d’année, UBS estimait que cha-

que point de pourcentage supplé-

mentaire (sur une hausse paral-

lèle des taux courts et longs) lui

rapporterait 342,5 millions de

francs sur le portefeuille bancaire.

Le rapport financier publié par

Credit Suisse pour 2012 estime

à 959 millions une variation de

100 point de base sur le porte-

feuille hors négociation. Les dif-

férences tiennent à un mix diffé-

rent et à des méthodologies

difficiles à comparer mais le mou-

vement a un effet très positif dans

les deux cas.

Sur la masse des dépôts d’UBS à

fin mars 2013, soit 382 milliards

de francs, une hausse de 25 points

de base peut générer un revenu

supplémentaire d’un milliard.

Même chose chez Credit Suisse

qui dégagerait 800 millions des

317 milliards de dépôts enregis-

trés à la fin du premier trimestre.

De manière plus générale, Les

banques centrées sur la gestion de

fortune bénéficieront de la hausse

des taux et elles gagneront en re-

venus sur les portefeuilles d’in-

vestissement et les prêts Lombard,

selon Daniel Pfister et Guido Ver-

sondert d’Independent Credit

View.

Mais «certaines banques pour-

raient éprouver de la difficulté à

exploiter la hausse des taux si el-

les sont chargées de lourds por-

tefeuilles hypothécaires révisables

tous les cinq ou dix ans» expli-

quent Daniel Pfister et Guido

Versondert. «Surtout si elles n’ont

pas pris de précautions suffisan-

tes pour couvrir le risque de trans-

formation et que l’asymétrie des

échéances est mal couverte»

ajoute Yann Goffinet, analyste des

actions du secteur financier, chez

Pictet. Ce qu’il estime probable

dans le cas de certaines banques

régionales.

Hausse des taux signifie presque

automatiquement baisse de la va-

leur de l’immobilier car la de-

mande se fait plus rare. Entre, flé-

chissement de la valeur des biens

sur laquelle sont adossés les hypo-

thèques et difficultés croissantes

des emprunteurs à rembourser

des intérêts en hausse, la qualité

des portefeuilles risque de

s’amoindrir. «A moyen et long-

terme, les taux plus élevés peu-

vent causer une baisse de la qua-

lité des actifs, une hausse de la

probabilité de défaut. Un coût

croissant du risque de crédit que

nous pensons être inhérent à un

certain nombre de bilans bancai-

res suisses» confirment Daniel

Pfister et Guido Versondert.

Les produits indexés (sur le Libor

ou autres taux de référence) ap-

porteront des marges supplémen-

taires mais les prêts aux entrepri-

ses dépendront de la croissance.

Si elle se maintient, ces derniè-

res seront amenées à investir et

donc à emprunter. La hausse des

taux est généralement interpré-

tée comme un signal de crois-

sance. A moins de se trouver dans

le pire cas de figure: une hausse

des taux accompagnées d’une dé-

flation- comme en Italie ou en Es-

pagne en raison de la crise euro-

péenne -, un scénario dont la

probabilité est faible en Suisse.

Par contre, les portefeuilles obli-

gataires souffriront et cette dété-

rioration se verra rapidement sur

les bilans des banques qui les va-

lorisent au prix du marché. «La

dette à long terme de 1e classe en

francs suisses pourraient, en cas

de hausse probable des taux d`in-

térêt, faire partie des titres à taux

fixe qui souffriraient le plus. Cela

vaut en particulier pour les em-

prunts qui ne sont pas assurés

contre les variations monétaires»,

relevait il y a quelques jours le

CIO d’UBS, Alexander Fried-

man. A noter, cette détérioration

ne sera pas nécessairement visi-

ble sur le bilan des banques dont

les normes comptables les autori-

sent à réescompter les titres dé-

tenus jusqu’à leur échéance

(HTM: Held to Maturity). La

hausse devrait également affecter

négativement les fonds propres.

Il est certain que les banques ne

pourront gagner sur tous les

fronts et que la marge totale dé-

pend de la structure du bilan. En

tout état de cause, les résultats se-

mestriels qui seront publiés la se-

maine prochaine ne devraient pas

encore réellement refléter une

hausse des taux encore trop ré-

cente.

Effet des taux longs sur les marges

BANQUES SUISSES.

Elles devraient pouvoir reconstituer une partie de leurs marges sur le passif. Tout le reste dépend du mix de produits.

LUKAS GÄHWILER. UBS perdait

près d’un milliard de francs

sur les dépôts. Entre 2008 et 2012.

CERTAINES BANQUES

POURRAIENT ÉPROUVER

DES DIFFICULTÉS

SI ELLES SONT

CHARGÉES DE LOURDS

PORTEFEUILLES

HYPOTHÉCAIRES.

Le Tribunal

fédéral rejette

le recours

DIFFÉREND.

Norinvest

Holding contestait

le résultat de la procédure

arbitrale rendue

le 8 mars 2013.

IAN HAMEL

En quelques lignes, par un arrêt

du 15 juillet 2013, la Cour de

droit civil du Tribunal fédéral re-

jette le recours, déposé par Nor-

invest Holding SA, contre la sen-

tence rendue le 8 mars 2013 par

le Tribunal arbitral, siégeant sous

l’égide de la Chambre de com-

merce, d’industrie et des services

de Genève. Par ailleurs, Norin-

vest devra verser aux «intimés,

créanciers solidaires », une indem-

nité de 50.000 francs à titre de dé-

pens.

L’affaire remonte à 2010, Norin-

vest Holding (NIH), qui a acquis

l’année précédente la Banque de

Patrimoines Privés Genève

(BPG), déclare que les actifs en

gestion n’atteindraient pas

1,4 milliard de francs, mais moins

de 600 millions. Sur le montant

de la transaction (46,2 millions de

francs), 22,7 millions sont alors

déposés sur un compte «séques-

tre». Dans sa sentence, en mars

dernier, le Tribunal arbitral ordon-

nait que NIH libère la somme blo-

quée sur le compte «séquestre» et

y ajoute un solde de prix de vente

de 7,6 millions de francs. Ce paie-

ment complémentaire porte ainsi

le prix de vente total de la BPG

à 53,8 millions de francs.

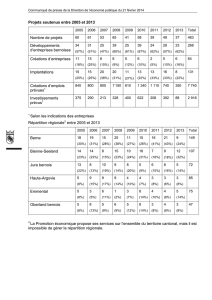

Le niveau de rentabilité préservé

par un volume d’activité soutenu

BCN.

La banque a réalisé

un bénéfice net

de 21 millions de francs

en hausse de 5%

sur un an

au premier semestre.

La Banque cantonale neuchâte-

loise (BCN) a réalisé au premier

semestre 2013 un bénéfice net de

21 millions de francs, en hausse

de 5% sur un an, a-t-elle annoncé

hier. L’établissement bancaire es-

compte une «augmentation à un

chiffre» du bénéfice pour l’exer-

cice 2013 même si le deuxième

semestre s’annonce moins solide,

a indiqué son directeur général

Jean-Noël Duc. «Nous avons été

surpris en bien par les chiffres du

premier semestre», a ajouté Jean-

Noël Duc. «Nous sommes très sa-

tisfaits des résultats réalisés dans

un contexte difficile et alors que

les produits d’intérêt, notre prin-

cipal segment, ont diminué», a-t-

il déclaré.

Jean-Noël Duc attribue cette

baisse non pas à une diminution

des nouvelles hypothèques mais

«à des taux plus bas dans le renou-

vellement des hypothèques an-

ciennes». «Si les taux restent in-

changés, cela pourrait peser sur

nos marges à l’avenir», a-t-il pré-

cisé. Le bénéfice brut s’inscrit à

33,8 millions de francs, en hausse

de 8,8% sur un an. Le niveau de

rentabilité a été préservé en rai-

son d’un volume d’activité sou-

tenu, d’une augmentation des re-

venus du Private banking

(opérations de commissions) et

d’une réduction des coûts, selon

la banque.

La somme du bilan croît de 6% par

rapport à fin 2012 pour s’établir à

9 milliards de francs. Les fonds dé-

posés par la clientèle se chiffrent

à 5,7 milliards de francs, en aug-

mentation de 4,6%. Les crédits hy-

pothécaires ont augmenté de 3,1%

par rapport à fin 2012 pour s’éta-

blir à 1,2 milliard de francs. Les

prêts à la clientèle commerciale

augmentent de 5,8% pour attein-

dre 6,3 milliards de francs. Dans ce

poste, l’augmentation se chiffre à

«79 millions, soit 7,9% si l’on prend

en compte uniquement les entre-

prises», a précisé son directeur gé-

néral. La BCN conserve «une stra-

tégie neuchâteloise» en s’adressant

prioritairement aux résidents du

canton et à leurs investissements,

a indiqué Jean-Noël Duc. D’où l’ac-

cent mis sur les opérations hypo-

thécaires et les prêts accordés à la

clientèle commerciale. «Notre am-

bition pour les cinq ans à venir est

de doubler les prêts: nous voulons

être présents pour les PME», a dé-

claré Jean-Noël Duc. D’où une vo-

lonté de gagner des parts de mar-

ché dans ce secteur, avec par

exemple, «un produit destiné au

PME». «Nous prenons plus de ris-

ques par exemple dans les cas de

rachat de l’entreprise par les cadres,

en demandant moins de fonds pro-

pres et en tablant sur la personna-

lité des entrepreneurs», a indiqué

Jean-Noël Duc. Le produit d’ex-

ploitation a augmenté de 3,8% sur

un an à 64 millions de francs.

Dans le détail, les produits d’inté-

rêts ont reculé de 2,3% à 44,4 mil-

lions de francs, alors que les opé-

rations de négoce ont baissé de

7,2% à 4,5 millions de francs. Les

recettes tirées des opérations de

commissions ont bondi de 11,9%

à 11,6 millions de francs. «Nous

avons plusieurs opérations inté-

ressantes et encaissé de bonnes

commissions», a précisé Jean-

Noël Duc. L’objectif de la BCN

vise à ce que «le Private banking

représente 20% des revenus», a-t-

il indiqué. La BCN dispose de 600

mandats de gestion et collabore

avec la Banque cantonale zuri-

choise dans ce domaine. Au ni-

veau des charges, les coûts d’ex-

ploitation ont baissé de 1,4%,

démontrant «l’efficacité de la po-

litique de maîtrise des coûts».

Enfin, l’établissement bancaire a

alloué un montant de 8,3 millions

de francs à la réserve pour risques

bancaires généraux contre

4,3 mio en 2012. Mais le montant

des correctifs de valeur, provisions

et pertes, qui prendrait en compte

une éventuelle amende, ne s’éta-

blit qu’à 128.000 francs. «Nous ne

sommes pas concernés par le

conflit fiscal avec les Etats-Unis»,

a conclu Jean-Noël Duc.

LLB: prévision d’une

chute de 76% du bénéfice

La Liechtensteinische Landes-

bank (LLB), cotée à la Bourse

suisse, a émis hier un avertisse-

ment sur bénéfice pour le 1er se-

mestre 2013. Il est notamment lié

à la provision de 31 millions de

francs constituée pour régler un

litige fiscal avec les Etats-Unis. Se-

lon des données encore provisoi-

res, l’établissement liechtenstei-

nois prévoit ainsi une chute de

76% de son bénéfice semestriel

comparé à la période de référence

de 2012, à 14 millions de francs.

Les produits d’exploitation sont

pour leur part attendus en hausse

de 35%, à 280 millions de francs.

Fin juin, la LLB gérait des actifs

de la clientèle pour 50,5 milliards

de francs, en hausse de 1% durant

le semestre sous revue. – (ats)

SZKB: résultat net

en baisse de 19,3%

La Banque cantonale de Schwytz

(SZKB) a vu son bénéfice net plon-

ger au 1er semestre. Il est ressorti à

32,1 millions de francs, en baisse

de 19,3% sur celui de la période de

référence de 2012, a annoncé jeudi

l’établissement. Celle-ci avait tou-

tefois bénéficié de recettes extra-

ordinaires liées à l’immobilier. Le

bénéfice brut, reflet de la perfor-

mance de l’établissement, s’est lui

aussi sensiblement replié, de 20,2%

à 56,5 millions de francs, pour des

produits bancaires bruts en baisse

sur un an à 106,5 millions. – (ats)

LE PRIVATE BANKING

REPRÉSENTE 20%

DES REVENUS

SELON JEAN-NOËL DUC.

WEGELIN: repentir

de Konrad Hummler

La banque privée Wegelin a fait

naufrage pour n’avoir pas vu ve-

nir les changements qui se dessi-

naient dans les affaires bancaires,

estime Konrad Hummler. L’an-

cien associé-gérant principal de

l’établissement reconnaît aussi des

erreurs, et admet qu’il s’est sur-

estimé. Dans une interview à la

Weltwoche parue hier, M. Wege-

lin dit qu’existait «un sentiment

d’invulnérabilité». Comme pa-

tron, sa part de responsabilité est

de «100 pourcent». Il ajoute avoir

sous-estimé le danger des sanc-

tions américaines. La banque We-

gelin n’a pas réalisé qu’en prenant

part au système financier lié au

dollar, elle devait de facto se sou-

mettre à la législation américaine.

Elle n’a pas su voir qu’une menace

de plainte des autorités des Etats-

Unis pouvait suffire à envoyer

une banque suisse dans l’au-delà,

explique M. Hummler. Dans cette

interview, il ne conteste par ail-

leurs pas que la banque Wegelin

a utilisé les différences entre les

législations américaine et suisse

pour réaliser des affaires. Son éta-

blissement a continué à opérer

dans la conviction de la souverai-

neté de l’Etat de droit sur son pro-

pre territoire, alors même que les

standards légaux suivaient la voie

d’une globalisation rapide. La ban-

que privée s’était sabordée le 27

janvier 2012.

1

/

1

100%