opcvm amundi actions europe (sicav) - LCL

AMUNDI ACTIONS EUROPE

Rapport annuel

Septembre 2015

OPCVM d’AMUNDI (SICAV)

Société de gestion : AMUNDI

Sous délégataire de gestion comptable en titre : CACEIS FUND ADMINISTRATION FRANCE

Dépositaire : CACEIS BANK FRANCE

Commissaire aux comptes : PWC SELLAM

Rapport annuel au 30/09/2015 2

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

Sommaire

Caractéristiques de l’OPC 3

Compte rendu d'activité4

Vie de l’OPC sur l’exercice sous revue 10

Informations spécifiques 15

Informations réglementaires 16

Certification du Commissaire aux comptes 18

Comptes annuels 21

Bilan Actif 23

Bilan Passif 24

Hors-Bilan 25

Comptes de Résultat 26

Annexes aux comptes annuels 27

Règles et méthodes comptables 28

Evolution de l'actif net 32

Tableau des résultats au cours des cinq derniers exercices 40

Inventaire 41

Annexe(s) 45

Caractéristiques de l’OPC (suite) 46

Pages

OPCVM AMUNDI ACTIONS EUROPE (SICAV)

AMUNDI ACTIONS EUROPE - I

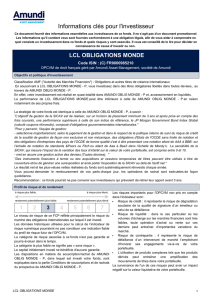

Informations clés pour l'investisseur

Ce document fournit des informations essentielles aux investisseurs de ce fonds. Il ne s’agit pas d’un document promotionnel.

Les informations qu’il contient vous sont fournies conformément à une obligation légale, afin de vous aider à comprendre en

quoi consiste un investissement dans ce fonds et quels risques y sont associés. Il vous est conseillé de le lire pour décider en

connaissance de cause d’investir ou non.

AMUNDI ACTIONS EUROPE

Classe I - Code ISIN : (C) FR0010363515

OPCVM de droit français géré par Amundi, société de Amundi Group

Objectifs et politique d'investissement

Classification AMF ("Autorité des Marchés Financiers") : Actions internationales

En souscrivant à AMUNDI ACTIONS EUROPE - I, vous investissez dans des actions européennes.

L’objectif de gestion du fonds est de réaliser une performance supérieure à son indice de référence MSCI Europe (cours de

clôture, dividendes nets réinvestis), indice représentatif des principales capitalisations de chaque pays et secteur européens,

après prise en compte des frais courants.

Pour y parvenir, l’équipe de gestion sélectionne des actions en privilégiant la liquidité des titres et leur potentiel d’appréciation,

lequel se fonde sur un profil de croissance attractif ou une sous-évaluation par le marché. Du fait de l'univers d'investissement

d'AMUNDI ACTIONS EUROPE, ce fonds est exposé au risque de change.

Des instruments financiers à terme ou des acquisitions et cessions temporaires de titres peuvent être utilisés à titre de couverture

et/ou d’exposition.

AMUNDI ACTIONS EUROPE - I est éligible au PEA.

Le résultat net et les plus-values nettes réalisées de la SICAV sont systématiquement réinvestis.

Vous pouvez demander le remboursement de vos actions chaque jour, les opérations de rachat sont exécutées de façon

quotidienne.

Recommandation : cette SICAV pourrait ne pas convenir aux investisseurs qui prévoient de retirer leur apport avant 5 ans.

Profil de risque et de rendement

à risque plus faible, à risque plus élevé,

rendement potentiellement plus faible rendement potentiellement plus élevé

1 234567

Le niveau de risque de cette SICAV reflète principalement le risque

du marché des actions européennes sur lequel il est investi.

Les données historiques utilisées pour le calcul de l’indicateur de

risque numérique pourraient ne pas constituer une indication fiable

du profil de risque futur de l’OPCVM.

La catégorie de risque associée à cette SICAV n’est pas garantie

et pourra évoluer dans le temps.

La catégorie la plus faible ne signifie pas « sans risque ».

Le capital initialement investi ne bénéficie d'aucune garantie.

Les risques importants pour l'OPCVM non pris en compte

dans l'indicateur sont :

Risque de crédit : il représente le risque de dégradation

soudaine de la qualité de signature d’un émetteur ou

celui de sa défaillance.

Risque de liquidité : dans le cas particulier où les

volumes d’échange sur les marchés financiers sont très

faibles, toute opération d’achat ou vente sur ces

derniers peut entraîner d’importantes variations du

marché.

Risque de contrepartie : il représente le risque de

défaillance d’un intervenant de marché l’empêchant

d’honorer ses engagements vis-à-vis de votre

portefeuille.

L’utilisation de produits complexes tels que les produits

dérivés peut entraîner une amplification des

mouvements de titres dans votre portefeuille.

La survenance de l’un de ces risques peut entraîner une

baisse de la valeur liquidative du portefeuille.

3

OPCVM AMUNDI ACTIONS EUROPE (SICAV)

Rapport annuel au 30/09/2015 4

Compte rendu d'activité

Octobre 2014

Stress. Le mois d’Octobre aura été marqué par le retour de la volatilité et d’un stress intense, au cours de la

première quinzaine, quant au double risque de récession en zone euro et de déflation plus globalement.

Au final, la baisse apparaît comme (relativement) limitée. A nouveau, les banques centrales ont été à la

manœuvre ; la Fed a gommé ses commentaires quant à un ralentissement marqué de la croissance hors

des USA, la BCE a laissé entrevoir la perspective d’étendre son programme de rachat d’actifs aux

obligations privées, enfin, la BOJ a surpris en augmentant la taille et en modifiant la nature de son propre

programme de QE. Au final, la principale victime du mois apparaît être le secteur pétrolier qui s’inscrit en tête

des baisses suite à la forte chute des prix du baril (révision en baisse de la demande et volonté de certains

pays du Golfe, dont l’Arabie Saoudite, de préserver leurs parts de marché). Le secteur bancaire souffre

également. Contrairement aux attentes, les résultats de l’AQR et du stress test n’ont pas servi de

« catalyseur » positif. Amundi Actions Europe s’inscrit en net retrait. Il est pénalisé par le retrait de l’offre

d’achat d’Abbvie sur Shire, la contreperformance des banques et des valeurs de service pétrolier

(CGG, PGS) et par sa nette sous-pondération des valeurs de consommation qui résistent mieux dans la

baisse. Peu d’opérations au cours du mois, essentiellement des prises de bénéfices sur Sanofi, un peu

avant la publication de perspectives négatives pour 2015, le solde de la position sur Volvo, à l’inverse, nous

avons renforcé Shire (perspectives "en solo" attractives). En première approche, la saison de résultats pour

le 3ème trimestre ne révèle pas de mauvaises surprises, quelques sociétés, à l’image de Sanofi, sont

sanctionnées, mais la majorité publie en ligne avec des attentes souvent prudentes.

Novembre 2014

Rebond. Les marchés actions ont poursuivi leur rebond entamé à la mi-octobre. D’une part, l’économie

américaine a confirmé sa bonne santé. D’autre part, les banques centrales ont amplifié leurs mesures de

soutien. En Europe, la BCE a ouvert la porte à l’achat, « si nécessaire », de dettes publiques. Par ailleurs, la

saison des résultats s’est bien terminée, une majorité de sociétés battant des attentes, certes, modérées.

Au niveau sectoriel, le secteur de l’énergie s’affiche une nouvelle fois en forte baisse, la réunion de l’OPEP

n’ayant pas apporté d’éléments nouveaux. A l’inverse, le secteur des télécoms profite d’un début de

stabilisation de ses revenus et de la poursuite des annonces de M&A. Il est suivi par ceux de la

consommation, avec notamment un beau rebond de l’automobile. Amundi Actions Europe s’inscrit en nette

surperformance par rapport à son indice de référence. Il profite du rebond de certaines valeurs exagérément

pénalisées par leur exposition au cycle (CapGemini, Accor, Valeo, Daimler) ou qui ont confirmé leur forte

croissance (Ingenico, Ipsen) ou leur intérêt spéculatif (CGG).La principale opération du mois a consisté en

l’achat d’Alcatel qui a surpris sur ses marges, malgré un chiffre d’affaires inférieur aux attentes, et a confirmé

ses (fortes) ambitions pour 2015. A la marge, nous avons réalisé un arbitrage partiel de BNP Paribas en

faveur de Société Générale (valorisation relative plus attractive).Dans un paysage macroéconomique

toujours incertain, faible croissance et risque de déflation, les marchés actions demeurent relativement

attractifs, soutenus par les politiques monétaires accommodantes, des multiples de valorisation raisonnables

et un rendement élevé. Enfin, la croissance des bénéfices devrait s’accélérer profitant tout à la fois de la

baisse des prix des matières premières et de la hausse du dollar.

Décembre 2014

Les marchés actions clôturent l’année sur un mois de baisse. A nouveau, le mois de décembre aura été

animé par les craintes tant sur la dynamique de croissance, que sur le risque de déflation et la réapparition

du risque périphérique avec l’annonce surprise d’élections présidentielles anticipées en Grèce. L’absence de

majorité conduira d’ailleurs à des élections législatives "également" anticipées fin janvier. Une nouvelle fois,

les banques centrales auront ramené le calme. La Banque Centrale Européenne a notamment confirmé

l’élargissement de son programme de rachat d’actifs dont les modalités seront vraisemblablement

annoncées lors de sa prochaine réunion de janvier. Les secteurs de la santé et des télécoms ont fait l’objet

de prises de bénéfices, à la baisse, également, les financières pénalisées par la contre-performance des

banques exposées aux pays de l’Europe du Sud et/ou de l’Est. Amundi Actions Europe est pénalisé par sa

surexposition aux banques, ainsi que par la contre-performance de certaines valeurs cycliques

(Airbus, Arcelor, Schneider). Les principales opérations du mois ont porté, à la vente, sur WPP et Lloyds

(croissance modérée), ainsi que sur Deustche Telekom (prises de bénéfices), à l’inverse, le renforcement de

Prudential (croissance pérenne). Fondamentalement, le maintien d’une politique monétaire très

OPCVM AMUNDI ACTIONS EUROPE (SICAV)

Rapport annuel au 30/09/2015 5

accommodante en zone euro, la baisse des prix du pétrole et le raffermissement du dollar forment un

cocktail plutôt attrayant pour les entreprises européennes qui, en dehors des valeurs pétrolières, devraient

connaître une croissance sensible de leurs résultats en 2015.

Janvier 2015

Les attentes étaient élevées, la BCE les a une nouvelle fois dépassées avec l’annonce d’un programme de

rachat d’actifs plus conséquent et, potentiellement, plus long qu’anticipé. Les 2 principales conséquences

ont été la dépréciation de l’euro (attendue) et la fin du lien précédemment établi par la Banque Nationale

Suisse entre le franc et l’euro. Par ailleurs, le pétrole a continué son mouvement à la baisse. Enfin sur le

plan politique, la victoire de Syriza, en Grèce, a quelque peu refroidi les ardeurs avec un discours très

radical. Au niveau sectoriel, les secteurs de la consommation et de la santé s’inscrivent en tête des hausses,

favorisés par leur exposition aux zones « dollar » et, pour les premiers, par la baisse des prix du pétrole

favorable au pouvoir d’achat des ménages, à l’inverse, le secteur de l’énergie en est la première victime,

tandis que les financières (immobilier excepté) pâtissent de la baisse des taux et de l’accroissement des

exigences réglementaires. Amundi Actions Europe progresse de plus de 7%. Il profite des bonnes

performances de Daimler, Accor et Valéo, parmi les valeurs de consommation, ainsi que de Finmeccanica

dans l’industrie, à l’inverse, il est pénalisé par la contre-performance des banques. Les principales

opérations du mois ont porté, à l’achat, sur Santander, opportunité à l’occasion de l’augmentation de capital

de 7.5 mds d’euros, GlaxoSmithKline, point bas en 2015, à la vente, essentiellement des prises de bénéfices

sur LVMH, Suez Environnement, Sanofi et Siemens. Fondamentalement, la perspective de taux bas pour

longtemps, la baisse des prix du pétrole et de l’euro constituent autant d’éléments favorables à

l’affermissement de la croissance dans la zone euro. Une bonne nouvelle pour des marchés actions jusqu’ici

quasi-exclusivement soutenus par la baisse des taux et de la prime de risque.

Février 2015

Les marchés actions ont connu un mois euphorique en février. La zone euro a réalisé la meilleure

performance en dollar, portée par le recul des craintes sur la Grèce, les anticipations du QE, et l’amélioration

des données macroéconomiques (avec la révision en hausse des perspectives de croissance), certes à

partir d’une base très déprimée. L’envolée de l’appétit pour le risque a favorisé le rebond spectaculaire des

actions grecques et russes qui ont progressé de 20% et de 22% respectivement en monnaie locale. Le rallye

boursier a été mené par les secteurs cycliques dont notamment les matières premières, la construction et

l’automobile mais aussi les banques. La hausse du baril (Brent +27%) a permis aux valeurs énergétiques de

récupérer une partie des pertes passées. A l’inverse, les utilities, l’assurance et l’alimentaire ont

sous-performé. Dans cet environnement, le fonds Amundi Actions Europe a surperformé son indice de

référence grâce à une surpondération sur le secteur bancaire (BNP, Société Générale), l’automobile

(Daimler, Renault, Valeo) et une sous-pondération sur les secteurs alimentaire et utilities. Les principaux

mouvements sur le mois ont concerné des prises de profits sur Alcatel Lucent et Roche et la sortie de

Siemens. Les marchés actions vont continuer à bénéficier de liquidités abondantes (politiques monétaires

accommodantes), de rendements attrayants et de perspectives de bénéfices en Europe qui s’améliorent.

Toutefois, après l’envolée de début d’année, les marchés peuvent marquer une pause à court terme.

Mars 2015

Les marchés actions ont fini le mois en hausse malgré une forte volatilité sur la période. Mars aura été

marqué par le lancement effectif du Quantitative Easing en Europe ainsi que par une alternance entre phase

d’optimisme et la résurgence d’inquiétudes. Optimisme - d’une part - sur l’Europe et sa capacité à poursuivre

son redressement économique avec des indicateurs de confiance bien orientés ; inquiétudes

- d’autre part - sur l’émergence de nouvelles tensions géopolitiques (Yémen) et la soutenabilité des

croissances Américaine et Chinoise. Cet environnement a notamment soutenu les secteurs Financières,

Santé et Automobile. A l’inverse, les secteurs Pétrole, Matières Premières et Services Collectifs affichent

une performance mensuelle négative. Le fonds Amundi Actions Europe a surperformé son indice de

référence notamment grâce à la sélection de titres dans les banques (BNP, Société Générale, Banco

Santander), l’automobile et la technologie, ainsi qu’à la sous-pondération du secteur pétrole et services

collectifs. Les principaux mouvements ont concerné des prises de profits (Alcatel, Valeo, Daimler) en face de

renforcements (ING, Crédit Suisse, GlaxoSmithKline). La bonne performance des marchés depuis le début

de l’année a été soutenue par la baisse des taux, de l’Euro et du prix du pétrole. Au-delà des prises de

profits qui pourraient intervenir dans les prochains mois, la diffusion de ces trois éléments positifs dans

l’économie soutiendra la performance des marchés au cours de l’année.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

1

/

47

100%