Le théorème du lampadaire

Le théorème du lampadaire

Jean-Paul Fitoussi, 2013

On assiste à une crise de la science économique depuis 2007. Pour autant on cherche encore à comprendre

les enjeux du présent avec les lunettes des théories qui ont été invalidées, comme si les crises étaient justes

des parenthèses qui allaient se refermer rapidement.

John Quiggin parle de « zombie economics » pour désigner cet ensemble d'idées mortes qui errent toujours

parmi nous.

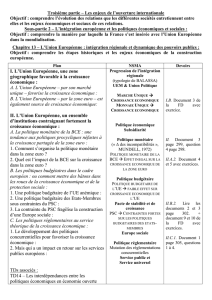

I. La théorie à la renverse

Nous sommes confrontés à l'incertitude qui est non probabilisable (Knight, à la différence du risque) pour

toute formule que ce soit.

Question : comment une théorie (néoclassique) dont les conclusions sont aussi contraires par l'expérience la

plus immédiate du monde peut-elle être dominante ?

L'économie n'est pas une science exacte en raison de la nature de son objet : l'activité humaine. Mais elle est

une science en ce qu'elle doit, quelle que soit la complexité de cet objet, tenté de l'appréhender en termes

rigoureux. La crise des années 30 a montré que le chômage était bien avant tout involontaire (c.f Les Raisins

de la Colère et On achève bien les chevaux).

Keynes a aussi montré que les marchés ne déterminent pas correctement le prix des actifs. On a des

comportements moutonniers (exemple du concours de beauté). Pour gagner, il faut deviner ce que pensent

les autres et non se fier à sa propre analyse de l'entreprise ou du débiteur dont on achète les titres. Pourtant,

on est toujours sous la domination dans ce domaine de la théorie d'Eugène Fama (école de Chicago) sur

l'efficience des marchés. Le génie de Keynes est d'avoir montré que les déséquilibres que l'on observe sur

un marché donné n'ont généralement pas pour cause le dysfonctionnement de ce marché. Le chômage, par

exemple, pourrait se développer alors même que les salaires sont à leur niveau d'équilibre, tout simplement

parce qu'il y a des défaillances financières : un taux d'intérêt trop élevé ou des contraintes de liquidités

notamment empêcheraient les ménages de consommer autant qu'ils le souhaiteraient et les entreprises

d'investir.

II. L'empire de la finance en crise

L'ensemble des banques commerciales, qui acceptent les dépôts des particuliers, qu'elles aient ou non

d'autres activités financières, constituent le système bancaire proprement dit.

Les autres institutions financières – banques d'investissement, compagnies hypothécaires, institutions de

titrisation, fonds de marché monétaire etc. – constituent le shadow banking. Le premier système est régulé,

l'autre non.

Subprimes : prêts hypothécaires consentis avec toujours moins de garanties. Leur rentabilité dépendait de

l'évolution des prix de l'immobilier, qui conditionnait la solvabilité des ménages.

Quand les cours boursiers augmentent, les marchés empochent la mise, mais quand il leur arrive de baisser,

la FED intervient massivement pour diminuer les pertes. Pour l'auteur, c'est une grave erreur de confier la

monnaie à des banques centrales indépendantes. Pour réguler la finance, il faut revenir au Glass Steagel Act

abandonné en 1991.

Le laxisme monétaire est différent du laxisme en matière de crédits hypothécaires. Si on met en place des

règles strictes, l'aléa moral du too big to fail est évité. L'efficacité de la politique monétaire aurait été

totalement différent si on n'avait pas laissé les marchés financiers libres.

Prêt Ninja : Prêt à des gens qui ont « no income, no job, no assets ».

III. Le financier et le savetier

Avant la crise, la sphère financière captait 40% du profit de l'économie aux USA. Prédation qui s'apparente à

une surfacturation des « services » rendus par la sphère financière en matière de financement de l'économie.

Le but des marchés financiers est de mettre en relation l'investissement et l'épargne en proposant des

placements plus ou moins risqués.

Le taux d'épargne aux USA était quasi-nul avant la crise.

L'auteur considère que la hausse des inégalités est la cause majeure de la crise financière. Une inégalité de

revenus entraîne une faiblesse de la demande globale. Aux USA le Top 1% des revenus a vu passer sa part de

10% à 23% du revenu national. Donc celle des 99% restants est passé de 90% à 77%. La politique monétaire

de ce fait a dû être expansionniste pour inciter les ménages à s'endetter. Le taux d'endettement des

ménages est passé de 60% de leur revenu en 1980 à 120% en 2007.

Justifications théoriques de tout cela :

1) Théorie du « ruissellement de la richesse ». Aphorisme de J.F Kennedy : « la marée

montante soulève tous les bateaux ». Bref, enrichissez les plus riches et tout le monde en

profitera. Cela marche si il y a aucun frein à la mobilité sociale or ce n'est pas le cas.

2) Car ils prennent des risques : Faux. Les évolutions qui se sont produites depuis les années

1980 ont consisté dans un déplacement du risque vers les personnes les plus fragiles de la

société. On a réduit la taille de l’État et notamment son rôle d'assureur en dernier ressort +

éloge de la flexibilité. Rendre le licenciement plus fragiles = transfert du risque des

entreprises vers les ménages.

IV. Des États fédérés orphelins d'une fédération

Zoom sur la zone euro avec enfantement de deux autres crises spécifiques mais liées : crise des dettes

souveraines et crise bancaire.

Capacité auto-réalisatrice des marchés : la méfiance vis-à-vis d'un débiteur peut le rendre insolvable in fine.

Les banques qui détiennent une part relativement importante des titres publics subissent de ce fait une

dégradation potentielle de leur bilan et vont réduire leurs crédits à l'économie.

La crise économique accentue les deux autres crises (diminution des recettes fiscales, hausse des dépenses

sociales). Pensée unique en Europe empêche toute réforme : si vous trouvez que les règles de l'UE ne sont

pas bonnes c'est que vous êtes contre l'Europe. Zone euro a été mal construite. L'auteur s'est prononcé contre

le traité de Lisbonne en 2005. L'Europe a besoin de démocratie. Une vraie constitution doit être courte et

concerne le temps long de la démocratie, ne doit pas s'aventurer dans les détails de la politique économique à

mener (constitution aux USA = 4 400 mots).

Le déficit démocratie en Europe est un miroir de nos sociétés tant les démocraties nationales ont accepté de

se lier les mains pour permettre à la chose publique de devenir européenne. Gouvernement de l'Europe =

gouvernement par des règles et non par des choix politiques. On a une gestion de la zone euro par des

autorités indépendantes juxtaposées plutôt qu'un véritable processus politique de décision.

L'Espagne, l'Italie et l'Irlande sur le plan budgétaire ont été plus vertueux que l'Allemagne et la France avant

la crise contrairement aux idées reçues. La solution des dévaluations internes et de la déflation salariale est

catastrophique. Alternative aujourd'hui : se soumettre aux exigences européennes ou prendre la

responsabilité des choses ?

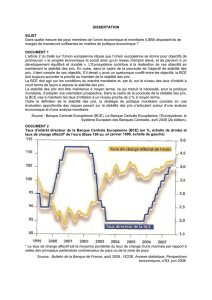

V. Une fédération monétaire sans solidarité budgétaire, ou les vices de construction de la zone

euro

Règle du no hail out = stupide. Interdiction de solidarité. Double tutelle aujourd'hui : celle des marchés et

celle des pays créanciers. Seule la BCE essaye de calmer le jeu, seule entité vraiment fédérale. Draghi a été

la seule voix claire et crédible alors que les gouvernements étaient dans l'indécision.

Premier problème : les dettes sont nationales mais la monnaie est communautaire. Les États membres de la

zone euro émettent des emprunts en une monnaie sur laquelle ils n'ont aucun contrôle. Avec la perte de

contrôle de leur BC, les pays membres s'exposent au risque d'insolvabilité. Les prophéties auto-réalisatrices

des marchés peuvent s'effectuer facilement. La spéculation sur les dettes a remplacé la spéculation sur les

changes. La menace sur la solvabilité d'un État met directement en danger son son système bancaire (fuite de

capitaux, baisse des dépôts...).

→ Il faut créer un titre unique de dette dans la zone euro. Cette dernière deviendrait du coup une fédération

complète.

→ Nécessité d'une Union Bancaire. Les systèmes bancaires nationaux seraient garantis à l'échelle fédérale.

On brise ainsi le cercle vicieux entre crise des dettes souveraines et crise bancaire. Dans le projet actuel on

ne sait pas si ce sont toutes les banques ou toutes les too big to fail qui sont concernées. On ne sait pas non

plus quelle part de la garantie incombe incombe aux États Membres et quelle part à la zone euro. Aujourd'hui

on a juste un mécanisme de supervision bancaire de 200 banques par la BCE qui entrera en 2014.

→ Le MES qui remplace l'absence de solidarité budgétaire doit être réformé. Aujourd'hui l'Allemagne, la

France et l'Italie ont un droit de veto sur les décisions prises. Les prêts ne doivent plus être assortis de

conditionnalités strictes. Par ailleurs, la puissance de feu doit être augmentée : elle est aujourd'hui de 500

milliards d'euros alors que la somme des dettes publiques espagnoles et italiennes est de 3000 milliards

d'euros). Besoin que le MES puisse escompter au guichet de la BCE.

Deuxième problème : Politique monétaire unique, taux d'intérêt unique avec des pays très différents. Comme

il n'y a pas de mécanismes budgétaires correcteurs cela peut engendrer des déséquilibres cumulatifs. Besoin

d'un budget fédéral : les pays dynamiques paieraient plus d'impôts et recevraient moins de subventions et

vice-versa.

La compétitivité, dans ce cadre, apparaît comme le seul levier qui reste aux gouvernements. Ne peuvent plus

activer une politique monétaire, ni une politique de change, ni une politique budgétaire. Pour augmenter la

demande globale il ne reste plus qu'à essayer d'accroître les exportations.

VI. Sur les chemins de l'austérité, peut-on encore rêver d'Europe ?

Pourquoi l'Europe est-elle allée aussi loin dans l'adoption des règles de la nouvelle économie classique et du

monétarisme ?

Lorsque les critères de la réputation sont la discipline budgétaire et la vertu monétaire, et que la réputation

importe pour faire entendre sa voix dans le club européen, il s'établit une espèce de « concours de beauté »

où chacun est incité à surenchérir.

Critique des politiques d'austérité. Trouve la réalité d'aujourd'hui franchement laide alors que son visage

aurait pu être plus avenant. Effectue un rêve fédéraliste à base de démocratie européenne avec un peuple

européen qui aurait la parole.

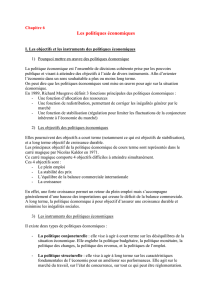

VII. La mesure de toute chose

Carré magique de Kaldor, les objectifs de la politique économique devraient être :

•Le plein emploi (le plus important)

•La croissance

•La stabilité des prix

•L'équilibre extérieur

→ Pourtant, la plein emploi a été sacrifié pour l'objectif de stabilité des prix puis de l'équilibre budgétaire.

Nous voulons faire du PIB la mesure de toute chose – performance, bien-être, qualité de vie – alors qu'il ne

représente qu'une mesure de l'activité économique non marchande. La mesure de la croissance doit être

accompagnée d'un indicateur d'évolution des inégalités.

L'évolution vers une plus grande flexibilité du marché du travail pourrait affecter négativement au-moins

deux des facteurs déterminants du bien-être :

➢La qualité des emplois (la quête d'un emploi décent)

➢La sécurité économique

NB : L'auteur a beaucoup travaillé avec Stiglitz mais surtout Amartya Sen.

8 déterminants objectifs au bien-être : la santé, l'éducation, le travail, la participation politique, les liens

sociaux, le degré d'insécurité personnelle, le degré d'insécurité économique, l'environnement.

→ Tant que les politiques économiques seront fondées sur les mesures traditionnelles de la comptabilité

nationale, elles pourront avoir des effets collatéraux défavorables, sur nombre de déterminants du bien-être.

Besoin d'un véritable indicateur de soutenabilité car aujourd'hui le développement durable est un concept très

flou où chacun y met ce qu'il désire.

La soutenabilité est composée de 4 sous sphères : économique, social, environnemental et politique qui

entretiennent des relations étroites entre elles.

Conséquences des politiques d'austérité en temps de récession :

1. Destruction du capital humain : le chômage est en hausse partout et notamment le chômage des

jeunes et de longue durée. Destruction amplifiée par la baisse des dépenses dans l'éducation et la

diminution des dépenses de santé également

2. Réduction du capital social : l'exclusion du marché du travail restreint le périmètre des relations

sociales des individus. Emploi = moyen privilégié des relations sociales notamment car offre à la

personne la dignité liée à l'intégration à la Cité. Les personnes en plus se sentent aujourd'hui

responsables de leur échec.

3. Capital naturel également affecté : la diminution des dépenses concerne aussi les services

environnementaux, la rénovation urbaine et l'investissement dans les nouvelles technologies de

l'énergie et de l'environnement.

4. Capital public menacé : recommandations de privatisation.

1

/

4

100%