Le rôLe de L`expert-comptabLe dans La prévention de confLits d

661

10 | 2013 L’expert-comptabLe suisse

audit en généraL

cLaude baiLLy-masson

LE RÔLE DE L’EXPERTCOMPTABLE DANS LA

PRÉVENTION DE CONFLITS D’INTÉRÊTS GÉNÉRAUX

Enjeux et conditions

L’expert-comptable joue un rôle primordial dans la prévention des conflits d’intérêts

généraux. Il permet une saine gouvernance qui tient compte des aspirations des dif-

férentes parties prenantes.

1. INTRODUCTION

Si les ressources sont utilisées avec efficacité pour assurer le

développement économique et social de l’organisation tout

en ménageant autant que faire se peut l’environnement, on

ne verra pas naître de conflits d’intérêts majeurs.

Au contraire, si les ressources sont utilisées dans des des-

seins particuliers, ce qui ne correspond pas à l’intérêt à

moyen ou à long terme de l’organisation, des conflits d’inté-

rêts risquent fort de s’introduire au sein de l’organisation, ce

qui peut lui nuire gravement, même à court terme. L’expert-

comptable, par son conseil bienveillant et avisé, permet de

mieux en mieux d’appréhender les ressources financières,

humaines et techniques que l’organisation développe afin de

répondre aux attentes des partenaires (stakeholders). Par

une information sincère et transparente, les conflits d’inté-

rêts peuvent être jugulés. L’expert-comptable a également un

rôle de communication externe de plus en plus important.

2. LE RÔLE DE L’EXPERTCOMPTABLE POUR

UNE SAINE GOUVERNANCE

Une bonne gouvernance permet de limiter les conflits d’inté-

rêts généraux. Ceux-ci opposent le plus souvent dirigeants

et actionnaires, dirigeants et salariés, stakeholders et share-

holders. Ils entraînent des pertes d’énergie et d’efficacité

pour l’entreprise et ont un coût non négligeable!

2.1 Gestion des conflits d’intérêts actionnaires-diri-

geants: des intérêts parfois divergents. Le comportement

éthique en matière de gestion comptable et financière appa-

raît donc difficile, voire subtil: il faut à la fois assurer la péren-

nité de l’entreprise et satisfaire la demande d’une certaine

façon légitime des actionnaires qui veulent obtenir les fruits

de leurs investissements.

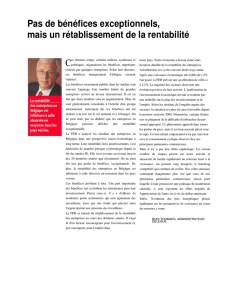

Le dilemme suivant apparaît donc: faut-il privilégier la

rentabilité financière au détriment de la rentabilité écono-

mique ou bien faut-il privilégier la rentabilité économique et

faire fi des demandes en matière de rentabilité financière

des actionnaires de l’entreprise?

Un management éthique et responsable en matière de ges-

tion financière se voit dans l’obligation de tenir compte de la

volonté des actionnaires qui ont une vision en général plus à

court terme. On voit l’influence de la corporate governance.

Selon Gérard Charreaux (1997), la théorie de la gouvernance

d’entreprise étudie «l’ensemble des mécanismes qui ont pour

effet de limiter le pouvoir et d’influencer les décisions du

dirigeant», notamment au plan financier.

Si elle emprunte à toutes les théories contractuelles con-

nues, c’est à la théorie de l’agence qu’elle doit le plus. C’est

ainsi que la théorie de la gouvernance d’entreprise s’est

d’abord focalisée sur la relation entre l’actionnaire et le diri-

geant. Elle s’est ensuite développée en élargissant l’analyse à

l’ensemble des parties prenantes.

De ce point de vue, on peut notamment citer les fonds de

pension qui sont devenus très actifs et ont exigé de plus en

plus de transparence, notamment au plan financier; les ac-

tionnaires ont demandé que leur soient expliquées et justi-

fiées les mesures concernant la valorisation du titre (p. ex. ce

qui touche les pratiques anti OPA, les limitations des droits

de vote ou les votes doubles, les rémunérations jugées par-

fois excessives des dirigeants ou encore la pratique des stock

options). La gouvernance d’entreprise a donc peu à peu mis

fin aux pleins pouvoirs de l’exécutif.

Des intérêts divergents peuvent également apparaître

entre dirigeants et salariés.

2.2 Dirigeants et salariés: des points de vue parfois anta-

gonistes. Le bilan social est un document d’aide précieux

pour limiter les conflits d’intérêts généraux; il permet de

mettre en évidence la politique sociale de l’entreprise et la

gestion prévisionnelle de l’emploi. Le bilan social est un do-

cument de synthèse et d’évaluation spécifique.

cLaude baiLLy-masson,

enseignant chercheur

à L’esdes, université

cathoLique de Lyon,

responsabLe de

La formation à

L’expertise comptabLe,

Lyon/f

662 L’expert-comptabLe suisse 2013 | 10

Le rôLe de L’expert-comptabLe dans La prévention de confLits d’intérêts généraux

audit en généraL

Le bilan social, document très détaillé au plan social, donne

aux utilisateurs les moyens d’évaluer les résultats de la direc-

tion, notamment en ce qui concerne la gestion du personnel,

et d’estimer le potentiel de l’entité. Le bilan social va com-

porter des messages financiers comptables regroupés en

plusieurs chapitres: emploi, rémunération, conditions d’hy-

giène et de sécurité, autres conditions de travail, formation,

relations professionnelles, conditions de vie des salariés et de

leurs familles dans la mesure où ces conditions dépendent de

l’entité. Il s’agit de données chiffrées essentiellement statis-

tiques; cependant, certaines peuvent être obtenues à l’aide

de la comptabilité.

Ce bilan social ne constitue une obligation légale que dans

de rares pays. Sont tenues d’établir en France annuellement

un bilan social les entreprises soumises à l’obligation d’ins-

tituer un comité d’entreprise et occupant habituellement

plus de 300 salariés. Sa diffusion est limitée au comité d’en-

treprise, aux syndicats, aux salariés et aux actionnaires dans

les sociétés par actions [1].

Les commissaires aux comptes français doivent vérifier la

sincérité de ce document.

Même pour les entreprises qui n’ont pas l’obligation d’éta-

blir un bilan social, cet outil peut permettre de donner une

image assez fidèle de la situation de l’entreprise en matière

sociale au plan quantitatif mais également, dans une cer-

taine mesure, au plan qualitatif. Ce bilan doit être complété

par un audit social et environnemental.

On observe également une logique différente entre stake-

holders et shareholders [2].

2.3 Shareholders et stakeholders: une logique différente,

des modèles peu comparables. Dans un système orienté

vers les stakeholders, il y a une influence globale restreinte

des actionnaires grâce au système de la cogestion et à l’in-

fluence des banques; l’actionnariat demeure concentré et est

rarement renouvelé et il y a une faible protection des action-

naires minoritaires. En revanche, on observe une réelle in-

fluence des salariés, le modèle de la cogestion effectuant les

bons arbitrages entre le capital et le travail. De plus, les sala-

riés sont souvent présents au sein du conseil de surveillance.

On remarque l’influence du secteur bancaire comme stake-

holder puissant. Il y a prédominance du crédit bancaire dans

un modèle stakeholder. Le contrôle interne du management

est mené par les stakeholders; les obligations d’information

du public semblent moins strictes. L’organisation interne du

management correspond à un modèle dual avec séparation

entre le directoire et le conseil de surveillance. En ce qui

concerne les rémunérations des managers, on limite les inci-

tations pécuniaires trop fortes.

Dans le modèle orienté stakeholders, on observe une vo-

lonté de mettre en place une stratégie de long terme et une

politique d’expansion fondée sur l’activité. Il y a une faible

capitalisation boursière. Le conseil prodigué par l’expert-

comptable respectant les différentes parties prenantes per-

met donc une saine gouvernance et ainsi l’évitement de

conflits d’intérêts généraux; cela demeure possible grâce à

une information pertinente globale et détaillée mise en place

par le contrôle de gestion lui-même.

3. LES DEMANDES D’INFORMATION

À L’EXPERTCOMPTABLE

L’analyse de l'expert-comptable pour la prévention des con-

flits d’intérêts généraux s’appuie sur des données financières

et des données non financières.

3.1 Les variables financières. Pour désamorcer des conflits

d’intérêts généraux, il convient de mesurer avec pertinence

la performance économique financière et sociale de l’entre-

prise. Les différentes approches de la mesure de la perfor-

mance s’appuient sur les comptes sociaux permettant ainsi

d’éviter la naissance de conflits d’intérêts. Les approches de

la mesure de la performance fondées sur le compte de résul-

tat sont les plus répandues.

Le compte de résultat fait apparaître le résultat de l’entre-

prise (bénéfice ou perte). Il peut se subdiviser en résultat

d’exploitation, résultat financier, résultat exceptionnel. Ce

résultat est global et, pour avoir une analyse quantitative de

l’activité, on a l’habitude de dégager les soldes intermé-

diaires de gestion.

La valeur ajoutée (VA) (marge commerciale + production de

l’exercice – consommation en provenance des tiers) repré-

sente la richesse créée par l’entreprise du fait de ses opéra-

tions d’exploitation. Elle mesure le «poids économique» de

l’entreprise et constitue le critère de taille le plus pertinent [3].

Il faut mettre en place une bonne politique de la répartition

de la valeur ajoutée pour éviter la naissance de conflits d'inté-

rêts généraux.

L’excédent brut d’exploitation – EBE – (VA + subventions

d’équipement – impôts et taxes – charges de personnel) est

ce qui reste de la VA après règlement des impôts et des

charges de personnel. L’EBE est donc la ressource qu’obtient

l’entreprise du seul fait de ses opérations d’exploitation. En

effet, I’EBE est indépendant du mode de financement et des

modalités d’amortissement des produits et charges hors

exploitation. Il constitue de ce fait un bon critère de perfor-

mance industrielle et commerciale de l’entreprise [4].

Le résultat d’exploitation obtenu après déduction des

amortissements et des provisions d’exploitation représente

la ressource nette dégagée par la totalité des opérations

d’exploitation. Il tient compte de l’investissement indispen-

sable pour l’entreprise. Le résultat courant avant impôt me-

sure quant à lui la performance de l’activité économique et

financière de l’entreprise. Le résultat de l’exercice représente

le revenu qui revient aux associés. C’est à partir du résultat

de l’exercice qu’est calculée la rentabilité des capitaux pro-

pres, critère de performance souvent retenu par les associés.

La capacité d’autofinancement (CAF) représente la ressource

dégagée au cours de l’exercice par l’ensemble des opérations

de gestion. Elle est égale aux produits encaissables (sauf pro-

duits des cessions) moins les charges décaissables. Comme

son nom l’indique, la CAF détermine les possibilités d’auto-

financement de l’entreprise. L’autofinancement est en effet

égal à la CAF moins les dividendes (n-1) versés en n. Plus la

CAF est élevée, plus les possibilités financières de l’entreprise

sont grandes. On se trouve face à un critère de performance

financière. La CAF ne mesure qu’une potentialité; elle n’est

pas une ressource de trésorerie effective. Le flux net de tréso-

663

10 | 2013 L’expert-comptabLe suisse

Le rôLe de L’expert-comptabLe dans La prévention de confLits d’intérêts généraux

audit en généraL

4.1 Le paradoxe communication-contrôle: efficacité et

coordination. Les conflits d’intérêts généraux naissent sou-

vent d’une mauvaise information et d’une mauvaise coordi-

nation au sein de l’organisation. Le contrôle de gestion joue

un rôle fondamental en matière de coordination des activi-

tés car il mène une large réflexion au niveau des différents

processus!

Une bonne information, une bonne communication hori-

zontale et une bonne communication verticale permettent

d’éviter autant que faire se peut les conflits d’intérêts gé-

néraux liés à une mauvaise compréhension des parties

prenantes.

4.2 L’expert-comptable, acteur en faveur de la commu-

nication interne. L’expertise-comptable, outil de commu-

nication interne, se fonde en premier lieu sur des indicateurs

financiers. Les approches de la mesure de la performance

s’appuyant également sur le bilan de l’entreprise, il paraît

indispensable de juger la performance des moyens d’exploi-

tation. On peut faire appel au ratio: VA/équipement productif

moyen.

Il faut également apprécier la rentabilité économique de

l’entreprise: rentabilité économique = EBE (excédent brut

d’exploitation) / (immobilisations brutes d’exploitation +

BFRE) (BFRE besoin en fonds de roulement d’exploitation).

On peut admettre des conceptions plus larges:

résultat économique = EBE/capital économique ou

résultat économique = résultat d’exploitation/capital écono -

mique.

On peut mettre en évidence la rentabilité financière en divi-

sant le résultat net par les capitaux propres. La rentabilité

financière correspond à la logique de l’actionnaire qui attend

un ROI (return on investment) à court terme. La rentabilité

économique correspond à la logique du chef d’entreprise qui

se place plutôt à long terme car il veut assurer la pérennité de

l’entreprise. Il y a là toutefois un conflit général d’intérêts!

On peut également exprimer la rentabilité des ressources

durables par le ratio: résultat net + intérêts des dettes finan-

cières/capitaux propres + dettes financières.

La performance de l’entreprise notamment sur le plan fi-

nancier oblige à maintenir certains équilibres. Il faut notam-

ment qu’il n’y ait pas de dérive du besoin en fonds de roulement

(BFR). Le BFR doit normalement augmenter au même rythme

que le chiffre d’affaires (CA). Il faut surveiller dans le temps le

ratio BFR/CA. Une dérive du BFR peut avoir des conséquences

sur la trésorerie (TRE) puisque TRE = FR - BFR (FR fonds de

roulement).

Il est préférable d’appréhender la performance de l’entre-

prise au moyen du flux net de trésorerie et d’utiliser les ta-

bleaux de flux de trésorerie qui montrent comment ce dernier

est secrété.

Le processus de normalisation influence la performance

affichée. Aux États-unis, l’accent est mis sur les besoins d’in-

vestissement, sur l’approche de la performance boursière. En

France et en Suisse, l’approche demeure davantage macro-

économique. L’approche de la performance est plus globale.

rerie est beaucoup plus apprécié par le monde de l’entreprise

et de la finance.

Pour approcher tant la performance économique que fi-

nancière de l’entreprise, le compte de résultat ne suffit pas;

il est également nécessaire de s’appuyer sur le bilan de

l’entreprise.

3.2 Les variables moins financières. Il convient de mesurer

l’efficacité du processus productif par le ratio:

valeur ajoutée/valeur brute des immobilisations d’exploitation.

Il paraît également intéressant d’apprécier la contribution de

la sous-traitance à la production par le ratio:

sous-traitance/production de l’exercice.

Une mesure de la performance sociale paraît également in-

dispensable. Dresser le bilan social demeure important

(structure des effectifs, absentéisme, etc.).

Il convient également de mesurer les efforts de formation

interne et externe par le ratio:

montant formation/masse salariale.

De façon un peu globale, le rendement apparent de la main

d’œuvre peut être déterminé par le ratio:

VA/effectif moyen.

Pour finir, une analyse de la performance de l’organisation

de l’entreprise s’impose (choix de la bonne structure d’orga-

nisation, structure fonctionnelle, structure multidimension-

nelle ou matricielle, structure par projet, etc.).

3.3 Les variables plus qualitatives, moins quantitatives.

L’approche fondée sur l’analyse des variables moins quanti-

tatives s’appuie largement sur les analyses concurrentielle,

technique et organisationnelle.

Analyse concurrentielle: les choix stratégiques entraînent par-

fois des conflits d’intérêts graves. Comment justifier devant

le personnel la cession d’une activité rentable entraînant des

licenciements importants pour des questions de rajeunisse-

ment de son portefeuille d’activités et de sa matrice BCG (Bos-

ton consulting group).

Analyse technique: elle s’appuie sur une analyse des porte-

feuilles de technologies. Il faut étudier les cycles de vie des

différentes technologies. Il faut savoir si l’avantage technolo-

gique est protégeable à moyen, voire à long terme, par le tru-

chement de dépôts de brevets.

Analyse organisationnelle: pour finir, une analyse de la per-

formance de l’organisation de l’entreprise s’impose (choix de

la bonne structure d’organisation, structure fonctionnelle,

structure multidimensionnelle ou matricielle, structure par

projet). Si l’expert-comptable met en place une information

pertinente pour les différents partenaires, il communique

vers l’extérieur les informations importantes.

4. L’EXPERTCOMPTABLE ET LA COMMUNICATION

VERS LES DIFFÉRENTS PARTENAIRES

L’expert-comptable assure une bonne communication en

assurant la coordination et le contrôle des informations no-

tamment issues de la comptabilité générale mais également

de la comptabilité de gestion.

664 L’expert-comptabLe suisse 2013 | 10

Le rôLe de L’expert-comptabLe dans La prévention de confLits d’intérêts généraux

audit en généraL

Ainsi, selon Sabine Separi,

«pour ce pilotage social, il est possible de construire un système

d’information pour un contrôle de gestion sociale à l’image du

contrôle de gestion; il s’agit alors de concevoir un tableau de bord

comprenant des indicateurs pour suivre les salariés, leurs perfor-

mances, les coûts, pour faire des analyses d’écarts sur budget, de

frais de personnel, des analyses de coûts sociaux cachés, des ana-

lyses d’évaluation des performances.» [5]

En matière d’analyse stratégique aux plans social, sociétal et

environnemental, on peut utiliser les tableaux de bord de

Kaplan et Norton qui comportent trois axes d’analyse: un axe

clientèle, un axe financier et un axe stratégique.

Si l’expert-comptable permet de recueillir des informa-

tions pertinentes, il permet également, toujours dans le souci

d’éviter des conflits d’intérêts généraux, une communica-

tion externe fort utile pour l’entreprise.

5. L’EXPERTCOMPTABLE, ACTEUR EN FAVEUR

D’UNE COMMUNICATION EXTERNE

L’expert-comptable apporte ses éclaircissements au plan fi-

nancier, au plan de la création de valeur en se plaçant même

parfois également du côté de l’actionnaire. Il apporte des in-

formations qui peuvent désamorcer les conflits d’intérêts en

analysant correctement l’évolution de la performance de

l’entreprise.

5.1 Les informations relatives à la performance finan-

cière. La mesure de la performance de l’entreprise par le flux

net de trésorerie demeure importante notamment en termes

de communication externe.

Le flux net de trésorerie apparaît de plus en plus comme un

indicateur de performance [6].

Aux États-Unis, selon la norme SFAS 95, publiée en 1987,

le tableau des flux de trésorerie fait partie intégrante des

états financiers communiqués aux tiers.

Au plan international, la norme IAS 7, publiée par I’Inter-

national Accountancy Standards Committee (IASC), fait obli-

gation aux entreprises d’établir un tableau des flux de tréso-

rerie et de l’inclure dans leurs états financiers.

En France, le Plan comptable général (PCG 99) propose

comme modèles de tableau des emplois et ressources les ta-

bleaux de financement fondés sur la variation du fonds de

roulement. Mais d’autres modèles peuvent être utilisés.

L’évolution de la doctrine pour imposer ce type de tableau

concerne surtout les comptes consolidés.

Selon l’avis de I’OEC ( Ordre des experts-comptables fran-

çais ) de 1997, le tableau de flux de trésorerie devient le seul

Parmi les notions de résultat d’exploitation, de valeur ajoutée,

de flux net de trésorerie, ce dernier paraît le moins entaché

par la vision sous-jacente du processus de normalisation.

On s’aperçoit donc que, classiquement, on appréhende la

performance de l’entreprise en s’appuyant sur les comptes

sociaux. Il faut mesurer la performance économique et finan-

cière. Mais cette mesure demeure globale. Il conviendrait de

distinguer la performance par produits par activités. Cette

mesure demeure au plan quantitatif et n’apporte pas assez

une analyse qualitative de l’activité. Pour éviter les conflits

d’intérêts généraux, l’expert-comptable recueille des infor-

mations issues de la comptabilité financière mais également

issues de la comptabilité de gestion.

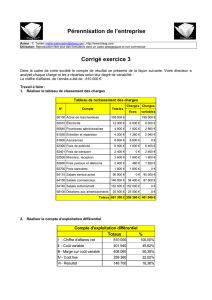

4.3 Méthode de calcul des coûts. L’approche de la perfor-

mance se fait en premier lieu par la comptabilité analytique.

Il convient de pouvoir connaître la performance produit par

produit, activité par activité.

La comptabilité analytique ouvre un champ d’investiga-

tion important. On peut utiliser la méthode des charges va-

riables et charges fixes dans une logique de court terme.

Dans une logique à moyen ou à long terme, on peut utiliser

la méthode des coûts complets qui permet de distinguer les

charges directes et les charges indirectes. On peut alors dé-

couper l’entreprise en centres d’analyse et mesurer l’activité

en distinguant les différents centres et pouvoir ainsi faire

des choix opportuns en termes de performance. On effectue

une analyse des différents niveaux de coûts (achats, produc-

tion, distribution). On peut également faire appel à la mé-

thode des coûts partiels. Il faut mettre en évidence les coûts

variables, les coûts fixes, le seuil de rentabilité.

Le choix de la méthode n’est pas neutre en termes de poli-

tique industrielle et peut être à l’origine de conflits généraux

d’intérêts! Là encore, on peut raisonner activité par activité,

produit par produit, ce qui paraît indispensable pour mesu-

rer la performance de l’entreprise. Les tableaux de bord sont

un bon complément d'analyse pour l'expert-comptable.

Tableau de bord opérationnel: les tableaux de bord opération-

nels permettent le suivi des objectifs fixés notamment au

plan stratégique.

Tableau de bord prospectif: pour compléter l’approche comp-

table classique en matière d’évaluation de la responsabilité

sociale des entreprises qui demeure souvent assez statique, il

faut s’aider de tableaux de bord spécialement aménagés pour

transcrire une approche plus dynamique, plus prospective,

moins globale et plus détaillée. Le tableau de bord peut quant

à lui refléter la dimension humaine des organisations. Ces

tableaux de bord prospectifs peuvent désamorcer des conflits

relatifs à l’avenir de l’entreprise.

Dans de nombreuses grandes entreprises se développe un

pilotage social de l’organisation, c’est-à-dire un système d’in-

formation pour mieux gérer les ressources humaines au plan

quantitatif mais également qualitatif. D’après B. Martory en

1999, le pilotage social consiste à fixer des cibles sociales et

économiques à atteindre à court terme (un mois) et à moyen

terme (un à trois ans) et à réguler les écarts enregistrés par

des actions ou des modifications des cibles.

«Dans la négociation avec

les partenaires, le poids des investisse-

ments à mener doit être mesuré

à sa juste valeur pour éviter des conflits

d’intérêts généraux.»

665

10 | 2013 L’expert-comptabLe suisse

Le rôLe de L’expert-comptabLe dans La prévention de confLits d’intérêts généraux

audit en généraL

des demandes en matière de rentabilité financière des action-

naires de l’entreprise? Le contrôle de gestion peut être amené

à utiliser de nouveaux outils en fonction des différentes par-

ties prenantes; nous pouvons citer l’Economic value added (EVA).

5.3 Return on equity et EVA. La définition de la formule de

calcul de l’EVA (indicateur de performance mesurant la créa-

tion de valeur pour l’actionnaire obtenue par comparaison du

résultat économique et du coût du capital investi) confirme

cette approche en montrant qu’il ne peut y avoir de rentabi-

lité ni de pérennité pour une entreprise si son résultat écono-

mique ne couvre pas le coût du capital investi.

EVA = résultat prévisionnel net d’impôt – coût du capital

investi.

Le Résultat opérationnel se comprend comme le résultat hors

incidence de la politique financière et hors éléments excep-

tionnels. Le capital investi se comprend quant à lui comme

l’addition des capitaux propres et des dettes financières.

Ledit capital permet de financer les actifs de l’entreprise nets

des dettes non financières. C’est cette différence qui fonde la

création de valeur. Positive (le résultat économique est supé-

rieur aux coûts des capitaux investis), elle implique une

création de valeur actionnariale. Une EVA négative indique

une destruction de valeur par l’entreprise. Le concept de créa-

tion de valeur pour l’actionnaire se place plutôt du côté du

bailleur de fonds extérieur; la logique de création de valeur

pour le chef d’entreprise qui a une stratégie à long terme pour

l’entreprise peut être bien différente.

6. CONCLUSION

L’expert-comptable joue un rôle primordial dans la préven-

tion des conflits d’intérêts généraux. Il permet une saine

gouvernance qui tient compte des aspirations des diffé-

rentes parties prenantes. Pour cela, il est à même de fournir

des informations fiables qui peuvent être prospectives au

plan interne en tenant compte de toutes les évolutions au

plan externe.

Il assure donc la communication d’informations perti-

nentes vers les différents partenaires. À ce titre, la comptabi-

lité de gestion demeure un complément indispensable à la

comptabilité financière qui demeure trop générale et bien

peu prospective! Il est un acteur en faveur de la communica-

tion externe. n

choix possible du fait de ses avantages: il facilite la comparai-

son des états financiers des performances entre entreprises,

les flux de trésorerie constituant des indicateurs objectifs

(non affectés par le choix de méthodes comptables) et il in-

forme sur la capacité de l’entreprise à générer de la trésore-

rie et sur l’incidence de ses décisions d’investissement et de

financement; il permet une analyse tant rétrospective que

prévisionnelle.

Hervé Stolowy montre que les tableaux de flux de trésorerie

établis suivant la méthode directe (on retrace les différents

encaissements, décaissements) se prêtent facilement à la pré-

vision et permettent de prévoir la performance à venir de

l’entreprise. On soulignera que le tableau de flux de trésore-

rie peut soulever parfois quelques difficultés, notamment

dans la répartition entre opérations d’exploitation, d’inves-

tissement de financement.

L’expert-comptable doit également apporter ses lumières

concernant la politique d’investissement et les conséquences

financières de cette dernière.

5.2 Return on investment. La gestion financière en ce

début du 21e siècle doit de plus en plus concilier des intérêts

divergents, intérêts des actionnaires, d’une part, et intérêts

des dirigeants, d’autre part. L’expert-comptable est donc

amené à jouer un rôle primordial pour concilier à la fois des

intérêts à moyen terme et à long terme (donner les moyens

financiers de la stratégie de l’entreprise pour les années à

venir) et des intérêts à court terme (donner des dividendes à

des actionnaires parfois même à des fonds de pension qui

sont pressés d’avoir un retour sur investissement). Le di-

lemme suivant apparaît donc: faut-il privilégier la rentabi-

lité financière au détriment de la rentabilité économique ou

bien faut-il privilégier la rentabilité économique et faire fi

Notes: 1) Christian de Lauzainghen, Jean-Louis

Navarro, Dominique Nechelis, Droit comptable,

édition Dalloz, 2004 p. 449. 2) A.-C. Martinet et

E. Reynaud (2001), «Shareholders, stakeholders et

stratégie», Revue Française de Gestion, novembre-

décembre 2001, pp. 12–25. 3) Christine Collette et

Jacques Richard, Les systèmes comptables français

et anglo-saxons, normes IFRS, édition Dunod,

PARIS, 2000 p. 109. 4) Hubert de la Bruslerie, Ana-

lyse financière, information financière, évaluation,

diagnostic, édition Dunod, Paris, 2010 p. 176.

5) Pascal Fabre, Sabine Separi, Guy Solle, Hélène

Charrier, Catherine Thaomas, Management et con-

trôle de gestion, édition Dunod, Paris, 2007 p. 212.

6) Bernard Aphotheloz, Alfred Stettler, Maîtriser

l’information comptable, Presses polytechniques et

universitaires romandes, Lausanne, 2007 p. 184.

«Maintenir les grands équilibres

financiers généraux correspond à une

logique de dirigeant d’entreprise

raisonnant à moyen voire à long terme;

la logique des actionnaires orientés

sur le court terme demeure parfois fort

différente, d’où un conflit d’intérêts!»

1

/

5

100%