Les chaînes de valeur mondiales: une nouvelle vision de l

Éclairage

47 La Vie économique Revue de politique économique 6-2013

Certains organisations internationales

vont jusqu’à avancer que ces nouvelles infor-

mations sur les CVM imposent de procéder à

une réévaluation de l’imbrication écono-

mique entre les pays2. Comment y parvenir?

Que cela signifie-t-il pour la Suisse?

La réduction de la valeur ajoutée

modifie la résistance à la conjoncture

Examinons tout d’abord la question des

caractéristiques d’une valeur ajoutée, plus

précisément de celle effectivement générée

dans le pays exportateur. Quel rôle a-t-elle

joué pour les exportations suisses lors de la

crise financière et de la dette, et donc dans

l’appréciation du franc qui s’en est suivie?

La Suisse a globalement peu souffert de

la crise en raison notamment des exporta-

tions de produits chimiques et pharmaceu-

tiques, qui ont fait preuve d’une remarquable

résistance. Celle-ci s’explique en partie par

la faible sensibilité de la branche à la conjonc-

ture; une proportion importante de valeur

ajoutée étrangère se retrouve également dans

ses produits d’exportation, sous forme de

biens intermédiaires importés. La branche

bénéficierait ainsi d’une sorte d’«assurance

naturelle» contre les fluctuations du taux de

change, les appréciations de la monnaie se

trouvant en partie compensées par la baisse

des prix à l’importation.

Les valeurs ajoutées varient

suivant les branches

Plus de la moitié de la valeur des exporta-

tions suisses de chimie/pharmaceutique est

générée à l’étranger. En comparaison, la pro-

Les chaînes de valeur mondiales: une nouvelle vision

de l’imbrication économique extérieure suisse?

On connaît depuis longtemps la

thèse selon laquelle les chaînes

de valeur ajoutée se réduisent en

Suisse pour s’accroître à l’étran-

ger, en raison de la délocalisation

d’activités à forte intensité de

main-d’œuvre vers des pays moins

développés. On sait aussi que les

progrès considérables en informa-

tique et dans les télécommunica-

tions permettent de diviser la

production en étapes toujours

plus petites et de la répartir entre

différents pays ou producteurs. Il

est ainsi toujours plus fréquent

qu’un produit traverse plusieurs

frontières, sous forme de biens

intermédiaires, avant d’arriver au

client final. On manquait jusqu’ici

de données statistiques pour éva-

luer l’ampleur du phénomène,

connu sous le nom de chaînes de

valeur mondiales (CVM). Divers

travaux d’organisations interna-

tionales font que l’on en dispose à

présent1.

Christian Busch

Secteur Croissance et

politique de la concur-

rence, Secrétariat d’État

à l’économie SECO, Berne

Isabelle Schluep Campo

Directrice adjointe du

secteur Croissance et poli-

tique de la concurrence,

Secrétariat d’État à l’éco-

nomie SECO, Berne

En milliards de francs En milliers d’employés à plein-temps

Valeur ajoutée (échelle de gauche) Employés à plein-temps (échelle de droite)

Alimentation

Chimie/pharma-

ceutique

Métaux

Machines

Instruments

de précision

Hôtellerie/

restauration

Services

financiers

0.0

0.1

0.2

0.3

0.4

0.5

0.6

0.7

0.8

0.9

0

1

2

3

4

5

6

7

8

9

10

Sources: OFS, tableau entrées-sorties pour la Suisse 2008; SECO / La Vie économique

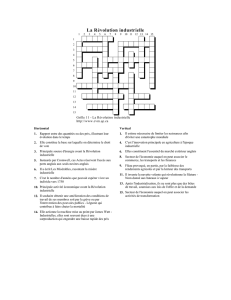

Graphique 1

Combien de valeur ajoutée et d’emplois un milliard de francs d’exportations génèrent-ils en Suisse

suivant les branches?

1 Voir, par exemple, l’Inter Country Input Output Model

(ICIO) de l’OCDE, qui se base sur des tableaux entrées-

sorties (TES) nationaux de 40 pays pour 18 industries et

qui couvre les années 2005, 2008 et 2009; ou l’Unctad-

Eora GVC Database, qui se base sur des tableaux de res-

sources et d’emplois nationaux ainsi que sur des TES de

187 pays pour 25–500 industries, et qui couvre les an-

nées 1990–2010.

2 Par exemple Pascal Lamy, directeur général de l’OMC,

discours du 15 octobre 2010: Lamy says more and more

products are «Made in the World».

Éclairage

48 La Vie économique Revue de politique économique 6-2013

portion se monte à quelque 30% pour l’en-

semble de l’industrie d’exportation3. Une in-

tégration aussi avancée dans la CVM

implique que pour chaque milliard de francs

gagné à l’exportation par cette branche, seu-

lement 370 millions restent en Suisse à titre

de valeur ajoutée, ce qui correspond à moins

de 2000 emplois (voir graphique 1). Dans le

secteur financier, le ratio est de 851 millions

pour un milliard, soit 3700 postes en Suisse.

La valeur ajoutée par employé – le plus im-

portant déterminant pour le salaire – est très

élevée dans ces deux branches. À l’opposé, le

tourisme, peu intégré à la CVM, assure avec

un ratio élevé de 670 millions pour un mil-

liard plus de 9100 emplois relativement mal

rémunérés.

Les effets sur la structure de l’emploi

La fragmentation de la production à

l’échelle internationale s’est d’abord traduite

par une délocalisation vers des usines instal-

lées dans des pays à bas salaires pour des acti-

vités de fabrication. Les entreprises indus-

trielles sont toutefois restées actives dans les

économies développées, mais s’y limitent es-

sentiellement à opérer des services à forte in-

tensité de savoir liés à la fabrication propre-

ment dite. Ils peuvent la précéder (exemple:

design, recherche et développement) ou la

suivre (exemple: marketing ou logistique)

dans la chaîne de valeur ajoutée.

Les études4 confirment plutôt que les dé-

localisations n’ont pas entraîné de pression

sur l’ensemble des emplois, mais seulement

sur des postes et des qualifications spéci-

fiques. La délocalisation des tâches à forte

intensité de main d’œuvre a un effet béné-

fique: elle aide à maintenir le reste des activi-

tés dans les pays à hauts salaires, et donc à

conserver la majeure partie de la valeur ajou-

tée – du moins au prorata des emplois – ainsi

que des salaires élevés dans les économies

développées. L’exemple de l’entreprise Apple

montre que même après délocalisation de

l’essentiel de la fabrication vers la Chine, la

proportion de valeur ajoutée qui demeure

dans les économies développées reste très

élevée (voir encadré 1 et graphique 2). Il est

toutefois de plus en plus facile, grâce aux

progrès des technologies de l’information, de

délocaliser les activités à forte intensité de

savoir vers n’importe quel point de la planète

et de les y intégrer à la chaîne de valeur ajou-

tée. Le volume de connaissances tend, en

outre, à s’accroître dans les pays en dévelop-

pement.

Dans ces circonstances, la compétitivité

d’un pays ne peut plus être évaluée sur la seule

base des biens exportés. Il est désormais plus

pertinent d’examiner dans quelle mesure il est

capable de se spécialiser durablement, au sein

des CVM, dans des activités et des emplois à

haute valeur ajoutée, donc à salaires élevés. Il

importe moins désormais de savoir ce que

l’on exporte que de savoir ce que l’on fait, ce

qui revient à déterminer les activités et la va-

leur ajoutée intérieure qui entrent dans la

production des biens exportés. Le graphique 3

montre que la Suisse a également connu une

mutation structurelle, avec un recul des

activités industrielles traditionnelles (par

exemple fabrication et transformation de pro-

duits; mise en service, réglage et maintenance

de machines) au profit d’activités de services

souvent hautement qualifiées, situées en

amont et en aval dans la chaîne de valeur (par

exemple expertises, conseils, vente).

Les échanges internes aux entreprises

et aux réseaux de production

Le commerce mondial prend de plus en

plus souvent la forme d’échanges de biens in-

termédiaires au sein même des entreprises

.

Selon une étude de la Cnuced

5

, environ 80%

du commerce mondial est lié aux réseaux de

production internationaux des multinatio-

nales

6

. Les investissements directs étrangers

(IDE) de ces entreprises constituent égale-

ment un moteur de plus en plus important du

commerce mondial. Selon la Cnuced, le rap-

port entre l’ensemble des stocks d’IDE et les

flux commerciaux dans le monde a plus que

doublé entre 1990 et 2010, passant de 50% à

plus de 100%.

L’analyse de la Cnuced montre que les

pays dont les stocks d’IDE intérieurs sont les

plus importants (proportionnellement à la

taille de leur économie) se distinguent par

trois aspects:

– le pourcentage de valeur ajoutée étrangère

dans leurs exportations est substantiel;

Encadré 1

L’exemple de l’iPhone

L’exemple de l’iPhone, illustré dans le

gra-

phique 2

, montre que la balance commerciale

des États-Unis apparaît sous un tout autre

jour si l’on se base sur les chiffres de la valeur

ajoutée. D’après les statistiques commerciales

habituelles, l’iPhone produit un déficit com-

mercial de 1646 millions d’USD avec la Chine.

Mesuré en termes de valeur ajoutée, ce déficit

se réduit à 65 millions, car pratiquement seul

le montage final est effectué en Chine, lequel

ne représente qu’une infime partie des coûts

de production. Un déficit de la balance com-

merciale apparaît en revanche entre les États-

Unis et Taïwan, l’Allemagne, la Corée ainsi que

d’autres pays, dans la mesure où ces pays li-

vrent à la Chine des produits intermédiaires

entrant dans la fabrication de l’iPhone. Le

graphique n’inclut pas les chaînes de livrai-

son ou de production en amont de ces pays,

ni les intrants nécessaires à la production

des biens intermédiaires qui y sont produits.

Une analyse plus approfondie demanderait

un TES global avec les rapports commerciaux

bilatéraux.

Cet exemple montre que l’on ne doit pas

s’en tenir aux seules données commerciales,

mais aussi prendre en compte d’autres flux de

revenus si l’on veut savoir à qui les échanges

profitent en dernier ressort. L’utilisation des

droits de propriété intellectuelle revêt ici une

importance particulière. Korkeamäki et Takalo

(2012) estiment que les technologies breve-

tées déterminent à elles seules environ 25%

de la valeur d’un iPhone. Les droits de pro-

priété jouent aussi un rôle important: la com-

pagnie Foxconn, qui produit les iPhones en

Chine, est d’origine taiwanaise; une partie de

la valeur ajoutée générée en Chine est donc

transférée à Taïwan sous forme de rende-

ments de participations. Si l’on tient compte

– outre les biens intermédiaires produits aux

États-Unis – des salaires liés à la conception

du produit, des gains d’Apple et des recettes

des ventes, on arrive au constat que la ma-

jeure partie de la valeur ajoutée demeure aux

États-Unis.

Source: OCDE,

Revisiting trade in a globalised world:

current and future work on measuring trade in value added

terms

, Working Paper, 2011; OCDE, Trade in value-added:

concepts, methodologies and challenges (Joint OECD/WTO

Note), 2012; Korkeamäki Timo et Takalo Tuomas, Valuation

of innovation: The case of iPhone, Research Discussion

Papers 24/2012, Bank of Finland, 2012.

?

229

Composants

Produit fini

1875

États-Unis Chine

Montage

65

413

800

161

207

Fournisseurs

en amont

Taïwan

Reste du monde

Corée

Allemagne

Source: voir encadré 1 / La Vie économique

Graphique 2

La chaîne de valeur ajoutée internationale de l’iPhone

(en millions d’USD)

Éclairage

49 La Vie économique Revue de politique économique 6-2013

– ils sont davantage intégrés aux CVM;

– leur commerce extérieur, mesuré en termes

de valeur ajoutée intérieure, contribue

dans des proportions notables au PIB.

Ces trois aspects reflètent une forte inté-

gration de l’économie de ces pays dans la di-

vision internationale du travail. Celle-ci s’ac-

compagne d’un accroissement du revenu par

habitant, selon la théorie de la croissance

économique.

Il importe ici de ne pas réduire les IDE aux

seuls investissements dans la fabrication et à

la délocalisation d’emplois dans des pays à

bas salaires. Ce ne sont pas seulement des ca-

pitaux qui circulent d’un pays à l’autre, mais

aussi et surtout des savoirs et des technolo-

gies. On observe, en effet, qu’à la différence

du commerce, qui continue de concerner

principalement l’échange de marchandises, la

majeure partie des stocks d’IDE totaux (envi-

ron les deux tiers) sont investis dans le sec-

teur des services.

L’importance des services

est sous- estimée

L’accès aux biens intermédiaires sur le

marché international – qui sont souvent le

résultat d’IDE et produits par les entreprises

elles-mêmes – ne détermine cependant pas à

lui seul la compétitivité des entreprises ex-

portatrices. Un autre facteur essentiel en ce

domaine est le rapport qualité/prix des com-

posantes du produit obtenues à l’intérieur

du pays. Cela concerne en particulier les ser-

vices, dont l’importance est vitale pour l’in-

dustrie. Si l’on mesure en effet la part des

services «effectivement» contenus dans les

biens exportés, on observe qu’en Suisse la

moitié environ de la valeur ajoutée des ex-

portations totales (marchandises et services)

est générée par des activités relevant du sec-

teur tertiaire. Cette proportion est même de

35% dans l’industrie des machines. La pro-

ductivité de certains secteurs de l’économie

intérieure revêt donc également une grande

importance pour le positionnement de la

Suisse dans les CVM.

Qu’est-ce qui est encore «swiss made»?

La dimension – systématiquement sous-

estimée – des services dans les biens d’expor-

tation, la part croissante des biens intermé-

diaires dans le commerce et l’importance des

échanges internes aux entreprises montrent

que la concurrence internationale a atteint

un nouveau degré de complexité. Elle pour-

rait concerner de plus en plus d’activités spé-

cifiques et moins la production. La spéciali-

sation dans des segments à haute valeur

ajoutée réduit l’importance des coûts de pro-

duction des composantes utilisées, qui sont

représentatifs du «swiss made». Il est en re-

vanche plus important que jamais que les

idées de procédés ou de produits innovants

(travail de conception) soient placées sous

l’égide de la Suisse et que les services après-

vente y soient assurés ou coordonnés.

Encadré 2

Comment mesurer les chaînes de

valeur mondiales

Comme les produits finis incluant des biens intermé-

diaires sont souvent appréhendés sous l’angle des flux

commerciaux, il est de plus en plus difficile d’inférer la

valeur ajoutée de la demande à l’exportation et donc la

conjoncture d’un pays. La Cnuced estime que la valeur

du commerce mondial est surestimée d’environ 28%

(soit environ 5000 milliards d’USD) du fait de l’inclu-

sion de la valeur des produits intermédiaires importés

dans le commerce des produits finis.

Pour mesurer les chaînes de valeur mondiales, on

prend en compte les biens intermédiaires entrant dans

la production d’un bien ou d’un service qui sont d’ori-

gine étrangère. À cette fin, on recourt d’habitude aux

tableaux entrées-sorties (TES). Si ceux qui concernent

les pays où des données sont disponibles sont associés

à leurs flux commerciaux, il est possible de calculer

l’impact des échanges économiques entre ces mêmes

pays.

En points de pourcentage

Fabrication et trans-

formation de produits

Secrétariat, travaux de chancellerie

Mise en service, réglage et

maintenance de machines

Achat et vente de produits

de base et d’équipement

Transport de personnes et de

marchandises, communications

Comptabilité, gestion du personnel

Définition des buts et de la

stratégie de l’entreprise

Logistique, tâches d’état-major

Vente de biens de consommation,

vente au détail

Recherche et développement

Analyse, programmation, «operating»

Expertises, conseils, vente

En francs

Salaire moyen 2010 (échelle de droite)

Évolution de la main-d’œuvre par secteur d’activité 1996/2010 (échelle de gauche)

–5.0

–3.0

–1.0

1.0

3.0

5.0 17 000

12 000

7000

2000

–3000

–8000

–13 000

–18 000

Sources: OFS, LSE 1996-2010; SECO / La Vie économique

Graphique 3

Changements touchant quelques activités économiques et salaires en Suisse

3 Ces chiffres résultent de nos propres calculs, effectués

sur la base du TES suisse pour 2008. Selon la base de

données TiVA de l’OCDE, la part de valeur ajoutée étran-

gère dans la chimie/pharmaceutique suisse atteint tout

juste 50%.

4 Voir OCDE, Interconnected Economies: Benefiting from

Global Value Chains, 2013, chapitre 1.

5 V

oir Cnuced, Global Value Chains and Development, Invest-

ment and Value Added Trade in the Global Economy, 2013.

6 La Cnuced inclut dans cette donnée les échanges internes

aux entreprises, les échanges sans participation directe

des multinationales (par exemple sous-traitance, produc-

tion sous licence, franchise) ou les transactions courantes

qui impliquent au moins une entreprise multinationale.

1

/

3

100%