Les origines des crises et les conséquences sur les économies

1

CELLULE D'ANALYSE DE POLITIQUES ECONOMIQUES DU CIRES

(CAPEC)

« CRISE ECONOMIQUE ET FINANCIERE ET VIABILITE DES UNIONS MONETAIRES »

----------------

Les origines des crises et les conséquences sur les économies nationales

--------------------------

Pr. Albert ONDO OSSA

Laboratoire d’Economie Appliquée

Libreville (Gabon)

RESUME

-----------

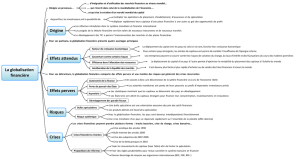

La nouvelle économie issue de la globalisation se caractérise par la circulation très rapide d’un volume massif de

capitaux internationaux et par l’intégration de la production et de la commercialisation des biens et services par-

delà les frontières nationales. A cet égard, le comportement de spéculation et de prédation des principaux

acteurs de la finance internationale (Hedge Funds, Private Equity Funds et banques), auquel s’ajoute le laxisme

des autorités financières et monétaires, sont à l’origine des crises financières récurrentes.

Les crises financières se produisent lorsqu’une rupture survient dans le système financier, parce que les marchés

sont incapables d’organiser efficacement les transferts de fonds des emprunteurs vers les agents à qui s’offrent

des occasions d’investissements productifs, ce qui provoque une forte contraction de l’activité économique. Elles

sont caractérisées par de fortes baisses du prix des actifs et par la défaillance de nombreuses sociétés

financières et non financières. Tout commence par un choc défavorable : le dégonflement d’une bulle spéculative

(boursière ou immobilière), une politique de change ou une politique monétaire inadaptées (qui amplifient le recul

de l’activité et des prix), des problèmes structurels, en particulier dans le secteur bancaire, qui empêchent

l’ajustement de l’économie après le choc et provoquent une baisse de tous les prix, qui ne stimule pas la

demande comme dans le modèle traditionnel de rééquilibrage concurrentiel, du fait de la rigidité des taux d’intérêt

nominaux. La baisse de l’inflation fait alors monter les taux d’intérêt et les taux d’endettement réels, d’où une

chute de la production.

Les crises financières sont apparues dans la plupart des pays tout au long de l’histoire contemporaine,

notamment :

- aux Etats Unis d’Amérique (en 1819, 1837, 1857, 1873, 1884, 1893, 1907, 1930, 1933 et 2008) ;

- au Royaume-Uni (1825, 1837, 1847, 1857, 1866 et 1890) ;

- en Allemagne (1857, 1873 et 1931) ;

- en France (1847, 1857, 1864, 1882 et 1932) (1).

La manifestation d’une crise financière est instruite par l’expérience de la crise des années 30 et, dans une

moindre mesure, celle des années 90. Lorsqu’une spirale déflationniste s’enclenche (baisse généralisée et auto-

entretenue de tous les prix susceptibles de freiner la demande des biens), la politique monétaire perd toute son

efficacité et la crise déflationniste dégénère en dépression, notion pouvant s’entendre comme une récession que

les autorités n’ont pas les moyens d’arrêter (2).

La théorie des crises financières s’est récemment constituée autour de la notion de risque systémique. Il s’agit

d’un phénomène complexe, qui évoque à la fois l’éventualité que le risque de défaut d’un participant se propage

au-delà d’un segment du marché financier (système bancaire, marché boursier, marché des titres négociables,

2

marché des changes…) à tout l’ensemble, en raison de son intégration jusqu’à l’économie réelle et celle que le

choc initial se propage par contagion mimétique (3).

Les crises financières diffèrent généralement par leur origine et par leur capacité de nuisance. Ainsi, au cours

des dernières années, la crise asiatique et la crise américaine ont révélé les failles d’un système économique et

financier mondial de plus en plus intégré.

Pour ce qui est tout d’abord la crise asiatique (4), les pays de l’Asie du Sud-Est, qui connaissent une croissance

forte jusque-là, sont victimes en 1997 d’une crise financière forte qui met en lumière leurs faiblesses

structurelles (P. KRUGMAN et M. OBSTFELD, 2009) :

- la faible productivité : selon certaines études, la croissance de ces pays s’explique plus par une augmentation

des facteurs de production (capital et travail) que par des gains de productivité ;

- la fragilité du système bancaire : les pays de l’Asie du Sud-Est souffrent avant la crise d’une réglementation

du secteur bancaire trop laxiste. Persuadés que l’Etat jouera le rôle de prêteur en dernier ressort en cas de

difficultés, les opérateurs (résidents et non résidents) considèrent que les banques locales sont sûres, ce qui

accroît les risques pris par ces dernières. A cela il faut ajouter le fait que les réformes du secteur bancaire mises

en place au début des années 90 ont plutôt facilité les emprunts en monnaie étrangère, d’où le péché originel ;

- la faiblesse du cadre législatif : aucune disposition ne permet de régler le problème du paiement des dettes

des entreprises en difficulté ou en faillite.

Pour ce qui est ensuite de la crise financière américaine (2008), les difficultés commencent au printemps 2007

avec la crise du marché du crédit immobilier américain (subprime) qui a entraîné des faillites en chaîne, dont

celle de l’un des plus grands établissements américains, l’American Home Mortage (AHM). Apparue surtout

comme une crise du système de Bretton Woods, en ce sens qu’elle a révélé l’incapacité de ce système à

répondre aux exigences de la nouvelle économie mondiale, la crise financière américaine traduit la situation très

particulière des Etats Unis d’Amérique, émetteurs du dollar (principal monnaie internationale), qui enregistrent

des déficits extérieurs depuis deux décennies, accumulant une importante dette internationale portée par des

créanciers étrangers (qu’il s’agisse des bons du trésor américains détenus par la banque centrale chinoise ou de

la dette immobilière des ménages américains rachetée par les banques et les investisseurs étrangers, européens

notamment). La crise financière américaine semble donc tenir essentiellement à l’interaction de plusieurs

facteurs :

- des secteurs financiers nationaux fragiles ;

- une mauvaise gestion des affaires privées et publiques ;

- un système mondial déficient.

De façon générale, l’histoire des flux internationaux de capitaux est ponctuée d’épisodes de défauts et de crises

financières (5). Dans ce cas, le pays perd soudainement accès aux sources de financement étrangères, ce qui

conduit à une forte contraction du produit intérieur, de l’emploi et du solde courant. Etant donné que le

remboursement des prêts correspond à une sortie des capitaux, le pays est non seulement contraint à un solde

courant nul, car aucun prêt ne peut plus lui être accordé, mais en plus contraint à accroître ses exportations

nettes pour permettre le remboursement des prêts contractés auparavant.

De ce fait, un pays qui détient une part importante de sa dette sous forme de prêts à court terme est tenu de

réduire sa demande intérieure pour éviter le défaut, ce que G.A. CALVO qualifie de « Sudden Stop », autrement

dit un arrêt brutal des flux de capitaux. Pour mieux comprendre le processus, il est nécessaire de rappeler les

différentes formes d’entrées des capitaux :

- les obligations, qui sont devenues très courants après 1990 lorsque les pays en développement ont libéralisé

et modernisé leurs marchés financiers ;

- les prêts bancaires, auprès des banques commerciales des pays industrialisés ;

- les prêts officiels, accordés par la Banque mondiale, la Banque interaméricaine de développement, la Banque

européenne pour la reconstruction et le développement sur une base conditionnelle (taux plus faibles que ceux

du marché) ;

- les investissements directs ;

- les investissements de portefeuille, dynamisés par la vague de privatisations dans les pays en

développement.

3

Ces cinq types de financements peuvent être classés en deux catégories en fonction de l’ampleur du risque :

1°) les financements par emprunt (obligations, emprunts bancaires et financements par des organismes

officiels,…) ;

2°) les financements en fonds propres (investissements directs et investissements de portefeuille).

Lorsque les financements sont sous forme de titres de dettes (première catégorie), l’emprunteur est tenu de

rembourser son prêt et de payer les intérêts, quelles que soient les circonstances économiques, ce qui en cas de

choc peut conduire au défaut (6). De plus, ces dettes sont souvent libellées dans les principales monnaies

utilisées dans le monde des paiements : le dollar, l’euro ou le yen, ce que B. EICHENGREN et R. HAUSMANN

(1999) qualifient de « péché originel », autrement dit l’incapacité de ces pays à emprunter dans leur propre

monnaie. Il en va autrement pour les financements en fonds propres, qui apparaissent moins risqués.

Une crise de la dette peut être suivie d’une crise de la balance des paiements (en cas de parité fixe) et d’une

crise bancaire (course aux dépôts). La crise des balances de paiements survient si le pays utilise ses réserves de

change pour rembourser des prêts à court terme. Dans le même temps, les banques peuvent être fragilisées si

les agents qui détiennent les avoirs en monnaie nationale décident de les convertir en devises par crainte d’une

dépréciation. Les trois crises sont donc intimement liées et il est possible qu’elles se renforcent mutuellement

(effet boule de neige).

L’éclatement des crises financières au cours de la dernière décennie a conduit à reconnaître la nécessité de

mettre en place des dispositifs de prévention, sur la base d’un questionnement préalable : comment prévenir la

déflation ? Le surendettement est-il un facteur décisif de déclenchement du processus déflationniste ?

Qu’advient-il du pilotage budgétaire et comment contrer le ralentissement de l’activité ?

A cet égard, plusieurs options ont été envisagées :

- procéder à un contrôle étroit des marchés financiers, autrement dit un contrôle des mouvements de capitaux

en vue de limiter des phénomènes de contagion ;

- imposer des règles strictes aux investisseurs pour limiter la prise de risque excessive ;

- exiger des banques centrales qu’elles incluent la stabilité des marchés financiers dans leurs objectifs

prioritaires ;

- enfin ordonner la fermeture des paradis fiscaux par lesquels transitent près de 50 % des mouvements

internationaux de capitaux.

Plus spécifiquement, quatre propositions ont souvent été avancées pour réduire le risque systémique :

1°) l’instauration d’une zone cible tripolaire (yen, dollar, euro) soumise à des révisions périodiques des cours-

pivot en fonction des différentiels d’inflation, de manière à assurer un ancrage réel des trois devises et partant

une stabilité réelle des devises périphériques ;

2°) le contrôle des mouvements de capitaux à court terme, en vue de réduire le volume des transferts de

capitaux et limiter l’instabilité financière engendrée par les bulles spéculatives (ponction fiscale sur les revenus

des placements à court terme des non-résidents, taxe TOBIN sur les transactions réalisées sur les marchés des

changes, …) ;

3°) la coopération internationale des banques centrales, en vue d’une gestion préventive des crises ;

4°) le contrôle prudentiel des banques, de manière à homogénéiser les informations détenues par les différents

acteurs et amener les institutions financières à une meilleure évaluation des risques.

Il est dès lors possible de tirer, pour les pays africains, quelques leçons de l’analyse des crises qu’ont connues

les pays asiatiques. Elles concernent notamment le choix du régime de change, le rôle crucial des banques, le

rythme des réformes et le risques de contagion de telles crises (P. KRUGMAN et M. OBSTFELD, 2009).

Par rapport au choix du régime de change, il apparaît dangereux pour un pays en développement de fixer son

taux de change, à moins d’en avoir les moyens. En Asie, la confiance dans les régimes de changes fixes a

contribué à développer l’emprunt en monnaie étrangère, ce qui a conduit à de nombreuses faillites au moment de

la dévaluation (à cause de l’alourdissement en monnaie nationale du poids des dettes). Ainsi, les pays qui ont

réussi à maîtriser l’inflation sont précisément ceux qui ont adopté des régimes plus flexibles.

4

Par rapport au rôle de l’activité bancaire, si la crise asiatique a été si profonde, c’est essentiellement parce que la

crise de change a été suivie d’une crise financière et d’une crise bancaire.

Par rapport au calendrier des réformes, il apparaît important de veiller au cadre dans lequel s’effectue la

libéralisation économique. En effet, lorsqu’une économie souffre de nombreuses distorsions, le fait d’en

supprimer quelques-unes peut paradoxalement conduire à aggraver la situation. Il est par exemple dangereux de

libéraliser les flux financiers avant d’avoir mis en place des mesures nécessaires à la supervision des activités

bancaires.

Enfin, par rapport aux risques de contagion, il ne faut jamais perdre de vue que même les économies

apparemment saines peuvent faire l’objet d’attaques spéculatives et connaître une crise de confiance généralisée

provoquée par des événements qui interviennent à l’autre bout du monde : c’est l’effet domino.

La grande leçon à retenir est que, dans la nouvelle économie issue de la globalisation, aucun ajustement crédible

n’est possible si chaque pays fait cavalier seul et agit en fonction de ses intérêts propres. Le système monétaire

et financier international actuel ne peut fonctionner convenablement et juguler les crises que si les politiques

macroéconomiques mises en œuvre par les pays partenaires sont stables et équilibrées, autrement dit si ces

pays acceptent de résoudre les problèmes macroéconomiques communs par des politiques coordonnées. Le

manque de coordination apparaît à l’évidence comme la principale cause de l’instabilité financière internationale.

Notes

(1) D’autres pays comme le Canada, l’Inde, la Chine ou l’Afrique du Sud ont connu de telles crises. Les pays émergents

n’ont pas été épargnés : le Mexique (1994-1995), l’Asie du Sud-est (1997-1998) et l’Argentine (2001-2002).

(2) Il s’agit d’un schéma bien connu, qui a été analysé en 1933 par I. FISHER et, ensuite, par les partisans de la théorie

financière du cycle (R. HAWTREY, F.S. MINSKY, 1982 ; B. BERNANKE, 1983) : une baisse non anticipée des prix des actifs

(ou une baisse générale du prix des actifs si la dette est à taux fixe) va démunir les entreprises de leurs réserves de fonds et

rendre inopérante cette forme d’assurance contre le risque macroéconomique. Il en résulte une forte contraction de l’activité

et des ventes à perte des actifs qui accentuent la dépression.

(3) La notion de risque mimétique met l’accent non seulement sur les origines microéconomiques du risque mais également

sur son amplification par le jeu des externalités négatives produites par le système financier lui-même. En substance, le

risque de système apparaît lorsque les réponses rationnelles des agents individuels aux risques qu’ils perçoivent conduisent

à élever l’insécurité générale.

(4) La crise financière asiatique commence le 2 juillet 1997 avec la dévaluation du baht thaïlandais, à la suite d’une vague de

spéculation massive qui provoque une dépréciation plus importante de cette monnaie. Cette spéculation s’étend sur les pays

voisins (Malaisie, Indonésie, puis la Coré du sud) frappés par la récession que connaît le Japon.

(5) Les épisodes de défauts et de crises financières sont :

- au début du 19ème siècle, plusieurs Etats américains font défaut sur des prêts auprès des investisseurs européens ;

- au 19è siècle, les pays de l’Amérique latine connaissent des problèmes de remboursement de leur dette (Argentine en

1890) ;

- en 1917, l’URSS répudie la dette étrangère. Les communistes isolent l’union soviétique et s’engagent dans un vaste

programme de planification, mené avec force et rigueur.

(6) On parle de défaut (crise de la dette souveraine) lorsque l’emprunteur est dans l’incapacité d’honorer son contrat, en

termes de paiements des intérêts ou de remboursement du principal.

5

BIBLIOGRAPHIE

AZAM J.P. (1996), « Dette publique et taux de change de la zone franc », Revue d’Economie du Développement,

p. 63-92.

BERNANKE B.S. (1983), « Non Monetary Effects of the Financial Crisis in the Propagation of the Great

Depression », American Economic Review, Vol. 73, no 3, p. 257–276.

CALVO G. A. (2003), « Explaining Sudden Stop, Growth Collapse, and BOP Crisis : The Case of Distortionary

Output Taxes », IMF Staff Papers, Vol. 50, Special Issue.

EICHENGREEN B. & HAUSMANN R. (1999), « Exchange Rate and Financial Fragility », dans New Challenges

for Monetary Policy, Kansas City, MO, Federal Bank of Kansas City, p. 329-368.

----------------------------------------------------------- dir. (2005), « Other People’s Money : Debt Denomination and

Financial Instability in Emerging Market economies », Chicago, University of Chicago Press.

Fisher I. (1933), « The Debt Deflation Theory of Great Depressions », Econometrica, 1(4), p.337-357, October,

HAWTREY R.G. (1928), « Currency and Crédit », Longmans ; traduction française, « La circulation monétaire et

le crédit », Sirey, 1935.

KAMINSKY G.L., S. LIZONDO & C. REINHART (1997), « Leading Indicators of Currency Crises », IMF Working

Papers, WP/97/79.

------------------------& C. REINHART (1998), « Financial Crises in Asia and Latin America : Then and Now »,

American Economic Review, Papers and Proceedings, Vol. 88, n° 2, mai, p. 444-448.

KRUGMAN P.R. et OBSTFELD M. (2009), « Economie internationale », Pearson.

MINSKY, H. (1982a), « Inflation, Recession and Economic Policy », Wheatsheaf, Brighton.

----------------- (1982b), « The Financial Instability Hypothesis », in C. P. Kindleberger and J.-P. Laffarge, (eds),

Financial Crises, Cambridge University Press, p. 1-39.

ONDO OSSA A. (2010), « Les intégrations africaines : optimalité parétienne versus équilibre de Nash », Revue

Economie et Gestion, Vol. 10, n° 1-2, janvier-décembre p. 3-32.

------------------------- (2000), « Zone monétaire et crise de change », Revue Economie et Gestion, Vol. 1, n° 3-4,

janvier-juin p. 2-35.

1

/

5

100%