réaction organique -manipulation des

DT\812762FR.doc PE440.208v01-00

FR Unie dans la diversité FR

PARLEMENT EUROPÉEN

2009 - 2014

Commission spéciale sur la crise financière, économique et sociale

14.4.2010

DOCUMENT DE TRAVAIL

sur la gouvernance mondiale, la politique monétaire internationale et la

correction des déséquilibres mondiaux (notamment sur la question des paradis

fiscaux)

Commission spéciale sur la crise financière, économique et sociale

Contribution de Kay Swinburne,

coresponsable thématique auprès de la rapporteure

Rapporteure: Pervenche Berès

PE440.208v01-00 2/8 DT\812762FR.doc

FR

Les déséquilibres mondiaux, les modalités de la gouvernance réglementaire et les conditions

de la politique monétaire semblent compter parmi les principales causes de la crise financière

actuelle. Nous nous proposons dans la présente étude d'examiner les effets de ces facteurs et

de formuler des mesures visant à protéger le système financier d'un nouveau choc de même

intensité.

La crise du crédit qui s'est produite de 2007 à 2009 peut être considérée comme la première

crise de la mondialisation. Il est utile de faire brièvement l'historique de ce problème.

L'adhésion de la Chine à l'OMC, en 1995, a constitué une étape majeure sur la voie de la

mondialisation. Ce pays a affiché, en effet, un excédent de ses comptes courants en

progression constante durant la période comprise entre 1996 et l'éclatement de la crise,

exception faite de l'épisode de récession de 2001 et 2002, tendance qui traduit un

développement rapide de ses exportations et un transfert dans ce pays d'activités industrielles

par le canal des investissements directs étrangers.

En outre, la plupart des grandes économies en sont venues à appliquer une même politique de

lutte contre l'inflation, mesurée systématiquement par l'observation des prix d'un panier de

biens et de services, en recourant au seul instrument du taux cible du financement à un jour

jusqu'à la crise actuelle, qui a conduit à adopter des mesures d'urgence telles que

l'assouplissement quantitatif. La politique monétaire a donc puissamment contribué au

développement de la crise.

La crise financière que les pays membres de l'ANASE ont connue à la fin de 1997 s'est

traduite par une fuite des capitaux et l'obligation de laisser flotter les monnaies; cette situation

a produit des effets catastrophiques, dont une chute en 1998 de plus de 30 % du PIB exprimé

en dollars des États-Unis. Cette région du monde a ainsi été touchée par l'effondrement des

taux de change, de très nombreuses faillites d'entreprises, la dégringolade des prix des actifs,

particulièrement des biens immobiliers, et des troubles sociaux. La Chine, qui avait elle aussi

lié sa devise au dollar, a par contre été protégée des difficultés de ses voisins par la non-

convertibilité du renminbi et par le fait que les investissements directs étrangers avaient été

effectués dans des équipements industriels et non dans des titres de dette pouvant être

aisément monétisés.

Le lancement de l'euro, en janvier 1999, a permis à de nombreux pays membres de l'Union

européenne de bénéficier de plus faibles taux d'intérêt, à l'exemple de la Grèce, de l'Italie, du

Portugal, de l'Espagne et de l'Irlande, soit précisément les pays de l'Union qui ont été les plus

exposés à la crise financière en raison de leurs déséquilibres économiques.

Parmi les autres événements ayant contribué à la crise, il y a lieu de mentionner la défaillance

du fonds LTCM, l'effondrement en 2000 des marchés d'actions (éclatement de la bulle

Internet) et les répercussions des événements du 11 septembre. La Réserve fédérale des

États-Unis a très fortement réduit les taux d'intérêt, mesure qui a favorisé l'accès à la

propriété, tandis que, les bourses ayant cessé d'être attractives, de nombreux spéculateurs se

sont tournés vers le marché immobilier, incités dans cette démarche par des politiques fiscales

particulièrement accommodantes.

DT\812762FR.doc 3/8 PE440.208v01-00

FR

Déséquilibres mondiaux

Les déséquilibres d'ampleur restreinte résultent d'imperfections présentes sur tous les marchés

et sont éliminés du fait des arbitrages effectués par les acteurs de ces marchés. Ils ont donc

des effets transitoires et la plupart des modèles mathématiques d'établissement des prix et

d'évaluation des risques intègrent fondamentalement la perspective de l'arbitrage. De même,

les modèles élaborés par les autorités pour la fixation des taux d'intérêt sont fondés sur

l'hypothèse selon laquelle le marché valorisera d'une manière optimale la structure des taux

d'intérêt en fonction des maturités dès lors que ces autorités déterminent le taux au jour le

jour. Aucun déséquilibre structurel ne peut se produire en pareille situation. Cependant, la

combinaison du facteur "taille" et d'événements statistiques très aléatoires a entraîné des

déséquilibres qui ont contribué directement au déclenchement de la crise.

Sur un plan plus général, les déséquilibres que peut connaître une économie sont notamment

la trop grande dépendance à l'égard du secteur financier (Royaume-Uni), le poids excessif des

exportations par rapport à la consommation intérieure (Allemagne, Chine), l'endettement des

consommateurs (Royaume-Uni, États-Unis) ainsi que de gros déficits ou excédents

budgétaires. S'il est vrai que ces déséquilibres ne sont pas étrangers à la crise, il est

généralement admis qu'ils entravent les fédérations d'États et autres groupements de pays dans

leurs efforts pour surmonter la crise plus que ne le font l'excédent affiché par la Chine ou le

déficit des États-Unis et les excédents qu'accumulent les pays exportateurs de pétrole.

L'une des explications de la crise réside dans l'effet combiné de l'excédent de la balance

chinoise des paiements courants et du déficit de cette même balance aux États-Unis.

À l'échelle mondiale, la mise en regard du montant de l'épargne et du montant des prêts est,

par définition, un jeu à somme nulle. Il est rationnel et souhaitable que l'épargne aille vers les

meilleurs placements en termes de productivité et de gains pondérés par les risques. Un tel

schéma rend assez bien compte de la nature du déficit des États-Unis dans les années 1990.

Dans une période de boom technologique, dont les États-Unis étaient le moteur, la

productivité augmentait tandis que les bénéfices des entreprises progressaient très vite.

Affichant des taux d'inflation modérés et offrant des marchés de valeurs mobilières ouverts et

liquides, les États-Unis ont vu affluer des capitaux étrangers en grande quantité sous la forme

d'investissements de portefeuille et d'investissements directs. Cet environnement a disparu

avec l'éclatement, au début de l'année 2000, de la bulle Internet.

Durant la dernière décennie, la Chine et, de plus en plus, les pays exportateurs de pétrole ont

accumulé de substantiels excédents budgétaires. La politique fiscale chinoise est conçue de

manière à favoriser la croissance des exportations au détriment de la consommation interne.

Elle suppose de conduire une politique fiscale sur le plan intérieur et d'appliquer un système

administré de taux de change. La mise en place d'un régime de sécurité sociale, un

rééquilibrage de la charge fiscale entre les entreprises et les particuliers, de même que le

respect effectif des droits de propriété et des droits humains, favoriseraient le développement

de la consommation intérieure tout en réduisant les incitations à épargner.

De même, il est dit que le cours du renminbi est maintenu artificiellement faible et qu'il fausse

ainsi les échanges commerciaux dans le monde. Or un renchérissement du renminbi ne

redresserait pas les échanges mondiaux si la consommation intérieure chinoise n'augmentait

pas. Par conséquent, une hausse du cours de la monnaie chinoise aurait certes pour effet de

PE440.208v01-00 4/8 DT\812762FR.doc

FR

rendre les autres producteurs plus compétitifs, mais il est difficile de déterminer dans quelle

mesure les autres pays pourraient rivaliser avec l'infrastructure industrielle en place et une

main-d'œuvre privée du droit de défendre collectivement ses intérêts.

Les excédents ont augmenté aussi dans les pays exportateurs de pétrole en raison de l'énorme

hausse du prix de l'or noir. D'une manière générale, ces pays se caractérisent, eux aussi, par

une faible consommation intérieure et par des systèmes de protection sociale du type de ceux

que l'on observe dans les sociétés sous-développées, où il est indispensable d'épargner.

Comme le dollar des États-Unis est la première monnaie de réserve et la devise de facturation

du pétrole, les populations sont incitées à placer leur épargne en dollars.

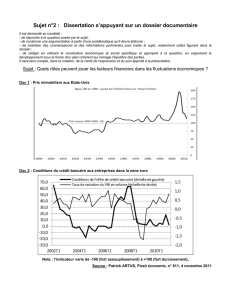

À compter de l'année 2000, le déficit des États-Unis a cessé d'être une situation anodine pour

devenir problématique. Les besoins de financement des administrations publiques, des

entreprises et des particuliers n'ont plus été couverts par les entrées de capitaux en quête

d'investissements de portefeuille ou d'investissements directs, mais par l'épargne de

non-résidents. L'équilibre budgétaire ou des excédents passagers ont cédé la place, dans ce

pays, à des déficits records. L'émission de bons du Trésor assortis des échéances les plus

diverses pour combler ces déficits n'a pas entraîné, comme on aurait pu s'y attendre, une

hausse des taux d'intérêt, mais une baisse de ces taux. Ce phénomène, dû dans une large

mesure aux achats de titres de la dette publique par les Chinois et d'autres étrangers, a produit

à son tour des effets sur l'endettement des entreprises et des ménages, puis s'est répercuté à

l'échelle mondiale.

Le marché des titres de la dette publique des États-Unis est le plus profond et le plus liquide

du monde; les opérations s'y effectuant dans la principale monnaie de réserve, ce marché est

le refuge "naturel" des investisseurs peu enclins à prendre des risques. Il se pose là un

problème d'échelle. Selon la théorie des marchés efficients, l'investisseur devrait effectuer ses

placements en sorte d'obtenir le meilleur rendement compte tenu des risques. En d'autres

termes, dès lors qu'une classe d'actifs devient chère au regard des données fondamentales ou

des autres valeurs mobilières, les autres acteurs du marché devraient logiquement jouer par

arbitrage sur la différence.

Les achats chinois de créances sur les États-Unis ont perduré et dans une proportion telle

qu'ils ont entraîné les taux d'intérêt à la baisse dans toutes les maturités. Les taux proposés par

les autres émetteurs, autorités publiques ou entreprises, ont donc baissé en valeur relative. Les

primes de risque ont, de fait, disparu et les opérations de financement sont devenues bon

marché.

Les incitations fiscales, les politiques gouvernementales favorisant l'accès à la propriété de la

population à faibles salaires et une moindre exigence quant à la qualité des créances

hypothécaires ont accentué la forte expansion observée aux États-Unis. L'inexistence de

primes de risque satisfaisantes sur les marchés des obligations d'État a conduit les

investisseurs à rechercher du rendement sur des marchés plus risqués. C'est ainsi que des

crédits ont été octroyés à des emprunteurs de moindre solvabilité selon des ratios prêt-valeur

très élevés, tandis que leur diffusion planétaire au moyen d'instruments dérivés de crédit a

permis l'alimentation continue du marché primaire des créances hypothécaires.

Dans une situation de marché normale, il appartient aux prêteurs d'assumer le risque de

l'opération, mais la Chine est, dans une large mesure, à l'abri des effets de la crise et la

DT\812762FR.doc 5/8 PE440.208v01-00

FR

préservation de marchés de titres du Trésor organisés et stables est dans l'intérêt aussi bien des

États-Unis que de la Chine. Comme les capitaux continuent d'affluer, il faut imposer une

discipline par la réglementation ou par l'action publique.

Politique monétaire

La réaction à toutes ces évolutions des autorités monétaires qui fixent les taux d'intérêt a été

déterminante pour le déroulement des événements à l'échelle planétaire. D'aucuns ont

prétendu que de nombreux pays pratiquaient des taux d'intérêt trop faibles, mais le problème

principal réside dans l'existence d'un strict mandat de maintien de la stabilité des prix. Au

Royaume-Uni, le taux d'inflation, dont la cible est fixée à 2 %, est mesuré par référence à

l'indice des prix à la consommation (IPC). Il est indispensable de définir le panier des biens et

des services en retenant les prix de faible élasticité, c'est-à-dire qui présentent une certaine

inertie à l'égard de l'environnement monétaire, afin que la politique conduite ne consiste pas

dans des réactions désordonnées aux variations à court terme de prix volatils tels que ceux de

l'énergie.

Or le panier mesuré par l'IPC est composé à raison de près de 25 % de marchandises

importées sur lesquelles la politique monétaire ne peut guère avoir de prise. En faisant baisser

les prix des produits importés, la mondialisation a généré de fait une déflation des prix de la

composante "marchandises" du panier. En pratiquant une politique de faibles taux d'intérêt

pour maintenir l'inflation sous la barre des 2 %, les autorités ont laissé se développer une

inflation excessive des prix des services et un rythme trop rapide d'expansion de l'économie.

Cette situation a elle-même entraîné au Royaume-Uni une hausse des prix des actifs,

principalement des biens immobiliers, que l'IPC n'a pas mesurée.

La stratégie de la BCE, par contre, repos sur deux piliers puisqu'elle doit se préoccuper

également des risques pour la stabilité des prix. La BCE s'est vu maintes fois reprocher,

durant ces dix dernières années, une rigueur excessive dans la conduite de sa politique

monétaire en maintenant les taux d'intérêt à un niveau trop élevé. Même si l'application d'une

politique monétaire plus stricte n'a pas suffi en elle-même à empêcher l'envolée des prix des

actifs dans certains États membres, il y a lieu toutefois de considérer que la politique

monétaire est nécessaire, mais non suffisante, pour assurer la stabilité des prix et que d'autres

politiques peuvent donc se justifier.

Les modèles économétriques qui servent à déterminer le bon taux d'intérêt au jour le jour ne

prennent pas explicitement en compte dans leurs calculs des données telles que les prix des

actifs ou même d'autres indicateurs de déséquilibres propres à la crise actuelle. D'autres

facteurs importants, comme le déficit de production (différence entre la production réelle et la

production optimale d'une économie), passent inaperçus. Néanmoins mieux vaut, de l'avis

général, utiliser un modèle simple et bien maîtrisé, dont les carences sont connues et prises en

compte sur le plan qualitatif, qu'un modèle complexe dont les paramètres sont plus nombreux

et incertains.

Les auteurs d'une récente étude du FMI font valoir qu'une cible d'inflation plus élevée

n'aggraverait pas le manque à produire dès lors qu'elle serait clairement affichée et maintenue

dans la durée, mais porterait les taux d'intérêt nominaux moyens à un niveau plus élevé. On

disposerait ainsi d'une plus grande marge de manœuvre face à une crise en recourant au seul

instrument des taux d'intérêt. Aux États-Unis, par exemple, en l'absence d'un taux plancher

6

6

7

7

8

8

1

/

8

100%