Avis d`expert THEAM

Point de vue d’expert - THEAM

Valeur, un concept qui coule de source

Le concept de la gestion

Value

1

est très simple

En soi, le concept de valeur coule de source : l’idée d’acheter à bas

prix et de vendre à prix élevé est probablement le premier élément de

bon sens qu’apprend tout investisseur. Tous les grands noms de la

Bourse, de Benjamin Graham à Warren Buffet, sont d’ardents

défenseurs de la gestion privilégiant avant tout les actions sous-

évaluées. Toutefois, le facteur de valeur se distingue légèrement du

style de gestion du même nom. La sous-évaluation peut être définie

de très nombreuses manières et comporte même parfois certains

inconvénients. Voici quelques conseils pour éviter les erreurs les plus

répandues.

Etienne Vincent

Responsable de la gestion

quantitative globale

Les cours de Bourse ne se résument pas à des prix en hausse ou en

baisse sur des écrans. En définitive, ils reflètent l’actionnariat d’une

entreprise donnée, autrement dit ce qu’elle vaut, divisé par le nombre

d’actions en circulation. C’est donc un facteur fondamental au même

titre que la qualité. Il repose sur les données d’une entreprise et se

distingue des facteurs de nature comportementale, à savoir le

momentum et low volatility (faible volatilité).

Lire la suite >

Estimer la valeur d’une entreprise est une activité

aussi ancienne que la comptabilité

La valeur de l’entreprise est résumée par son bilan, qui synthétise ce

qu’elle possède et ce qu’elle doit. Dans ce contexte, le cours rapporté

à la valeur comptable est l’un des indicateurs les plus naturels de la

valorisation; toutefois, le temps de publication des bilans est long, et

ceux-ci peuvent adopter des méthodes comptables diverses. C’est la

raison pour laquelle la valeur d’une entreprise peut également (et plus

efficacement) être déterminée par la somme de ses futurs flux de

trésorerie : sur un plan très concret, ses dividendes, ou sur un plan

plus global ses bénéfices, en tenant compte de la part conservée

pour investir dans la croissance, car cette valeur n’est pas perdue.

Cette approche met en évidence un lien qui n’est pas toujours perçu :

investir dans des actions à dividende élevé s’apparente en réalité à

une approche value, puisque le dividende est la valeur finale

distribuée aux investisseurs.

1 Value : Valeur

Communication à caractère promotionnel - Réservé aux Investisseurs Professionnels

Ils sont basés notamment sur les flux de trésorerie, car ceux-ci sont

généralement plus difficiles à manipuler et plus directement corrélés

avec l’activité actuelle de l’entreprise. C’est pourquoi nous nous servons

des flux de trésorerie disponibles et des flux de trésorerie opérationnels

nets pour déterminer la valeur, aux côtés d’indicateurs comme les

bénéfices et, parfois, les dividendes. Le fait de recourir à plusieurs

indicateurs donne un meilleur aperçu d’ensemble, tout en gardant les

avantages et inconvénients naturellement inhérents au facteur de

valeur. On pense par exemple au « value trap » ou piège de valeur,

bien connu des adeptes de la gestion purement value : une entreprise

qui vient d’avoir une actualité défavorable peut donner l’impression

d’être sous-évaluée uniquement parce que cette actualité ne se reflète

pas encore dans ses données financières. Dans ce cas, le problème

surviendra avec tous les indicateurs que nous avons évoqués ci-

dessus.

Comme tous ces indicateurs sont accessibles à tous dans les rapports

financiers des entreprises, on peut se demander si le facteur de valeur

peut encore vraiment exister, s’il peut faire l’objet d’arbitrages ou

devenir un investissement trop prisé. Ce qui revient à douter de sa

pérennité-même. Il est vrai que le facteur de valeur est très populaire

depuis les années 1990 grâce à Eugene Fama et Kenneth French et

que la bulle des TMT a soulevé des questions quant à sa viabilité. En

réalité, ce simple fait (ainsi que la correction entre 2001 et 2003)

souligne la raison pour laquelle la gestion value a sûrement encore de

l’avenir. L’analyse des données financières, aussi ardue soit-elle,

permet de séparer le bon grain de l’ivraie. Et même s’il se peut que le

facteur de valeur sous-performe pendant plusieurs années d’affilée,

ignorer son évidence serait une attitude risquée.

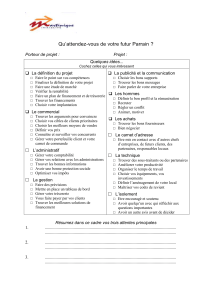

Graphique: Alpha cumulé du Facteur Value, long-short, neutralisé,

sur l’univers monde 2

Source: THEAM, Bloomberg à fin décembre 2016

- Fin -

Les investissements sont soumis aux fluctuations du marché. La valeur des investissements et les revenus qu’ils génèrent peuvent enregistrer des

hausses comme des baisses et il se peut que les investisseurs ne récupèrent pas l’intégralité de leur placement. Les stratégies précitées présentent

un risque de perte en capital. Pour une définition et une description plus complète des risques, merci de vous reporter au prospectus et DICI des

fonds. Avant de souscrire, vous devez lire la version la plus récente du prospectus et DICI disponibles gratuitement sur notre site

www.theam.bnpparibas.fr.

2 Les performances passées ne présagent pas des performances futures. Les simulations résultent de calculs faits par BNP Paribas IP ou THEAM à

partir de différents paramètres et ne doivent pas être considérés comme une promesse de résultats futurs pour le fonds. En conséquence, les

données montrées ici le sont à titre indicatif uniquement et pour information.

À propos de THEAM

THEAM est une société de gestion filiale de BNP Paribas Investment Partners, spécialisée en Gestion Protégée, Gestion Indicielle et

Gestion Modélisée qui offre des solutions d’investissement reposant sur un large univers de sous-jacents. Son offre de gestion est

adaptée aux besoins des réseaux de distribution et des investisseurs institutionnels. THEAM emploie plus de 100 collaborateurs et

affiche plus de 38 milliards d’euros d’encours sous gestion au 31 Décembre 2016.

Chez THEAM, nous avons une préférence pour des

indicateurs de valeur qui apparaissent « plus

haut » dans les états comptables

1

/

2

100%