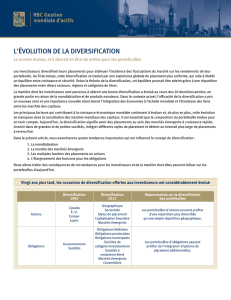

l`évolution de la diversification

L’ÉVOLUTION DE LA DIVERSIFICATION

Le monde évolue, et il devrait en être de même pour les portefeuilles

Les investisseurs diversifient leurs placements pour atténuer l’incidence des fluctuations du marché sur les rendements de leur portefeuille.

Au fil du temps, cette diversification se traduit par une expérience globale de placement plus uniforme, qui aide à établir un équilibre entre

croissance et sécurité. Selon la théorie de la diversification, cet équilibre pourrait être atteint grâce à une répartition des placements entre

divers secteurs, régions et catégories de titres.

La manière dont les investisseurs sont parvenus à obtenir une bonne diversification a évolué au cours des 20 dernières années, en grande

partie en raison de la mondialisation et de produits novateurs. Dans le contexte actuel, l’efficacité de la diversification a pris un nouveau sens et

une importance nouvelle étant donné l’intégration des économies à l’échelle mondiale et l’étroitesse des liens entre les marchés des capitaux.

Les principaux facteurs qui contribuent à la croissance économique mondiale continuent à évoluer et, de plus en plus, cette évolution se

transpose dans la constitution des marchés mondiaux des capitaux. Il est essentiel que la composition du portefeuille évolue pour en tenir

compte. Aujourd’hui, la diversification signifie avoir des placements au sein des marchés émergents à croissance rapide, investir dans de

grandes et de petites sociétés, intégrer différents styles de placement et détenir un éventail plus large de placements à revenu fixe.

Dans le présent article, nous examinerons quatre tendances importantes qui ont influencé le concept de diversification :

1. La mondialisation

2. La montée des marchés émergents

3. Les multiples facettes des placements en actions

4. L’élargissement des horizons pour les obligations

Nous allons traiter des conséquences de ces tendances pour les investisseurs et de la manière dont elles peuvent influer sur les portefeuilles

d’aujourd’hui.

1

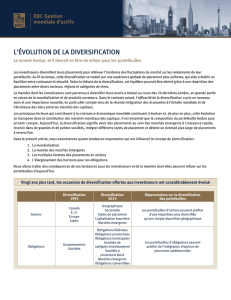

Diversification

1992

Diversification

2012

Répercussions sur la diversification

des portefeuilles

Actions

Canada

É.-U.

Europe

Japon

Géographique

Sectorielle

Styles de placement

Capitalisation boursière

Marchés émergents

Les portefeuilles d’actions peuvent profiter

d’une répartition plus diversifiée

qu’une simple répartition géographique.

Obligations Gouvernements

Sociétés

Obligations fédérales

Obligations provinciales

Obligations municipales

Sociétés de première qualité

Sociétés à rendement élevé

Marchés émergents

Convertibles

Les portefeuilles d’obligations peuvent

profiter de l’intégration d’options de

placement additionnelles.

Vingt ans plus tard, les occasions de diversification offertes aux investisseurs ont considérablement évolué

1. La mondialisation

Le libre-échange entre les pays, la hausse de l’investissement étranger et la poursuite de la mondialisation ont permis aux pays de tisser des

liens plus serrés entre eux, en particulier dans le monde développé. Grâce aux innovations financières, il est maintenant plus facile pour les

investisseurs d’accéder aux marchés mondiaux des capitaux, mais ces nouveautés ont aussi fait augmenter les liens entre les risques pour

différentes régions. D’un point de vue statistique, la corrélation entre les économies mondiales a posé de nouveaux défis pour l’obtention

d’une diversification efficace.

Les marchés qui affichent une forte corrélation tendent à réagir aux changements du cycle économique en évoluant dans la même direction et

au même degré. Le contraire s’applique aux marchés qui n’ont aucune corrélation ou qui ont une corrélation inverse. Le principe selon lequel il

faut combiner des placements qui n’ont pas de corrélation ou qui ont une corrélation inverse est exactement l’approche à la base de la théorie

de la diversification.

Nous avons observé la puissance de la corrélation positive à l’œuvre durant la crise financière mondiale de 2008-2009, alors que les

marchés boursiers mondiaux ont chuté abruptement par suite de la faillite de Lehman Brothers, le 15 septembre 2008. Ce qui a d’abord été

l’éclatement de la bulle immobilière aux États-Unis s’est transformé en crise financière avant de devenir la première récession à survenir

simultanément aux États-Unis, au Japon et en Europe depuis la Seconde Guerre mondiale.

Pour beaucoup d’investisseurs, la crise financière a été un réveil brutal leur ayant fait constater qu’une simple diversification au sein des

régions développées n’offrait plus les mêmes avantages d’atténuation du risque que par le passé. La convergence des modèles de croissance

au cours des 20 dernières années confirme ce fait.

2

La diversification selon les secteurs et la capitalisation boursière constitue toujours une bonne raison de répartir l’actif, mais les

corrélations plus élevées signifient que cette seule approche n’offrira pas le même degré de protection contre les baisses que par le

passé. C’est pourquoi l’accroissement de positions détenues dans diverses régions géographiques prend de plus en plus d’importance.

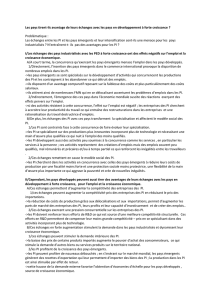

Les économies mondiales plus liées que jamais

-1,0

-0,8

-0,6

-0,4

-0,2

0,0

0,2

0,4

0,6

0,8

1,0

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

Correlation of Largest 50 Countries

Economic Growth vs World GDP

(10-year rolling)

Corrélation entre la croissance

économique des 50 plus grands

pays et le PIB mondial

Source : Banque mondiale, rendements sur des périodes mobiles de dix ans.

Plus liées

Moins liées

Corrélation

3

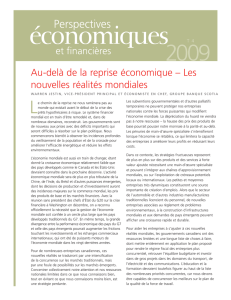

Le modèle de diversification de 1989…

… n’est peut-être pas la meilleure solution aujourd’hui

Rendement (%)

Rendement (%)

Risque (écart type)

25

20

15

10

5

0

Nouveau portefeuille :

25 % actions canadiennes

25 % actions américaines

25 % actions internationales

25 % actions des marchés émergents Ancien portefeuille :

50 % actions canadiennes

25 % actions américaines

25 % actions internationales

100 % actions

canadiennes

100 % actions internationales

Risque moindre Risque plus élevé

100 % actions américaines

100 % actions canadiennes

100 % actions

américaines

100 % actions

internationales

100 % actions des

marchés émergents

Ancien portefeuille :

50 % actions canadiennes

25 % actions américaines

25 % actions internationales

0,0 1,0 2,0 3,0 4,0 5,0 6,0

Risque (écart type)

25

20

15

10

5

0Risque moindre Risque plus élevé

0,0 1,0 2,0 3,0 4,0 5,0 6,0

Rendement (%)

Rendement (%)

Risque (écart type)

25

20

15

10

5

0

Nouveau portefeuille :

25 % actions canadiennes

25 % actions américaines

25 % actions internationales

25 % actions des marchés émergents Ancien portefeuille :

50 % actions canadiennes

25 % actions américaines

25 % actions internationales

100 % actions

canadiennes

100 % actions internationales

Risque moindre Risque plus élevé

100 % actions américaines

100 % actions canadiennes

100 % actions

américaines

100 % actions

internationales

100 % actions des

marchés émergents

Ancien portefeuille :

50 % actions canadiennes

25 % actions américaines

25 % actions internationales

0,0 1,0 2,0 3,0 4,0 5,0 6,0

Risque (écart type)

25

20

15

10

5

0Risque moindre Risque plus élevé

0,0 1,0 2,0 3,0 4,0 5,0 6,0

Source : Morningstar Direct, Risque/rendement – Période de 10 ans terminée en décembre 2011.

Source : Morningstar Direct, Risque/rendement – Période de 10 ans terminée en décembre 1989.

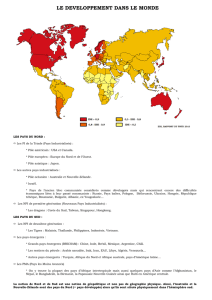

2. La montée des marchés émergents

La répartition de l’activité économique a évolué dans le monde. Il y a 20 ans, près de 50 % de la production mondiale venait des États-Unis et

de l’Europe, comparativement à environ 35 % aujourd’hui. La part de production venant de pays en développement de régions comme l’Asie

a plus que doublé depuis, passant de 10 % au début des années 1990 à près de 25 % de nos jours. En fait, les marchés émergents forment

maintenant plus de 80 % de la population mondiale et leurs économies sont celles qui affichent le taux de croissance le plus élevé au monde.

4

26

24

22

20

18

16

14

12

10

1992 1995 1998 2001 2004 2007 2010

États-Unis

Zone euro

Pays d’Asie en voie

de développement

Source : Perspectives de l’économie mondiale du FMI (selon la parité des pouvoirs d’achat).

Part de la production mondiale (%)

Les pays d’Asie en développement contribuent davantage à la production mondiale

Tout comme la mondialisation a façonné la répartition du PIB mondial, les nouvelles technologies ont remodelé les occasions de

placement. Des sociétés bien établies présentes dans des secteurs bien développés font face au changement et effectuent des dépenses

en immobilisations novatrices accélérées, et la plus grande partie de cette innovation survient à l’extérieur des régions où nous avions

l’habitude d’investir. Par exemple, même si les États-Unis détiennent toujours la première place pour les dépenses mondiales en recherche

et développement, la part de l’Asie s’est constamment accrue au cours de la dernière décennie, au point où la Chine occupe maintenant le

deuxième rang mondial, devant le Japon.

Marchés émergents : Le nouveau moteur économique

Mus par un fort désir d’expansion économique, beaucoup de marchés émergents ouvrent de plus en plus leurs portes aux investissements

étrangers. Ils ont continué à établir des relations commerciales avec le reste du monde et sont en train de mobiliser le potentiel économique

de travailleurs jeunes, talentueux et hautement motivés. Ils jouent un rôle de plus en plus important dans la croissance mondiale ainsi que

dans les portefeuilles des investisseurs.

La part des marchés émergents dans le PIB mondial s’est considérablement accrue depuis le milieu des années 1960 et cette tendance devrait

se poursuivre au cours des décennies à venir. À l’opposé, la part du PIB mondial attribuable aux marchés développés a décliné. Depuis 1987,

la contribution des États-Unis à l’ensemble du PIB mondial a chuté ; alors qu’elle se situait à plus de 30 %, elle est maintenant à moins de

27 %. La Chine, qui ne figurait même pas dans les 10 premiers pays en 1987, a depuis surpassé tous les pays européens pour prendre la

troisième place, après le Japon. On estime qu’en 2030, près de 16 % du PIB mondial pourrait venir de la Chine. Étant donné cette progression,

il n’est pas surprenant que les améliorations économiques des marchés émergents aient mené à deux décennies de croissance rapide et de

solides rendements pour les actions des marchés émergents. Un portefeuille efficacement diversifié permettra à un investisseur individuel de

profiter du potentiel de croissance de ces marchés.

5

Qu’est-ce qui stimule la croissance des économies des marchés émergents ?

Marchés libres – Des politiques économiques plus libérales et une plus grande ouverture à l’économie de marché ont permis

aux pays émergents de débloquer le potentiel économique de milliards de citoyens qui veulent à tout prix grossir les rangs des

nations développées.

Excédents commerciaux élevés – Grâce à une forte demande d’exportation de biens en provenance des marchés émergents,

les gouvernements de ces pays comptent sur de solides bénéfices réalisés à l’étranger et des réserves en devises extrêmement

élevées. La tendance contraire s’est manifestée sur les marchés développés.

Faibles niveaux d’endettement – Globalement, les gouvernements, les consommateurs et les entreprises des marchés

émergents sont beaucoup moins endettés que leurs homologues des pays développés.

Plus de travailleurs jeunes et spécialisés – Alors que les marchés développés sont aux prises avec la décroissance de leur

main-d’œuvre adulte, les marchés émergents bénéficient d’une population active plus jeune qui continuera de prendre de l’expansion.

Les marchés émergents contribuent davantage à la croissance

Sources : Banque mondiale, département de l’Agriculture des États-Unis. *Prévu. Évalué en fonction du PIB.

Rang 1987 2010 2030*

Pays Économie

mondiale (%) Pays Économie

mondiale (%) Pays Économie

mondiale (%)

1États-Unis 30,1 % États-Unis 26,1 % États-Unis 22,8 %

2Japon 16,2 % Japon 8,6 % Chine 15,5 %

3Allemagne 6,6 % Chine 7,9 % Japon 5,2 %

4Royaume-Uni 4,9 % Allemagne 5,8 % Allemagne 4,3 %

5France 4,5 % Royaume-Uni 4,5 % Inde 4,2 %

6Italie 3,9 % France 4,4 % Royaume-Uni 3,7 %

7Canada 2,3 % Italie 3,3 % France 3,3 %

8Brésil 2,1 % Canada 2,5 % Brésil 2,6 %

9Espagne 1,8 % Brésil 2,4 % Russie 2,4 %

10 Russie 1,7 % Inde 2,4 % Italie 2,3 %

Dix principaux contributeurs au PIB : passé, présent et futur ?

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%