Fidelity Investments

série leadership

sommaire

Mise à jour trimestrielle

surlesmarchés –

Quatrième trimestre de2016

OCTOBRE 2016

années, la faiblesse des taux a rendu le remboursement la dette

gérable dans un contexte d’augmentation historique de la dette,

aussibien dans le secteur privé que public.

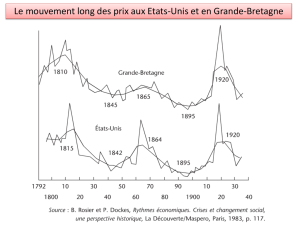

L’attention des marchés s’est purement concentrée sur les

perspectives de taux d’intérêt. Pourtant, les facteurs qui influent

sur les taux de rendement ont peut-être plus d’importance pour

les prix des actifs que l’orientation à elle seule. Depuis 2013, les

actifs risqués ont tendance à s’apprécier en période de hausse des

taux d’intérêt, tandis qu’en période de baisse des taux, leurs prix

ont augmenté comme diminué. Plusieurs données fondamentales

(morosité de la croissance mondiale, faiblesse de l’inflation, politiques

de détente monétaire) et facteurs techniques (diminution de l’offre

et augmentation de la demande en obligations d’État) ont fait

baisser les taux obligataires. Comme les taux de rendement actuels

laissent présager une faiblesse persistante de l’inflation et une

récession mondiale, une modeste hausse inattendue de ces données

fondamentales ou de ces paramètres techniques pourrait créer des

pressions haussières sur les taux obligataires.

Situation macroéconomique : l’économie mondiale reste stable

etles États-Unis amorcent la fin de cycle

La plupart des pays développés sont au milieu ou à la fin de la phase

d’expansion économique et l’amélioration de la trajectoire cyclique de

la Chine a donné un coup de pouce à de nombreux pays émergents,

comme le Brésil. Le redressement de l’activité mondiale a été alimenté

par le rebond du secteur manufacturier dans les pays émergents, qui

a bénéficié de la stabilisation de l’économie chinoise (attribuable à

la politique monétaire) et d’une réduction des stocks. Toutefois, une

nouvelle accélération caractéristique d’un début de cycle est peu

probable en Chine, car la surcapacité et la dette excessive continuent

de pénaliser le secteur privé. En Europe, ycompris au Royaume-Uni,

l’économie fait preuve de résilience, après le Brexit; les indicateurs de

l’activité manufacturière sont supérieurs aux prévisions. Cela dit, dans

l’ensemble, la croissance reste timide dans la région.

Survol du marché : l’économie mondiale se maintient,

les marchés se redressent

Passé le choc de l’annonce du Brexit (sortie du R.-U. de l’Union

européenne) à la fin de juin, les marchés se sont redressés,

car la baisse des taux obligataires, la possibilité de nouvelles

mesures d’assouplissement monétaire et la stabilité des données

économiques mondiales ont rassuré les investisseurs. Même si

laliquidité reste abondante à l’échelle mondiale, les taux directeurs

n’ont pratiquement pas bougé durant le trimestre et les taux

obligataires ont légèrement augmenté. Le rebond généralisé est

surtout attribuable aux actions des pays émergents et aux autres

actions non américaines, alors que les secteurs boursiers défensifs

comme les services publics ont ralenti, après une forte hausse.

La stabilité de l’économie chinoise, attribuable aux mesures de

relance, a contribué à la stabilisation de l’économie mondiale, mais

lacroissance reste faible et, pour ce qui est du cycle économique,

les États-Unis et la plupart des autres pays sont en phase de

maturité. Nous favorisons les actions mondiales et les actifs peu

sensibles à l’inflation, mais de légers ajustements des pondérations

sont justifiés, à cette étape du cycle économique.

Thème : est-ce uniquement une question de taux d’intérêt?

Au cours de la dernière année, les prix des actifs ont été

particulièrement sensibles aux variations des taux obligataires.

Lafaiblesse de ces taux a profité aux actions défensives (services

publics, FPI et certains biens de consommation de base), mais les

valorisations relatives de ces titres à dividendes élevés ont atteint

des niveaux extrêmes par rapport à la moyenne historique. Les

politiques de taux faibles ou négatifs à l’étranger ont ancré les

taux des obligations mondiales à long terme, mais les banques

centrales d’Europe et du Japon ont choisi de ne pas réduire leurs

taux directeurs au troisième trimestre en raison des conséquences

néfastes des taux négatifs sur l’économie réelle. Ces dix dernières

Un article de fond de nos partenaires américains

2

série leadership

La lenteur de l’amélioration au niveau mondial et le resserrement

dela politique de la Fed ont prolongé le passage du milieu à la

fin decycle aux États-Unis, mais les dynamiques de fin de cycle

continuent de s’installer. Depuis plusieurs trimestres, les banques

resserrent leurs exigences en matière de prêts aux entreprises tandis

que laproductivité des secteurs cycliques a commencé à ralentir

etles salaires, à augmenter, ce qui crée généralement des pressions

sur les marges bénéficiaires. Ces deux dynamiques sont typiques

d’une fin de cycle. De plus, la baisse de la production mondiale

de pétrole pourrait faire augmenter les prix du pétrole et l’inflation.

L’inflation est souvent un facteur clé des transitions vers la fin de

cycle. Toutefois, la probabilité d’une récession reste faible, car la

pénurie de main-d’œuvre et les pressions haussières sur les salaires

continuent de soutenir la consommation.

La croissance mondiale est intacte, mais comme les indicateurs

de fin de cycle sont à la hausse aux États-Unis, de petits

ajustements cycliques peuvent être justifiés au sein des portefeuilles.

L’augmentation des prix du pétrole et la faiblesse historique des

taux obligataires indiquent peut-être que les marchés n’ont pas

pris en compte la possibilité d’une hausse de l’inflation supérieure

aux prévisions. Comme le cycle économique est plus avancé aux

États-Unis et que l’incertitude politique et monétaire devrait persister,

nous continuons de prévoir une forte volatilité des marchés.

Actions américaines : rendement supérieur des secteurs

cycliques et recul des actions défensives

Au troisième trimestre, un modeste appétit pour le risque astimulé les

secteurs boursiers cycliques comme les technologies de l’information,

les services financiers et les produits industriels. Une hausse des

taux obligataires durant le trimestre s’est traduite par un recul des

actions défensives (services publics, biens de consommation de base

et immobilier).

Dernièrement, les actions défensives ont été très sensibles aux

variations des taux obligataires. Même si, d’ordinaire, la stabilité des

bénéfices dans certains secteurs se traduit par des rendements

supérieurs vers la fin d’un cycle, la possibilité d’une hausse des taux

obligataires risque de freiner les rendements à court terme. De plus,

les phases de milieu et de fin de cycle ne favorisent généralement

pas une expansion des ratios de valorisation boursière, ce qui pourrait

être particulièrement défavorable pour les actions défensives, qui sont

nettement surévaluées.

La faiblesse persistante des sociétés d’exportation et multinationales

américaines, en particulier celles du secteur de l’énergie, a entraîné

une baisse des bénéfices depuis le milieu de 2015. Toutefois, la

plupart des autres secteurs ont vu leurs bénéfices augmenter durant

cette période et, maintenant que les prix du pétrole et le contexte

macroéconomique mondial se stabilisent, une croissance d’environ

5% des bénéfices est de nouveau envisageable.

Actions internationales et titres mondiaux :

gains généralisés pour les actions

Les marchés boursiers internationaux ont inscrit des rendements

élevés au troisième trimestre. Les régions productrices de ressources

se sont maintenues, malgré une dépréciation des produits de base,

ce qui a permis aux actions des pays émergents de progresser d’au

moins 10 % en cumul annuel. Après une période d’appréciation

prolongée, l’évolution du dollar américain en 2016 a été irrégulière,

soulignant la difficulté de couvrir le risque de change. Après une

longue série de bénéfices décevants, les attentes ont commencé

àse stabiliser, après les creux des derniers trimestres. La croissance

des bénéfices reste négative, mais cette baisse a ralenti et les

perspectives se sont améliorées, en particulier pour les marchés

émergents. Ces derniers présentent aussi des perspectives de

croissance favorables à long terme et des valorisations avantageuses,

ce qui est de bon augure, à long terme, pour les actifs de ces

pays. La sélection des titres explique en grande partie les écarts

de rendement des actions internationales. Une stratégie gérée

activement a le potentiel de surpasser l’indice de référence en

repérant les sociétés de premier ordre qui accroissent leur bénéfice

et offrent une valorisation raisonnable.

Titres à revenu fixe : un resserrement des écarts

de taux stimule les titres de créance

Pour la plupart des catégories de titres à revenu fixe, les rendements

ont été positifs et modestes pour le troisième trimestre et vigoureux

pour l’année. Les obligations de sociétés à rendement élevé et

les créances des pays émergents ont été les segments les plus

performants, car ils ont bénéficié d’un resserrement des écarts

detaux, lesquels ont atteint des creux historiques. Pour l’ensemble

des secteurs, lestaux de rendement ont légèrement augmenté durant

le trimestre, mais restent proches de leurs planchers historiques.

À mesure que l’économie américaine passera en fin de cycle, la

protection contre l’inflation risque de devenir une caractéristique

importante pour les portefeuilles d’obligations. Les attentes d’inflation

restent proches des creux inégalés depuis des années, ce qui fait

des titres du Trésor américain indexés sur l’inflation (TIPS) une

protection avantageuse. Une duration courte peut également devenir

un facteur clé, car, engénéral, les titres à duration courte surpassent

lesobligations dequalité et à rendement élevé en fin de cycle.

Quelle que soit la phase du cycle économique, la diversification

est déterminante pour la protection contre les baisses dans un

portefeuille d’obligations. Généralement, les stratégies à revenu fixe

qui accordent une place à la fois aux obligations de qualité et aux

OCTOBRE 2016

3

MISE À JOUR TRIMESTRIELLE SUR LES MARCHÉS – QUATRIÈME TRIMESTRE DE 2016

Lisa Emsbo-Mattingly l Directrice principale, Recherche sur la répartition de l’actif

Dirk Hofschire, CFA l Vice-président principal, Recherche sur la répartition de l’actif

Jake Weinstein, CFA l Analyste principal, Recherche sur la répartition de l’actif

Austin Litvak l Analyste principal, Recherche sur la répartition de l’actif

Caitlin Dourney l Analyste de recherche, Recherche sur la répartition de l’actif

Kevin Lavelle, vice-président, Leadership éclairé, a dirigé la rédaction de cet article.

AUTEURS

obligations à rendement élevé présentent des caractéristiques stables

de protection contre les baisses.

Répartition de l’actif

La fin de cycle est la phase la plus contrastée d’un cycle économique.

Habituellement, les actions surpassent les obligations et les

segments peu sensibles à l’inflation comme les produits de base,

les actions énergétiques, les obligations à duration courte et les

TIPS se comportent relativement bien en fin de cycle. Le fait de

combiner des actifs peu sensibles à l’inflation a permis de surpasser

l’inflation plus fréquemment, une tâche difficile pour les liquidités

dans le contexte actuel de faibles taux. De plus, il ne faut pas oublier

que l’aversion pour les pertes et l’attention exagérée accordée à la

volatilité à court terme des marchés peuvent inciter les investisseurs

à modifier la répartition de leur actif et à s’écarter de leurs objectifs

àlong terme. En confiant la répartition de leur actif à un gestionnaire

de placements professionnel, les investisseurs peuvent déterminer

leniveau de risque approprié pour leur portefeuille et s’y tenir afin

degarder le cap sur leurs objectifs à long terme.

4

© 2016 Fidelity Investments Canada. Tous droits réservés.

série leadership

É.-U. : 774307.1.0 CAN : 776873.1.0 61.110851F

À l’intention des investisseurs canadiens

Réservé aux clients éventuels et aux investisseurs institutionnels du Canada.

Offert dans toutes les provinces du Canada par Fidelity Investments Canada

s.r.i. conformément aux lois sur les valeurs mobilières en vigueur.

L’information contenue aux présentes est uniquement offerte à des fins

dediscussion et d’illustration et ne constitue ni une recommandation ni

uneoffre ni une sollicitation de vente ou d’achat de quelque titre que ce soit.

Les opinions contenues aux présentes ont été exprimées à la date indiquée,

d’après l’information disponible à ce moment-là, et sont appelées à changer

en tout temps en fonction de l’évolution des marchés et d’autres facteurs.

À moins d’indication contraire, ces opinions sont celles des auteurs et ne

représentent pas nécessairement le point de vue de Fidelity Investments

ou de ses sociétés affiliées. Fidelity décline toute obligation demettre à jour

l’information fournie dans le présent document.

Les décisions de placement doivent tenir compte des objectifs individuels

de l’investisseur, de son horizon temporel de même que de sa tolérance au

risque. Le présent contenu ne devrait pas être considéré comme un conseil

juridique ou fiscal et nous vous encourageons à consulter votre avocat,

comptable ou tout autre conseiller avant de prendre une décision financière.

En règle générale, le marché obligataire est volatil et les titres à revenu fixe

présentent des risques liés aux taux d’intérêt. (Habituellement, les prix

des obligations baissent à mesure que les taux d’intérêt augmentent et

vice-versa. Cet effet est ordinairement plus marqué dans le cas des titres

àlong terme.)

Les titres à revenu fixe comportent également des risques d’inflation,

decrédit et de défaillance, tant pour les émetteurs que les contreparties.

Le placement comporte des risques, notamment le risque de perte.

Le rendement passé n’est pas une garantie des résultats futurs.

La diversification ne constitue pas un gage de profit ni une garantie

contre les pertes.

Les marques de commerce de tierces parties appartiennent à leur

propriétaire respectif; toutes les autres marques de commerce sont

lapropriété de Fidelity Investments Canada.

Si vous recevez ce document par l’intermédiaire de Fidelity Institutional

Asset ManagementSM (FIAM), il pourrait être fourni par Fidelity Investments

Institutional Services Company, Inc. Fidelity Institutional Asset Management

Trust Company, ou FIAM LLC, selon votre relation.

Si vous recevez ce document par l’intermédiaire de Fidelity Personal &

Workplace Investing (PWI), Fidelity Family Office Services (FFOS), il est

offert par l’intermédiaire de Fidelity Brokerage Services LLC, membre du

NYSE et de la SIPC.

Si vous recevez ce document par l’intermédiaire de Fidelity Clearing

and Custody Solutions ou de Fidelity Capital Markets, il est réservé à

l’usage institutionnel ou aux spécialistes en placements. Les services

decompensation et de garde de titres sont assurés par National

FinancialServices LLC, membre du NYSE et de la SIPC.

OCTOBRE 2016

1

/

4

100%