La gouvernance de l`entreprise

La gouvernance de l'entreprise

Par ROLAND PÉREZ

Depuis une dizaine d'années, les actionnaires ont fait un retour en force. D'importants fonds de pension, dont le fameux Calpers aux États-Unis,

ont édicté des principes de « bonne gouvernance ». Vont-ils s'appliquer à l'ensemble des grosses entreprises occidentales ? Selon Roland Pérez,

les systèmes de gouvernance demeurent très diversifiés.

Il est convenu d'appeler « gouvernance de l'entreprise » l'ensemble du dispositif institutionnel et comportemental concernant ces dirigeants,

depuis la structuration de leurs missions et leurs nominations, jusqu'au contrôle de leurs actions et aux décisions de régulation les concernant, au

point que l'on a pu définir la gouvernance comme « le management du management ».

Bien sûr, lorsque le chef d'entreprise monte son affaire et, dans la quasi-totalité des cas, en est l'unique ou le principal actionnaire, les problèmes

de gouvernance ne se posent pas, sinon marginalement. Même lorsque ces aventures entrepreneuriales ont abouti à la constitution de très

grandes entreprises et, corrélativement, à d'immenses fortunes, une telle situation ne choque pas. En revanche, la situation est radicalement

différente lorsqu'apparaît une dissociation entre la direction de l'entreprise et les ayant droits légitimes que représentent les propriétaires. Rendue

célèbre par les travaux de Adolf Berle et Gardiner Means (1932)-, l'emprise croissante des dirigeants salariés dans la vie des grandes entreprises

américaines correspond à une réalité incontestable. Cependant, l'irrésistible ascension du pouvoir managérial, que l'on pouvait considérer comme

acquise au milieu du siècle dernier, a connu aux Etats-Unis mêmes, une spectaculaire mise en cause aboutissant à la définition et à la mise en

oeuvre de principes de « gouvernance de l'entreprise » (GE) traduisant un retour en force de l'actionnaire.

Le retour de l'actionnaire

Ce retournement historique exprime l'importance prise, dans ce pays, par la financiarisation de l'économie et le poids croissant des investisseurs

institutionnels. Ces derniers reflètent l'intermédiation croissante de l'épargne des ménages, laquelle est de moins en moins gérée directement par

les épargnants eux-mêmes pour être confiée à des fonds d'investissement disposant de moyens importants et gérés professionnellement. Ils sont

présents, souvent pour des montants significatifs, dans le capital de la plupart des grandes sociétés américaines, notamment celles qui

constituent les indices de référence. Cette contrainte de présence a amené ce type d'investisseurs à s'intéresser à la gestion des dites sociétés, à

demander les informations qu'ils estimaient nécessaires, à intervenir enfin, auprès de ces directions, pour obtenir des éclaircissements sur les

activités passées et leurs performances, puis sur les stratégies envisagées et leur impact. La GE, dans sa forme contemporaine reflétant un «

retour de l'actionnaire », était née et il est significatif que les premiers « principles of corporate governance » exprimant cette tendance furent

édités par le fonds de retraite californien Calpers qui a joué un rôle pionnier en la matière. Le mouvement s'est ensuite rapidement généralisé. Les

fonds d'investissements d'une part, les associations de défense des actionnaires individuels d'autre part ont rivalisé dans ce qu'il est convenu

d'appeler « l'activisme actionnarial » visant à mettre en demeure les dirigeants des sociétés cotées pour obtenir plus d'informations sur leur

gestion et infléchir cette dernière dans un sens plus favorable aux actionnaires. Si la GE est devenue souveraine aux Etats-Unis, qu'en est-il de la

situation des autres pays du monde contemporain et notamment en Europe ?

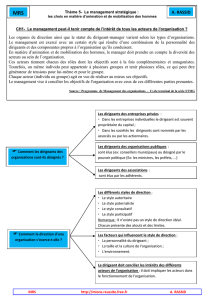

Sans entrer dans une étude exhaustive, il est possible de dresser une typologie rappelant les principaux modèles de GE. La plupart des analystes

opposent le modèle libéral orienté vers les actionnaires (shareholders) à celui, plus large, intégrant les « parties prenantes »- (stakeholders). Le

premier est implanté dans les pays anglo-saxons et le second, appelé parfois « modèle rhénan » ou « germano-nippon », en Europe continentale

et au Japon. On peut se contenter de cette dualité simple ou proposer la typologie de mode de gouvernance d'entreprise selon quatre modèles.

- Le « modèle boursier » régulé par les marchés financiers : ce modèle est le plus classique, il est bien décrit par la théorie de l'agence-. La

firme appartient à ses actionnaires qui se trouvent dans la position de « principal » par rapport à l'« agent » constitué par les dirigeants. Ces

derniers sont par là sous surveillance afin que leurs comportements s'exercent au profit des actionnaires. Tout un dispositif d'incitations et de

contrôles est, dans cette perspective, mis en place (indicateurs de création de valeur, stock options, offres publiques d'achat-offres publiques

d'échange - OPA-OPE -...). In fine, c'est le marché financier qui est à la fois l'arène et le principal régulateur du système de GE. En cas de

dysfonctionnement, c'est plus au juge qu'à l'Etat qu'il revient de constater les défaillances et, si nécessaire, de les sanctionner.

- Le « modèle partenarial » régulé par les partenaires économiques : ce modèle diffère du précédent dans la mesure où il postule que le

management de la firme ne doit pas seulement tenir compte de ses actionnaires, mais plus largement des différents partenaires impliqués dans

son fonctionnement, en premier lieu des salariés via leurs représentants. On a pu styliser ce modèle en recourant à la théorie de l'agence, version

élargie à plusieurs « principaux », ces derniers pouvant être regroupés dans un « conseil de surveillance » chargé de contrôler les dirigeants et

d'assurer les missions de GE. Se rattachent également à cette famille les entreprises coopératives (à travers des groupements de producteurs ou

de consommateurs). Ce type de modèle n'indique pas cependant comment se résolvent les divergences, voire les incompatibilités, entre les

différents partenaires participant à la GE.

- Le « modèle administré » régulé par les pouvoirs publics : ce troisième type de modèle s'oppose radicalement aux précédents, car il repose

sur une hypothèse - parfois explicite, souvent implicite - selon laquelle seule la puissance publique, représentée par l'Etat ou l'une de ses

expressions, est garante de l'intérêt général, alors que les individus et organisations privées ne peuvent représenter que des intérêts particuliers.

Tout remonte donc à l'Etat, aux réglementations qu'il édicte, aux arbitrages qu'il rend. La GE n'échappe pas à cette omniprésence, tant au niveau

de son dispositif institutionnel qu'en termes de régulation. Si ce modèle administré de GE est la règle dans les économies centralisées dites «

socialistes » ou « collectivistes », il reste aussi très prégnant dans les économies occidentales.

- Le « modèle réticulaire » régulé par les réseaux interpersonnels et sociaux : ce dernier type de GE, moins souvent décrit que les

précédents, est cependant parmi les plus anciens et les plus répandus dans le monde. Il repose sur un « encastrement » de l'activité économique

dans la société, un acte économique donné (achat-vente, emprunt-prêt, embauche de personnel...) ne pouvant être dissocié du lien social qui

l'entoure. La GE se trouve particulièrement impliquée par une telle posture, fondée sur les relations interpersonnelles et le lien social. Ce modèle

réticulaire de GE a pu paraître archaïque par rapport aux modèles dominants. Ce jugement a priori apparaît de nos jours un peu simpliste, lorsque

l'on redécouvre l'importance des facteurs comme la confiance et la réputation dans le processus de GE.

En pratique, les modes de GE effectivement observables dans un pays, à une période donnée, même s'ils se rattachent principalement à tel ou tel

modèle, empruntent souvent aux autres modèles, compte tenu des caractéristiques de ce pays, de ses institutions, de son niveau de

développement, de ses traditions culturelles. Ainsi la France contemporaine, si elle semble s'être récemment convertie au modèle boursier de GE,

reste très marquée par sa tradition étatique qui l'incline vers le modèle administré. Par ailleurs, des initiatives comme la loi NRE (nouvelles

régulations économiques) votée en 2001 l'orientent vers le modèle partenarial. Enfin la présence de minorités de toutes sortes (ethniques,

religieuses...) rend la référence au modèle réticulaire discrète mais significative.

Telle que nous l'avons ci-dessus esquissée, la GE se réfère au dispositif institutionnel et comportemental régissant les relations entre les

dirigeants d'une entreprise - plus largement d'une organisation - et les parties concernées par le devenir de ladite organisation, en premier lieu

celles qui détiennent des « droits légitimes » sur celle-ci. Même formulée si généralement et dans le simple but d'éclairer provisoirement l'analyse,

une telle définition appelle des précisions et par là un débat. Tout d'abord, qui sont les dirigeants ?

Pouvoirs et limites des dirigeants

Quelles que soient les difficultés pour définir exactement et circonscrire cette catégorie d'acteurs, c'est elle qui polarise l'attention dans un

système de gouvernance. Aussi peut-on se demander qui nomme les dirigeants et comment. Quels sont leurs pouvoirs et les limites de ceux-ci ?

A qui doivent-ils rendre compte et sous quelle forme ? Comment s'assurer que ce qu'ils disent reflète bien ce qu'ils font et que ce qu'ils font

correspond bien aux missions qui leur ont été confiées ? La problématique est familière à tout juriste. Les dirigeants d'une organisation finalisée

(société commerciale, établissement public, association à but non lucratif...) s'expriment et agissent « au nom » de cette organisation. A ce titre, ils

peuvent signer des contrats, acheter et vendre, faire des opérations financières, embaucher et licencier... Ils disposent pour cela de moyens

financiers, matériels et humains qui peuvent être considérables, souvent démesurés par rapport à ceux dont ils disposaient à titre privé. Les

questions relatives à leur nomination comme « mandataires sociaux » et aux conditions d'exercice et de contrôle de leurs mandats sont, par là,

légitimes.

Un système de gouvernance comprend divers éléments constitutifs que l'on peut, en simplifiant, regrouper en trois séries de composantes : des

structures, des procédures, des comportements. Les structures mobilisées par les systèmes de gouvernance sont variées. Certaines sont propres

à l'organisation concernée : assemblée générale, conseil d'administration, comités ad hoc (par exemple pour suivre les nominations des dirigeants

et leur rémunération), etc. D'autres sont externes et interviennent sur la base de missions contractuelles (auditeurs comptables, agences de

notation) ou dans le cadre de missions d'intérêt général (autorités de régulation). Quant aux procédures, elles sont également très diverses et plus

ou moins explicitées dans des codes ou des recueils (plan comptable) s'imposant aux acteurs. Elles peuvent concerner tant les modalités de

collecte et de diffusion de l'information utile sur le fonctionnement des entités que les voies et moyens pour effectuer telle ou telle opération (par

exemple, une fusion avec une autre entreprise). L'ensemble structures-procédures définit le contenu institutionnel du dispositif de GE. Enfin, les

comportements complètent le diptyque précédent en lui apportant une dimension fondamentale, sans laquelle il resterait, pour l'essentiel, formel.

Leurs « bonnes pratiques », leur déontologie ou, à l'opposé, leur absence de scrupules et leurs déviations ont une part majeure dans l'efficacité

des systèmes de gouvernance, à l'instar de tout système humain.

Cette composante d'un système de gouvernance est importante, car elle constitue, en quelque sorte, « le management de la gouvernance ». Trois

types d'institutions, de natures différentes - professionnelles, administratives et judiciaires - complètent ce dispositif de régulation. Les

organisations professionnelles ont un statut et des missions différentes d'une profession à l'autre et d'un pays à l'autre. Dans certains cas, elles ne

constituent que des amicales, regroupant les professionnels ou parfois une partie seulement, dans un but de convivialité et d'échanges informels.

Leur rôle en matière de régulation est alors très faible et reste au niveau du « climat » professionnel (exemple : les consultants). Dans d'autres

cas, l'organisation est plus structurée et véritablement représentative de la profession concernée. Ses responsables ont alors un rôle de

représentants de ladite profession auprès des autorités de tutelle et participent donc au dispositif de régulation (exemple : les analystes

financiers). Enfin, certaines de ces professions sont érigées en « ordres » (médecins, avocats, experts-comptables), c'est-à-dire qu'elles sont

regroupées au sein de structures reconnues par les autorités de tutelle et ces ordres participent alors directement au dispositif de régulation, voire

le cogèrent avec les autorités de tutelle.

Contrairement aux précédentes, les tutelles administratives ne sont pas directement issues des milieux professionnels auxquels elles s'adressent,

ce qui peut poser des problèmes d'ordre culturel. Leur mission étant de veiller au « bon fonctionnement » du secteur d'activité concerné, elles

adoptent parfois une attitude hautaine, notamment dans des pays à forte culture régalienne comme la France. Les organes concernés deviennent

alors des pièces essentielles du dispositif de régulation (ainsi la Commission bancaire pour le secteur concerné).

Dans un certain nombre de secteurs d'activité, les pouvoirs publics ont souhaité se dégager d'une tutelle administrative jugée trop tatillonne et

parfois suspecte de soumission au pouvoir politique, sans cependant envisager d'abandonner ces secteurs et les professions qui les représentent

à une totale liberté ou à leurs seules organisations professionnelles. Les instances dédiées, dites « autorités de régulation » répondent à ce

double objectif d'autonomie et de contrôle, c'est-à-dire de gouvernance. A côté de secteurs considérés comme politiquement sensibles

(audiovisuel) ou émanant d'anciens monopoles publics (électricité, télécommunications), le secteur financier présente toutes les caractéristiques

pour relever d'une telle problématique, ne serait-ce que par son poids économique et, par là, politique.

Rôle et missions des autorités de régulation

Le rôle et les missions des autorités de régulation sont compatibles avec ceux des organisations professionnelles des opérateurs, lesquelles sont

représentées au sein des instances mises en place, et avec ceux initialement exercés par les tutelles administratives qu'elles remplacent. Ainsi, la

nouvelle Autorité des marchés financiers (AMF), installée en décembre 2003, remplace trois instances préexistantes dans le domaine financier.

En revanche, le point est plus délicat pour ce qui concerne les instances juridictionnelles. Le recours juridique est en effet, dans un Etat de droit, la

voie ouverte à toute personne insatisfaite des faits et des décisions dont elle pense, à tort ou à raison, qu'ils lui portent préjudice. Les systèmes de

gouvernance sont amenés à prévoir de tels recours, au niveau des dispositifs de régulation, y compris envers les décisions et arbitrages rendus

par les instances spécifiquement dédiées à la régulation. Les autorités de régulation ont dû admettre cette possibilité et adapter en conséquence

leurs structures internes et les procédures de saisine et de traitement des dossiers qu'elles avaient à connaître. Selon les situations rencontrées et

le statut des instances concernées, des voies de recours peuvent être exercées, soit auprès des juridictions relevant du droit privé, soit auprès

des instances traitant du contentieux administratif, avec parfois un problème préalable pour identifier la bonne procédure. In fine, pour un pays

comme la France, ce sont la Cour de cassation d'une part et le Conseil d'Etat de l'autre, voire le Conseil constitutionnel, qui participent, au

sommet des instances juridictionnelles, aux dispositifs de régulation. Ceux-ci rejoignent alors les principes régissant l'organisation globale de la

nation, elle-même insérée dans des traités internationaux.

Après l'examen des dirigeants et des instances de la GE, il convient de s'interroger sur les parties prenantes aux systèmes de gouvernance et à

leurs droits respectifs. Cette dernière série de questions n'est pas la moindre, dans la mesure où elle introduit le débat majeur qui domine toute la

théorie de la gouvernance. Qui détient la légitimité du pouvoir dans une organisation et qui, à ce titre, peut donner mandat à tel ou tel agent,

contrôler ses actions en lui demandant de rendre compte, en tirer toutes conséquences sur le destin de l'organisation et, en premier lieu, sur celui

des agents mandatés ? Pour répondre à ces questions, il faut de nouveau recourir aux fondements du droit et aux réponses qu'il donne, soit à

travers des dispositions législatives ou réglementaires, soit à travers une jurisprudence élaborée au fur et à mesure des contentieux. Plus

largement, les articulations entre les sphères de compétence publiques et privées, la propension à « juridiciariser » les conflits seront très

différentes, d'un pays à l'autre, d'une époque à l'autre. Ainsi les parties prenantes susceptibles d'arguer de droits légitimes pour intervenir dans le

système de gouvernance d'une organisation peuvent être très diverses : cantonnées aux détenteurs d'un droit spécifique (titres de propriété) ou

élargies à d'autres catégories d'acteurs, liées à l'organisation par une relation contractuelle (salariés, clients et fournisseurs, prêteurs) ou, plus

largement, concernées par les effets de son activité (associations écologiques, collectivités publiques).

Ce bref exposé permet de comprendre combien les questions relatives à la GE sont contingentes aux sociétés humaines au sein desquelles elles

s'expriment. On ne peut envisager les conditions d'une convergence de systèmes de GE sans prendre en compte les différents facteurs

historiques, juridiques, politiques et culturels qui ont concouru et concourent à leur production.

ROLAND PÉREZ

Professeur émérite à l'université Montpellier-I. Auteur de La Gouvernance de l'entreprise , La Découverte, coll. « Repères », 2003.

Corporate governance et pouvoir des salariés

Le poids croissant des investisseurs institutionnels (banques, sociétés d'assurances, fonds de pension) est-il favorable aux salariés ? Résultat

d'une étude économétrique réalisée par l'économiste Antoine Rebérioux.

Le fort pouvoir financier des zinzins

Sans même exercer leur pouvoir au sein des conseils d'administration, les zinzins détiennent donc un fort pouvoir financier sur les entreprises. A

ce pouvoir économique, ils entendent aussi associer un pouvoir gestionnaire : sur la composition des conseils d'administration en faisant nommer

des administrateurs indépendants, en mettant en place des comités pour vérifier les comptes des entreprises et en leur imposant la transparence.

Aux Etats-Unis, c'est une instance juridique, l'American Law Institute, qui a édicté ces « Principes de la bonne gouvernance d'entreprise » en

1993. La France ne tarde pas à lui emboîter le pas à travers les rapports Viénot 1 (1995) et 2 (1999) et Bouton (2002). Bref, de part et d'autre de

l'Atlantique, finie l'ère des managers, voici venu le temps des actionnaires. Mais, s'est interrogé Antoine Rebérioux, ce « capitalisme actionnarial

», selon l'expression de l'économiste Dominique Plihon (Le Nouveau Capitalisme, La Découverte, 2003), est-il favorable aux salariés ? Plus

précisément, leur permet-il d'accroître leur participation ? Au sein de la communauté des économistes, deux thèses s'affrontent.

Les plus optimistes pensent que l'accroissement du pouvoir de protestation des zinzins et le souci qu'ils portent à la transparence sont à même

d'accroître le pouvoir de protestation des salariés. D'autres considèrent au contraire que le renforcement du pouvoir de protestation des

actionnaires s'effectue au détriment de l'expression des salariés.

A. Rebérioux, qui a travaillé à partir des statistiques d'une enquête menée par la Direction de la recherche du ministère des Affaires sociales, du

Travail et de la Solidarité, a réalisé un traitement économétrique de ces données. Résultat, il y a un « effet négatif de la cotation sur la qualité de

l'information diffusée aux représentants du personnel sur les sujets les plus stratégiques (participation faible), et sur l'intégration des salariés aux

processus décisionnels (participation forte) », toutes choses étant égales par ailleurs, c'est-à-dire à taille, activité, structure de la main-d'oeuvre...

identiques. Ceci plaide en faveur de la thèse des pessimistes. Selon A. Rebérioux, la montée du seul pouvoir actionnarial déstabilise la structure

de pouvoir au sein des entreprises : les dirigeants sont sur la sellette et les salariés passent aux oubliettes. Pour A. Rebérioux, ces résultats

doivent nous pousser à réfléchir sur le mode de gouvernance des entreprises françaises. Car plus qu'aucun autre pays européen, la France a

ouvert le capital de ses grosses entreprises aux investisseurs étrangers : 25 % de la capitalisation est détenue par des non-résidents contre 5 %

aux Etats-Unis et 9 % en Allemagne (source : OCDE, 1998). Pourquoi une telle pénétration ? Même si les Français se sont convertis à la Bourse

à la faveur des privatisations et de nouveaux produits financiers de type Sicav (société d'investissement à capital variable), force est de constater

leur extrême frilosité vis-à-vis de cet instrument, par comparaison avec les Américains. L'épargne nationale pourtant abondante n'étant pas

investie en actions, les capitaux de non-résidents, spécialement les fonds de pension anglo-saxons, se sont massivement portés sur les grosses

entreprises françaises. Ainsi, si l'on voit dans l'Hexagone des rapports et des lois suivre des lois et des rapports américains, c'est, pour A.

Rebérioux un signe de l'influence du capitalisme actionnarial anglo-saxon sur la gouvernance des entreprises françaises.

Evelyne Jardin

Actionnariat dispersé ou actionnariat concentré ? Entretien avec Peter Gourevitch

Le politologue américain Peter Gourevitch présente les avantages et les inconvénients des actionnariats dispersé et concentré.

Sciences Humaines : Les économistes distinguent souvent deux modèles de gouvernance : le modèle « outsider » présent

dans les pays anglo-saxons et le modèle «insider » que l'on trouve en France, en Allemagne ou encore au Japon. Quelles sont

les grandes différences entre ces deux modèles ? Quels sont leurs avantages et leurs inconvénients respectifs ?

Peter Gourevitch : Aux Etats-Unis, les firmes à capital dispersé, c'est-à-dire sans actionnaire possédant 10 ou 20 % de droit de vote au conseil

d'administration sont légion. En France et en Allemagne par contre, il y a de gros actionnaires. L'avantage de cette concentration est que les

détenteurs de parts importantes vont être nécessairement intéressés par ce qui se passe dans la firme. Dans le système outsider, les actionnaires

sont minoritaires parce que cela leur permet de réduire les risques financiers. Selon l'adage populaire, l'épargnant ne met pas tous ses oeufs dans

le même panier. Et aux Etats-Unis, c'est assez facile d'acheter des parts d'entreprises très différentes car le nombre de sociétés cotées est

important. Mais la médaille a un revers : quand l'actionnariat est dispersé, il exerce un faible pouvoir sur les manageurs de l'entreprise et cela peut

conduire à des dérives... Les manageurs ont pu faire nommer des directeurs qui dépendent d'eux, qui sont des amis travaillant dans l'entreprise

par exemple... Maintenant, les directeurs des firmes doivent être indépendants des manageurs. Problème : qu'est-ce que cela signifie ? Ils ne

doivent pas être le beau-frère ou le gendre du manageur mais comment savoir s'il y a trente ans ils n'ont pas fréquenté la même école ?

Comment améliorer les deux systèmes ?

Aux Etats-Unis, il est possible de transformer certains actionnaires en « gros actionnaires ». Ce rôle pourrait être endossé par les investisseurs

institutionnels qui jusqu'à présent et à l'exception du fonds de pension Calpers ont été très passifs. Ils achètent des actions mais ne s'occupent

pas de ce qui se passe dans les entreprises où ils investissent. Pour éviter de nouveaux scandales comme Enron, on cherche à accroître

l'activisme actionnarial.

Dans le système insider, il faut renforcer le pouvoir des actionnaires minoritaires grâce à plus de transparence de la part des entreprises :

diffusion des comptes financiers, information sur les salaires des dirigeants... Aux Etats-Unis, nous avons un système de réglementation qui

protège les investisseurs et qui n'a pas d'équivalent en Europe. C'est la SEC (Securities and Exchanges Commission), l'autorité de régulation.

Dernièrement, la loi du 31 juillet 2002 dite Sarbanes-Oxley est venue renforcer le dispositif de contrôle et de sanction. Les avantages des

dirigeants sont beaucoup plus encadrés. Par exemple, ils ne peuvent plus contracter d'emprunt auprès de leur entreprise et la SEC peut interdire

tout mandat social à des dirigeants soupçonnés de fraude. Cependant, la SEC peut laisser faire et elle a parfois besoin d'être stimulée pour

continuer à agir. L'attorney général de l'Etat de New York peut remplir ce rôle.

Comment expliquer que la plupart des pays européens et les Etats-Unis aient des modèles de gouvernance si différents ?

Selon moi, ce sont les systèmes politiques qui influent sur les modèles de gouvernance d'entreprise. Historiquement, après la Seconde Guerre

mondiale, en France et en Allemagne, il y a eu un compromis entre les représentants des ouvriers, du patronat et des gros actionnaires. Ils ont

tous préféré mettre en place un système pour protéger les entreprises contre l'entrée dans leur capital d'investisseurs étrangers. Mais depuis dix

ou vingt ans, les choses ont bien changé en Europe. Si l'on prend l'exemple de la France, on constate que votre pays a adopté un système assez

libéral : l'Etat s'est désengagé du capital des principales entreprises françaises avec les privatisations, la circulation des capitaux s'est fluidifiée

grâce à la libéralisation des marchés financiers, la bourse s'est largement ouverte aux investisseurs institutionnels y compris non résidents... Le

système financier français a emprunté quelques caractéristiques du modèle outsider. Tant et si bien que certaines entreprises françaises comme

Lafargue ont un actionnariat très dispersé... à l'instar des sociétés américaines !

Si l'on prend l'exemple de l'Allemagne, les choses sont en train de bouger. Le système des gros actionnaires est remis en cause par les syndicats

au nom de la cogestion. Ces derniers réclament plus de transparence : ils veulent plus d'informations pour pouvoir surveiller les relations entre les

actionnaires principaux et les dirigeants des sociétés.

Il y a donc des alliances politiques, des coalitions assez complexes et variables en fonction des pays qui sont en train de faire évoluer les modèles

de gouvernance d'entreprise de part et d'autre de l'Atlantique.

Propos Recueillis Par Evelyne Jardin

Le modèle de Adolf Berle et Gardiner Means

En 1932, deux Américains, Adolf Berle et Gardiner Means, dans leur ouvrage The Modern Corporation and Private Property (rééd. Transaction

Publishers, 1991), diagnostiquent un écart grandissant entre les intérêts des propriétaires des entreprises (les actionnaires) et ceux de leurs

dirigeants. Comment, dans cette perspective, garantir aux premiers une bonne rentabilité de leurs capitaux investis ? Les dirigeants, pilotes des

entreprises, ne risquent-ils pas d'utiliser l'argent des actionnaires à des fins strictement personnelles : octroi de salaires généreux,

investissements pharaoniques à la rentabilité incertaine... ? Pour pallier ce problème, A. Berle et G. Means vont proposer qu'une législation

rééquilibre la relation actionnaire-dirigeant. Ce sera chose faite par l'administration Roosevelt : les lois Securities Act de 1933 et Securities

Exchange de 1934.

La théorie des parties prenantes

A une conception de l'agence privilégiant les actionnaires et cantonnant le débat aux relations entre actionnaires et dirigeants, l'économiste

américain Richard Freeman oppose, dans les années 80, une approche multivariée : la stakeholder theory ou théorie des parties prenantes. On

considère ici que l'activité de la firme affecte les actionnaires mais pas uniquement. Les salariés (leur emploi, leur retraite), les fournisseurs (les

sous-traitants peuvent être dépendants de leur principal client), les banquiers et même les collectivités locales (bassin d'emplois, récolte des taxes

fiscales et parafiscales) sont aussi « parties prenantes » de l'entreprise.

La théorie de l'agence

Développée dans les années 70 par des économistes américains ultralibéraux, cette théorie entendait notamment redonner le pouvoir aux

actionnaires, près de cinquante ans après A. Berle et G. Means. Ici, les relations entre les actionnaires et les dirigeants sont assimilées à des

relations entre un principal (mandant) et un agent (mandataire). On considère que le principal (les actionnaires) n'a pas accès à toutes les

informations pour s'assurer que l'agent (les dirigeants) mène les affaires dans le strict respect des intérêts du premier. Aussi, les actionnaires

peuvent penser que les dirigeants sont susceptibles de profiter de la situation d'autant qu'il n'y a aucun contrat qui les lie aux actionnaires et ce à

la différence des employés, clients, fournisseurs et créanciers tous liés par des contrats : contrats de travail, contrats commerciaux, etc.

Roland Pérez

1

/

4

100%