dans les Perspectives de l`économie et des marchés pour 2017 de

Points saillants

n La croissance mondiale

devrait se stabiliser, mais

non stagner, en 2017,

aprèsune année au cours

delaquelle l’état d’esprit

prévalant sur les marchés

s’est modié: les

perspectives économiques

auparavant démesurément

pessimistes sont devenues

trop optimistes.

n Le resserrement continu

dumarché du travail devrait

exercer des pressions

haussières modestes dans

un contexte général de

faibleination, alors que

denouvelles mesures de

relance (c.-à-d. des taux

d’intérêt négatifs) s’avéreront

inefcaces pour donner une

impulsion à la croissance

sans endettement.

n Les taux des obligations

mondiales sont peu

susceptibles d’augmenter

defaçon signicative jusqu’à

ce que les principales

économies s’attaquent aux

entraves structurelles à la

croissance de la productivité.

n Le contexte de placement

pour les cinq prochaines

années pourrait se révéler

plus difcile que celui des

cinq dernières années,

d’oùla nécessité de se

montrer rigoureux, de se

xer des attentes réalistes

etd’employer des stratégies

àfaible coût.

Selon les économistes de Vanguard, les

conditions devraient se détériorer quelque

peu et la volatilité devrait s’accentuer sur

lesmarchés des placements au cours des

prochaines années. Ainsi, les rendements

ajustés en fonction de l’inflation devraient

être légèrement inférieurs aux moyennes

àlong terme.

Fondé sur une étude de The Vanguard

Group,Inc.1, le présent résumé décrit

notre analyse selon laquelle les forces

structurelles– la technologie, les facteurs

démographiques et la mondialisation–

continueront d’influencer la croissance

mondiale, l’inflation et les taux d’intérêt.

Nous croyons que ceux qui sont préoccupés

par la possibilité que l’économie mondiale

sedirige vers une stagnation à long terme

rappelant celle du Japon– une longue

période de croissance faible ou nulle–

comprennent mal ces forces structurelles.

Notre étude examine ces facteurs

déterminants et ce qu’ils signifient pour les

marchés boursiers et obligataires mondiaux.

Canada: l’impact de la mondialisation

se fera sentir… un jour

Tout en reconnaissant la vigueur économique

relative du Canada par rapport à d’autres

pays, des questions au sujet de la trajectoire

1 Étude de Vanguard, 2017 economic and market outlook: Stabilization, not stagnation (en anglais seulement). Joseph Davis, Ph.D.; Roger A. Aliaga-Díaz, Ph.D.; Peter Westaway, Ph.D.;

Qian Wang, Ph.D.; Andrew J. Patterson, CFA; et Harshdeep Ahluwalia, M.Sc., décembre2016.

The buck stops here:Fonds du

marché monétaire de Vanguard

Résumé d’une étude de Vanguard Janvier2017

Perspectives de l’économie et des

marchés pour 2017 de Vanguard

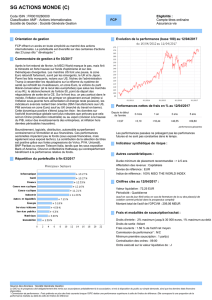

Figure1. Tableau de bord mondial d’indicateurs économiques avancés de Vanguard et croissance

économique implicite pour 2017

Croissance mondiale: Légèrement inférieure aux attentes générales

a. Indicateurs économiques mondiaux b. Distribution estimée de la croissance de l’économie

mondiale en 2017

Remarques: La distribution de la croissance a été obtenue au moyen d’un autoamorçage appliqué aux résidus d’une régression effectuée à partir

d’un ensemble exclusif d’indicateurs économiques avancés et de données historiques, a été estimée de 1990 à 2015 et corrigée en fonction

dutaux de croissance tendancielle variable dans le temps.

Source: Illustration de Vanguard, fondée sur des données du Fonds monétaire international et de Thomson Reuters Datastream.

1995 1999 2003 2007 2011 2015

Indicateurs supérieurs/inférieurs

à la tendance

Croissance du PIB réel

(en glissement annuel)

0

25

50

75

100 %

–4

6

4

2

0

–2

8 %

Probabilité

0

10

20

30

40

50 % Probabilité d’un

ralentissement

31 %

Probabilité d’une

accélération

29 %

Croissance

tendancielle

40 %

Récession : Moins de 1 %

Stagnation : De 1 % à 2,5 %

Tendance : De 2,5 % à 4 %

Accélération : De 4,5 % à 6 %

Croissance élevée : Plus de 6 %

Indicateurs supérieurs à la tendance : Enquêtes sur les

entreprises et activité manufacturière dans les marchés

émergents, conance des consommateurs dans les

marchés développés et en Chine, et marchés des capitaux

aux États-Unis

Indicateurs inférieurs à la tendance, mais momentum

positif : Prêts bancaires en Asie, marchés du travail et

enquêtes sur les entreprises dans les marchés développés

Indicateurs inférieurs à la tendance et momentum

négatif : Habitation au Canada et au Royaume-Uni,

activité manufacturière dans les marchés développés

Croissance du PIB réel (en glissement annuel)

2 Pour en savoir plus sur la distribution des rendements de placement et sur le Vanguard Capital Markets Model™, consultez l’étude de Vanguard, 2017 economic and market outlook:

Stabilization, not stagnation (en anglais seulement). Davis, et coll., décembre2016.

future de la mondialisation planent sur les perspectives

decroissance du Canada, particulièrement à long terme.

Nous prévoyons que la croissance au Canada évoluera

dansune fourchette de 1,5% à 2% et qu’elle dépendra

fortement d’une croissance soutenue aux États-Unis, de

précisions entourant les accords commerciaux, comme

l’ALÉNA (Accord de libre-échange nord-américain) et du

soutien apporté par les prix du pétrole.

La stabilisation de la croissance mondiale en 2017,

particulièrement aux États-Unis, constituerait un bénéfice

netpour le Canada. Nous croyons que la croissance de

l’économie mondiale continuera d’évoluer selon sa tendance

récente de 3% à 4% annuellement dans un contexte

d’incertitudes géopolitiques et de difficultés d’ordre

structurel à long terme, comme le ralentissement de la

croissance de la productivité et les facteurs démographiques

défavorables dans de nombreuses économies développées.

Comme le montre la figure 1a, notre tableau de bord

exclusif d’indicateurs avancés mondiaux signale une

croissance modeste continue.

Au moyen d’une analyse de régression et à partir de nos

indicateurs, nous avons obtenu une distribution de scénarios

possibles pour la croissance de l’économie mondiale en 2017

(figure 1b). La tendance centrale est légèrement inférieure

àla prévision de 3,4% du Fonds monétaire international.

Laprobabilité que la croissance se situe en deçà de la

tendance centrale est supérieure à la probabilité qu’elle

rebondisse pour se maintenir au-dessus de 4%.

Tour d’horizon mondial

Selon nous, l’économie américaine continue de résister.

Ilestimportant de distinguer le ralentissement structurel de

lacroissance tendancielle, laquelle s’établit à 2% par année

(comparativement à une croissance moyenne de 3,25%

depuis 1950), des préoccupations cycliques à court terme

liées à la faiblesse de la reprise économique et à la nécessité

de mettre en œuvre plus de mesures de politique

économique. Inférieure à ce que nous avons connu par le

passé, la croissance aux États-Unis devrait être perçue

comme un signe que les facteurs fondamentaux sont sains

plutôt qu’anormalement faibles, après la prise en compte du

ralentissement structurel de la croissance de la population

etaprès l’exclusion de l’effet de l’endettement des

consommateurs qui a stimulé la croissance entre 1980 et 2008.

En Chine, nous nous attendons à ce que la croissance du

PIBréel recule en 2017, notamment parce que les autorités

freinent la croissance du crédit au pays en raison de

restrictions touchant le marché immobilier. Même si la cible de

croissance officielle devrait se maintenir autour de 6% à 7%,

nos indicateurs exclusifs sous-jacents signalent une croissance

«réelle sentie» de 5%. Les inquiétudes du marché à l’égard

des prévisions de croissance anémique en Chine et du haut

niveau d’endettement pourraient ressurgir, mais la probabilité

d’un atterrissage brutal est plutôt faible à court terme.

Vu la décision du Royaume-Uni de se retirer de l’Union

européenne, les répercussions à long terme sur le niveau

devie dans ce pays risquent d’être très négatives, selon les

estimations de la majorité des économistes. Cela aura aussi

une incidence sur l’économie de la zone euro. Nous avons

par conséquent révisé à la baisse nos prévisions de

croissance pour la zone euro, les abaissant d’environ

0,2point de pourcentage en 2017, pour les établir à 1,5%.

Les conséquences les plus importantes pour la zone euro

sont d’ordre politique: d’autres pays pourraient décider

d’emboîter le pas et de quitter l’Union européenne.

Inflation et politique monétaire

De nombreux pays développés auront du mal à afficher

untaux d’inflation de base de 2% de façon systématique

enraison d’une combinaison de sombres perspectives

d’inflation, de la capacité excédentaire et de la baisse

structurelle de certains prix associée à la technologie

numérique et à la capacité excédentaire en matière de

produits de base en Chine et ailleurs. Cela dit, certaines

desforces déflationnistes les plus pernicieuses connaissent

un ralentissement cyclique. Aux États-Unis, l’inflation de

basedevrait légèrement surpasser 2% en 2017.

Pour cette raison, la Fed (Réserve fédérale américaine) devrait

poursuivre le cycle de «resserrement conciliant» et relever

davantage le taux des fonds fédéraux, pour l’établir à 1,5%

en 2017, tout en le maintenant en deçà de 2%, du moins

jusqu’en 2018. Ailleurs dans le monde, de nouvelles mesures

de relance monétaires pourraient être mises en œuvre, bien

qu’elles semblent perdre peu à peu leur effet bénéfique.

Ellespourraient même se révéler néfastes pour le canal de

transmission du crédit que ces mêmes politiques monétaires

tentent de stimuler. Malgré tout, la Banque centrale

européenne et la Banque du Japon pourraient bonifier leur

programme d’assouplissement quantitatif lancé en 2016.

En 2017, les décideurs chinois continueront sans doute de

chercher à stimuler l’économie par des mesures budgétaires

pour éviter un atterrissage brutal. L’élément le plus important

que nous surveillons en matière de politique chinoise est le

rythme des réformes au sein des sociétés d’État chinoises,

qui sont actuellement des sources importantes de

surinvestissement et qui sont aux prises avec des capacités

excédentaires déflationnistes.

Perspectives de placement: timides, mais positives

Les prévisions de Vanguard à l’égard des actions et des

obligations mondiales2 sont les plus prudentes en dix ans,

étant donné les valorisations boursières plutôt élevées et

lafaiblesse des taux d’intérêt.

Obligations. Les prévisions de rendement pour les titres

àrevenu fixe demeurent positives, quoique modestes.

Comparativement à nos perspectives de la fin de

l’année2015, nos estimations de la fourchette de la juste

valeur du taux de rendement des obligations à 10ans

dugouvernement canadien ont été révisées à la baisse, le

contexte macroéconomique actuel justifiant une fourchette

de 1,25% à 1,75% pour ce taux. En période de hausse

destaux d’intérêt aux États-Unis, les paris sur la duration ne

sont pas sans risque, étant donné la dynamique de l’inflation

à l’échelle mondiale et nos attentes à l’égard de la politique

monétaire. La faible volatilité récente et la compression

desécarts associés aux obligations de sociétés donnent

àpenser que les risques de crédit supplantent ceux liés

à laduration.

2

Probabilité

Perspectives actuelles sur 10 ans

Perspectives en juin 2010

0

5

10

15

Moins de 0 % De 0 % à 3 % De 3 % à 6 % De 6 % à 9 % De 9 % à 12 % De 12 % à 15 % De 15 % à 18 % Plus de 18 %

Rendement annualisé sur 10 ans

20

25 %

Actions. Nous soutenons depuis plusieurs années que la

faible croissance économique ne doit pas nécessairement

setraduire par des rendements boursiers médiocres. Nos

attentes à moyen terme pour les rendements des actions

mondiales restent contenues dans la fourchette de 6% à

8%. Cela dit, nos perspectives à long terme ne sont pas

pessimistes; elles peuvent même être jugées optimistes,

étant donné la faiblesse des taux d’intérêt.

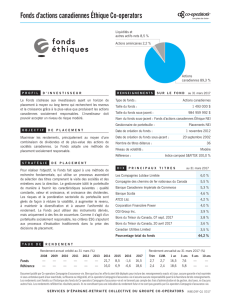

Comme le montre la figure2, la tendance centrale de nos

simulations des rendements attendus sur 10ans pour un

portefeuille d’actions mondiales est inférieure au rendement

moyen annualisé à long terme (8,8%) et à nos propres

prévisions qui datent de seulement sixans (fondées sur

ladistribution de juin2010, dans la figure). Lorsque les

rendements sont corrigés de l’inflation future (non montrés

dans la figure2), nous estimons à 50% la probabilité qu’un

portefeuille d’actions mondiales produise un rendement réel

moyen de 5% au cours de la décennie se terminant en 2026.

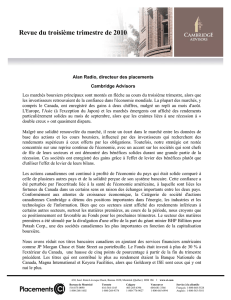

Répartition de l’actif. Les vents contraires mondiaux des

évaluations des actions et des obligations, de la décélération

structurelle et des politiques monétaires divergentes signifient

que le contexte des placements des cinq prochaines années

risque d’être plus difficile et volatil que celui des cinq dernières

années. La figure3 présente les distributions des rendements

réels simulés pour la décennie se terminant en 2026 pour trois

portefeuilles hypothétiques composés de plusieurs catégories

d’actif, classés du plus audacieux au plus prudent.

Étant donné l’inquiétude largement répandue concernant la

faiblesse actuelle des ratios dividende/cours et des taux des

obligations à long terme, le profil des rendements réels à

long terme des portefeuilles équilibrés illustrés à la figure3

peut sembler meilleur qu’on ne s’y attendrait. Toutefois,

Vanguard estime qu’il est important pour les investisseurs

detenir compte des rendements réels prévus dans la

constitution de leurs portefeuilles, car la faiblesse actuelle

des ratios dividende/cours et des taux des obligations est

enpartie attribuable au fait que les attentes d’inflation sont

moins élevées qu’il y a 20ou 30ans.

Nos simulations indiquent que le rendement réel annualisé

moyen d’un portefeuille constitué à 60% d’actions et à

40% d’obligations pour la période de 10ans terminée en

2026 devrait être centré dans la fourchette de 2% à 4%,

cequi est inférieur au rendement réel moyen de 4,7%

enregistré par ce portefeuille depuis 1971.

Conclusion

Vanguard croit fermement que les principes de la

constitution de portefeuille qui ont fait leurs preuves restent

applicables dans un contexte de décélération structurelle,

depressions inflationnistes réduites et de faibles taux

d’intérêt. Les investisseurs qui progressent vers leurs

objectifs tout en ayant une approche équilibrée et rigoureuse

devraient être récompensés par des rendements corrigés de

l’inflation acceptables au cours des dix prochaines années.

3

Figure2. Rendements prévus sur 10ans des actions mondiales

Distribution simulée par le Vanguard Capital Markets ModelTM du rendement nominal annualisé moyen prévu des marchés boursiers

mondiaux, estimée en septembre2016 et en juin2010.

Remarques: La figure présente la fourchette prévue des rendements potentiels d’un portefeuille composé à 25% d’actions canadiennes et à 75% d’actions non canadiennes,

etrééquilibré chaque trimestre, à partir de 10000 simulations du VCMM (Vanguard Capital Markets Model) effectuées en septembre2016. Les rendements simulés sont

calculés à partir des indices suivants: actions canadiennes– MSCI Canada Total Return Index; actions noncanadiennes– MSCI All Country World Index exCanada (CAD).

Lesrendements historiques sont calculés à partir des indices suivants: actions canadiennes– MSCI Canada Index depuis 1970; actions noncanadiennes– MSCI World

Index de 1971 à 1988 et MSCI All Country World Index exCanada (CAD) par la suite.

Source: Vanguard.

Rendements des actions

mondiales

1970 à 2016 8,8%

2000 à 2016 4,0%

© Placements Vanguard Canada Inc., 2017.

Tous droits réservés.

ISGVEMORB_CAF 022017

Connectez-vous à VanguardMC>vanguardcanada.ca

Placements Vanguard Canada Inc. a publié ce document pour la première fois

en janvier2017.

Les opinions exprimées dans ce document sont basées sur l’évaluation de

lasituation de l’auteur en date de la première publication de ce document

(janvier2017), et elles peuvent être modifiées sans préavis; elles pourraient ne

pas nécessairement représenter l’avis de Placements Vanguard Canada Inc.

L’auteur pourrait ne pas nécessairement mettre à jour ses points de vue ou ses

opinions par suite de l’obtention de nouveaux renseignements, de nouvelles

circonstances, d’événements futurs ou autrement. Toute «information

prospective» contenue dans ce document devrait être interprétée comme étant

de l’information d’ordre général ou concernant le marché, et nous ne déclarons

aucunement qu’un investisseur pourra dégager des rendements similaires à

ceux indiqués ou prévus dans ce document, ou est susceptible de le faire.

Les renseignements ont été rassemblés de sources exclusives et non exclusives

considérées comme étant fiables, mais The Vanguard Group, Inc., ses filiales

ousociétés affiliées, ou toute autre personne (collectivement appelées

«TheVanguard Group»), ne font aucune déclaration ni ne fournissent aucune

garantie, explicite ou implicite, quant à leur exactitude, à leur intégralité,

à leur fiabilité ou à leur caractère opportun. The Vanguard Group n’assume

aucune responsabilité à l’égard des erreurs ou des omissions contenues dans

le présent document ni à l’égard de toute perte découlant de l’utilisation des

renseignements contenus dans ce document ou du fait de s’y être fié.

Ce document est fourni à des fins informatives seulement. On ne devrait pas

se fier aux renseignements contenus dans ce document, ceux-ci ne constituant

pas des conseils de placement, fiscaux ou basés sur des recherches. Ce

document ne constitue d’aucune façon une recommandation, explicite ou

implicite, une offre ou une sollicitation d’achat ou de vente de titres ou en vue

d’adopter une stratégie de placement ou de portefeuille précise. Les opinions

et perspectives exprimées dans ce document ne prennent pas en considération

les objectifs de placement, les besoins, les restrictions, ni les circonstances

propres à un investisseur particulier. Par conséquent, elles ne devraient pas

servir de base à toute recommandation de placement précise. Veuillez

consulter votre conseiller financier ou votre fiscaliste pour obtenir des conseils

financiers ou fiscaux concernant votre situation particulière.

Les renseignements, figures et tableaux sont présentés à des fins illustratives

seulement et sont modifiables sans préavis.

Tous les placements, y compris ceux qui tentent de reproduire le rendement

des indices, sont assujettis à des risques, dont la possibilité de perdre le

capital investi. La diversification ne garantit pas un profit et ne protège pas

contre les pertes en cas de repli boursier. Même si les FNB VanguardMC sont

conçus pour être aussi diversifiés que les indices qu’ils tentent de reproduire

et qu’ils peuvent procurer une diversification supérieure à celle qu’un

investisseur individuel peut obtenir à lui seul, un FNB donné n’est pas

nécessairement un placement diversifié.

IMPORTANT: Les projections et les autres données générées par le

VCMM ence qui concerne la vraisemblance des résultats de placements

divers sont de nature purement hypothétique; de plus, elles ne reflètent

aucunement des résultats de placement réels et ne sauraient garantir les

résultats futurs. La distribution des rendements calculés par le VCMM

provient de 10000 simulations effectuées pour chaque catégorie d’actif

modélisée Les simulations sont présentées au 30septembre2016. Les

résultats du modèle peuvent varier à chaque utilisation et dans le temps.

CFA® est une marque déposée appartenant au CFAInstitute.

Remarques: Les prévisions présentées sont les résultats des 5e, 25e, 50e, 75e et 95e centiles des 10000simulations du VCMM effectuées en septembre2016 pour les rendements réels

annualisés sur 10ans en dollars canadiens. Les rendements simulés sont calculés à partir des indices suivants: Obligations canadiennes– Bloomberg Barclays Canadian Issues 300MM;

obligations noncanadiennes– Bloomberg Barclays Global Aggregate ex Canada Index (CAD Hedged); actions canadiennes– MSCI Canada Total Return Index; actions noncanadiennes–

MSCI All Country World Index exCanada (CAD). Les rendements historiques sont calculés à partir des indices suivants: Obligations canadiennes– Bloomberg Barclays Canadian Aggregate

Bond Index depuis 2002; obligations noncanadiennes– Citigroup High Grade Index CAD Hedged de 1971 à 1972, Lehman Brothers US Long Credit AA Index CAD Hedged de 1973 à 1975,

Bloomberg Barclays U.S. Aggregate Bond Index CAD Hedged de 1975 à 1989, Bloomberg Barclays Global Aggregate Bond Index CAD Hedged de 1990 à août2000 et Bloomberg Barclays

Global Aggregate ex Canada Bond Index (CAD Hedged) par la suite; actions canadiennes– MSCI Canada Index depuis 1970; actions noncanadiennes– MSCI World Index de 1971 à 1988

et MSCIAll Country World Index par la suite. La composante d’actions est constituée à 25% d’actions canadiennes et à 75% d’actions non canadiennes. La composante d’obligations est

constituée à 25% d’obligations canadiennes et à 75% d’obligations non canadiennes.

Source: Vanguard.

Figure3. Rendements réels sur 10 ans prévus pour des portefeuilles équilibrés

Rendement annualisé sur 10 ans

60 %/40 %

20 %/80 %

Centile

Probabilité

cumulative

de rendement

inférieur

Centile

95 %

75 %

50 %

25 %

5 %

5e

95e

75e

25te

Médiane

15 %–5 5100

De 1971 à 2016

De 2000 à 2016

80 %/20 %

Actions/

obligations

Rendement annualisé sur 10 ans

60 %/40 %

20 %/80 %

Centile

Probabilité

cumulative

de rendement

inférieur

Centiles

95 %

75 %

50 %

25 %

5 %

5e

95e

75e

25e

Médiane

15%–5 5100

De 1971 à 2016

De 2000 à 2016

80 %/20 %

Actions/

obligations

5ecentile 25e centile Médiane 75ecentile 95ecentile De 1971 à 2016 De 2000 à 2016

80%/20% -3,1% 1,0% 3,9% 6,9% 11,1% 4,6% 2,5%

60%/40% -2,5% 0,7% 2,8% 5,1% 8,3% 4,7% 3,0%

20%/80% -2,1% -0,5% 0,5% 1,6% 3,2% 4,6% 3,7%

1

/

4

100%