Un vent de printemps souffle sur l`économie mondiale

2010

T2

Un vent de printemps souffle sur l’économie mondiale

ARON GAMPEL, VICE-PRÉSIDENT ET ÉCONOMISTE EN CHEF ADJOINT, GROUPE BANQUE SCOTIA

La récession s’est révélée relativement profonde,

bien qu’une bonne partie du repli ait été

concentrée dans les derniers trimestres de 2008

et au début de 2009. Sous l’impulsion du regain de

croissance économique enregistré pendant la seconde

moitié de l’an dernier, les États-Unis devraient arriver en

tête des pays du G7 avec une progression moyenne de

leur production de 3,6 % en 2010. Au Canada, nous

prévoyons que le PIB réel augmentera en moyenne de

3,3 % cette année, tout juste derrière celui des États-

Unis. Cet écart est attribuable à l’incidence négative

sur nos échanges commerciaux du ralentissement des

ventes de maisons et de voitures chez nos voisins du

Sud, de la concurrence étrangère accrue et du huard

qui avoisine la parité avec le dollar américain.

Cependant, l’économie intérieure du Canada affiche

une croissance largement supérieure à celle des

États-Unis. Fait important, l’ensemble des secteurs

enregistrent des gains, notamment ceux du détail, de

la fabrication, de la construction et des ressources.

Un nombre effectivement important et grandissant

de sous-secteurs ont renoué avec la croissance, ce

qui démontre la durabilité de la reprise.

Quant à notre autre partenaire de l’ALÉNA, le Mexique,

sa production devrait croître en moyenne de 4,2 %

cette année. À l’échelle internationale, on s’attend à

ce que la Chine occupe de nouveau le premier rang

au chapitre de la croissance, avec une progression

moyenne de 9,5 %. Parmi les autres grands gagnants

cette année, nommons l’Inde et le Brésil, avec des

croissances prévues du PIB de 7,5 % et de 5,5 %,

respectivement. Pour leur part, les régions en

développement des Amériques poursuivront, cette

année et l’an prochain, leur forte remontée depuis

le ralentissement mondial. Le Brésil, le Pérou et le

Mexique mèneront le bal, suivis de près par la

Colombie. Le Chili a affiché une reprise rapide, avant

de connaître des ratés à la suite du tremblement de

terre de février, mais l’activité économique sera

revigorée par d’importants programmes de

reconstruction au cours des prochains mois.

Plusieurs facteurs contribuent à la remontée. D’abord,

les mesures de relance monétaire et budgétaire

fortement synchronisées et sans précédent à l’échelle

mondiale ont contribué à stabiliser les marchés

financiers, à restaurer la confiance et à stimuler la

croissance économique. De plus, les valves du crédit se

sont lentement ouvertes, ce qui facilite le financement

du commerce mondial qui reprend. Par ailleurs, le

regain des ventes a donné de l’aplomb à l’activité

industrielle en incitant les entreprises à reconstituer

leurs stocks. Enfin, le rééquilibrage en cours dans de

nombreux pays en développement en vue de raffermir

leur économie intérieure a contribué à soutenir la

hausse de la demande et des prix des produits de

base ainsi qu’à accroître les importations de produits

manufacturés et de services provenant de partout

dans le monde.

Dans la foulée d’une reprise mondiale vigoureuse, un

nombre croissant de pays commenceront à ramener

leurs très bas taux d’intérêt à des niveaux plus normaux

et à réduire leurs déficits budgétaires imposants par

des compressions de dépenses et des hausses d’impôts,

ce qui nuira à la croissance. La Banque du Canada

entreprendra de normaliser ses taux d’intérêt à court

terme exceptionnellement faibles en réaction aux

pressions inflationnistes engendrées par la croissance

économique canadienne plus forte que prévu. Nous

prévoyons une hausse cumulative de 275 points de

base d’ici le troisième trimestre de 2011, ce qui portera

le taux cible du financement à un jour à 3,00 %. La

Réserve fédérale devrait emboîter le pas à la Banque

du Canada environ un trimestre plus tard et relever le

taux des fonds fédéraux à 2,50 %, ce qui représenterait

une augmentation cumulative de 225 points de base.

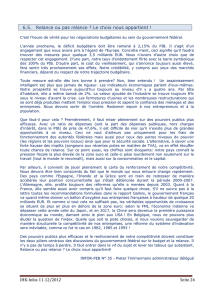

Canada 2009 2010p 2011

Performance économique (moyenne annuelle)

PIB réel (variation en %) -2,6 3,3 2,8

Prix à la consommation (variation en %) 0,3 1,9 2,3

IPC de base (variation en %) 1,8 2,0 2,2

Taux de chômage (%) 8,3 8,2 8,0

Mises en chantier (milliers d’unités) 149 190 175

Ventes de véhicules automobiles (milliers d’unités) 1 461 1 525 1 570

Balance commerciale (G$ CA) -4,3 5,0 8,0

Taux d’intérêt (%, fin de la période)

Taux cible du financement à un jour 0,25 1,50 3,00

Obligations du gouv. du Canada à 2 ans 1,47 2,50 3,10

Obligations du gouv. du Canada à 10 ans 3,61 4,85 4,55

États-Unis

Performance économique (moyenne annuelle)

PIB réel (variation en %) -2,4 3,6 2,8

Prix à la consommation (variation en %) -0,3 2,3 2,4

IPC de base (variation en %) 1,7 1,3 2,2

Taux de chômage (%) 9,3 9,6 9,0

Mises en chantier (millions d’unités) 0,55 0,68 1,00

Ventes de véhicules automobiles (millions d’unités) 10,4 11,5 12,2

Balance commerciale (G$ US) -517 -636 -711

Taux d’intérêt (%, fin de la période)

Taux cible des fonds fédéraux 0,25 1,25 2,50

Obligations du Trésor à 2 ans 1,14 2,70 2,45

Obligations du Trésor à 10 ans 3,84 4,90 4,80

Devises (fin de la période)

Dollar canadien ($ US/$ CA) 0,95 1,03 1,05

Yen (¥/$ US) 93 92 88

Euro ($ US/€) 1,43 1,38 1,45

Yuan (VNY/$ US) 6,8 6,4 6,0

Pétrole WTI (prix moyen annuel, $ US/baril) 61,8 83,0 87,0

Gaz naturel Nymex (prix moyen annuel, 4,15 4,75 4,75

$ US/million BTU)

p : Prévision selon le bulletin Prévisions mondiales actualisées d’Études économiques Scotia (9 avril 2010).

Source : Études économiques Scotia; Statistique Canada; U.S. Dept. of Commerce; U.S. Bureau of Labor Statistics; Bloomberg.

Survol de l’économie et des marchés 2010-2011

Stratégie boursière canadienne

Pourquoi le marché est-il prudent?

GARETH WATSON, CFA – DIRECTEUR GÉNÉRAL, GROUPE CONSEIL EN PORTEFEUILLES

Depuis le creux atteint en mars 2009, l’indice

S&P/TSX avait gagné environ 3 300 points jusqu’au

début de septembre 2009. Cependant, au cours

des sept mois subséquents, le marché est demeuré dans

une fourchette d’environ 1 200 points et a peiné à

dépasser le niveau des 12 000 points. Nous exposons

ci-après certains obstacles importants qui, selon nous,

ont freiné l’élan de la reprise.

Les solides données économiques se

maintiendront-elles longtemps?

Récemment, de nombreux pays ont

connu une croissance économique

grâce à une combinaison de

politiques monétaires (faibles taux

d’intérêt) et budgétaires (dépenses

à des fins de relance). Même si de

nombreux plans de relance ont été

mis en place il y a plus d’un an, nous

ne commençons à en constater

l’incidence qu’aujourd’hui. Nous

n’avons donc pas été surpris que la

croissance du PIB des économies

canadienne et américaine ait été

supérieure à 5 % au quatrième

trimestre de l’année dernière.

Toutefois, ces données sont-elles durables? Bien sûr

que non. À mesure que nous approcherons de la fin de

l’année 2010, les dépenses de relance seront réduites. La

question n’est pas de savoir quand le taux de croissance

du PIB fléchira, mais de combien. Du point de vue

économique, le Canada a relativement bien tiré son

épingle du jeu au cours de la crise financière, mais il ne

sortira pas indemne des compressions budgétaires. Les

investisseurs sont conscients que les taux de croissance

redeviendront plus normaux et ils ne veulent pas tabler

sur des prévisions de croissance excessives.

Les taux d’intérêt AUGMENTERONT

La question au sujet des taux d’intérêt n’est pas de savoir

« s’ils augmenteront », mais « quand ils augmenteront ».

À ce jour, le taux cible du financement à un jour de la

Banque du Canada est demeuré à 0,25 % pendant près

d’un an. Études économiques Scotia croit que les taux

pourraient amorcer leur hausse dès le 1er juin, et prévoit

que le taux cible du financement à un jour s’établira à

1,5 % (augmentation de 125 points de base) à la fin de

l’année et à 3,0 % (bond de 275 points de base) à la fin

2011. Même si nous n’envisageons pas une débandade

des marchés boursiers au moment de la hausse des taux,

puisque celle-ci est déjà grandement anticipée, le coût des

emprunts s’accroîtra dans bon nombre de pays, dont le

Canada. Ainsi, les investisseurs attendront peut-être de

constater l’incidence de la hausse des taux sur la

croissance économique avant de faire grimper les cours.

Les plans de relance, c’est excellent, mais qui

paiera la note?

Au cours du premier trimestre de cette année, la Grèce a

fait la manchette des journaux en raison de ses dépenses

excessives. Nous croyons toutefois que les investisseurs

adoptent une vue d’ensemble, à savoir que bon nombre

de pays connaissent des difficultés budgétaires. Bien que

ces difficultés ne signifient pas que nous sommes au bord

d’un effondrement mondial, elles rendent une croissance

économique durable beaucoup plus difficile à réaliser.

Les plans de relance sont une bonne chose et étaient

nécessaires après les événements de 2008, car il faut

investir dans l’économie afin que celle-ci puisse croître.

Cependant, ils doivent être limités pour être efficaces.

Donc, pendant que plusieurs gouvernements ont tenté de

relancer leur économie en y investissant, les investisseurs

surveillent attentivement la situation pour s’assurer que

ces investissements sont limités et efficients.

Le présent document est publié à titre d’information seulement. Il ne doit pas s’interpréter comme un guide de placement ni comme une offre de vente ou une sollicitation d’achat des titres qui y

sont mentionnés. L’auteur est au service de ScotiaMcLeod, une division de Scotia Capitaux Inc. (« SCI »), mais le choix et l’analyse des données ainsi que les opinions qui y figurent sont ceux de

l’auteur seulement et non de SCI. L’auteur a pris toutes les mesures usuelles et raisonnables pour vérifier que les renseignements qui y figurent sont tirés de sources considérées comme fiables et que

les procédures utilisées pour les résumer et les analyser sont fondées sur les pratiques et les principes reconnus dans le secteur des placements. Toutefois, les forces du marché sous-jacentes à la

valeur des placements sont susceptibles d’évoluer de façon soudaine et importante, et la disponibilité des données varie d’un moment à l’autre. Par conséquent, ni l’auteur ni SCI ne peuvent donner

quelque garantie que ce soit en ce qui concerne l’exactitude ou l’intégralité de l’information, de l’analyse et des opinions qui y figurent ou leur utilité ou pertinence dans une situation donnée. Vous

ne devriez pas effectuer de placement ni procéder à une évaluation de portefeuille ou à une autre opération en vous fondant sur le présent document, mais devriez au préalable consulter votre

conseiller en gestion de patrimoine, qui peut analyser tous les facteurs pertinents à un placement ou à une opération proposés. SCI et l’auteur se dégagent de toute responsabilité de quelque nature

que ce soit à l’égard de tout préjudice découlant de l’utilisation de ce document ou de son contenu contrairement à la présente clause.

MD Marque déposée de La Banque de Nouvelle-Écosse, utilisée par ScotiaMcLeod sous licence. ScotiaMcLeod est une division de Scotia Capitaux Inc. Scotia Capitaux Inc. est membre du Fonds canadien

de protection des épargnants. 833 9567-246F 04/10

Le marché boursier américain connaît une avancée

remarquable depuis un an et cette tendance devrait se

poursuivre au cours de l’été. Les conditions préalables

à une nouvelle progression demeurent les taux d’intérêt

historiquement bas, l’amélioration constante de l’économie

mondiale, la faible inflation et le redressement des bénéfices

des entreprises. Toutefois, comme les marchés n’évoluent

jamais de façon linéaire, du moins pendant une période

prolongée, nous prévenons les investisseurs d’être prudents

à court terme. Au plan technique, le marché semble être

suracheté et de nombreux investisseurs cherchent des raisons

de réaliser des profits. Même si l’économie prend rapidement

du mieux en 2010, nous pourrions entrer dans une longue

période de croissance inférieure à la tendance dès 2011, ce

qui aurait des incidences négatives sur les marchés boursiers.

L’économie mondiale reprend du terrain, comme le montre le

bond appréciable de la production industrielle et du commerce

mondial. En fait, la croissance de l’économie américaine cette

année risque davantage d’être supérieure aux prévisions plutôt

qu’inférieure. Les pressions déflationnistes permettent aux

banques centrales des pays du G7 de maintenir leur taux

directeur respectif à des niveaux extrêmement bas, ce qui

est favorable à l’expansion économique et à la réévaluation

continue des actifs risqués. Le regain de confiance des

consommateurs et des entreprises, la reconstitution des

stocks et la reprise cyclique des dépenses d’investissement

des entreprises vont vraisemblablement stimuler la croissance

au cours des mois à venir. L’économie poursuivra son ascension

et les cours boursiers grimperont, tant et aussi longtemps que

les taux demeurent à des niveaux très expansionnistes.

Tôt ou tard, la Réserve fédérale devra resserrer sa politique

monétaire, ce qui pourrait entraîner une brève correction

généralisée du marché boursier. Par la suite, le marché devrait

renouer avec sa tendance haussière, dans quel cas nous

serions intéressés à acheter. Un marché baissier ne débute

généralement pas avant que le resserrement de la politique

monétaire des banques centrales tire à sa fin.

Bien que nous soyons optimistes à l’égard des actions

américaines pour les trois à six prochains mois, les pronostics à

long terme sont assombris par des inquiétudes concernant la

dette publique croissante et une rechute du marché américain de

l’habitation. Au cours des 18 derniers mois, l’endettement du

secteur privé a été remplacé par l’endettement du secteur public.

Les ratios dette/PIB de la plupart des pays du G7 sont maintenant

à des niveaux inacceptables et sans doute insoutenables. Une

plus grande austérité budgétaire et des augmentations d’impôts

seront nécessaires pour ramener les déficits à des niveaux

acceptables. Les conséquences pourraient être une croissance

économique inférieure à la tendance, une concurrence accrue

et une baisse des revenus et des marges bénéficiaires, aucune

n’étant de bon augure pour les marchés boursiers.

Nous sommes aussi préoccupés par la situation du marché

américain de l’habitation et ses incidences sur le secteur

bancaire. Le nombre de saisies se situe toujours à des niveaux

records, les mesures fiscales du gouvernement pour les

acheteurs d’une première maison prendront bientôt fin et

les taux des prêts hypothécaires à 30 ans sont en hausse.

À notre avis, deux éléments importants de notre stratégie de

portefeuille devraient procurer des rendements supérieurs aux

investisseurs au-delà de 2010. D’abord, comme la part des

revenus de dividendes devrait représenter une part sans cesse

croissante du rendement total, elle devrait être accentuée dans

les portefeuilles. Ensuite, nos perspectives à long terme ne sont

pas favorables à une stratégie « d’achat et de conservation » –

les investisseurs doivent adopter une approche plus tactique. Ce

second élément va à l’encontre du vieux principe selon lequel

il ne faut pas chercher à anticiper l’évolution des marchés.

Toutefois, l’histoire nous enseigne qu’il n’est pas dans l’intérêt

des investisseurs d’être entièrement investis dans les actions en

tout temps. La répartition de l’actif constitue un déterminant

crucial, le plus important en fait, du rendement à long terme

des placements.

Stratégie boursière américaine

Mise à jour de la stratégie

PAUL DANESI, CIM – DIRECTEUR GÉNÉRAL, GROUPE CONSEIL EN PORTEFEUILLES

1

/

4

100%