Un très bon texte de Th. Piketty sur les conséquences néfastes du

1

Un très bon texte de Th. Piketty sur les conséquences néfastes du

dumping fiscal sur le long terme à la fois pour le pays qui adopte cette

stratégie et pour l’Union européenne, d’où la nécessité de coordonner

les politiques fiscales en Europe. Cela rejoint ce que j’ai dit en cours

lorsque j’ai parlé des problèmes posés par le « policy-mix » européen

actuel.

Libération, 14 avril 2009

Chroniques – Rubrique économie

Le désastre irlandais

par Thomas Piketty, Directeur d’études à l’EHESS et professeur à l’Ecole

d’économie de Paris

Passé presque inaperçu en France, le nouveau plan de rigueur présenté

le 7 avril par le gouvernement irlandais nous en dit pourtant plus long

sur la crise et ses conséquences que le G20. De quoi s’agit-il ? Comme

d’autres petits pays qui avaient beaucoup misé sur les secteurs

immobiliers et financiers, l’Irlande se retrouve aujourd’hui dans une

situation catastrophique. L’éclatement de la bulle sur le prix des

logements et des actions a conduit à un effondrement de l’activité

économique dans la construction et dans la finance, puis dans

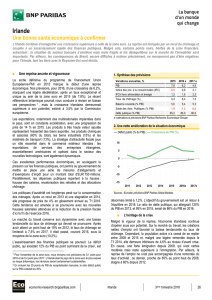

l’ensemble de l’économie irlandaise. Le produit intérieur brut (PIB) a

baissé de 3 % en 2008, et les dernières prévisions gouvernementales

parient sur une chute de 8 % en 2009, 3 % en 2010, avant un début de

redressement en 2011. Les recettes fiscales se sont effondrées, les

dépenses visant à sauver les banques de la faillite et à venir en aide

aux chômeurs (le taux de chômage atteindra 15 % d’ici la fin de

l’année) ont progressé, et le pays se retrouve avec un déficit abyssal de

13 points de PIB prévu pour 2009 - soit l’équivalent de la totalité des

salaires et des retraites de la fonction publique.

Le gouvernement irlandais enchaîne les plans de rigueur. En février, les

salaires de fonctionnaires avaient déjà été amputés de 7,5 % pour

financer les retraites. Cette mesure extrêmement brutale est justifiée

en évoquant à la fois la situation budgétaire désespérée et la déflation

à venir (le gouvernement prévoit une baisse des prix de 4 % en 2009,

mais les salariés n’en ont pas encore vu la couleur). Et mardi dernier le

ministre des Finances, Brian Lenihan, a annoncé de nouvelles mesures

draconiennes visant à réduire le déficit 2009 de 13 à 11 points de PIB,

avec notamment une hausse générale des impôts sur les revenus. La

ponction moyenne sera d’environ 4 % de l’ensemble des revenus, et ira

de 2 % au niveau du salaire minimum (300 euros de ponction pour un

revenu annuel de 15 000 euros) à 9 % pour les revenus les plus élevés,

2

avec effet au 1er mai. De toute évidence, ce nouveau plan de rigueur

ne sera pas le dernier.

Ce qui frappe le plus, dans ce climat de crise extrême, c’est que le

gouvernement s’acharne à maintenir son taux ultra-réduit de 12,5 %

d’impôt sur les bénéfices des sociétés. Brian Lenihan l’a dit et répété le

7 avril : il est hors de question de revenir sur la stratégie qui a fait la

fortune du pays depuis les années 1990, en attirant les sièges sociaux

de multinationales et les investissements étrangers. Mieux vaut

ponctionner lourdement la population irlandaise que de prendre le

risque de tout perdre en faisant fuir les capitaux internationaux.

Difficile de prévoir comment les Irlandais réagiront lors des élections

européennes : rejet du gouvernement, rejet du monde extérieur, ou

même rejet des deux à la fois. Mais une chose est sûre : l’Irlande ne se

sortira pas seule du terrible engrenage dans lequel le système

international l’a enferrée.

La stratégie de développement fondée sur le dumping fiscal, adoptée

par tant de petits pays, est un désastre. L’Irlande a été suivie par

beaucoup d’autres dans cette voie, et ne peut revenir seule en arrière.

Presque tous les pays de l’Est ont maintenant des taux d’imposition

des bénéfices des sociétés d’à peine 10 %. En 2008, le géant

informatique Dell avait annoncé la fermeture de ses unités de

production et leur relocalisation en Pologne, provoquant la panique en

Irlande. L’accumulation de capitaux étrangers se paie en outre au prix

fort : actuellement, un pays comme l’Irlande verse chaque année

environ 20 % de sa production intérieure sous forme de bénéfices et

dividendes aux détenteurs étrangers de ses bureaux et usines.

Techniquement, le PNB (produit national brut), dont disposent

véritablement les Irlandais, se retrouve ainsi de 20 % inférieur au PIB.

Cerise sur le gâteau : l’euro ne permet même pas d’éviter à l’Irlande de

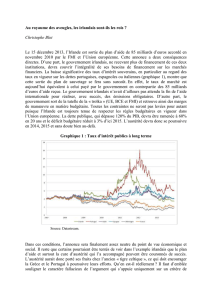

devoir payer des taux d’intérêt exorbitants sur sa dette publique. Les

taux d’intérêt à dix ans en Irlande ou en Grèce sont actuellement près

de deux fois plus élevés qu’en Allemagne (5,7 % contre 3,1 %),

phénomène tout à fait anormal s’agissant de pays partageant la même

monnaie, et qui montre que les marchés spéculent sur une

banqueroute de ces pays, voire une explosion de l’union monétaire. En

injectant des aides financières d’urgence, comme cela a déjà été fait en

Hongrie, le FMI est certes outillé pour éteindre provisoirement ce type

d’incendie. Mais seule l’Union européenne peut espérer avoir la

légitimité politique pour traiter les causes qui ont mené à ces

désastres. En gros, le deal devrait être le suivant : l’Union garantit la

stabilité financière de la zone, et vient en aide aux petits pays si

nécessaire ; mais en contrepartie ces derniers renoncent à leur

stratégie de dumping fiscal, avec par exemple des taux d’imposition

3

des bénéfices minimaux de l’ordre de 30 % - 40 %. Après avoir accepté

de renoncer à leur souveraineté monétaire les petits et les grands pays

devront ainsi accepter de renoncer à leur souveraineté fiscale. Toutes

les autres solutions sont bancales. Bâtir une union monétaire sans

gouvernement économique était déjà risqué par temps calme. Mais

face à une crise majeure, le risque d’effondrement général doit être

pris au sérieux.

1

/

3

100%