Doc. c la fiscalité optimale selon Mirrlees Un système socio

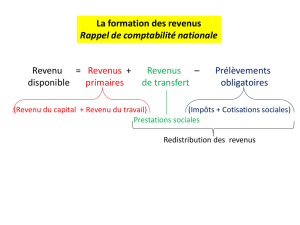

Revenu = Revenus + Revenus –Prélèvements

disponible primaires de transfert obligatoires

Prestations sociales

La formation des revenus

Rappel de comptabilité nationale

(Revenu du capital + Revenu du travail) (Impôts + Cotisations sociales)

Redistribution des revenus

Part de la richesse des ménages détenue par le millime supérieur

(ou top 0,1%) aux Etats-Unis

Emmanuel SAEZ & Gabriel ZUCMAN,

« Wealth Unequality in the U.S. since 1913 : Evidence from Capitalized Income Data »,

Quaterly Journal of Economics, 2016.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

1

/

28

100%